Theo báo cáo “Ứng dụng Big Data và AI trong ngân hàng” của MBBank phát hành tháng 12-2021, AI và Big Data sẽ là hai công nghệ định hình ngành tài chính ngân hàng trong tương lai.

Công nghệ tương lai của ngành tài chính – ngân hàng

Mở đầu báo cáo bằng nhận định của các chuyên gia, nhấn mạnh giao dịch chính là nền tảng tạo ra giá trị cho ngành tài chính – ngân hàng; và tương lai của ngành sẽ phụ thuộc vào việc thúc đẩy số lượng các giao dịch tối đa với chi phí cận biên của giao dịch tiệm cận về 0, đồng thời tạo ra được giá trị gia tăng trên mỗi giao dịch.

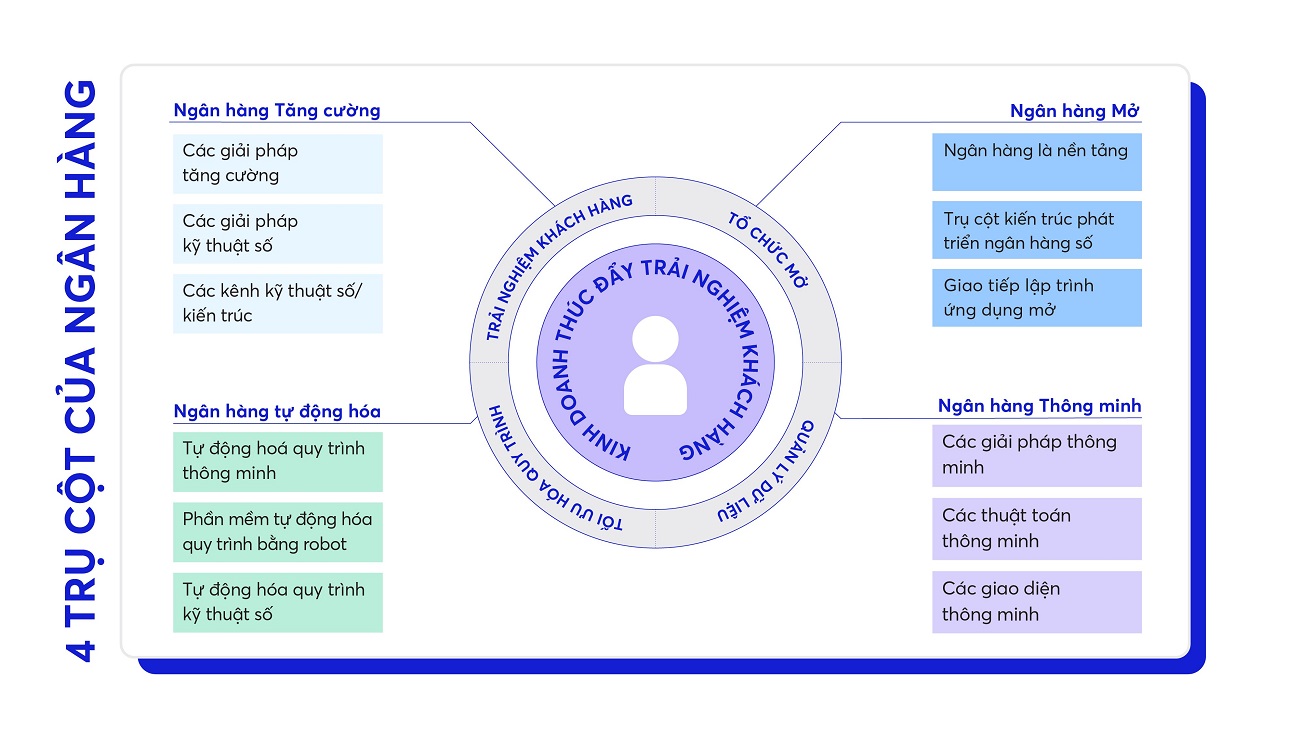

Xác định dữ liệu, thông tin và vấn đề trung tâm của ngành, tiếp nối chuỗi báo cáo về công nghệ trong tài chính – ngân hàng, báo cáo tháng 12-2021 của MBBank chỉ ra vai trò quan trọng của công nghệ AI đối với các giao dịch tài chính thông quan phân tích 4 trụ cột chính của ngân hàng tương lai. Theo đó, AI hỗ trợ ngân hàng tạo ra những khả năng vượt trội trong năng lực lưu trữ giá trị, dịch chuyển giá trị và đánh giá rủi ro cho các giao dịch. Công nghệ này thúc đẩy giá trị gia tăng được từ các giao dịch thông qua khả năng phân tích, xử lý dữ liệu; giúp gia tăng các khả năng dự báo, xác lập ra các tiềm năng ngày càng tốt hơn, quản trị rủi ro tốt hơn giúp gia tăng các giá trị hình thành từ tiềm năng cho các giao dịch và cho phép tạo ra ngày càng nhiều hình thức giao dịch thông minh, hình thành nên những giao thức thông minh, cho phép kiến tạo nên những mặc định giá trị mới ngày càng cao hơn, đặc biệt đi cùng với sự phát triển của các không gian ảo và xã hội ảo (metaverse).

Thông qua báo cáo “Ứng dụng Big Data và Ai trong ngân hàng” của MBBank, các chuyên gia đã chỉ ra 6 chiều kích căn bản để công nghệ AI định hình ngành tài chính: (1) Thúc đẩy sự gia tăng của các giao dịch hiệu quả; (2) Dữ liệu, vốn hóa dữ liệu và khả năng khai thác hiệu quả vốn dữ liệu là nền tảng; (3) Xử lý và hỗ trợ các tiến trình ra quyết định cho các bên tham gia giao dịch thông qua việc nâng cao khả năng phân tích; (4) Hướng đến mục tiêu kiểm soát rủi ro trong giao dịch hiệu quả và gia tăng giá trị đạt được của giao dịch tối đa; (5) Lấy việc giảm sự bất đối xứng về dữ liệu và thông tin giữa các bên liên quan trong giao dịch làm trọng tâm; (6) Định hướng chiến lược là chuyển đổi sự phát triển của ngân hàng định hướng ngân hàng số, lấy vốn dữ liệu (data-capital) làm nền tảng mới cho sự phát triển của ngân hàng trong tương lai.

Có thể thấy, ngành ngân hàng hiện nay đang ứng dụng AI để tạo ra những thay đổi mang tính đột phá trong ngân hàng số, đáp ứng nhu cầu ngày càng gia tăng của khách hàng trong đánh giá tín dụng (Credit Scoring), quản trị rủi ro, giao dịch định lượng, trải nghiệm cá nhân hoá, an ninh mạng & phát hiện gian lận. Phổ biến là trợ lý ảo (chatbot) và robot đang góp phần thúc đẩy ngân hàng tự động hoá quy trình (Process Automation) với sự hỗ trợ của AI, đẩy nhanh tiến trình chuyển đổi số trong ngân hàng.

Một số ngân hàng lớn tại Việt Nam đang dần dần triển khai tự động hoá quy trình bằng robot (Robotics Process Automation – RPA). Đối với MBBank, dự án RPA là 1 trong 5 sáng kiến dẫn dắt chiến lược chuyển đổi số tại ngân hàng. Trong 06 tháng đầu năm 2021, MBBank thực hiện đưa robot vào áp dụng trong 19 quy trình, tương đương bẳng cả số quy trình phát triển được trong năm 2020. Hiện nay, MBBank đã áp dụng RPA vào 40 quy trình với 23 robot, trong đó có 2 robot cho khối Công nghệ thông tin của MBBank tự phát triển. Trong năm 2022, MBBank dự định nghiên cứu công nghệ Robotic kết hợp công nghệ AI và Machine Learning để phát triển robot có tư duy để tham gia vào các quy trình phức tập, cần tư duy, có liên quan đến việc đưa ra các quyết định.

Sử dụng công nghệ AI nâng cao trải nghiệm số

Bên cạnh việc hỗ trợ ngân hàng tối ưu dữ liệu – thông tin cũng như quy trình vận hành trong doanh nghiệp, AI và Big Data còn tạo ra nhiều sự bứt phá trong việc nâng cao trải nghiệm khách hàng (CX).

Báo cáo “Ứng dụng Big Data và Ai trong ngân hàng” trích dẫn luận điểm từ nghiên cứu của McKinsey&Company trong bối cảnh đại dịch Covid-19 tạo ra “làn sóng” dịch chuyển từ giao dịch trực tiếp trên các nền tảng số đi kèm với những kì vọng kỹ thuật số ngày càng gia tăng của khách hàng. Nắm bắt điều đó, công nghệ AI nâng cao đáng kể chất lượng trải nghiệm của khách thông qua việc rút ngắn thời gian chờ đợi giao dịch, đồng thời tăng mức độ cá nhân hoá hay thậm chí là đoán trước nhu cầu của khách hàng để cung cấp dịch vụ phù hợp trên các kênh phù hợp. Song song với AI, Big Data sẽ giúp ngân hàng khắc phục được những thách thức lớn về cải thiện nền tảng dữ liệu, phát hiện những thay đổi trong hành vi của khách hàng và chia sẻ dữ liệu thông qua công nghệ tăng cường quyền riêng tư (PET, từ đó thấu hiểu khách hàng để hướng tới cá nhân hoá sản phẩm dịch vụ theo chiều sâu.

Nhận thấy vai trò của Ai và Big Data, MBBank là một trong những ngân hàng Việt Nam tiên phong triển khai các dự án Customer Insight, Smart Channel, Customer onboarding,… giúp thấu hiểu nhu cầu và hành vi của khách hàng, từ đó phát triển các giải pháp tương thích, tạo ra một hành trình trải nghiệm dịch vụ trực tuyến toàn diện, liền mạch. Thông qua việc hợp tác với các đối tác công nghệ hàng đầu trong trong ngành MarTech để am hiểu sâu sắc hơn về cá nhân hóa trải nghiệm thông qua ứng dụng công nghệ tự động hoá tiên tiến, trong năm 2021, MBBank đã phát triển hàng loạt nhiều tiện ích nổi bật tích hợp trên nền tảng ngân hàng số qua App MBBank và Biz MBBank để phục vụ khách hàng.

Bên cạnh đó, báo cáo chỉ rõ để cải thiện trải nghiệm khách hàng toàn diện, các ngân hàng cũng cần ứng dụng công nghệ AI để hiện đại hoá hệ thống ngân hàng lõi (core banking) nhằm gia tăng năng lực cạnh tranh, sử dụng tốt hơn nguồn nhân lực, cải thiện dịch vụ, tăng cường bảo mật, tiết kiệm chi phí và sẵn sàng cho các mô hình kinh doanh tương lai. Báo cáo cũng nêu rõ cách thức thực hiện hiện đại hoá hệ thống lõi trong chiến lược chuyển đổi số theo 3 cấp độ: Thay thế toàn bộ (Full replacement), Chuyển đổi dần dần (Progressive migration), Phương pháp tiếp cận ngân hàng Greenfield (A greenfield banking approach).

Báo cáo “Ứng dụng Big Data và AI trong ngân hàng” của MBBank tiếp tục khẳng định vai trò của công nghệ cốt lõi thay đổi mô hình kinh doanh của ngân hàng số tương lai theo hướng tạo ra sự đột phá về năng suất, đồng thời thể hiện tầm nhìn và định hướng của ngân hàng này trong chiến lược chuyển đổi số giai đoạn 2022 – 2026.

Tải Báo cáo “Ứng dụng Big Data và AI trong ngân hàng” của MBBank tại: https://bit.ly/MBReportQ4