Ngành công nghệ dẫn dắt thị trường M&A toàn cầu năm 2020

Chánh Tài

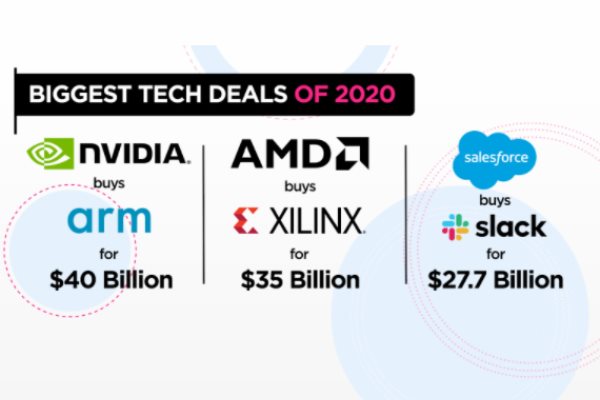

(TBKTSG Online) – Các hoạt động nhộn nhịp trở lại trên thị trường mua bán và sáp nhập doanh nghiệp (M&A) trong những tháng cuối năm đã giúp tổng giá trị các thương vụ M&A trên toàn cầu đạt mức 3.600 tỉ đô la trong năm 2020, chỉ kém 5% so với năm 2019 bất chấp đại dịch Covid-19, theo dữ liệu của Refinitiv. Ngành công nghệ, chăm sóc y tế và dịch vụ tài chính dẫn dắt thị trường M&A trong năm qua.

M&A trở thành kênh chủ lực hút vốn ngoại cho TPHCM

|

| Ngành công nghệ dẫn dắt hoạt động M&A trong năm qua với các thương vụ thâu tóm đang giữa Nvidia-Arm Holdings (40 tỉ đô la Mỹ), AMD-Xilinx (35 tỉ đô) và Salesforce-Slack (27,7 tỉ đô la). Ảnh: Cheddar |

Phục hồi ngoạn mục vào nửa cuối năm

Đại dịch Covid-19 ập đến, khiến các hoạt động M&A trên toàn cầu gần như tê liệt trong nửa đầu năm 2020 nhưng đà phục hồi ngoạn mục bắt đầu từ tháng 7 đã giúp giá trị các thương vụ M&A trong nửa cuối năm đạt hơn 2.300 tỉ đô la, tăng 88% so với sáu tháng đầu năm. Giá trị các thương vụ M&A trong quí 3 và quí 4 đều đạt trên 1.000 tỉ đô la. Đây là lần đầu tiên giá trị M&A đạt hơn 1.000 tỉ đô mỗi quí trong hai quí liên tiếp kể từ năm 2008.

Các thương vụ trong ngành công nghệ, chăm sóc y tế và dịch vụ tài chính dẫn đắt sự phục hồi sau khi hoạt động M&A giảm mạnh trong quí 2 do các lo ngại về triển vọng kinh tế toàn cầu. Cơn tăng giá trên các thị trường chứng khoán và nguồn tiền giá rẻ dồi dào đã giúp các giám đốc điều hành tự tin hơn để theo đuổi các thương vụ M&A lớn.

Piers Prichard Jones, đối tác ở hãng tư vấn luật doanh nghiệp Freshfields nói: “Đây là một năm có hai phần riêng biệt. Chúng ta chứng kiến trong nửa đầu năm nay, hoạt động M&A bị tác động nặng nề bởi mối đe dọa của đại dịch Covid-19… Và bắt đầu từ quí 3, chúng ta chứng kiến mức độ tự tin tăng lên, giúp các doang nghiệp trở nên thực tế hơn đối với các thương vụ”.

Chẳng hạn, hồi tháng 8, Marc Benioff, Giám đốc điều hành hãng phần mềm Salesforce (Mỹ), cho rằng môi trường thuận lợi cho các hoạt động M&A vẫn chưa xuất hiện. Thế nhưng, trong tháng 12, công ty ông đã đồng ý mua lại ứng dụng chat nhóm văn phòng Slack với giá 27,7 tỉ đô la.

“Khi nhìn lại, tôi không nghĩ rằng tôi có thể tưởng tượng được có bất thương vụ thâu tóm nào diễn ra trong năm nay. Chúng ta đang chống chọi đại dịch Covid-19. Và bất ngờ, Bret và Stewart đã bàn bạc và khẳng định có thể thực hiện thương vụ này” Benioff nói khi ám chỉ đến Chủ tịch Salesforce Bret Taylor và Giám đốc điều hành Slack, Stewart Butterfield

|

| Trong năm nay, các công ty thâu tóm mục đích đặc biệt (SPAC) ở Mỹ đã huy động được số tiền kỷ lục 78 tỉ đô la. Ảnh: Bloomberg |

M&A nhộn nhịp nhờ chứng khoán tăng mạnh

Anu Aiyengar, đồng giám đốc bộ phận M&A toàn cầu của Ngân hàng JPMorgan Chase, nói: “Ngoài vấn đề Covid, đây là môi trường thuận lợi cho các thương vụ M&A. Các thị trường chứng khoán đang đạt mức điểm cao, lãi suất đang ở các mức thấp kỷ lục và các nhà đầu tư vốn cổ phần sẵn sàng chi tiền để thúc đẩy tăng trưởng”.

Peter Orszag, Giám đốc điều hàng mảng tư vấn tài chính ở Công ty quản lý tài sản và dịch vụ tài chính Lazard, nói: “8 trong 10 thương vụ M&A lớn nhất năm được chốt trong nửa cuối năm nay”. Đáng chú ý nhất là những thương vụ đình đám trong lĩnh vực công nghệ. Chẳng hạn, hãng chip Nvidia (Mỹ) mua lại hãng thiết kế chip Arm Holdings của Anh từ Tập đoàn SoftBank (Nhật Bản) với trị giá 40 tỉ đô la Mỹ. Hãng chip AMD (Mỹ) thâu tóm đối thủ Xilinx với giá 35 tỉ đô la.

Các thương vụ gây tiếng vang khác gồm S&P Global của Mỹ chi 44 tỉ đô la để mua lại hãng nghiên cứu thị trường IHS Markit của Anh. Hãng dược AstraZeneca (Anh) bỏ ra 39 tỉ đô la để sáp nhập hãng công nghệ sinh học Alexion (Mỹ).

Trong mỗi thương vụ trên, tận dụng thị trường chứng khoán đang tăng mạnh, bên thâu tóm đã sử dụng cổ phiếu chi trả cho bên bị thâu tóm.

Stephan Feldgoise, đồng giám đốc bộ phận M&A toàn cầu ở Ngân hàng Goldman Sachs, cho biết một số thương vụ được thúc đẩy bởi mục tiêu đa dạng hóa danh mục đầu tư.

“Có một lý do khiến chúng ta chứng kiến có nhiều thương vụ M&A trong năm nay. Đó là rất nhiều công ty lớn, có lượng tiền mặt dồi dào đang muốn mở rộng kinh doanh hoặc tìm kiếm các công ty có tiềm năng nhưng đang bị tổn thương bởi cuộc khủng hoảng Covid-19”, Matthieu Pigasse, đối tác ở Ngân hàng Centerview Partners, nói.

|

Dù số lượng thương vụ M&A tổng thể ở Mỹ tăng nhưng tổng giá trị của chúng giảm 21% so với cùng kỳ năm ngoái, về mức 1.400 tỉ đô la, chiếm 40% tổng giá trị M&A trên toàn cầu, theo Refinitiv. Châu Âu đứng ở vị trí thứ hai với giá trị thương vụ M&A do các doanh nghiệp khu vực này tiến hành đạt 989 tỉ đô, tăng 35% so với năm 2019. Các công ty ở châu Á Thái Bình Dương xếp ở vị thứ ba với tổng giá trị M&A thực hiện trong năm qua đạt 872 tỉ đô la, tăng 15% so với năm ngoái. |

Trong khi đó, các chuyên gia tư vấn M&A cho hay hoạt động thâu tóm và sáp nhập cải thiện trong nửa cuối năm nay nhờ triển vọng của vaccine Covid-19 và tình trạng chắc chắn về chính trị sau khi ứng cử viên đảng Dân chủ Joe Biden đắc cử tổng thống.

Các startup ở Đông Nam Á vào tầm ngắm

Triển vọng M&A toàn cầu trong năm 2021 hứa hẹn tiếp tục sôi động. Theo dữ liệu của Bloomberg, trong năm nay, các công ty thâu tóm mục đích đặc biệt (SPAC) ở Mỹ đã huy động được số tiền kỷ lục 78 tỉ đô la thông qua các thương vụ phát hành cổ phiếu lần đầu (IPO). SPAC là công ty vỏ sò (shell company) sử dụng vốn huy động được từ IPO để thâu tóm các công ty khác. Các SPAC thường thâu tóm các công ty có mức định giá cao năm lần giá trị IPO của họ. Điều này có nghĩa là sẽ các SPAC này có thể thực hiện các thương vụ M&A với tổng giá trị khoảng 300 tỉ đô la trong năm 2021 và 2022, theo nhận định của Ngân hàng Goldman Sachs.

Các luật sư tư vấn M&A và giới phân tích ở các ngân hàng cho hay nhiều SPAC đang đàm phán các thương vụ thâu tóm với các công ty khởi nghiệp (startup) trong lĩnh vực công nghệ, chăm sóc y tế và công nghệ tài chính ở Đông Nam Á.

Họ cho biết hai công ty gọi xe và giao đồ ăn Grab, Gojek và công ty thương mại điện tử Bukalapak (Indonesia) đều đang trong tầm ngắm của các SPAC ở Mỹ. Việc chấp nhận sáp nhập vào các SPAC sẽ cho phép các công ty khởi nghiệp này niêm yết cổ phiếu nhanh hơn và ít tốn kém hơn vì họ không cần tiến hành các buổi roadshow giống như các thương vụ IPO truyền thống nữa.

Tháng trước, nền tảng đặt phòng và bán vé máy bay trực tuyến Traveloka (Indonesia) cũng cho biết cho hay đang cân nhắc niêm yết cổ phiếu thông qua một thương vụ sáp nhập vào một công ty SPAC.

Theo Financial Times, Reuters