(KTSG Online) - Bế tắc trong việc huy động vốn mới cùng với việc không có nguồn thu bán hàng bù đắp làm tăng rủi ro chậm trả nợ gốc và lãi trái phiếu của các công ty bất động sản. Trong bối cảnh này các doanh nghiệp phải cân nhắc bán bớt tài sản dù lỗ để có dòng tiền cơ cấu nợ và đẩy nhanh các dự án dễ thanh khoản ra thị trường.

Tiếp tục gia hạn cho đến khi bán tài sản

Theo dữ liệu của Sở Giao dịch chứng khoán Hà Nội (HNX), tính đến ngày 3-10, có khoảng 69 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp với tổng dư nợ là khoảng 176.100 tỉ đồng, chiếm khoảng 17,8% dư nợ trái phiếu doanh nghiệp toàn thị trường.

Trước áp lực đáo hạn trái phiếu, để có thời gian cơ cấu lại dòng tiền và cải thiện khả năng trả nợ, đàm phán kéo dài thời gian là lựa chọn hàng đầu của các doanh nghiệp địa ốc trong bối cảnh khó tiếp cận dòng vốn tín dụng, thị trường bất động sản chưa phục hồi hoàn toàn. Hoạt động đàm phán gia hạn diễn ra tích cực với kết quả khá thành công kể từ tháng 4 năm 2023.

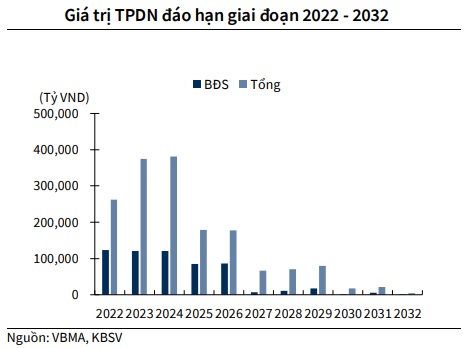

Tính đến đầu tháng 10 đã có hơn 50 tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với tổng giá trị hơn 95.200 tỉ đồng. Chủ yếu thời gian đáo hạn điều chỉnh thêm hai năm, đẩy lùi áp lực trả nợ sang giai đoạn 2025 - 2026.

Tuy vậy, Hội Môi giới bất động sản Việt Nam (VARs) nhìn nhận, áp lực trái phiếu đáo hạn vẫn đang “bủa vây" các doanh nghiệp địa ốc. Tổng giá trị trái phiếu do nhóm bất động sản phát hành mới và được mua lại vẫn còn rất thấp so với tổng giá trị trái phiếu đến hạn.

Theo đó, năm 2022, doanh nghiệp bất động sản đã mua lại khoảng 219.000 tỉ đồng. Lũy kế 10 tháng đầu năm nay, doanh nghiệp đã mua lại khoảng 153.800 tỉ đồng. Trong khi tổng giá trị đáo hạn trái phiếu của nhóm này trong hai tháng cuối năm 2023 và năm 2024, lần lượt đạt 15.600 tỉ đồng và 121.100 tỉ đồng.

VARs đánh giá, khó khăn vẫn ở phía trước, việc gia hạn thời gian trả nợ chỉ giúp các chủ đầu tư có thời gian ổn định lại sản xuất, kinh doanh và tái cơ cấu lại nợ để phục hồi. Về cơ bản chỉ là chuyển từ nợ ở thời điểm này sang thời điểm khác.

"Để không phải đối mặt với nguy cơ vỡ nợ, doanh nghiệp cần tận dụng quãng thời gian này để tái cơ cấu lại các khoản nợ. Phải nghiêm túc cân nhắc bán bớt tài sản, thậm chí chấp nhận hòa vốn hoặc lỗ để có dòng tiền trả nợ và hoàn thiện các dự án có thể thanh khoản ngay khi đưa ra thị trường. Đây cũng là khoảng lặng giúp nhà đầu tư có thời gian ngừng lại để nhìn nhận, kiểm tra điều kiện để từ đó có định hướng tham gia bền vững, hiệu quả hơn", chuyên gia VARs cho hay.

Để tiếp thêm dư địa cho thị trường trái phiếu, VARs cho rằng các doanh nghiệp cần tăng niềm tin cho khách hàng. Đây cũng là mắt xích quan trọng nhất để doanh nghiệp tái cơ cấu nợ. Về lâu dài, trái phiếu doanh nghiệp vẫn là kênh huy động vốn hiệu quả, so với các nước trong khu vực như Malaysia, Singapore, Thái Lan, quy mô thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn rất khiêm tốn.

Bên cạnh đó, ngoài các nguồn tài chính quen thuộc (tín dụng ngân hàng và trái phiếu doanh nghiệp), cần có các cơ chế, chính sách để phát triển, thu hút, đảm bảo vận hành hiệu quả các nguồn vốn từ các sản phẩm tài chính khác (quỹ đầu tư bất động sản, quỹ tiết kiệm nhà ở, chứng khoán hóa bất động sản...), hay kênh khác (đầu tư trực tiếp, gián tiếp nước ngoài).

Áp lực nợ gia tăng trong tương lai gần

Thực tế, áp lực nợ gốc và lãi vay đang được đẩy lùi từ năm 2023 sang năm 2024 và nó vẫn đang là vấn đề nghiêm trọng khi tình hình kinh doanh hiện tại chưa khởi sắc, pháp lý dự án chuyển biến chậm. Từ thời gian này cho đến khi các khoản nợ được gia hạn "hạ cánh", nhiều doanh nghiệp vẫn phải đau đầu với vấn đề dòng tiền.

Theo dữ liệu nghiên cứu từ Wichart, tính đến tháng 9-2023, 24/28 doanh nghiệp bất động sản dân cư không có các nguồn tiền mặt để đáp ứng các nghĩa vụ nợ gốc ngắn hạn (tỷ lệ bao phủ nợ ngắn hạn dưới 100%). Phần lớn các công ty này phụ thuộc vào vốn vay, tỷ lệ đòn bẩy tài tài chính trung bình cao gấp đôi so với các công ty có tỷ lệ bao phủ nợ ngắn hạn từ 100% trở lên. Trong khi đó, lượng tiền trả trước từ khách hàng mua dự án ở các doanh nghiệp đang trong xu hướng giảm.

Tại báo cáo công bố mới đây, các chuyên gia phân tích của FiinGroup nhận định, thị trường bất động sản gặp vấn đề từ phía cung. Cụ thể là pháp lý ách tắc làm ảnh hưởng đến khả năng hoàn thành dự án và khả năng tái cấp vốn vẫn là một thách thức lớn. Triển vọng 2024 vẫn chưa rõ và phụ thuộc lớn vào việc tập trung tháo gỡ nợ xấu trái phiếu doanh nghiệp, nợ vay bất động sản. Điều này phải chờ đến 2024 - 2025 xem xét các khoản nợ được giãn, hoãn sẽ hạ cánh ra sao.

Đội ngũ nghiê cứu FiinGroup cho rằng, bây giờ các ngân hàng mới “ngấm đòn” nợ xấu trái phiếu bất động sản, được thể hiện ở tỷ lệ vi phạm nghĩa vụ trái phiếu doanh nghiệp ở mức rất cao (khoảng 14,6% tính trên tổng giá trị lưu hành) và tỷ lệ tạo lập nợ xấu đang tăng cao.

Kỳ vọng sửa đổi Thông tư 02 (tạo điều kiện cơ cấu lại tín dụng) và sửa đổi Nghị định 08 (giãn, hoãn trái phiếu doanh nghiệp) sẽ tạo không gian cơ cấu cho doanh nghiệp. Tuy vậy, thị trường trái phiếu đang tác động lây chéo sang tín dụng ngân hàng là rủi ro lớn hiện nay, nhất là các ngân hàng có bộ đệm vốn thấp hoặc bao phủ nợ xấu thấp.

Mặc dù tín dụng kinh doanh bất động sản đã tăng trưởng trở lại (tăng 21,86% trong 9 tháng đầu năm) nhưng quy mô còn quá nhỏ so với nhu cầu. Lãi suất tiền gửi kỳ hạn dưới 12 tháng giảm thấp nhưng lãi suất huy động dài hạn trên 12 tháng vẫn chưa giảm. Theo nhóm chuyên gia FiinGroup, Việt Nam hiện có dư địa để nới lỏng tài khóa và tiền tệ một cách chọn lọc như tăng trưởng tín dụng dựa trên sự phân tách theo cấp độ rủi ro hoặc mức xếp hạng tổ chức tín dụng.

Về hoạt động phát hành mới, nhiều đơn vị nghiên cứu cho rằng, vẫn còn khoảng trống thông tin rất lớn giữa thị trường và nhà đầu tư, Việt Nam mới chỉ có rất ít tổ chức đánh giá hạn mức tín nhiệm với các doanh nghiệp phát hành trái phiếu. Trong khi đó, không phải nhà đầu tư trái phiếu nào cũng có khả năng, thời gian để đánh giá tình hình tài chính doanh nghiệp, đánh giá rủi ro trái phiếu khi quyết định đầu tư.

Do đó, VARs kiến nghị cơ quan quản lý hoàn thiện quy định xếp hạng tín nhiệm đối với trái phiếu doanh nghiệp phát hành ra công chúng. Bộ Tài chính và Ủy ban Chứng khoán Nhà nước cũng cần đề ra một cơ chế kiểm tra ngay từ bước gửi hồ sơ của các doanh nghiệp phát hành trái phiếu, thay vì phát hiện sai phạm và hủy bỏ các thương vụ đã phát hành thành công, gây tâm lý xáo trộn không đáng có cho thị trường.