(KTSG) - Tại thị trường bảo hiểm nhân thọ (BHNT) Việt Nam, kênh bán hàng qua ngân hàng (bancassurance) ngày càng trở thành một kênh chủ lực của các công ty BHNT khi doanh thu phí bảo hiểm khai thác mới từ kênh này chiếm 41,4% và mức tăng trưởng của năm 2021 là gần 58%.

Tuy nhiên, với tỷ trọng áp đảo của nhóm sản phẩm liên kết đầu tư thì chuyện đảm bảo quyền lợi của khách hàng cần được cơ quan quản lý nhà nước chú ý đến nhiều hơn.

Ngân hàng và công ty bảo hiểm hưởng lợi

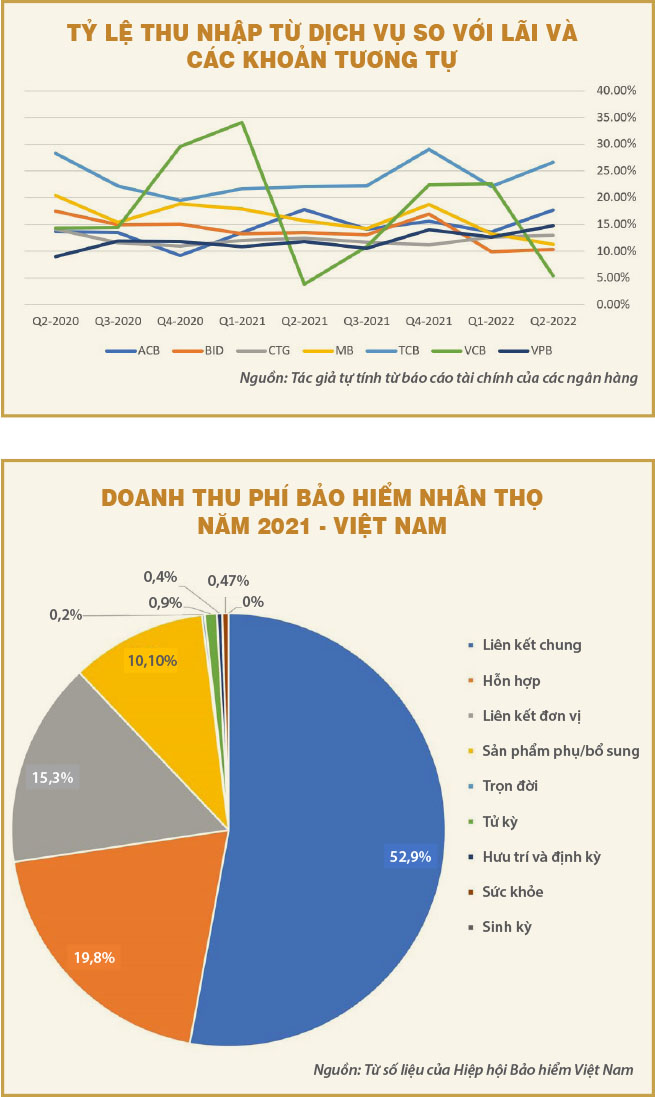

Đối với các ngân hàng, bên cạnh nguồn thu nhập lãi và khác khoản tương tự thì hoạt động dịch vụ cũng là một nguồn thu nhập khá quan trọng. Với các ngân hàng tốp đầu thì tỷ lệ giữa thu nhập từ dịch vụ so với lãi và các khoản tương tự thời gian qua ở mức 10-20%. Trường hợp nổi bật nhất - Techcombank (TCB) - có tỷ lệ trung bình trên 20%, số liệu mới nhất của quí 2-2022 là 26,65%.

Doanh thu từ dịch vụ bảo hiểm đã mang lại cho nhiều ngân hàng một nguồn thu đáng kể, và đóng góp này còn quan trọng hơn với một số ngân hàng trong bối cảnh room tín dụng đã cạn. Trong sáu tháng đầu năm 2022, một số ngân hàng có doanh thu từ dịch vụ bảo hiểm cao, lên đến trăm tỉ ngàn tỉ đồng. Chẳng hạn như ghi nhận ở Ngân hàng MB là hơn 5.000 tỉ đồng, VPBank là hơn 1.500 tỉ đồng, TCB là hơn 600 tỉ đồng và VIB gần 600 tỉ đồng.

Về phía các doanh nghiệp BHNT, kênh phân phối qua ngân hàng ngày càng trở thành một kênh quan trọng khi doanh thu phí khai thác mới của chỉ riêng kênh này năm 2021 là 41,4%, dự kiến đến năm 2025 là 50%. Chính vì tốc độ tăng trưởng nhanh và doanh thu phí năm đầu rất lớn nên hầu hết các doanh nghiệp BHNT đều thiết lập mối quan hệ với các ngân hàng.

Ngoài ra, việc tập trung vào các đầu mối lớn, mô hình đại lý tổ chức cũng giúp việc quản lý của các doanh nghiệp BHNT bớt đau đầu hơn. Doanh thu từ một ngân hàng có thể bằng hàng ngàn đại lý cá nhân cộng lại. Và do đó, tính đến cuối năm 2021 đã có 61 hợp đồng phân phối BHNT qua ngân hàng của 16/18 doanh nghiệp bảo hiểm, trong số này 40 hợp đồng là thỏa thuận độc quyền.

Và nỗi lo của khách hàng

Trong các nhóm sản phẩm chính của BHNT thì bảo hiểm liên kết đầu tư là một mảng đem lại doanh thu phí quan trọng. Cùng với sự phát triển của thị trường tài chính, thị trường chứng khoán thì sản phẩm này đáp ứng được nhu cầu kết hợp của khách hàng trong việc vừa bảo vệ những bất trắc vừa tích lũy đầu tư với mong muốn tăng giá trị của tài sản.

Do đặc thù của sản phẩm liên kết với đầu tư nên việc tư vấn phải cá nhân hóa, ngân hàng phải có một bộ phận riêng về tư vấn hoạch định tài chính cá nhân.

Tuy nhiên, do thuộc tính có yếu tố đầu tư nên việc lựa chọn phương án đòi hỏi sự tư vấn cặn kẽ của bên cung cấp sản phẩm.

Không như những rủi ro phổ biến được bảo hiểm theo hợp đồng áp dụng chung cho nhiều người, việc đầu tư là khác nhau ở từng người, cần cá nhân hóa vì khẩu vị rủi ro, mục tiêu tài chính, kế hoạch tài chính không ai giống ai.

Nhưng thực tế hiện nay thì các nhân viên ngân hàng tư vấn bảo hiểm liên kết đầu tư là kiêm nhiệm, họ không có đủ thời gian để tư vấn sản phẩm như một nhà hoạch định tài chính cá nhân hay một đại lý bảo hiểm cá nhân chuyên nghiệp. Với phần lớn nhân viên kinh doanh của ngân hàng, việc hoàn thành các KPI về doanh số mới là điều quan trọng nhất.

Cũng vì chạy theo áp lực KPI mà đã có những trường hợp đáng tiếc xảy ra như hiện tượng chuyển sổ tiết kiệm của khách hàng thành hợp đồng bảo hiểm. Theo đó, khi khách hàng có nhu cầu mở sổ tiết kiệm thì nhân viên ngân hàng lại dùng số tiền này để làm một hợp đồng BHNT liên kết đầu tư, và giải thích với khách hàng rằng đây là loại hình tiết kiệm sinh lãi có thêm bảo vệ rủi ro.

Nhưng để làm được như vậy thì nhân viên ngân hàng phải vi phạm chuẩn mực đạo đức nghề nghiệp và các quy định của hợp đồng bảo hiểm, vì phải kê khai không trung thực về tình trạng sức khỏe cũng như thu nhập của khách hàng.

Việc phân phối sản phẩm BHNT qua kênh ngân hàng nếu thực hiện đúng sẽ mang lại hiệu quả cho cả ba bên: doanh nghiệp bảo hiểm, ngân hàng, và khách hàng khi tối ưu chi phí và sự tiện lợi.

Tuy nhiên, do đặc thù của sản phẩm liên kết với đầu tư nên việc tư vấn phải cá nhân hóa, khách hàng phải được tư vấn đầy đủ và cặn kẽ. Mà muốn vậy, ngân hàng phải đầu tư hơn nữa nhân sự cho mảng dịch vụ này, phải có một bộ phận riêng về tư vấn hoạch định tài chính cá nhân trong ngân hàng để dịch vụ được phổ biến hơn, chứ không chỉ dành cho một nhóm nhỏ khách hàng giàu có như hiện nay.