(KTSG Online) – Thị trường tài chính vẫn ổn định sau cuộc họp của Fed và kỳ vọng giảm lãi suất đồng đô la Mỹ chỉ còn một lần. Nhưng thách thức với tiền đồng vẫn còn trong bối cảnh áp lực lạm phát được nhắc đến nhiều hơn.

- Kinh tế hồi phục, kịch bản nào cho chính sách tiền tệ?

- Lãi suất tiền gửi tăng mạnh hơn giữa cơn sóng giá vàng và tỷ giá

Thị trường vẫn duy trì ổn định

Thông điệp mới nhất từ Mỹ cho thấy mặt bằng lãi suất đồng đô la Mỹ sẽ tiếp tục giữ ở mức cao trong thời gian dài. Dù vậy, tuyên bố mới nhất sau cuộc họp FOMC vào tuần thứ 2 của tháng 6 vừa qua, đã có vài sự thay đổi đáng chú ý so với lần trước đó vào tháng 5. Theo Công ty chứng khoán Maybank, Fed đánh giá mục tiêu kiểm soát lạm phát đã có sự "tiến bộ nhẹ nhàng hơn nữa" thay vì "sự thiếu tiến bộ" trước đó.

Tuy nhiên, biểu đồ lãi suất kỳ vọng của Fed cập nhật mới cho thấy khả năng chỉ giảm lãi suất 25 điểm cơ bản trong năm nay và 100 điểm cơ bản trong năm sau, thay đổi so với kịch bản trước đó là giảm 75 điểm cơ bản mỗi năm. Dù vậy, với những số liệu kinh tế mới cập nhật thêm, các nhà phân tích vĩ mô vẫn đặt kỳ vọng rằng Fed sẽ giảm 50 điểm cơ bản trong năm nay.

Biểu đồ lãi suất kỳ vọng của đồng đô la Mỹ ảnh hưởng sâu rộng đến diễn biến thị trường tài chính thế giới, trong đó có Việt Nam. Tuy nhiên, trong hai tuần qua, thị trường diễn ra vẫn ổn định với thanh khoản vẫn dồi dào.

Theo báo cáo thị trường của VPBankS ngày 20-6, lãi suất liên ngân hàng trong tuần qua giảm nhẹ trở lại ở các kỳ hạn ngắn và tăng nhẹ ở kỳ hạn 1 tháng với mức lãi suất duy trì 3,88%-4,62%. Lãi suất qua đêm giảm nhẹ xuống 3,88%/năm. Thanh khoản cơ bản ổn định giúp Ngân hàng Nhà nước (NHNN) không còn can thiệp mạnh như tuần trước đó.

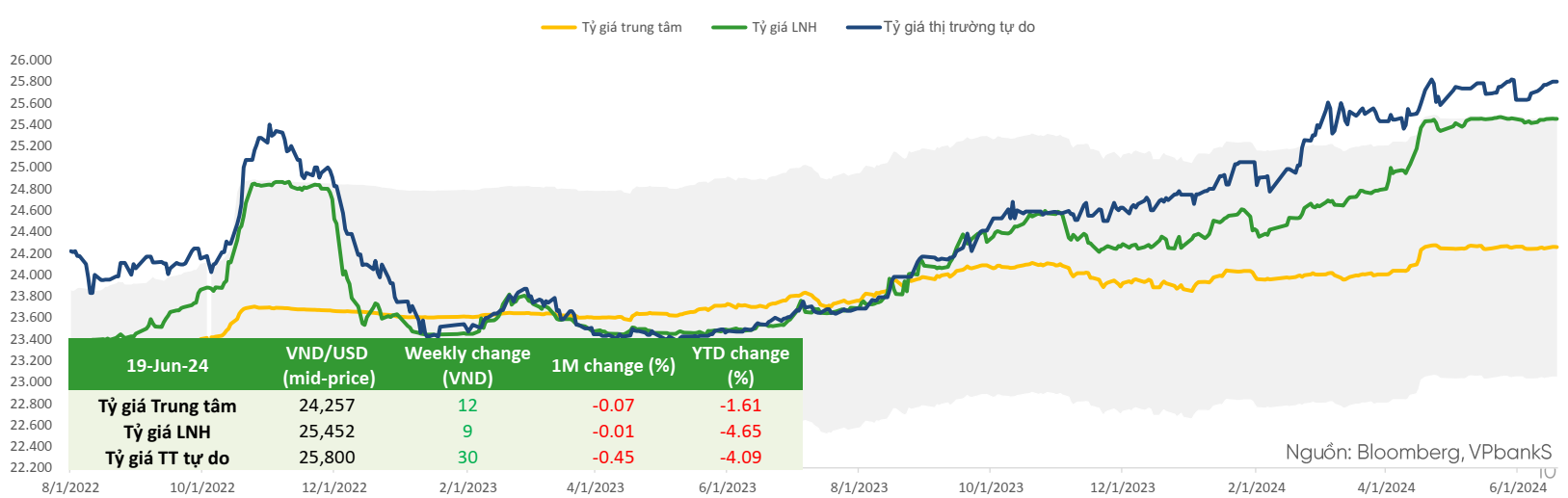

Thị trường ngoại hối cũng có tuần ổn định. Theo báo cáo của ACB hôm 21-6, tỷ giá giao dịch ổn định quanh mức 25.450 đồng/đô la Mỹ, trong khi tỷ giá thị tường tự do giữ đà tăng nhẹ lên gần mức 25.850 đồng/đô la. Biên độ biến động trong tuần khá hẹp với giao dịch tương đối trầm lắng, báo cáo đánh giá.

Thận trọng với lạm phát

Mặc dù thị trường tài chính vẫn đang cho thấy sự ổn định nhưng các chuyên gia tiếp tục cảnh báo cần thận trọng với áp lực lạm phát, đặc biệt là sau những số liệu vĩ mô mới nhất.

Lạm phát tháng 5 neo ở mức 4,4% so với cùng kỳ, gần chạm đến mức trần 4,5%. Bức trạnh lạm phát lại khá đa chiều khi giá gạo giảm, giá thịt heo và giá điện tăng, theo đánh giá của HSBC.

Trong bối cảnh Việt Nam được xem là quốc gia dễ bị ảnh hưởng bởi biến động hàng hóa toàn cầu, một rủi ro lớn đối với lạm phát là câu chuyện tỷ giá ở mức cao ảnh hưởng đến chi phí nhập khẩu hàng hóa, bên cạnh câu chuyện tăng lương cơ bản từ ngày 1-7 tới.

Hiện NHNN vẫn tiếp tục các giải pháp kiểm soát linh hoạt dòng tiền trên thị trường liên ngân hàng. Còn trên thị trường ngoại hối, cơ quan quản lý các tổ chức tín dụng vẫn tiếp tục bán đô la. Theo đánh giá trong bản tin thị trường của Ngân hàng ACB hôm 21-6, NHNN trong ngày đã bán ra khoảng 40 triệu đô la để đáp ứng nhu cầu cho các thành viên, trong khi hôm trước đó khoảng 480 triệu đô la kể từ đầu tuần.

Tỷ giá vẫn chịu áp lực lớn, đặc biệt là dưới áp lực rút vốn của nhà đầu tư nước ngoài khi duy trì bán ròng mạnh mẽ trong tháng 5 và tháng 6 vừa qua, theo đánh giá của nhóm phân tích VPBankS. Theo đó, từ 19-4 đến thời điểm phát hành báo cáo, NHNN đã bán khoảng 4,15 tỉ đô để bình ổn thị trường ngoại hối. Trong khi đó, việc bình ổn tâm lý trên thị trường vàng với giải pháp mới cũng đã phần nào góp phần giảm áp lực lên nhu cầu đô la.

Dù vậy, ảnh hưởng hiện nay vẫn thấy rõ ở thị trường tiền gửi dân cư. Thống kê của Công ty chứng khoán SSI cho thấy lãi suất huy động tiếp tục tăng khoảng 20-50 điểm cơ bản ở hầu hết các các ngân hàng thương mại trong nửa đầu tháng 6. Xu hướng tăng lãi suất được dự báo sẽ còn tiếp tục trong bối cảnh tăng trưởng tín dụng được đẩy mạnh hơn vào cuối năm.

Theo HSBC, diễn biến tỷ giá do môi trường lãi suất cao kéo dài ở Mỹ đã khiến NHNN phải chủ động hơn trong giải quyết áp lực ngoại tệ. Do đó, câu chuyện điều hành chính sách tiền tệ sẽ cần một bước đi “khéo léo” hơn.

“Trong khi rủi ro tăng lãi suất tái cấp vốn trong ngắn hạn gia tăng, chúng tôi kỳ vọng NHNN sẽ giữ lãi suất chính sách ổn định bởi sự phục hồi kinh tế vẫn còn trong giai đoạn sơ khởi, một nước đi đòi hỏi sự cân bằng khéo léo”, báo cáo HSBC đánh giá.

Theo các nhà phân tích từ Ngân hàng UOB, mặc dù các yếu tố cơ bản được cải thiện nhưng thị trường ngoại hối vẫn sẽ bị ảnh hưởng bởi sức mạnh của đồng đô la trên diện rộng. Tuy nhiên, khả năng phục hồi vào nửa cuối năm sẽ đến từ việc cắt giảm lãi suất của Fed, cũng như có thể được hưởng lợi từ sự phục hồi của đồng nhân dân tệ do nền kinh tế Trung Quốc đang có dấu hiệu ổn định rõ ràng hơn.

“Việc tăng lãi suất vào thời điểm này có thể có nguy cơ cản trở môi trường tín dụng và thanh khoản. Do đó, chúng tôi tin rằng NHNN sẽ giữ lãi suất tái cấp vốn ở mức 4,5% hiện tại và tập trung nỗ lực hỗ trợ tăng trưởng tín dụng cũng như các biện pháp hỗ trợ khác”, báo cáo của UOB đánh giá.