(KTSG) - Chiến lược đầu tư của các quỹ trong năm 2024 thể hiện sự nhạy bén và linh hoạt trước các biến động của thị trường tài chính Việt Nam. Bằng cách thay đổi phân bổ danh mục và tập trung vào các ngành có triển vọng như công nghệ, ngân hàng và bán lẻ, các quỹ đã thành công trong việc tối ưu hóa lợi nhuận và giảm thiểu rủi ro. Đây là bài học quý giá cho nhà đầu tư trong năm 2025.

- Thủ tướng đề nghị quỹ đầu tư quốc gia của Qatar đẩy mạnh đầu tư vào Việt Nam

- Vingroup ra mắt quỹ đầu tư công nghệ VinVentures

Thị trường chứng khoán Việt Nam năm 2024 diễn biến trong biên độ hẹp, với ngưỡng 1.300 điểm tiếp tục là thách thức lớn. Các yếu tố như chính sách tiền tệ thắt chặt của Cục Dự trữ liên bang Mỹ (Fed), dòng vốn ngoại rút khỏi thị trường và tăng trưởng kinh tế chưa đồng đều đã tạo ra áp lực đáng kể lên thanh khoản. Trong giai đoạn này, dòng tiền thông minh chuyển hướng từ các quỹ ETF thụ động sang các quỹ đầu tư chủ động để tìm kiếm cơ hội tốt hơn từ những cổ phiếu có tiềm năng nổi bật. Đây là động thái quan trọng khi nhà đầu tư không còn kỳ vọng nhiều vào sự đột phá của chỉ số VN-Index mà tập trung vào những ngành có lợi thế bền vững.

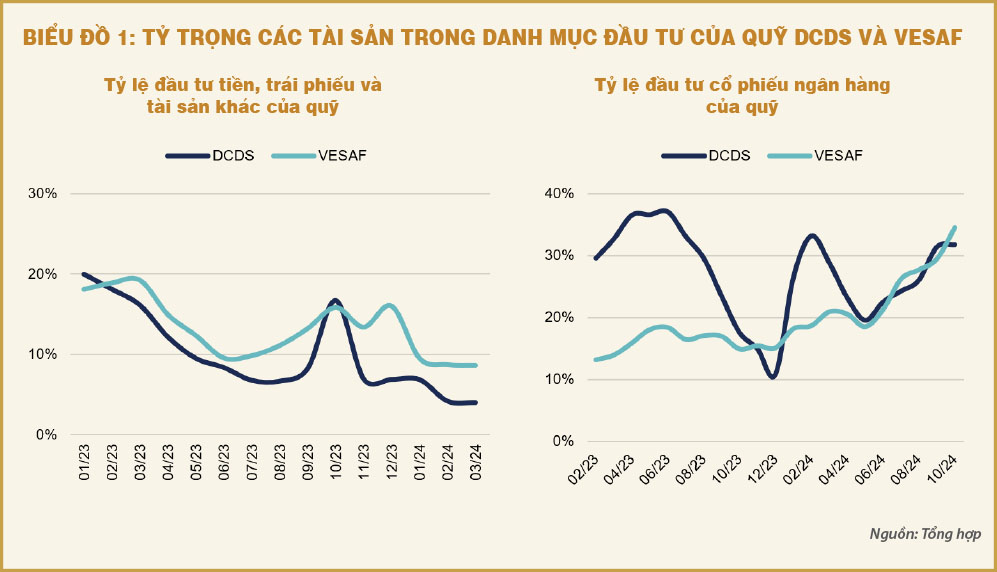

Các quỹ đầu tư lớn như DCDS và VESAF đã thực hiện các điều chỉnh chiến lược đáng chú ý. Họ tập trung vào các cổ phiếu ngành công nghệ, ngân hàng và bán lẻ, những lĩnh vực có tiềm năng tăng trưởng ổn định trong ngắn và dài hạn. Biểu đồ tỷ lệ đầu tư của DCDS và VESAF cho thấy sự chuyển dịch mạnh mẽ từ các tài sản phòng thủ, như tiền mặt và trái phiếu, sang các cổ phiếu ngân hàng. Đặc biệt, nhóm ngân hàng bán lẻ như ACB, MBB và VIB đang dần chiếm tỷ trọng lớn trong danh mục của cả hai quỹ. Đây là minh chứng rõ nét cho sự kỳ vọng vào sự phục hồi của tiêu dùng nội địa và tín dụng bán lẻ trong năm 2025.

Những sự thay đổi trong phân bổ danh mục

Một xu hướng nổi bật trong năm 2024 là sự chuyển dịch dòng vốn từ các quỹ ETF thụ động sang các quỹ đầu tư chủ động. Theo thống kê, dòng vốn của các quỹ ETF thụ động của Việt Nam bị rút ròng đến hơn 20.000 tỉ đồng tính từ đầu năm, trong khi các quỹ đầu tư chủ động lại hút ròng hơn 25.000 tỉ đồng. Điều này phản ánh kỳ vọng giảm sút vào sự tăng trưởng của VN-Index, và thay vào đó, nhà đầu tư tìm kiếm cơ hội ở các cổ phiếu có tiềm năng tăng trưởng cụ thể. Đáng chú ý, các quỹ đã tập trung vào nhóm ngân hàng và công nghệ như một phần của chiến lược tái phân bổ. FPT và TCB liên tục xuất hiện trong danh mục tốp 5, chiếm tỷ trọng cao, minh chứng cho tầm quan trọng của các ngành trụ cột này trong giai đoạn hồi phục kinh tế.

Cơ cấu tài sản của DCDS và VESAF cho thấy sự linh hoạt rõ rệt trong việc nắm giữ tiền mặt và trái phiếu. Cụ thể, tỷ lệ nắm giữ tiền mặt và tài sản khác của DCDS giảm mạnh từ 20% xuống dưới 5% vào giữa năm và sau đó phục hồi nhẹ vào cuối năm. Trong khi đó, VESAF duy trì sự ổn định hơn với tỷ lệ khoảng 10-14%. Đây là minh chứng cho chiến lược phòng thủ của DCDS khi thị trường biến động mạnh, trong khi VESAF thể hiện sự ổn định và dài hạn hơn. Chúng ta cần hiểu là những quỹ này sẽ có một chiến lược nắm giữ một tỷ trọng giữa các chứng khoán nợ và cổ phiếu (cụ thể ở đây là với mức mục tiêu là 20% chứng khoán nợ). Do đó, những sự thay đổi trong tỷ lệ tiền và chứng khoán nợ sẽ phản ánh những kỳ vọng của quỹ về xu hướng thị trường vĩ mô.

Cả hai quỹ đều tập trung gia tăng tỷ trọng cổ phiếu ngân hàng từ cuối năm 2023 và đầu năm 2024. Đặc biệt, tỷ lệ đầu tư vào nhóm ngân hàng của DCDS tăng lên hơn 35%, trong khi VESAF cũng vượt mốc 30%. Cổ phiếu MBB, ACB và CTG là những cái tên xuất hiện thường xuyên trong danh mục tốp 5. Điều này cho thấy niềm tin vào khả năng tăng trưởng của ngành ngân hàng khi lợi nhuận vẫn được duy trì tốt, đặc biệt là nhóm ngân hàng bán lẻ, khi tín dụng cá nhân và tiêu dùng nội địa bắt đầu phục hồi mạnh mẽ.

Cơ cấu danh mục năng động

Tốp 5 cổ phiếu trong danh mục của DCDS và VESAF cho thấy sự thay đổi linh hoạt trong chiến lược đầu tư. FPT liên tục giữ vị trí số 1 với tỷ trọng dao động từ 10,7-15,8%, khẳng định vai trò của ngành công nghệ trong danh mục của cả hai quỹ. Điều này đến từ tiềm năng tăng trưởng mạnh mẽ trong lĩnh vực dịch vụ công nghệ thông tin và trí tuệ nhân tạo (AI), kết hợp với các dự án lớn từ các đối tác quốc tế như Nvidia. Đây là minh chứng cho tầm nhìn dài hạn của các quỹ vào sự phát triển của ngành công nghệ.

Tuy nhiên, chúng ta cũng cần lưu ý là dù duy trì vị trí số 1 trong tỷ lệ nắm giữ ở cả hai quỹ, nhưng tỷ trọng nắm giữ của các quỹ cũng đã có xu hướng giảm trong những tháng gần đây, có thể là do các hoạt động chốt lời một phần khi cổ phiếu FPT đã tăng giá mạnh trong thời gian qua. Bên cạnh đó, cổ phiếu MWG cũng được gia tăng nắm giữ từ giữa năm 2024 khi lợi nhuận của doanh nghiệp bắt đầu cải thiện, phản ánh sự kỳ vọng vào sự phục hồi tiêu dùng nội địa.

Một điểm đáng lưu ý trong năm nay đó là sự liên tục điều chỉnh cơ cấu đầu tư của các quỹ đối với các nhóm cổ phiếu ngân hàng. Trong nửa đầu năm 2024, các quỹ chú trọng vào các ngân hàng có thế mạnh cho vay doanh nghiệp như TCB và MBB, nhờ hiệu suất kinh doanh ấn tượng và khả năng sinh lời cao. Dòng tín dụng tập trung vào phân khúc doanh nghiệp trong giai đoạn cuối năm 2023 và nửa đầu năm 2024 đã giúp các ngân hàng như ACB, VIB, STB và VPB trở thành lựa chọn ưu tiên hoặc được gia tăng tỷ trọng trong danh mục của các quỹ đầu tư lớn.

Dữ liệu từ quỹ DCDS thuộc Dragon Capital cho thấy, trong tháng 10, quỹ này đã tăng tỷ trọng đầu tư vào cổ phiếu STB và VPB. Dù VPB có hiệu suất tăng trưởng thấp hơn mức trung bình thị trường trong các năm 2023 và 2024, triển vọng lợi nhuận của ngân hàng này có thể cải thiện nhờ kết quả kinh doanh khởi sắc từ FE Credit. Tương tự, STB cũng cho thấy những tín hiệu tích cực sau quá trình tái cơ cấu, làm tăng kỳ vọng vào tiềm năng phát triển trong tương lai.

Theo báo cáo cập nhật, tỷ trọng cổ phiếu VIB trong danh mục của VESAF tăng lên gần 5%, trong khi cổ phiếu ACB vẫn được giữ ở mức cao. Mặc dù kết quả kinh doanh gần đây của VIB chưa khả quan, ngân hàng đã xử lý tốt vấn đề tăng trưởng tín dụng trong quí 3-2024. Đồng thời, tín dụng tiêu dùng của ngân hàng này được kỳ vọng phục hồi nhờ các gói vay ưu đãi dành cho mua nhà. Trong khi đó, ACB tiếp tục duy trì tăng trưởng tín dụng tốt ở cả mảng cá nhân và doanh nghiệp, với cơ cấu tín dụng ngày càng đa dạng hơn.

Sự điều chỉnh chiến lược của hai quỹ lớn này cho thấy kỳ vọng vào sự phục hồi của tín dụng bán lẻ và tiêu dùng cá nhân, những yếu tố quan trọng để đảm bảo tín dụng lành mạnh và thúc đẩy tăng trưởng kinh tế bền vững. Cả VESAF và DCDS đều nhận định rằng các ngân hàng bán lẻ đang trong giai đoạn phục hồi, với tiềm năng tăng trưởng tín dụng tiêu dùng sẽ khởi sắc vào năm 2025.

Chiến lược đầu tư của các quỹ DCDS và VESAF trong năm 2024 là minh chứng rõ nét cho sự thích nghi và nhạy bén trước biến động của thị trường. Từ việc chuyển dịch dòng vốn sang các cổ phiếu công nghệ và ngân hàng, đến việc tối ưu hóa danh mục dựa trên các yếu tố vĩ mô, các quỹ đã thành công trong việc nắm bắt cơ hội và giảm thiểu rủi ro. Nhà đầu tư cá nhân có thể học hỏi từ những chiến lược này để xây dựng danh mục đầu tư cân bằng và hiệu quả, đặc biệt trong giai đoạn thị trường còn nhiều thách thức.

(*) CFA