(KTSG) - Thập niên qua ngành ngân hàng đã có những thay đổi lớn, từ những định hướng tăng trưởng tín dụng bền vững của Ngân hàng Nhà nước cho đến sự chuyển dịch trong cơ cấu khách hàng mục tiêu. Điều này dẫn đến mô hình quản lý thực thi ở các đơn vị kinh doanh của ngân hàng cũng phải thay đổi tương ứng.

- NHNN công bố đường dây nóng tiếp nhận phản ánh ngân hàng ép mua bảo hiểm

- Ngân hàng lãi lớn từ kinh doanh ngoại tệ bất chấp sức ép của tỷ giá

So với mức tăng trưởng tín dụng trong thập niên đầu của thế kỷ 21 lên đến 30-40%/năm, mức tăng trưởng 13-15% trong suốt một thập niên qua của ngành ngân hàng được đánh giá là yếu tố tiền đề giúp nền kinh tế có thể ổn định lạm phát và phát triển bền vững. Khác với giai đoạn trước năm 2010, khi tín dụng cho doanh nghiệp vừa và lớn đóng vai trò quan trọng trong việc duy trì tăng trưởng, thập niên vừa qua đã chứng kiến sự thay đổi lớn trong cơ cấu tăng trưởng. Tỷ trọng cho vay cá nhân và hộ gia đình được ước tính đã gia tăng từ mức 22% tổng dư nợ lên mức 48% chỉ sau 10 năm, tỷ lệ cho vay doanh nghiệp nhỏ và vừa (SME) cũng gia tăng mạnh, trong khi tỷ trọng tín dụng cho các doanh nghiệp lớn giảm mạnh.

Trong môi trường tăng trưởng tín dụng thấp đó, các ngân hàng phải lựa chọn và tìm kiếm các nhóm khách hàng có thể mang lại NIM (mức chênh lệch giữa lãi suất đầu ra và đầu vào trung bình) tốt hơn và khả năng sử dụng các sản phẩm dịch vụ khác của ngân hàng.

Yêu cầu tăng trưởng tín dụng có chọn lọc

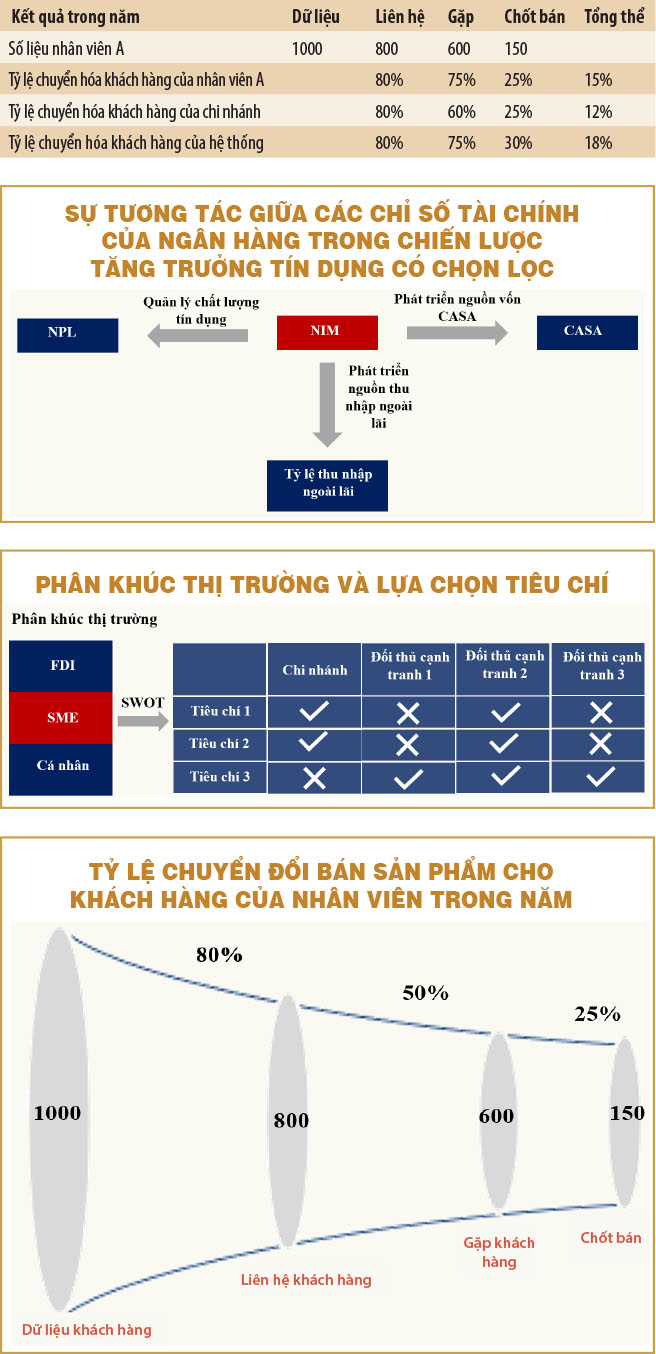

Tín dụng cá nhân, hộ gia đình tăng mạnh giúp cho các ngân hàng không những có thể đa dạng hóa rủi ro mà còn tạo ra áp lực tăng trưởng và hiệu quả đối với các phân khúc tín dụng khác của ngân hàng. Không chỉ có NIM và quản trị nợ xấu (NPL), khả năng ngân hàng có thể phát triển các giải pháp tài chính cho khách hàng, qua đó giúp gia tăng nguồn thu trong môi trường tăng trưởng tín dụng thấp cho các ngân hàng, cũng là một yếu tố quan trọng. Khi đó, thực trạng tài chính của các ngân hàng là sự pha trộn và đánh đổi giữa các chỉ số tài chính khác nhau.

KPI của một nhân viên kinh doanh của ngân hàng đã thay đổi rất lớn theo thời gian. Nếu như trước đây nhân viên tín dụng thường chỉ phải gánh các chỉ tiêu liên quan đến các nghiệp vụ cho vay của mình như dư nợ và quản lý nợ xấu, thì giờ đây bộ chỉ tiêu trở nên cồng kềnh hơn rất nhiều bao gồm các chỉ tiêu về dư nợ cho vay, tiền gửi, tài khoản, thẻ tín dụng, bảo hiểm nhân thọ và phi nhân thọ. Đó là kết quả của quá trình chuyển dịch sang mô hình tín dụng bán lẻ của hệ thống ngân hàng. Chỉ tiêu nhiều và đa dạng cũng là một yếu tố gây áp lực cho cả lãnh đạo quản lý thực thi và nhân viên kinh doanh, đặc biệt nếu đơn vị vẫn áp dụng cách quản lý theo mô hình phát triển tín dụng cũ.

Thay đổi cách tiếp cận về việc quản lý thực thi

Sự khác biệt lớn giữa việc tập trung cho vay các doanh nghiệp lớn và SME hay cá nhân là việc áp dụng khoa học dữ liệu trong quản lý hiệu quả kinh doanh và năng suất của lao động. Việc khai thác dữ liệu được thể hiện rõ thông qua quản lý phễu chuyển hóa của từng dòng sản phẩm. Việc phát triển khách hàng là doanh nghiệp lớn trước đây thường xuất phát từ khả năng phát triển các mối quan hệ cũng như khả năng đàm phán với khách hàng của lãnh đạo hoặc các nhân viên kinh doanh. Trong khi đó, phát triển nhóm khách hàng SME và cá nhân chủ yếu dựa vào khả năng phát triển khách hàng và cung cấp các giải pháp tài chính phù hợp cho từng nhóm khách hàng.

Chỉ tiêu nhiều và đa dạng cũng là một yếu tố gây áp lực cho cả lãnh đạo quản lý thực thi và nhân viên kinh doanh, đặc biệt nếu đơn vị vẫn áp dụng cách quản lý theo mô hình phát triển tín dụng cũ.

Trong nhiều phân khúc tín dụng, mỗi đơn vị kinh doanh của ngân hàng cần lựa chọn một phân khúc với quy mô tiềm năng đủ lớn. Mỗi ngân hàng nói chung hay từng đơn vị kinh doanh sẽ phải lựa chọn một thị trường ngách để tập trung các sản phẩm và có giải pháp phù hợp. Việc phân tích tiềm năng một cách chuyên sâu và định lượng của từng phân khúc đóng vai trò quan trọng không những trong việc xác định phân khúc phù hợp với năng lực của ngân hàng mà còn xác định các tiêu chí cần thiết để thành công và các tiêu chí hiệu suất mà ngân hàng cần đạt được so với các đối thủ cạnh tranh cũng như mức tiêu chuẩn trung bình.

Đánh giá khả năng chuyển hóa của các phễu bán hàng và năng suất lao động của các nhân viên đóng một vai trò quan trọng để các chi nhánh có thể phát triển tốt mảng bán lẻ này. Mỗi ngách tín dụng sẽ có một quy mô tiềm năng và khả năng chuyển hóa khác nhau. Ví dụ cũng là khách hàng SME, nhưng những tập khách hàng vay để sản xuất kinh doanh trong nước và những tập khách hàng làm hàng xuất khẩu thì cách thức tiếp cận và bán hàng của các ngân hàng cũng khác nhau. Tương tự như vậy, với các khách hàng cá nhân vay mua nhà và ô tô, các bước trong quy trình phễu bán hàng cũng như tỷ lệ chuyển hóa sẽ khác nhau. Việc xác định và đo lường các bước trong phễu chuyển đổi từ khách hàng tiềm năng sang khách hàng hiện hữu của mỗi nhân viên sẽ giúp quản lý hiệu suất hoạt động trong kỳ của họ một cách định lượng và có tính so sánh.

Bảng dưới cùng là ví dụ minh họa về khả năng chuyển đổi của nhân viên. Hình bên trái thể hiện khả năng chuyển hóa của nhân viên đang xem xét. Quy trình bán hàng có thể được đơn giản hóa thành 4 bước, từ tập dữ liệu khách hàng tiềm năng, đến việc nhân viên liên hệ khách hàng, hẹn gặp và cuối cùng là số lượng khách hàng có thể chốt bán. Mỗi bước chuyển đổi sẽ có một mức tỷ lệ xác định dựa trên năng lực của mỗi nhân viên. Với 1.000 khách hàng thì nhân viên có thể chuyển hóa thành 150 khách hàng trong năm. Tuy nhiên chúng ta sẽ cần đi sâu vào việc phân tích chi tiết từng con số của phễu bán hàng. Tỷ lệ chuyển hóa từ tập khách hàng đầu tiên sang bước liên hệ được là 80%, tức 800 khách hàng; tương tự đến bước gặp khách hàng còn 600 và đến bước bán hàng thì chỉ còn 150.

Hiệu suất của mỗi nhân viên không được đánh giá một cách riêng lẻ mà sẽ được so sánh trong tương quan giữa các nhân viên trong cùng chi nhánh và với mức trung bình của khu vực hoặc toàn hệ thống. Trong ví dụ này, khi so sánh với mức năng suất trung bình của chi nhánh thì đây là nhân viên có năng suất bán tốt hơn. Tuy nhiên, nếu so với mức trung bình chung của hệ thống thì vẫn còn thấp. Các số liệu thống kê sẽ chỉ rõ các điểm mạnh và các vấn đề nhân viên cần cải thiện. Rõ ràng, các chỉ tiêu về khả năng kết nối khách hàng của nhân viên này tương đồng với mức trung bình của hệ thống và tốt hơn so với mức trung bình của chi nhánh, nhưng khả năng chốt sales là thấp hơn đáng kể. Điều này có thể cho thấy điều nhân viên cần cải thiện nhất là khả năng am hiểu sản phẩm và khả năng tư vấn sản phẩm cho khách hàng.

Khi đó, mức năng suất bán bình quân và tỷ lệ chuyển đổi ở từng bước không những là một định hướng để mỗi nhân viên sẽ phải phấn đấu mà còn thể hiện rõ những khía cạnh mà mỗi nhân viên sẽ phải được đào tạo hoặc hướng dẫn cải thiện bởi lãnh đạo.

Hoạt động chuẩn hóa đóng vai trò quan trọng trong việc giúp nâng cao năng lực quản lý thực thi của các lãnh đạo đơn vị và giúp quá trình giám sát kinh doanh trở nên khoa học và định lượng. Việc xác định các hiệu suất chuẩn và tỷ lệ chuyển đổi chuẩn là cơ sở quan trọng của việc giám sát thực thi của các đơn vị kinh doanh đối với người lao động.

(*) CFA

(**) MBA