Đồng vốn đã hiệu quả hơn?

H.L

|

| Khu vực sản xuất chính là nhân tố duy trì sức tăng trưởng của Việt Nam hiện nay. Ảnh: Minh Khuê |

(TBKTSG) - LTS: Theo số liệu thống kê, năm 2013, tín dụng tăng 8,83%, GDP tăng 5,42%. Còn sáu tháng đầu năm nay tín dụng tăng 5%, trong khi GDP tăng 5,18%. Tính đến cuối tháng 9-2014, tăng trưởng GDP là 5,62%, còn tăng trưởng tín dụng là 7,26%. Từ những số liệu này, một số bạn đọc của TBKTSG có gửi đến tòa soạn thắc mắc: mấy năm trước tín dụng tăng đến mấy chục phần trăm, mà GDP cũng chỉ tăng 7-8%, nay tín dụng chỉ tăng xấp xỉ GDP. Vì sao như vậy?

Cho đến nay các chuyên gia kinh tế đều cho rằng tăng trưởng của Việt Nam chủ yếu dựa vào vốn, trong khi hai yếu tố còn lại là lao động và năng suất tổng hợp (TFP) không có cải thiện bao nhiêu. Điều này cũng phù hợp với số liệu do Tổng cục Thống kê công bố: năm 2013, đóng góp của yếu tố vốn và lao động vào tăng trưởng GDP lần lượt là 55,79% và 17,12%.

Vậy thì trong bối cảnh hiện tại, vốn này từ đâu ra? Và nếu thế liệu có cần phải đạt mức tăng trưởng tín dụng 10-12%, thậm chí 14%, như yêu cầu của Thủ tướng trong phiên họp chính phủ mới vừa rồi? Thực ra, động lực thúc đẩy tăng trưởng kinh tế hiện tại là từ đâu? Các chuyên gia kinh tế sẽ giải thích giúp bạn đọc hiểu rõ hơn về vấn đề này.

Đỗ Thiên Anh Tuấn, Chương trình Giảng dạy kinh tế Fulbright

Nhân tố duy trì sức tăng trưởng chính là nền kinh tế thực

- Trước đây tăng trưởng tín dụng của Việt Nam rất cao, nhưng trong 10 phần tăng trưởng đó thì có đến 9 phần là đi vào khu vực tài chính như chứng khoán và đầu cơ bất động sản (người ta gọi là nền kinh tế đầu cơ), chỉ có một phần là đi vào sản xuất.

Hiện nay, dù tăng trưởng tín dụng rất thấp nhưng phần giảm đó chủ yếu cũng là ở khu vực tài chính (thể hiện qua tình trạng bất động sản đóng băng, chứng khoán trầm lắng), trong khi khu vực sản xuất, mặc dù bị tác động rất nặng nề, vẫn duy trì phần nào sức tăng trưởng của nó.

Tức là trước đây khi thị trường tài sản bùng nổ, rất nhiều doanh nghiệp chuyển hướng đầu cơ nhưng cũng vẫn có những doanh nghiệp kiên trì bám trụ trong nền kinh tế thực (khu vực sản xuất), và đây chính là nhân tố duy trì sức tăng trưởng của Việt Nam hiện nay.

Nói vậy không có nghĩa là thành phần này không gặp khó khăn do sức cầu của nền kinh tế suy giảm thời gian qua. Điều này cũng hàm ý rằng các chính sách của Nhà nước hiện nay cần phải nuôi dưỡng và hỗ trợ thành phần này, vì đây chính là nhân tố duy trì sức tăng trưởng cũng như khả năng cạnh tranh cho nền kinh tế.

Tuy nhiên cũng cần phải nói rằng, con số tăng trưởng GDP khoảng 5,62% vừa qua thật sự không đáng tin cậy. Nó không nói lên được thực chất của tăng trưởng kinh tế. Một phần nguyên nhân là do vấn đề thống kê (và do bệnh thành tích) nhưng một phần nguyên nhân có khả năng là do Chính phủ đẩy mạnh khai thác tài nguyên (dầu và than) để cố gắng duy trì được sức tăng trưởng theo kế hoạch 5,8% trong năm nay. Tăng trưởng kiểu dựa vào khai thác tài nguyên như vậy hết sức không bền vững và rất nguy hiểm.

Nói về hiệu quả sử dụng vốn. Trong khi đề án tái cấu trúc kinh tế còn chưa đến đâu, đầu tư công dù được cắt giảm nhưng sự lãng phí và thất thoát chắc chắn vẫn còn. Chính vì vậy mà khó có thể kỳ vọng rằng suất sinh lời của vốn cũng như hiệu quả đầu tư của nền kinh tế đã cải thiện thời gian qua. Nếu số liệu thống kê phản ánh đúng thực tế thì không cần phải tái cấu trúc kinh tế nữa. Hiện nay, đầu tư tư nhân vẫn còn dè dặt, tiêu dùng hộ gia đình sụt giảm. Yếu tố duy trì sức cầu của nền kinh tế lúc này chính là xuất khẩu, nhưng chủ yếu (chiếm khoảng 65%) lại do thành phần FDI đóng góp. Khu vực này chính là một trong những chủ thể kinh tế không có nhiều động cơ tham gia vào các mắt xích của nền sản xuất nội địa, không kết dính với nền tảng thể chế yếu kém trong nước và đặc biệt là không tham gia vào thị trường tài sản và đầu cơ trong thời kỳ bùng nổ trước đây, và trong chừng mực nào đó, họ vẫn duy trì hoạt động kinh doanh trong nền kinh tế thực của mình. Rõ ràng, FDI đang là cứu cánh cho tăng trưởng kinh tế Việt Nam, bên cạnh một số doanh nghiệp dân doanh trong nước.

Phạm Thế Anh, Đại học Kinh tế Quốc dân

7% là con số ấn tượng nếu nó không gồm TPCP và một phần nợ xấu

- Để đánh giá hiệu quả và chất lượng của hoạt động tín dụng thì chúng ta cần có nhiều thông tin.

Chẳng hạn như cần phải biết được con số tăng trưởng tín dụng 7% của chín tháng đầu năm có bao gồm số tiền mà các ngân hàng thương mại bỏ ra mua trái phiếu chính phủ (TPCP) hay không.

Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX), tính từ đầu năm tới nay, lượng TPCP và TPCP bảo lãnh vào khoảng 190.000 tỉ đồng, tương đương khoảng hơn 7% GDP của chín tháng đầu năm 2014.

Thêm vào đó, chúng ta cũng không rõ con số 7% tăng trưởng tín dụng có nhờ việc loại trừ giá trị nợ xấu khỏi dư nợ tín dụng gốc sau khi VAMC mua lại (khoảng 47.000 tỉ đồng) trong chín tháng đầu năm hay không. Nếu 7% tăng trưởng tín dụng không bao gồm TPCP và nợ xấu mua lại bởi VAMC thì đây là một con số ấn tượng, dòng vốn tới khu vực doanh nghiệp ngoài nhà nước đã có sự cải thiện lớn.

Ngược lại, nếu 7% tăng trưởng tín dụng này lại bao gồm cả TPCP, và có thể là cả việc loại trừ nợ xấu khỏi dư nợ tín dụng gốc, thì rõ ràng nó phản ánh một thực tế không mong muốn là tăng trưởng tín dụng hay tăng trưởng kinh tế của Việt Nam vẫn phụ thuộc quá nhiều vào khu vực công; hoạt động của hệ thống ngân hàng hoạt động chưa hiệu quả khi lượng vốn đến khu vực tư nhân còn quá nhỏ.

Để chất lượng tăng trưởng tín dụng và tăng trưởng kinh tế được cải thiện vốn cần phải đến được với những doanh nghiệp nhỏ và vừa làm ăn hiệu quả của khu vực tư nhân. Chi phí lãi vay phải đủ thấp và môi trường vĩ mô về lãi suất, tỷ giá, lạm phát, nợ công… phải ổn định để các doanh nghiệp có niềm tin, an tâm mở rộng sản xuất lâu dài.

Nếu tăng trưởng kinh tế có được chỉ phần lớn nhờ vào việc phát hành TPCP cho khu vực công, hay khai thác thêm tài nguyên, thì những thành tích về tín dụng hay tăng trưởng chỉ đem lại những ảo giác, không phản ánh thực trạng của nền kinh tế.

Thêm vào đó, những năm gần đây tổng phương tiện thanh toán dường như đang tăng quá cao so với nhu cầu tín dụng của nền kinh tế. Trung bình giai đoạn 2012-2013 tổng phương tiện thanh toán tăng khoảng 20-22% mỗi năm, trong khi tín dụng chỉ tăng bằng khoảng nửa con số này. Chín tháng đầu năm 2014 tổng phương tiện thanh toán tăng khoảng 10% nhưng tín dụng chỉ tăng 7% so với thời điểm cuối năm 2013. Điều này dẫn đến hai rủi ro chính liên quan đến hoạt động ngân hàng.

Thứ nhất, việc cung tiền tăng quá cao so với nhu cầu của nền kinh tế nếu kéo dài quá lâu sẽ dẫn đến sự tích tụ lượng tiền thừa lớn trong lưu thông. Điều này làm cho khả năng xử lý lạm phát sẽ rất khó khăn và đau đớn nếu lạm phát xảy ra trong tương lai.

Thứ hai, việc cung tiền tăng quá cao so với nhu cầu tín dụng cho sản xuất nếu kéo dài cũng sẽ dẫn đến sức ép đẩy mạnh tăng trưởng tín dụng của hệ thống ngân hàng, và rất có thể các khoản cho vay “dưới chuẩn” dễ dãi sẽ xuất hiện.

Lê Hồng Giang, Quỹ phòng hộ của Tactical Global Management

Bốn lý do để giải thích quan hệ tín dụng và tăng trưởng

- Trước năm 2007 phần lớn tín dụng chảy vào bất động sản và chứng khoán gây ra bong bóng nhưng không tạo ra sản phẩm xã hội mới (không tính vào GDP). Hiện tại những thị trường đó bị giảm mạnh nên chỉ còn phần tín dụng thực sự cần thiết cho kinh tế mới chảy từ ngân hàng ra, bởi vậy tăng trưởng tín dụng thấp hơn hẳn trước kia. Tôi đoán ICOR hiện tại tốt hơn mấy năm trước. Nhưng cái này chẳng phải là công lao gì của NHNN hay Chính phủ.

Một lý do nữa là doanh nghiệp sau khủng hoảng tích trữ tiền mặt nhiều hơn nên họ không cần vay ngân hàng nhiều như trước. Điều này rất phổ biến trên thế giới mấy năm gần đây. Chẳng hạn như vụ Apple giữ tiền mặt lớn hơn GDP của nhiều nước. Tất nhiên giữ tiền mặt lại làm vốn lưu động hay đầu tư dự án mới sẽ không hiệu quả (xét theo ROE) bằng vay ngân hàng, nhưng có thể doanh nghiệp thận trọng hơn hoặc vay ngân hàng khó khăn hơn.

Doanh nghiệp cũng có thể tìm các nguồn vốn khác ngoài ngân hàng như tăng vốn chủ sở hữu (equity) hay trả góp/gối đầu (trade credit) từ bạn hàng.

Lý do cuối cùng là mối quan hệ giữa tín dụng và tăng trưởng không phải là theo đường thẳng mà có thể theo hình parabol, nghĩa là khi tăng trưởng 1-2% thì không cần tín dụng, khi tăng trưởng lên 3-4% thì tín dụng phải tăng trưởng tương ứng, khi tăng trưởng lên 6-7% thì tín dụng phải tăng 20-30%. Cái này phải có một nghiên cứu định lượng với số liệu rất chi tiết mới đánh giá được, mà số liệu của Việt Nam thì khó đáp ứng được yêu cầu của một nghiên cứu như vậy.

Nguyễn Tú Anh, Viện Nghiên cứu quản lý kinh tế Trung ương

Nhờ xuất siêu và lạm phát giảm

- Nền kinh tế Việt Nam trong những năm gần đây tăng chậm lại tuy nhiên tốc độ tăng trưởng tín dụng còn giảm mạnh hơn nhiều lần so với tốc độ tăng trưởng GDP. Câu hỏi đặt ra tại sao khi tăng tín dụng lên đến 30,9% như năm 2007 chúng ta

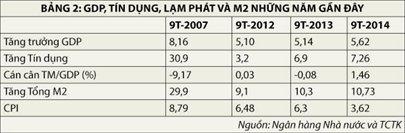

- Nền kinh tế Việt Nam trong những năm gần đây tăng chậm lại tuy nhiên tốc độ tăng trưởng tín dụng còn giảm mạnh hơn nhiều lần so với tốc độ tăng trưởng GDP. Câu hỏi đặt ra tại sao khi tăng tín dụng lên đến 30,9% như năm 2007 chúng ta  cũng chỉ có tăng trưởng vào khoảng 8,16% trong khi tín dụng tăng chỉ 7,26% trong chín tháng đầu năm 2014 tăng trưởng GDP tăng thấp hơn nhưng vẫn đạt 5,62%.

cũng chỉ có tăng trưởng vào khoảng 8,16% trong khi tín dụng tăng chỉ 7,26% trong chín tháng đầu năm 2014 tăng trưởng GDP tăng thấp hơn nhưng vẫn đạt 5,62%.

Có nhiều giả thuyết có thể phù hợp với câu hỏi này. Thống đốc NHNN cho rằng tín dụng ít hơn nhưng đi đúng địa chỉ hơn nên vẫn có hiệu ứng tạo tăng trưởng cao hơn. Giả thuyết này ngụ ý rằng tín dụng hiện nay chủ yếu tập trung vào những ngành có hiệu ứng lan tỏa cao và tốc độ tăng tín dụng cho những ngành này không thua kém tốc độ tăng thời kỳ tăng trưởng cao. Những số liệu gần đây dường như không ủng hộ giả thuyết này.

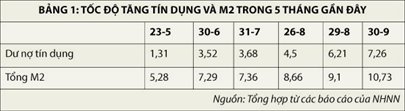

Số liệu cho thấy tốc độ tăng tín dụng thời kỳ tăng trưởng cao là cao hơn tốc độ tăng tổng phương tiện thanh toán. Trong khi đó, trong những năm trở lại đây tốc độ tăng tổng phương tiện thanh toán lại cao hơn nhiều so với tốc độ tăng tín dụng (bảng 1 và 2). Điều này ngụ ý số nhân tiền tệ trong những năm gần đây thấp hơn so với số nhân tiền tệ trước đó. Điều này cũng có nghĩa là mức độ lan tỏa của chính sách tiền tệ những năm tăng tín dụng cao là cao hơn hiện nay.

Với số liệu sẵn có, chúng ta có thể giải thích hiện tượng này bằng hai yếu tố chủ yếu sau đây

Thứ nhất, thời kỳ tăng trưởng cao cũng là thời kỳ thâm hụt cán cân thương mại lớn. Năm 2007 cán cân thương mại trong chín tháng đầu năm đã làm GDP giảm 9,17% (theo giá trị đô la Mỹ hiện hành) trong khi đó năm 2012, 2013 cán cân thương mại hầu như không gây hiệu ứng âm cho GDP và trong chín tháng đầu năm 2014 cán cân thương mại đã đóng góp tăng trưởng tới 1,46 điểm phần trăm tăng trưởng.

Như vậy tăng trưởng tín dụng thấp nhưng nếu có thể làm tăng xuất khẩu thì vẫn có thể có tăng trưởng GDP cao. Điều này có thể đạt được bằng cách gia tăng xuất khẩu những hàng hóa không phụ thuộc vào tín dụng và nhập khẩu đầu vào, ví dụ như một số loại tài nguyên khoáng sản.

Thứ hai, tốc độ tăng cung tín dụng đo bằng đồng tiền danh nghĩa trong khi tốc độ tăng GDP đo bằng đồng tiền có giá trị cố định. Do đó tốc độ mất giá của đồng tiền (lạm phát) cao những năm tăng trưởng tín dụng cao có thể làm cho GDP danh nghĩa tăng cao nhưng GDP thực tế tăng ở mức độ vừa phải. Những năm gần đây tốc độ lạm phát giảm, làm cho tốc độ tăng GDP thực tế gần sát với tốc độ tăng GDP danh nghĩa do đó tín dụng tăng thấp có thể làm GDP danh nghĩa tăng thấp nhưng không ảnh hưởng nhiều đối với GDP thực tế.

|

Ngân hàng Nhà nước cho biết, tính đến hết tháng 9-2014, tăng trưởng tín dụng của hệ thống ngân hàng là 7,26%, cao hơn mức 6,87% của tháng 9-2013. Do đó, khả năng đạt mức tăng trưởng tín dụng kế hoạch năm 2014 từ 12-14% là có thể đạt được. Cơ cấu tín dụng tiếp tục có hướng chuyển dịch tích cực, trong đó tín dụng đối với một số lĩnh vực ưu tiên tăng khá cao. Đến cuối tháng 8-2014, tín dụng đối với lĩnh vực nông nghiệp nông thôn tăng 6,1%, xuất khẩu tăng 4,37%, doanh nghiệp ứng dụng công nghệ cao tăng 12,73%, công nghiệp hỗ trợ tăng 6,12%, doanh nghiệp nhỏ và vừa tăng 2,57%; tín dụng bất động sản có xu hướng phục hồi, tăng 9,85%. Nguồn: www.sbv.gov.vn |

Đọc thêm