(KTSG Online) – Lãi suất liên ngân hàng tiếp tục hạ nhiệt tuần qua, trong bối cảnh Ngân hàng Nhà nước (NHNN) quay trở lại hút ròng mạnh trên thị trường.

- Lãi suất trái phiếu doanh nghiệp dần tăng tốc

- Tiền tiếp tục chảy vào kênh tiết kiệm

- Đồng đô la Mỹ có một tuần tăng giá mạnh trở lại

Theo báo cáo cập nhật thị trường tiền tệ trong tuần qua của Công ty chứng khoán Bảo Việt (BVSC), lãi suất liên ngân hàng trong tuần trước tiếp tục giảm mạnh. Cụ thể lãi suất kỳ hạn 1 qua đêm, 1 tuần lần lượt giảm 0,87% và 0,8%.

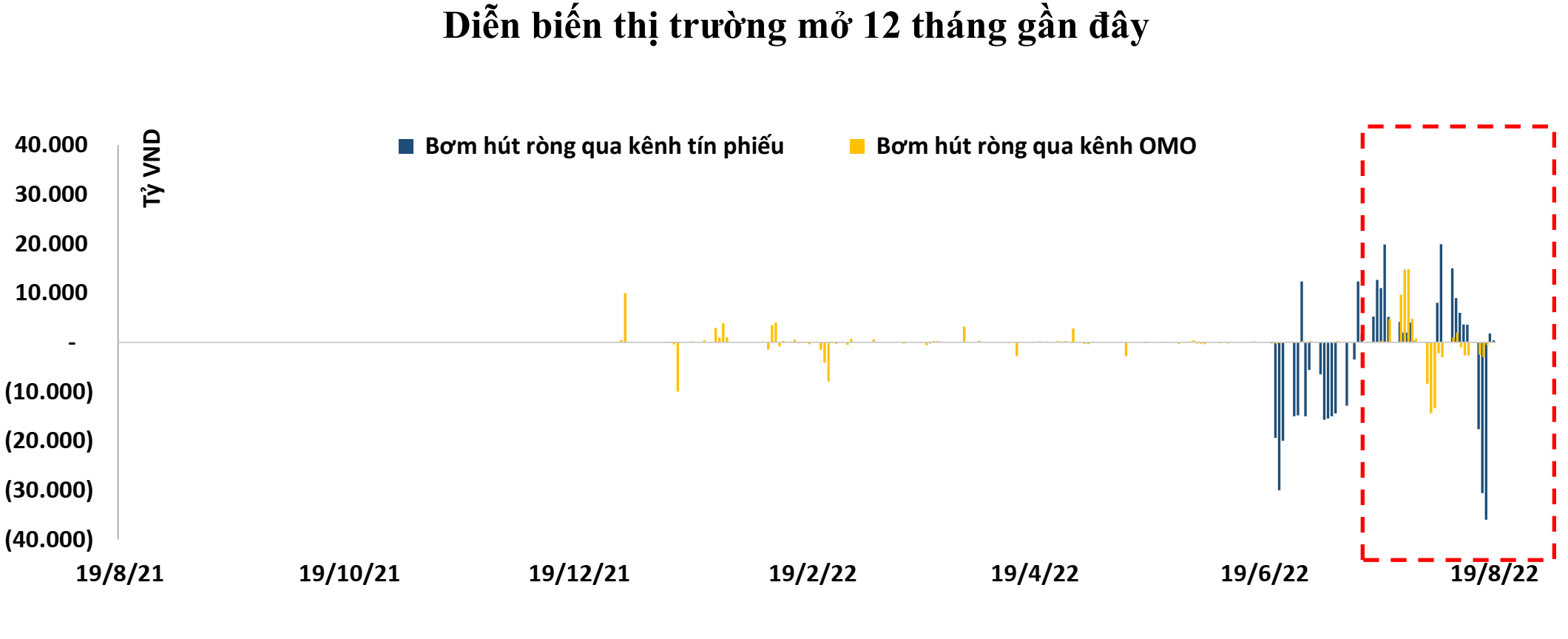

Trên kênh tín phiếu, Ngân hàng Nhà nước (NHNN) đã phát hành tín phiếu với tổng khối lượng lên tới 103.000 tỉ đồng ở kỳ hạn 7, 14 và 28 ngày với lãi suất tăng nhẹ. Ngoài ra, NHNN còn bán giao ngay lượng đô la Mỹ trong dự trữ ngoại hối, theo thống kê của Công ty chứng khoán SSI,

Nhờ hoạt động này, SSI đánh giá mặt bằng lãi suất liên ngân hàng vẫn duy trì mức chênh lệch tối thiểu với lãi suất đô la Mỹ. Kết tuần, lãi suất tiền đồng kỳ hạn qua đêm giao dịch quanh mức 2,5%, tương đương với lãi suất đô la Mỹ.

Còn trên kênh thị trường mở (OMO), NHNN đã “bơm” khoảng 1.596 tỉ đồng kỳ hạn 7 ngày với lãi suất 3,5%, trong khi có khoảng 7.703 tỉ đồng đáo hạn.

Theo BVSC, qua tổng hai kênh OMO và phát hành tín phiếu thì Ngân hàng Nhà nước đã hút ròng tổng cộng 88.137 tỉ đồng, được đánh giá là lượng hút ròng theo tuần lớn nhất kể từ năm 2019 đến nay.

“Việc NHNN quay trở lại hút ròng mạnh trong tuần vừa qua cũng cho thấy lãi suất liên ngân hàng khó có thể giảm sâu hơn mặt bằng hiện tại”, báo cáo BVSC nhận xét.

Như vậy lãi suất liên ngân hàng tiếp tục có tuần giảm mạnh liên tiếp. Trong tuần trước đó, mặt bằng lãi suất liên ngân hàng liên tục giảm và kết tuần giảm hơn khoảng 170 điểm cơ bản, trong bối cảnh NHNN bơm ròng gần 34.000 tỉ đồng, chủ yếu đến từ lượng tín phiếu đáo hạn ở mức cao.

Đáng chú ý là trong gần hai tháng qua, thanh khoản ngân hàng không còn chịu áp lực lớn vì tín dụng không còn tăng nhanh nữa. Tính đến ngày 15-8, tăng trưởng ước tính đạt 9,62% so với cuối năm 2021, không có nhiều sự khác biệt đối với số liệu tăng trưởng vào cuối tháng 6 và tháng 7.

Tuy nhiên, áp lực từ tăng trưởng tín dụng vẫn là hiện hữu. Theo BVSC, lãi suất trong thời gian tới chịu áp lực vì tín dụng tăng mạnh, nhu cầu vốn đầu tư kinh doanh tiếp tục ở mức cao và cả ảnh hưởng từ quá trình tăng lãi suất của Cục dự trữ liên bang Mỹ (Fed). Ngoài ra, yếu tố hỗ trợ sẽ đến từ thanh khoản trong hệ thống, có thể không còn quá dồi dào khi nhu cầu về tiền mặt trước kỳ nghỉ lễ dài sẽ tăng đột biến.

Đặc biệt trong tuần này, đồng đô la có xu hướng mạnh lên trước thềm hội nghị chuyên đề kinh tế Jackson Hole (hội nghị thường niên của các ngân hàng trung ương, bộ tài chính, và các thành viên thị trường tài chính).

Trong tuần trước, tiền đồng có diễn biến tương đối ổn định hơn so với các đồng tiền khác có xu hướng giảm mạnh vì đô la tăng giá. Trên thị trường liên ngân hàng, tỷ giá hầu như đi ngang, kết tuần giao dịch ở mức 23.393 đồng/đô la. Tỷ giá niêm yết của Vietcombank tăng nhẹ 15 đồng, kết tuần ở mức 23.545 đồng/đô la. Tương tự, tỷ giá thị trường tự do hầu như cũng đi ngang.

Dù vậy, theo SSI, áp lực tiền đồng được cho là tương đối lớn. Ngoài ra, lượng tín phiếu đáo hạn trong tuần này lên đến 71.000 tỉ đồng. Chuyên gia phân tích của SSI kỳ vọng NHNN sẽ tiếp tục phát hành tín phiếu và bán đô la nhằm có thể điều tiết lãi suất liên ngân hàng ở mức hợp lý.