(KTSG) - Chưa bao giờ các kênh đầu tư tài chính phổ biến đều gặp khó khăn như hiện nay, từ cổ phiếu, trái phiếu, bất động sản, cho đến tiền số… Nó khiến chúng ta phải suy nghĩ lại về đâu là nguồn gốc của mức sinh lời từ các kênh đầu tư này để đưa ra những kỳ vọng phù hợp trong tương lai.

- Quỹ đầu tư quốc gia lớn nhất thế giới lỗ kỷ lục 164 tỉ đô la

- Đã phân bổ hơn 638.000 tỉ đồng vốn đầu tư công năm 2023

Nhà đầu tư khi tham gia vào thị trường tài chính đều mong muốn có lợi nhuận, tuy nhiên không nhiều nhà đầu tư có thể hiểu một cách đầy đủ mức sinh lời của các công cụ tài chính đó đến từ đâu. Tương tự như khi chúng ta cho một người nào đó vay tiền, nếu chúng ta không biết được mục đích vay tiền của họ là gì và liệu họ sẽ kinh doanh như thế nào để hoàn trả tiền cho chúng ta thì việc cho vay trở nên quá rủi ro.

Chúng ta không thể chạy nhanh hơn Usain Bolt

Các nhà đầu tư cá nhân khi tham gia thị trường tài chính thường kỳ vọng một mức sinh lời ít nhất mỗi năm phải trên 30%/năm, thậm chí vốn đầu tư phải tăng trưởng tính bằng lần. Một số người “có vẻ dài hạn hơn” thì cho rằng việc đầu tư 2-3 năm thì số vốn cũng phải tăng được gấp đôi. Liệu đó có phải là mức sinh lời kỳ vọng phù hợp không?

Có một điều thú vị đó là việc chạy cự ly 100 mét dưới 13 giây không phải là một chuyện quá khó với các vận động viên chuyên nghiệp, nhưng kỷ lục thế giới thực tế chỉ là 9,58 giây do Usain Bolt nắm giữ từ năm 2009 đến nay. Việc vượt qua kỷ lục đó sẽ là thách thức cực đại với những vận động viên tham gia đầu tư chuyên nghiệp. Chúng ta biết rằng mình không thể nào có kết quả tốt hơn người chạy nhanh nhất thế giới.

Câu chuyện đó để ám chỉ điều gì? Nếu biết được mức sinh lời trung bình trong dài hạn của nhà đầu tư giỏi nhất thế giới thì chúng ta cần biết rằng việc tiến gần đến mức đó hay có thể vượt qua mức đó sẽ là không tưởng cho mình.

Người được cho là đầu tư giỏi nhất thế giới chính là huyền thoại Warren Buffett với mức sinh lời trung bình 22%/năm trong suốt hơn 50 năm đầu tư chuyên nghiệp của ông.

Thậm chí các quỹ đầu tư chuyên nghiệp ở Việt Nam cũng chỉ đặt mục tiêu sinh lời từ 15-18%/năm. Nhưng mức sinh lời này có vẻ là quá thấp so với các nhà đầu tư cá nhân ở Việt Nam. Tại sao việc đạt mức sinh lời vượt trên 22%/năm trong dài hạn sẽ dường như không thể trong đầu tư.

Bản chất mức sinh lời của các công cụ tài chính

Bản chất của thị trường tài chính là nơi trung gian của những người thừa vốn và thiếu vốn giao dịch với nhau. Ví dụ, khi doanh nghiệp phát hành trái phiếu hay cổ phiếu để kêu gọi vốn từ các nhà đầu tư thì mục tiêu của họ là nhằm bổ sung vốn kinh doanh hay xây dựng nhà máy để mở rộng kinh doanh.

Nếu chúng ta hiểu được bản chất của việc kinh doanh ở quy mô lớn thì việc tìm kiếm mức sinh lời ổn định trên 20%/năm cho vốn đầu tư là điều rất khó khăn. Nếu bạn muốn có mức sinh lời cao từ cổ phiếu thì doanh nghiệp phải có thể có mức lợi nhuận trên vốn chủ sở hữu cao tương ứng. Đằng sau mức sinh lời của cổ phiếu luôn là hiệu quả kinh doanh của doanh nghiệp.

Chúng ta sẽ cần phải lưu ý rất rõ là mức sinh lời của các doanh nghiệp chưa niêm yết và niêm yết sẽ rất khác nhau. Khi quy mô doanh nghiệp còn nhỏ thì việc có thể đạt mức sinh lời cao hoặc rất cao trong một vài năm là chuyện không hiếm.

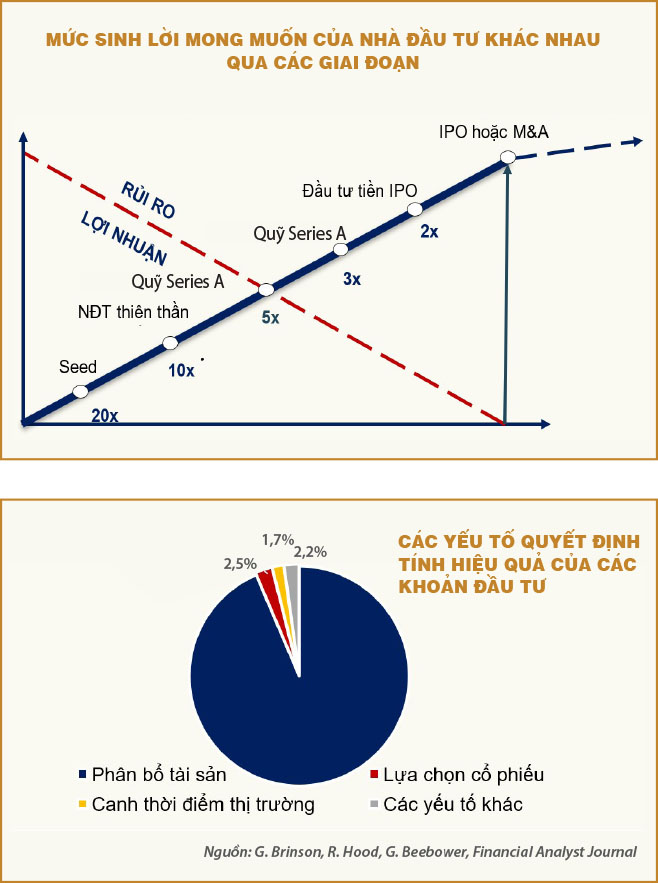

Tuy nhiên, khi doanh nghiệp đã đạt quy mô lớn và niêm yết thì mức sinh lời sẽ quay về mức phù hợp trong dài hạn. Tương ứng với mức sinh lời trên vốn đầu tư sẽ là mức sinh lời mà nhà đầu tư có thể kỳ vọng. Như đồ thị trên thể hiện mức sinh lời nhà đầu tư có thể kỳ vọng tương ứng với doanh nghiệp startup cho đến khi thành một doanh nghiệp trưởng thành niêm yết trên sàn chứng khoán.

Trong những giai đoạn ban đầu, khi rủi ro đầu tư rất lớn, thì nhà đầu tư có thể kỳ vọng mức sinh lời cao. Tuy nhiên, khi doanh nghiệp đã dần trưởng thành và bắt đầu IPO ra đại chúng thì mức sinh lời kỳ vọng sẽ thấp hơn nhiều, tương ứng với mức rủi ro đã sụt giảm.

Người được cho là đầu tư giỏi nhất thế giới chính là huyền thoại Warren Buffett với mức sinh lời trung bình 22%/năm trong suốt hơn 50 năm đầu tư chuyên nghiệp của ông. Thậm chí các quỹ đầu tư chuyên nghiệp ở Việt Nam cũng chỉ đặt mục tiêu sinh lời từ 15-18%/năm. Nhưng mức sinh lời này có vẻ là quá thấp so với các nhà đầu tư cá nhân ở Việt Nam.

Sinh lời trên vốn cổ phần (ROE) cao chỉ có thể hiện thực nếu như nhà đầu tư có thể mua các cổ phiếu ở mức thấp hơn so với mức giá trị hợp lý. Có lẽ đó là lý do phù hợp giải thích cho việc nhiều nhà đầu tư tin rằng mình có thể kiếm được mức sinh lời cao trong dài hạn.

Biểu đồ dưới thể hiện kết quả nghiên cứu về các yếu tố quyết định mức sinh lời của các danh mục đầu tư. Nghiên cứu chỉ ra rằng phần lớn kết quả danh mục đầu tư sẽ phụ thuộc vào việc nhà đầu tư lựa chọn loại tài sản nào (hơn 93%), trong khi đó việc lựa chọn từng cổ phiếu riêng lẻ (2,5%) hay lựa chọn thời điểm cổ phiếu rẻ hơn giá trị thực hay không (1,7%) thực tế chỉ đóng góp một phần rất hạn chế.

Trong ngắn hạn, thị trường sẽ bị ảnh hưởng bởi yếu tố dòng tiền khi nó có thể khiến nhà đầu tư sẵn sàng trả mức P/E (giá trên thu nhập của cổ phiếu) cao hơn cho cùng một mức tăng trưởng về hiệu quả kinh doanh. Tuy nhiên, mức P/E có xu hướng ổn định trong dài hạn, do đó không có nhiều đóng góp cho việc tăng trưởng giá cổ phiếu trong dài hạn.

Những yếu tố còn lại ảnh hưởng đến triển vọng của cổ phiếu chỉ có thể là tiềm năng tăng trưởng kinh doanh, cũng như khả năng đổi mới sản xuất hay kiểm soát chi phí để có thể cải thiện mức sinh lời của doanh nghiệp.

Việc đầu tư có vẻ đơn giản nếu nhìn từ việc chúng ta chỉ mua và bán. Hoạt động đầu tư có vẻ không có nhiều sự khác nhau giữa các nhà đầu tư chuyên nghiệp và nhà đầu tư không chuyên.

Nếu những nhà đầu tư cá nhân có thể dễ dàng có được mức sinh lời vượt trội hơn thị trường, thì việc những người hành nghề chuyên nghiệp phải trải qua nhiều năm ăn học, nghiên cứu liên tục và làm việc toàn thời gian để nghiên cứu thị trường và nghiên cứu cơ hội đầu tư có vẻ có gì đó vô lý ở đây.

Bản chất hoạt động đầu tư không đơn giản như chúng ta suy nghĩ. Hãy nghĩ về những nhà đầu tư trên chương trình Shark tank, họ sẽ phải đánh giá được triển vọng của các doanh nghiệp để có quyết định lựa chọn doanh nghiệp này hay doanh nghiệp kia. Những kỹ năng đánh giá và tìm kiếm đầu tư của những nhà đầu tư trên sàn chứng khoán về cơ bản cũng phải được thực hiện tương tự như vậy.

Việc nhận thức mức sinh lời phù hợp sẽ giúp nhà đầu tư có thể phát triển các chiến lược đầu tư bền vững trong dài hạn. Mấu chốt của mức sinh lời của các doanh nghiệp niêm yết luôn là hiệu quả hoạt động của doanh nghiệp. Đó là lý do các nhà đầu tư chuyên nghiệp trên thị trường sẽ phải dựa vào kỹ năng đánh giá triển vọng kinh doanh của doanh nghiệp rất nhiều để có thể tạo ra các lợi thế trong việc ra quyết định đầu tư.

(*) CFA