(KTSG Online) – Tình hình báo lãi của các nhà băng có sự phân hóa mạnh mẽ, nhưng có một điểm chung là chi phí lãi đã ảnh hưởng đáng kể đến hiệu quả hoạt động kinh doanh trong nửa đầu năm.

- Bức tranh tăng trưởng tín dụng của các ngân hàng sau báo cáo quí 2

- Thách thức nợ xấu ngày càng gia tăng

- Lợi nhuận ngân hàng – sẽ phân hóa và giảm tốc?

Lãi suất tăng, lợi nhuận giảm

Kết quả kinh doanh của các ngân hàng nửa đầu năm có sự phân hóa rõ rệt trong bối cảnh mặt bằng chung đi xuống. Số liệu của Công ty chứng khoán VNDirect cho thấy tổng lợi nhuận trước thuế của top 25 ngân hàng niêm yết lớn nhất đạt 61.600 tỉ đồng, giảm 3,1% so với cùng kỳ trong quí 2 (còn trong quí 2 năm ngoái tăng trưởng 36,1%).

Tương tự, số liệu của Công ty chứng khoán Maybank IB (MSVN) cho thấy tổng lợi nhuận ngân hàng niêm yết giảm nhẹ khoảng 5% so với cùng kỳ trong quí 2 và giảm 3% trong nửa đầu năm 2023.

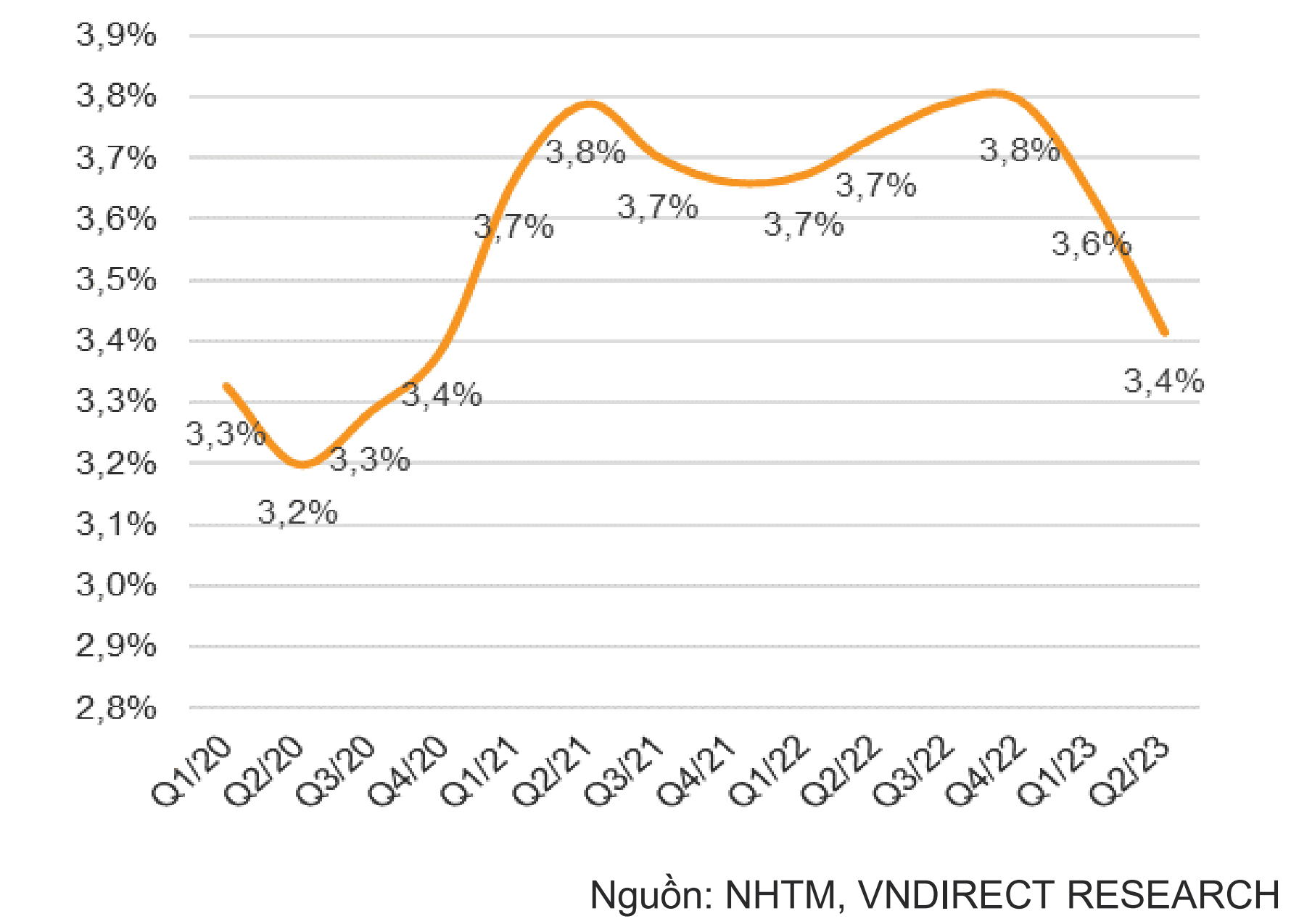

Nhóm phân tích của Công ty chứng khoán SSI đánh giá kết quả kinh doanh này đúng như dự kiến của thị trường trước đó. Nguyên nhân vì tăng trưởng tín dụng giảm mạnh (quí 2 tăng 2% so với cuối quí 1), biên lãi thuần (NIM) thu hẹp (giảm 15 điểm cơ bản so với quí 1) và chi phí dự phòng tăng cao.

Trong cuộc trao đổi gần đây, một lãnh đạo nhà băng thừa nhận lợi nhuận trước thuế của ngân hàng không đạt như kỳ vọng mong muốn ban đầu, một trong những lý do là vì chi phí vốn tăng cao, tác động đến hiệu quả kinh doanh. Theo đó, thị trường đã trải qua thời kỳ “khốc liệt” khi gần như thả nổi lãi suất huy động tăng cao theo thị trường, trong khi lãi suất cho vay dù tăng theo nhưng vẫn phải khống chế ở mức tăng vừa phải.

Lấy ví dụ như trường hợp của Techcombank, số liệu ngân hàng đưa ra cho biết lãi suất huy động trung bình quí 2-2023 là 5,2% (còn quí 2-2022 là 2,1%). Trong 6 tháng đầu năm, chi phí vốn huy động bình quân khoảng 5,3%, trong khi cả năm 2022 là 2,9%.

Tổng hợp của KTSG Online từ 29 ngân hàng (nguồn dữ liệu từ Vietstock), cho thấy tổng khoản mục chi phí lãi và tương tự đã tăng 78,8% trong nửa đầu năm khi so với cùng kỳ. Trong đó chi phí lãi nhiều nhà băng hơn gấp đôi tính trong sáu tháng đầu năm, còn tính về số tuyệt đối thì nhiều ngân hàng đã gần bằng với con số trong cả năm 2022.

Mặt bằng lãi suất cao đã kéo theo hai hệ lụy trực tiếp là giảm biên lợi nhuận hoạt động cho vay (chênh lệch lãi suất đầu vào – đầu ra), đồng thời nhu cầu vay vốn cũng giảm mạnh. Thậm chí nhiều khách hàng còn tất toán khoản vay để tránh trả lãi cao.

Theo số liệu của VNDirect, tỷ suất lợi nhuận NIM toàn ngành (thống kê 25 ngân hàng niêm yết lớn nhất) trong quí 2-2023 về mức 3,41%, tương ứng giảm 32 điểm cơ bản so với cùng kỳ, trong đó có 19/25 ngân hàng ghi nhận NIM giảm.

Sự phân hóa về NIM trong kỳ này cũng trở nên rõ nét hơn ở nhiều ngân hàng. Theo SSI, NIM được duy trì tương đối tốt ở các ngân hàng thương mại nhà nước nắm cổ phần chi phối, ngược lại ở nhóm ngân hàng thương mại tư nhân thì phân hóa mạnh. Trong đó một số ngân hàng bị ảnh hưởng vì tăng trưởng huy động cao hơn nhiều so với tín dụng (đồng nghĩa trả lãi cao nhiều hơn), hạ lãi suất để hỗ trợ khách hàng, hay lại tăng mạnh danh mục trái phiếu các tổ chức tín dụng.

Ngược lại, cũng có một số ngân hàng tận dụng thành công nguồn vốn liên ngân hàng, có ngân hàng áp lực lãi dự thu giảm mạnh, nhưng nhìn chung, các nhà băng vẫn gặp áp lực chi phí cao trong bối cảnh thị trường trái phiếu và bất động sản vẫn gặp nhiều khó khăn.

Kỳ vọng vào việc đảo chiều lãi suất

Tác động mạnh đến kết quả hoạt động kinh doanh của các nhà băng trong 3 quí gần đây, tuy nhiên đến cuối quí 2 vừa qua, những điểm sáng trên thị trường cũng xuất hiện sau khi Ngân hàng nhà nước bốn lần giảm lãi suất điều hành.

Một trong những điếm nhấn là tỷ lệ CASA (tiền gửi không kỳ hạn) toàn ngành tăng từ mức 17,6% cuối quí 1 lên 18,2% vào cuối quí 2-2023, trong bối cảnh lãi suất tiền gửi lập đỉnh và sau đó giảm liên tục. “CASA đã tạo đáy trong quí 1 đối với hầu hết các ngân hàng”, báo cáo về ngành ngân hàng mới đây của SSI nhận định.

Theo ông Phùng Quang Hưng, Phó tổng giám đốc Techcombank, chia sẻ tại buổi họp nhà đầu tư mới đây, CASA tăng một mặt đảm bảo thanh khoản nhưng cũng mang đến cơ hội tối ưu cơ cấu huy động vốn, giảm chi phí của nhà băng.

Theo đó, bối cảnh lãi suất giảm dần trong quí 2 đã dẫn đến việc khách hàng ít có động cơ chuyển từ tài khoản CASA sang tài khoản tiền gửi có kỳ hạn. Tại Techcombank, tỷ lệ CASA đã cải thiện đáng kể trong quí 2, dù vẫn thấp hơn nhiều nếu so với cùng kỳ (gần 35% so với 47,5% vào quí 2 năm ngoái).

Sự cải thiện của lãi suất đã giúp các ngân hàng dễ thở hơn trong quí 2 vừa qua, nhưng thách thức của các nhà băng hiện vẫn còn trong nửa cuối năm 2023, theo lãnh đạo nhiều nhà băng chia sẻ. Vì đa phần người dân gửi tiền kỳ hạn thông thường trên 6 tháng, các ngân hàng vẫn cần thêm thời gian để chuyển đổi danh mục tiền gửi lãi suất cao thành thấp hơn, từ đó giảm chi phí huy động chung.

Tại cuộc trao đổi với nhà đầu tư mới đây, ông Phùng Duy Khương, Phó tổng giám đốc VPBank, nhìn nhận chi phí vốn trong nửa cuối năm được kỳ vọng sẽ giảm nhờ chính sách giảm lãi suất của nhà điều hành. Với VPBank, nguồn vốn lớn từ thương vụ phát hành riêng lẻ cho nhà đầu tư Nhật Bản (dự kiến triển khai cuối quí 3 này), cùng với việc cải thiện chất lượng tài sản được kỳ vọng sẽ giúp NIM tăng trưởng tích cực hơn vào cuối năm.

Nhóm phân tích MSVN kỳ vọng những khó khăn hiện nay chỉ mang tính chu kỳ và đang giảm dần. Lãi suất huy động giảm đáng kể từ tháng 5-2023 sẽ có lợi cho việc phục hồi NIM từ quí 3-2023. “Tăng trưởng tín dụng cũng có thể tăng từ cuối quí 3-2023. Do đó, chúng tôi kỳ vọng lợi nhuận của các ngân hàng sẽ tăng trưởng mạnh hơn trong nửa cuối năm 2023”, báo cáo của MSVN nhận định.

Sa thải, tiết kiệm chi phí thì sẽ sống sót. Kinh doanh thì phải biết quản trị. Không quản trị được thì nên giải thể.