(KTSG) - Trong tuần qua, cộng đồng tiền mã hóa (crypto) của Việt Nam xôn xao về một sự kiện được một số kênh truyền thông và mạng xã hội gọi là “kỷ nguyên mới” với tiền mã hóa. Một số nhà quản lý quỹ dự đoán từ đây bitcoin sẽ tăng lên mốc 100.000 đô la Mỹ, 150.000 đô la Mỹ hoặc thậm chí 1,5 triệu đô la Mỹ/bitcoin như nhà quản lý quỹ Cathie Wood dự đoán. Tóm lại là chuyện gì mà ồn ào vậy?

Số là trong tuần qua (ngày 10-1-2024), SEC (Ủy ban Giao dịch và Chứng khoán Mỹ) cấp phép cho 11 quỹ ETF bitcoin giao ngay được giao dịch. Mặc dù các quỹ ETF bitcoin giao ngay đã có sẵn ở các thị trường khác và cũng đã có các quỹ ETF bitcoin giao sau tại Mỹ, nhưng sự chấp thuận của SEC với các quỹ ETF bitcoin giao ngay được cho là vẫn tạo một “kỷ nguyên mới” với tiền mã hóa (mà cụ thể vì sao thì lý lẽ không được rõ ràng).

ETF bitcoin giao ngay là gì? Và vì sao SEC đợi tới cả thập kỷ mới cấp phép ETF bitcoin giao ngay?

Hãng tin Bloomberg đã cố gắng giải thích một cách đơn giản hóa như sau: “Các ETF bitcoin mới, trực tiếp hoặc thông qua bên thứ ba, mua và giữ đủ số token (đơn vị bitcoin) để hỗ trợ số cổ phiếu mà họ phát hành. Giá những cổ phiếu này sẽ theo sát nhất có thể sự lên xuống của giá giao ngay của bitcoin, được tính toán theo các chỉ số được cung cấp bởi các công ty như CF Benchmarks. Điều này cho phép các nhà đầu tư tiếp xúc với tiền mã hóa mà không cần phải tự mình mua và lưu trữ bitcoin trên ví hoặc thông qua một sàn giao dịch. Các tổ chức phát hành làm việc với những người được gọi là người tham gia được ủy quyền (AP - authorized participants), ví dụ như các công ty kinh doanh chênh lệch giá hoặc ngân hàng lớn, để tạo ra và mua lại cổ phần trong ETF theo yêu cầu của thị trường. Trong khi đó, các nhà tạo lập thị trường sẵn sàng mua và bán cổ phiếu ETF nhằm giữ giá của quỹ gắn liền với biến động của bitcoin nhất có thể”.

Sự ra đời của ETF bitcoin giao ngay không phải là một sự thừa nhận hay công nhận của SEC với bitcoin như một số thông tin sai lệch. Thay vào đó, trên mạng xã hội X của mình và trong thông báo chấp thuận 11 quỹ ETF bitcoin giao ngay, Gary Gensler tìm nhiều cách nhấn mạnh rằng việc SEC cấp phép cho các quỹ ETF này không đồng nghĩa với việc họ chấp thuận hay ủng hộ bitcoin.

Hiểu nôm na, đây là một công cụ đầu tư vào bitcoin cho nhà đầu tư qua sàn cổ phiếu. SEC đã từ chối cấp phép các ETF bitcoin giao ngay cả thập kỷ nay, viện nhiều lý do liên quan đến tính thiếu bền vững, không rõ ràng của giá vận động, không có nhà tạo lập tương ứng… Tuy nhiên, sau nhiều vụ kiện gần đây, một trong số đó là Grayscale kiện SEC, gió đã đổi chiều. Vào tháng 8-2023, Grayscale đã được tòa án phúc thẩm của Mỹ tuyên thắng kiện trong quá trình khiếu nại lên SEC về việc cơ quan này bác bỏ đề xuất ETF bitcoin giao ngay của họ vào năm 2022. Công ty này sau đó đã tái nộp đề xuất lên SEC vào tháng 10-2023.

Một liên minh các nhà cung cấp dịch vụ quỹ đầu tư gồm Grayscale, BlackRock và Fidelity, với sự tồn tại của sàn giao dịch Coinbase tạo ra một số giá tham chiếu và các dịch vụ “giữ hộ” bitcoin, SEC không có nhiều lý do để bác đơn xin làm ETF, vì đường nào thì liên minh đó cũng có cách để thỏa mãn điều kiện đưa ra. Về cơ bản, SEC đã bị đưa vào thế kẹt. Ngay cả trong ngày bỏ phiếu thông qua ETF, tỷ lệ phiếu là 3/2, và Chủ tịch SEC Gary Gensler, một người rất nghi ngờ về bitcoin, buộc phải bỏ phiếu tán thành để phá vỡ thế bế tắc 2 chọi 2 giữa các thành viên ủy ban.

Điều đó cho thấy, sự ra đời của ETF bitcoin giao ngay không phải là một sự thừa nhận hay công nhận của SEC với bitcoin như một số thông tin sai lệch. Thay vào đó, trên mạng xã hội X của mình và trong thông báo chấp thuận 11 quỹ ETF bitcoin giao ngay, Gary Gensler tìm nhiều cách nhấn mạnh rằng việc SEC cấp phép cho các quỹ ETF này không đồng nghĩa với việc họ chấp thuận hay ủng hộ bitcoin (does not approve or endorse). Một người bạn làm ngành tài chính lâu năm ở Mỹ của người viết bình luận rằng có thể lúc này trong nội bộ SEC đã có những người bắt đầu mở các hồ sơ theo dõi để tìm cơ hội hủy niêm yết các quỹ ETF bitcoin giao ngay nếu có cơ hội. Lưu ý rằng tỷ lệ 3/2 phiếu là mong manh và chia rẽ như thế nào.

Một vài câu hỏi về bitcoin ETF giao ngay

1. Đây là lần đầu tiên có ETF về bitcoin? Sai.

ETF về bitcoin đã có mấy năm trước, nhưng nó là ETF bitcoin giao sau, không phải giao ngay. Nó cũng khác với các hợp đồng giao sau trên những sàn bitcoin như Binance (có thể sử dụng đòn bẩy 100 lần hoặc hơn), vì nó là ETF. Đây là lần đầu tiên SEC cho làm ETF bitcoin giao ngay.

Quỹ ETF bitcoin đầu tiên là BITO của ProShares ra đời năm 2021, đã đạt tài sản quản lý (AUM) tới 2 tỉ đô la trước khi SEC ra quyết định cấp phép cho 11 quỹ ETF bitcoin giao ngay hôm 10-1 rồi. Ngày 11-1 là “trading day” đầu tiên của các spot BTC ETF thôi.

Ngoài ETF bitcoin giao sau, cũng đã có nhiều công cụ khác để các nhà đầu tư nhỏ lẻ và tổ chức đầu tư vào bitcoin một cách gián tiếp, như quỹ GBTC của Grayscale và cổ phiếu MicroStrategy của Michael Saylor. Một vài người vẫn tin rằng MicroStrategy là công cụ đầu tư rẻ hơn, thanh khoản tốt hơn vào bitcoin như Bill Miller của Miller Value.

Nói cách khác, với người muốn đầu tư bitcoin, thì họ có thể “cầm” trực tiếp hay gián tiếp, và đều đã có nhiều lựa chọn từ cả thập kỷ nay.

2. Vậy lợi ích của ETF bitcoin giao ngay ở đâu so với các sản phẩm đã có?

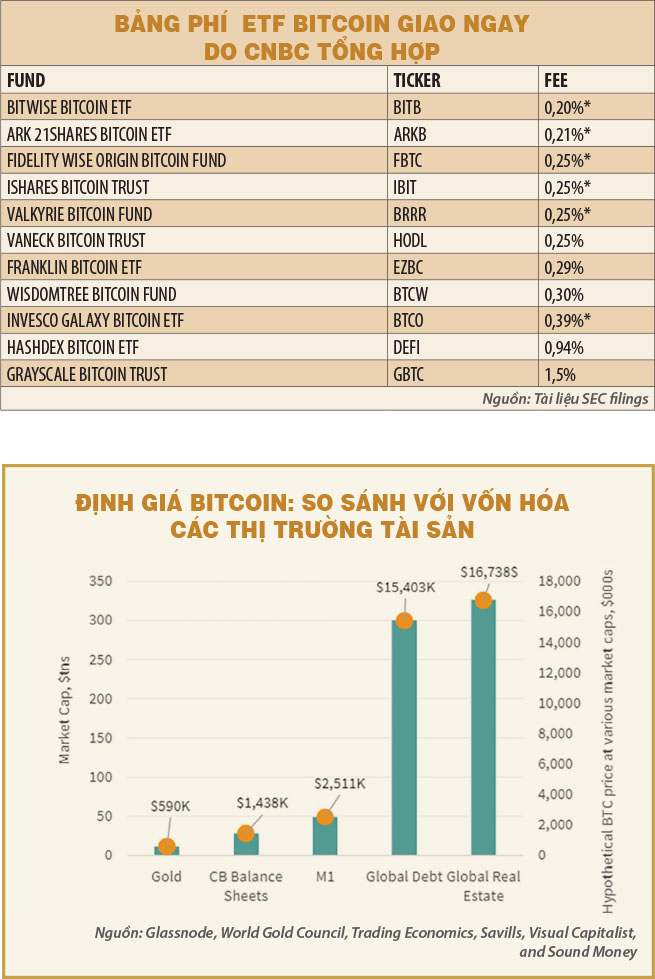

Chi phí rẻ hơn một số lựa chọn hiện có như GBTC. Một số quỹ ETF bitcoin giao ngay chỉ có phí dưới 0,3%, so với mức 2% (giảm về 1,5% của GBTC). Mức 0,3% vẫn được xem là mức phí “ăn cướp” so với một số quỹ ETF cổ phiếu chỉ có phí chừng 0,08%. Với khối lượng giao dịch hơn 4,5 tỉ đô la trong ngày đầu tiên, tài sản do các quỹ này quản lý cũng phải vài chục đến vài trăm triệu đô la. Nghĩa là chúng ta đang nói tới những khoản phí triệu đô năm nay và có thể còn cao hơn nữa trong các năm sau, bất kể người đầu tư bitcoin qua ETF lời hay lỗ. Không khó hiểu vì sao Grayscale lập liên minh với các công ty quản lý quỹ khác đối đầu với SEC, vì tiền liên quan khá lớn.

Lợi ích thứ hai là do các quỹ ETF hoặc bên liên quan phải trực tiếp mua và bán bitcoin, dòng tiền vào thị trường bitcoin sẽ trực tiếp hơn là phải qua cơ chế phòng ngừa vòng vèo trước đây của các ETF bitcoin giao sau. Nghĩa là người ta có thể tham gia “đẩy hoặc đè giá” bitcoin trực tiếp hơn qua các giao dịch ETF của mình.

Mỗi người sẽ có một niềm tin riêng về bitcoin, cũng như họ có niềm tin vào kim cương, đồng hồ hiếm (đều rớt giá mạnh trong năm 2023) hay vàng (lại tăng giá mạnh). Nhưng nếu chờ đợi tiền từ các quỹ đầu tư vào thì cần lưu ý các nhà đầu tư có nhiều lựa chọn hơn như vậy. Họ có các quỹ đầu tư ETF vào các khái niệm mơ hồ như khám phá không gian, xe tự lái, thuốc tạo ra từ AI mới ra đời với sự hứa hẹn cũng không kém…

Quan trọng nhất: ETF bitcoin giao ngay mở ra cơ hội tiếp thị cho khách dùng tiền trong quỹ hưu trí của mình mua bitcoin. Không phải nhà cung cấp sản phẩm hưu trí nào cũng cho phép, ví dụ Vanguard vẫn không cho khách mua ETF bitcoin giao ngay bằng tài khoản hưu trí. Nhưng một số nhà cung cấp khác như VanEck và Fidelity thì thoải mái hơn. Đây là lượng không phải “fan cứng”, mà là giờ mới được chơi bằng… tiền hưu trí.

3. Tóm lại là sắp tới bitcoin có lên nữa không?

Điều này chắc chắn không ai có thể nói được, kể cả… thầy bói. Có những cơ hội và rủi ro nhất định. Cơ hội với bitcoin: còn nhiều “game” năm nay, như nhiều người đang đồn đoán về chuyện sau ETF bitcoin giao ngay là ETF cho token ETH, khả năng ra đời các sản phẩm phái sinh cho tiền mã hóa trên sàn giao dịch phái sinh chính thống của Mỹ, về bitcoin halving (hiểu nôm na là tỷ lệ “sinh” ra bitcoin mới giảm một nửa), về thanh toán qua mạng xã hội như X của Elon Musk (tất nhiên chỉ là đồn đoán thôi). Một kỳ vọng khác là khi lãi suất đô la Mỹ xuống, những startup tiền mã hóa lại nổi lên và sẽ có dòng tiền mới. Năm 2023 là một năm đặc biệt khó khăn cho các startup nói chung và startup tiền mã hóa nói riêng. Khó khăn quá rồi thì sẽ khá lên.

Nếu những điều thuận lợi này đều diễn ra, thì bitcoin có thể lên đến bao nhiêu. Tùy vào bạn tin ai. Thomas (Tom) Lee, cổ đông điều hành và giám đốc nghiên cứu của Fundstrat, cho rằng bitcoin sẽ lên đến 150.000 đô la/bitcon trong 12 tháng tới. Trong khi người cuồng nhiệt với bitcoin từ lâu như Cathie Wood thì vẫn trung thành với những dự đoán trên 1 triệu đô la/bitcoin về dài hạn. Nhóm quỹ ARK của bà này đã bị rút vốn mạnh mẽ trong năm 2022 và nửa đầu năm 2023 nhưng lại hồi phục mạnh mẽ từ nửa cuối năm 2023 khiến người ta lại chú ý đến những dự báo kiểu “liều ăn nhiều” của bà.

Vậy liệu có những mốc ước đoán nào để lưu ý chăng? Có một vài phân tích so sánh vốn hóa của thị trường bitcoin so với vàng (vì có những thảo luận cho rằng bitcoin là “vàng số”). Nếu vốn hóa bitcoin ngang với thị trường vàng, ước tính khoảng hơn 11.000 tỉ đô la theo World Gold Council, thì tính toán của Công ty dữ liệu tiền mã hóa Glassnode “phiên ngang” bitcoin sẽ được 590.000 đô la/bitcoin. Nếu bạn cho rằng nó chỉ bằng một phần mười của vốn hóa thị trường vàng thì giá bitcoin sẽ khoảng 59.000 đô la/bitcoin (không xa giá hiện tại). Có một bài viết trên CFA tính toán rằng nếu giá trị thị trường của bitcoin ngang với thị trường bất động sản toàn cầu, thì giá bitcoin sẽ là… 16 triệu đô la/bitcoin.

Mỗi người sẽ có một niềm tin riêng về bitcoin, cũng như họ có niềm tin vào kim cương, đồng hồ hiếm (đều rớt giá mạnh trong năm 2023) hay vàng (lại tăng giá mạnh). Nhưng nếu chờ đợi tiền từ các quỹ đầu tư vào thì cần lưu ý các nhà đầu tư có nhiều lựa chọn hơn như vậy. Họ có các quỹ đầu tư ETF vào các khái niệm mơ hồ như khám phá không gian, xe tự lái, thuốc tạo ra từ AI mới ra đời với sự hứa hẹn cũng không kém (mà chính ARK của Cathie Wood cũng đang quảng bá các “món ăn chơi” mới này).

Khi lãi suất xuống đủ thấp và người ta muốn thử cái gì mang lại lợi nhuận cao hơn và làm giàu nhanh, bitcoin là một trong các lựa chọn, nhưng không phải là lựa chọn duy nhất. Đặt cược vào một vài cổ phiếu công nghiệp vốn hóa nhỏ của Trung Quốc bị giảm hơn 90% cũng được dự báo có thể tăng hơn 10 lần với dòng tiền vào chỉ cần vài tỷ đô la Mỹ, thấp hơn rất nhiều so với bitcoin, hiện nay muốn tăng gấp đôi cũng cần vài trăm tỉ đô la vốn vào nữa.