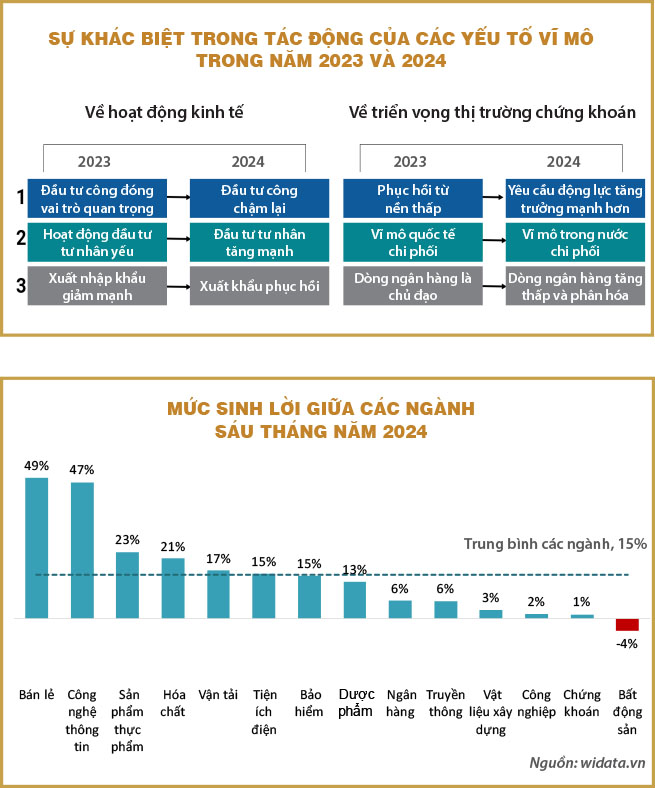

(KTSG) - Yếu tố vĩ mô trong những năm gần đây trở thành yếu tố chính ảnh hưởng đến xu hướng giá cổ phiếu không chỉ ở Việt Nam mà còn toàn cầu. Tuy nhiên, cách thức tác động của các yếu tố vĩ mô luôn biến động, tùy thuộc vào các điều kiện vĩ mô khác nhau, như những gì chúng ta đang thấy giữa năm 2024 và năm 2023.

- Pepsi: Khi giá cổ phiếu giảm, đây là lúc cân nhắc để đầu tư

- Chia cổ tức bằng tiền mặt - chất xúc tác hỗ trợ giá cổ phiếu vua!

Là một nền kinh tế có độ mở lớn nên thị trường Việt Nam bị tác động nhiều bởi các yếu tố vĩ mô quốc tế, từ chính sách lãi suất, chính sách thương mại của các quốc gia lớn đến động lực tăng trưởng chính của nền kinh tế như FDI hay hoạt động xuất nhập khẩu. Trong khi đó, các yếu tố vĩ mô trong nước như chính sách tiền tệ và chính sách đầu tư công cũng góp phần ảnh hưởng đến các yếu tố tăng trưởng cơ bản khác.

Trong năm 2023, các yếu tố vĩ mô quốc tế đã đóng vai trò quan trọng trong việc định hình thị trường chứng khoán toàn cầu. Tuy nhiên, khi bước sang năm 2024, sự chú ý đã chuyển từ các chỉ số quốc tế sang tình hình trong nước, do chưa có dấu hiệu chắc chắn về việc Cục Dự trữ liên bang Mỹ (Fed) sẽ hạ lãi suất trong năm nay. Mặc dù khối ngoại bán ròng mạnh, thị trường chứng khoán vẫn duy trì trên ngưỡng 1.200 điểm. Những yếu tố thúc đẩy thị trường chứng khoán trong năm nay được hỗ trợ, thúc đẩy bởi hoạt động đầu tư từ chính sách tín dụng nới lỏng.

Sự xoay chiều trong yếu tố vĩ mô tác động

Nền kinh tế và thị trường chứng khoán của Việt Nam trong năm 2023 bị tác động chính bởi các chính sách lãi suất của Fed. Khi đó, phần lớn sự quan tâm của nhà đầu tư và truyền thông xã hội đều liên quan đến các diễn biến tăng và giảm lãi suất của Fed, bên cạnh đó là các bất ổn khu vực ảnh hưởng đến thương mại toàn cầu.

Fed đã tăng lãi suất nhiều lần trong năm 2023 để kiểm soát lạm phát, điều này khiến thị trường tài chính toàn cầu biến động mạnh. Lãi suất của Fed tăng gây ra hàng loạt biến động đến môi trường vĩ mô quốc tế. Trong đó, đồng nội tệ của nhiều quốc gia đã mất giá so với đầu năm 2022, khó khăn trong việc quản lý tỷ giá và kiểm soát lạm phát trong nước trở thành vấn đề chính tại nhiều quốc gia.

Trước các biến động lãi suất của Fed, thị trường chứng khoán trong nước cũng trải qua các giai đoạn phân hóa. Vào cuối tháng 7-2023, khi Fed quyết định nâng lãi suất thêm 25 điểm phần trăm lên 5,5%, VN-Index rớt xuống ngưỡng 1.172 điểm, giảm gần 6% so với mức đỉnh đã lập được trước đó trong tháng 7. Ngân hàng Nhà nước phát hành tín phiếu trở lại từ ngày 21-9 đến 8-11-2023, với đợt hút ròng mạnh lên đến gần 194.650 tỉ đồng trong giai đoạn này, nhằm giảm bớt thanh khoản dư thừa trên thị trường, từ đó giảm mức chênh lệch lãi suất giữa Việt Nam và Mỹ.

Cũng trong quí 3-2023, các cuộc xung đột giữa Israel và Hamas tại Trung Đông gây ra những cản trở đến giao thương quốc tế, đặc biệt là áp lực lên giá cước vận tải vùng Biển Đỏ. Chi phí vận tải tăng làm tăng chi phí tại nhiều doanh nghiệp. Trong bối cảnh đó, quí 3-2023 trở thành quí thứ 4 tăng trưởng lợi nhuận của các doanh nghiệp trên sàn giảm ròng liên tiếp ở mức 5% so với cùng kỳ. Thị trường chứng khoán đã giảm 8% chỉ trong thời gian này. Chỉ đến khi gần cuối năm, tin tức về lạm phát của Mỹ cho thấy hy vọng Mỹ có thể giảm lãi suất vào đầu năm 2024 mang đến làn gió mới vào thị trường, kết thúc năm 2023, VN-Index đạt mức tăng trưởng tích lũy là 12,2%.

Bước sang năm 2024, tình hình vĩ mô trong nước có nhiều điểm sáng. Trong đó, Luật Đất đai sửa đổi được thông qua mang lại kỳ vọng tháo gỡ khó khăn cho các doanh nghiệp bất động sản; và việc siết chặt các quy định về quản lý rủi ro, giới hạn hạn mức cho vay trong Luật các tổ chức tín dụng 2024 giúp nâng cao tính ổn định và chất lượng của ngân hàng. Các yếu tố đó đã thúc đẩy giá cổ phiếu bất động sản và ngân hàng - đây là hai nhóm vốn hóa lớn dẫn dắt VN-Index.

Đến tháng 4-2024, áp lực tỷ giá trở thành câu chuyện chính trên thị trường. Sự kiện tỷ giá tăng cao đã kéo theo sự sụt giảm của thị trường chứng khoán, chỉ trong năm phiên giao dịch từ ngày 12 đến 19-4-2024, VN-Index đã giảm 11,5%. Tuy nhiên, câu chuyện kết quả kinh doanh tích cực của quí 1-2024 với động lực dẫn dắt từ các ngành chủ đạo như công nghệ thông tin (phần mềm), công nghiệp, vận tải đường biển, vật liệu xây dựng hay nhóm bán lẻ thực phẩm hỗ trợ cho mức tăng trưởng tích cực của VN-Index.

Đến cuối tháng 6-2024, thị trường vẫn duy trì mức tăng trưởng tích lũy tốt nhờ môi trường vĩ mô khả quan với những điểm hỗ trợ như mức tăng trưởng GDP quí 2-2024 đạt 6,93%, lạm phát vẫn nằm trong vùng mục tiêu 4-4,5% và các chính sách tài khóa, tiền tệ như giảm thuế VAT, mặt bằng lãi suất thấp.

Sự phân hóa trong mức sinh lời của các ngành nghề

Từ đầu năm 2024, động lực tăng trưởng của thị trường chứng khoán vẫn chủ yếu dựa vào sức mua của các nhà đầu tư trong nước. Việc Fed sẽ neo mức lãi suất cao trong thời gian dài hơn khiến thị trường chứng khoán trên toàn cầu bị tác động mạnh.

Mặt khác, nhiều ngành vẫn cho thấy sức bật tốt trước bối cảnh bán ròng mạnh của khối ngoại, điều này hỗ trợ cho mức tăng giá của VN-Index ngay từ đầu năm.

Mặc dù bối cảnh vĩ mô quốc tế chưa có dấu hiệu tích cực, các ngành nghề có tiềm năng tăng trưởng tốt vẫn chứng kiến sự tăng giá tốt từ đầu năm khi mà định giá cũng đang ở mức thấp từ năm 2023. Chính sách tín dụng hiện tại đang đóng vai trò quan trọng trong việc thúc đẩy tăng trưởng ở các ngành nghề. Việc định hướng bơm vốn cho các ngành nghề trọng điểm đã tạo ra động lực mới cho thị trường chứng khoán. Nếu như năm 2023 động lực tăng trưởng chính tập trung ở nhóm ngành ngân hàng thì năm nay động lực tăng trưởng đã đa dạng hơn.

Chẳng hạn, nhóm bán lẻ và nhóm công nghệ thông tin đã tăng hơn 45% trong nửa đầu năm 2024 nhờ vào dòng vốn tín dụng mới. Các ngành thực phẩm, hóa chất, vận tải, tiện ích điện... cũng cho thấy mức tăng trưởng dao động từ 10-20%. Đối với ngành bán lẻ, thị trường bán lẻ trong nước trên đà hồi phục với tổng mức bán lẻ hàng hóa và doanh thu dịch vụ sáu tháng đầu năm 2024 ước đạt hơn 3 triệu tỉ đồng, tăng 8,9% so với cùng kỳ năm trước.

Sự phân hóa dòng tiền này cho thấy một xu hướng mới trong chiến lược đầu tư, khi các nhà đầu tư bắt đầu chú trọng hơn đến các ngành có tiềm năng tăng trưởng dài hạn hơn là yếu tố dòng tiền trong ngắn hạn. Nếu như năm 2023 thị trường chứng khoán chủ yếu phục hồi từ mức nền thấp của năm 2022 thì năm 2024 đòi hỏi một động lực tăng trưởng mạnh hơn rất nhiều để tạo sức bật cho thị trường. Các chính sách tín dụng hợp lý không chỉ hỗ trợ trực tiếp cho các doanh nghiệp mà còn tạo ra hiệu ứng lan tỏa tích cực cho toàn bộ nền kinh tế. Điều này giúp cải thiện niềm tin của nhà đầu tư và khuyến khích sự tham gia của các nhà đầu tư mới vào thị trường, tạo ra một chu kỳ tăng trưởng bền vững hơn.

(*) CFA

(**) Wiresearch