(KTSG) - Hiện nay các ngân hàng trung ương (NHTƯ) lớn trên thế giới đang thay đổi chính sách tiền tệ một cách đầy gấp gáp nên dù muốn hay không, chúng ta - một nền kinh tế đang phát triển với độ mở kinh tế cao - cũng phải chấp nhận những ảnh hưởng lớn và chuẩn bị những phương án hành động phù hợp.

Ảnh hưởng trước mắt của bối cảnh vĩ mô thế giới

Quay trở lại với bối cảnh hiện tại. Nền kinh tế toàn cầu đang phải đối mặt với lạm phát vượt ngoài tầm kiểm soát và suy thoái kinh tế cận kề, nếu những quyết sách không chính xác và kịp thời, thì bóng ma lạm phát, đình đốn sẽ ập đến bất cứ lúc nào.

Dưới áp lực của dư luận về sự yếu kém trong kiểm soát lạm phát và việc bơm tiền vô tội vạ trong đại dịch Covid-19, các NHTƯ lớn trong ngắn hạn đang lựa chọn phương án hành động là thắt chặt tiền tệ để kiểm soát lạm phát, sau đó tiếp tục quan sát thêm sức chống chịu của nền kinh tế.

Dù tình huống nào xảy ra đi nữa thì chúng ta cũng phải chấp nhận xu hướng tất yếu trong một năm tới sẽ vẫn là tăng lãi suất và tiền ít đi.

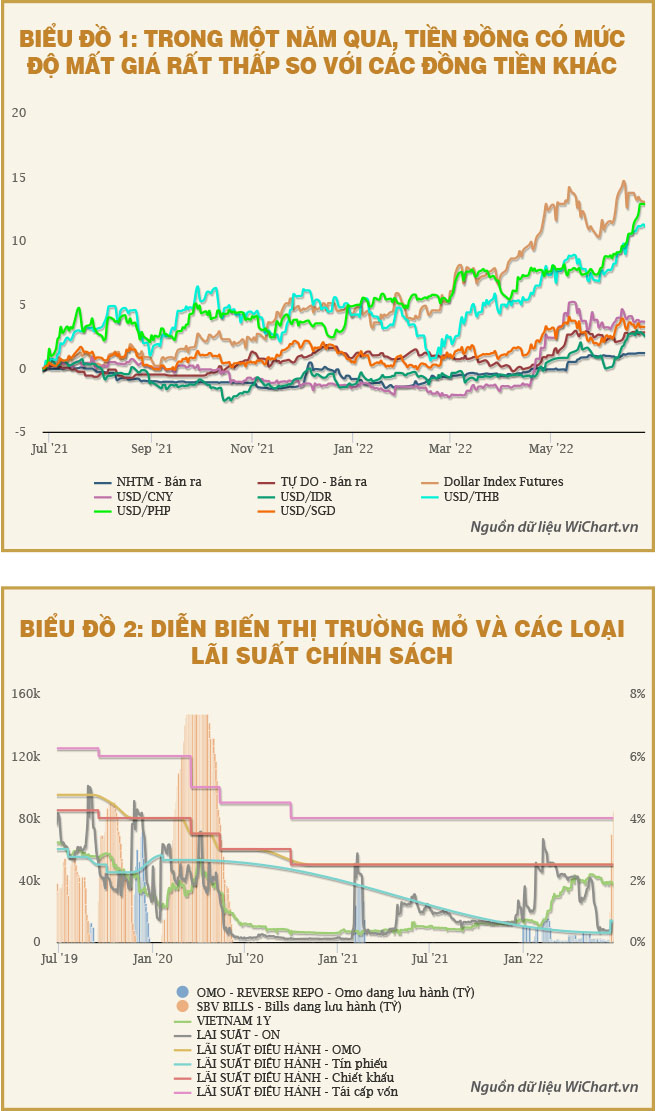

Với những số liệu về diễn biến trên thị trường ngoại tệ và khu vực sản xuất, rõ ràng chúng ta là quốc gia ít chịu ảnh hưởng so với các quốc gia khác trong bối cảnh hiện tại. Tuy nhiên, việc ảnh hưởng cũng đang thể hiện rất rõ.

Điển hình là tỷ giá đô la Mỹ/tiền đồng bán ra của Ngân hàng Vietcombank đã tăng 2,76% từ mức thấp điểm được thiết lập vào cuối tháng 1-2022 tới ngày 26-6-2022. Để bình ổn đô la Mỹ thì từ đầu năm đến giờ Ngân hàng Nhà nước (NHNN) đã phải bán kỳ hạn hơn 10 tỉ đô la Mỹ ra thị trường. Con số này tương đương khoảng 10% dự trữ ngoại hối của Việt Nam. Tuy nhiên, áp lực tỷ giá vẫn chưa có dấu hiệu giảm bớt.

Để tăng thêm công cụ can thiệp tỷ giá, mới đây NHNN đã chính thức hoạt động lại kênh tín phiếu sau hơn hai năm buông kênh này với chủ ý duy trì lãi suất liên ngân hàng ở mặt bằng thấp. Chỉ trong bốn phiên, NHNN đã hút về tổng cộng 69.600 tỉ đồng từ hệ thống. Việc hút bớt lượng tiền dư thừa sẽ đẩy lãi suất liên ngân hàng lên vùng mục tiêu và giảm chênh lệch âm trong lãi suất cho vay tiền đồng và đô la Mỹ trên thị trường liên ngân hàng, từ đó giảm bớt việc đầu cơ tỷ giá tại hệ thống.

Tuy nhiên đây không phải bài toán xử lý dứt điểm vấn đề cốt lõi của việc căng thẳng tỷ giá mà chỉ xử lý phần ngọn. Vậy nên nếu trong thời gian tới tỷ giá tiếp tục tăng thì điều khó tránh khỏi là NHNN phải tiếp tục phát hành tín phiếu để hút tiền về và nâng dần lãi suất tín phiếu nên mức đủ cao, để tạo nền mới cho lãi suất liên ngân hàng tiền đồng, bối cảnh năm 2018 là hình ảnh thể hiện khá rõ cho xu hướng này.

Tình hình xấu hơn nữa, nếu Cục Dự trữ liên bang Mỹ (Fed) tăng lãi suất FFR lên mức 2-2,5% thì điều khó tránh khỏi là NHNN cũng sẽ phải nâng dần lãi suất liên ngân hàng tiền đồng lên mức tiệm cận này để giảm căng thẳng tỷ giá. Nếu như tình huống này thực sự diễn ra thì chắc chắn lãi suất chính sách OMO cũng sẽ phải tăng để tạo không gian cho lãi suất liên ngân hàng. Hay nói cách khác, chúng ta cũng bắt đầu phải bước vào thời kỳ tăng lãi suất. Việc chúng ta tăng nhiều hay ít lúc này một phần nhỏ phụ thuộc vào nội lực, phần lớn còn lại phụ thuộc vào hành động của các NHTƯ lớn.

Tình huống nào?

Mọi thứ với kinh tế toàn cầu lúc này không có gì là chắc chắn cả, chúng ta phải lập tình huống và giải quyết bài toán xác suất. Với bối cảnh hiện tại, tôi cho rằng có ba tình huống khả dĩ nhất mà chúng ta phải nghĩ đến.

Tình huống thứ nhất, lạm phát tại các nền kinh tế lớn sẽ lập đỉnh vào nửa cuối năm 2022 và nền kinh tế toàn cầu sau đó cũng sớm bước vào suy thoái khi một “cơ thể ốm yếu” mới phục hồi không thể chịu đựng được hành động thắt chặt cứng rắn từ nhà điều hành.

Với tình huống này, sự thắt chặt sẽ chỉ kéo dài trong 2-3 năm trước khi NHTƯ lớn bắt buộc phải dừng việc thắt chặt hoặc cần thiết hơn nữa là nới lỏng tiền tệ để nền kinh tế phục hồi trở lại. Những áp lực về tỷ giá và lãi suất đối với Việt Nam sẽ không còn và dĩ nhiên với một nền kinh tế mới hồi sinh sau đại dịch trong khi lạm phát vẫn trong tầm kiểm soát như Việt Nam thì hơn ai hết chúng ta sẽ quay về với việc duy trì một chính sách tiền tệ nới lỏng.

Tình huống có xác xuất cao nhất: nền kinh tế toàn cầu, trong đó có Việt Nam, sẽ bước vào một chu kỳ thắt chặt trong khoảng 2-3 năm để kiểm soát lạm phát và ổn định tỷ giá. Sau đó, khi lạm phát qua đi thì áp lực suy thoái đè nặng và rồi các NHTƯ sẽ quay về với một chính sách tiền tệ nới lỏng.

Tình huống thứ hai, lạm phát tại các nền kinh tế lớn sẽ lập đỉnh vào nửa cuối năm 2022 và nền kinh tế toàn cầu vẫn tiếp tục khỏe mạnh.

Với tình huống này thì chính sách thắt chặt sẽ kéo dài lâu hơn và các NHTƯ toàn cầu sẽ bắt đầu thu hẹp dần dần bảng cân đối kế toán. Lãi suất chính sách toàn cầu sẽ duy trì và có thể tăng trưởng nhẹ trong 3-5 năm tới trước khi có những diễn biến mới. Việt Nam cũng khó tránh khỏi xu hướng chung nhưng áp lực lên thị trường tài chính và nền kinh tế sẽ không quá nặng nề vì chúng ta sẽ tận dụng được sự phục hồi, tăng trưởng tốt của kinh tế toàn cầu.

Tình huống thứ ba, lạm phát tại các nền kinh tế lớn sẽ tiếp tục duy trì ở mức cao trong một năm tới, các NHTƯ lớn vẫn phải tiếp tục tăng lãi suất và đẩy mạnh việc thu hẹp bảng cân đối kế toán, dĩ nhiên nền kinh tế thế giới khó tránh khỏi suy thoái.

Đây là tình huống rất tiêu cực và sẽ ảnh hưởng rất lớn đến Việt Nam khi mà cả tỷ giá và lạm phát đều sẽ khó kiểm soát tốt được. Chúng ta mặc dù không muốn nhưng vẫn phải bước vào thời kỳ tăng lãi suất và thắt chặt chính sách tiền tệ. Mặc dù áp lực lên Việt Nam nhiều khả năng sẽ không lớn như các nền kinh tế khác nên sự quyết liệt từ nhà điều hành cũng sẽ không cao, nhưng sự tiêu cực trong thị trường tài chính nói riêng và nền kinh tế nói chung là điều khó tránh khỏi.

Trong tầm hiểu biết của mình, tôi cho rằng tình huống đầu tiên là tình huống có xác xuất cao nhất. Tức nền kinh tế toàn cầu, trong đó có Việt Nam, sẽ bước vào một chu kỳ thắt chặt trong khoảng 2-3 năm để kiểm soát lạm phát và ổn định tỷ giá. Sau đó, khi lạm phát qua đi thì áp lực suy thoái đè nặng và rồi các NHTƯ sẽ quay về với một chính sách tiền tệ nới lỏng.

Nhưng dù tình huống nào xảy ra đi nữa thì chúng ta cũng phải chấp nhận xu hướng tất yếu trong một năm tới sẽ vẫn là tăng lãi suất và tiền ít đi. Những tài sản thanh khoản cao như cổ phiếu, trái phiếu chính phủ, ngoại tệ,... sẽ chịu áp lực trước hết. Thứ đến, những tài sản có ít thanh khoản hơn như bất động sản, trái phiếu doanh nghiệp,... cũng không tránh khỏi vòng xoáy.

(*) CEO Công ty cổ phần WiGroup

Đồng ý nhận định của tác giả…