(KTSG) - Thuế bất động sản được coi là một nguồn thu lý tưởng cho chính quyền địa phương do tính chất và đặc điểm của nó: tính hiển thị cao và tính cố định tương đối của tài sản; tương đối ổn định do tính không co dãn; mang tính cưỡng chế; và ở một số quốc gia còn thể hiện tính tự chủ của địa phương.

- Podcast 22-2-2023: Thuế bất động sản: để đảm bảo tính khả thi

- Những e ngại quanh đề xuất thí điểm đánh thuế bất động sản thứ hai trở lên

Cho đến nay, Việt Nam chưa chính thức có sắc thuế riêng cho bất động sản mà chỉ mới dừng lại ở các khoản thu liên quan đến đất đai được quy định ở các sắc thuế khác nhau. Đầu tháng 2-2023, trong Dự thảo Chương trình xây dựng luật, pháp lệnh năm 2024, điều chỉnh năm 2023 đang được Bộ Tư pháp lấy ý kiến có nội dung đề xuất ban hành Luật Thuế bất động sản.

Chính sách thuế đất và bất động sản của các nước trên thế giới tập trung vào việc xác định cơ sở thuế, định giá cơ sở thuế, xác định thuế suất và quá trình quản lý thuế. Trong phạm vi bài viết này, tác giả chỉ tập trung vào hai nội dung của thuế bất động sản của các nước trên thế giới là cơ sở thuế, định giá cơ sở thuế. Đây cũng là kinh nghiệm cho Việt Nam khi xây dựng sắc thuế mới này.

Xác định cơ sở thuế

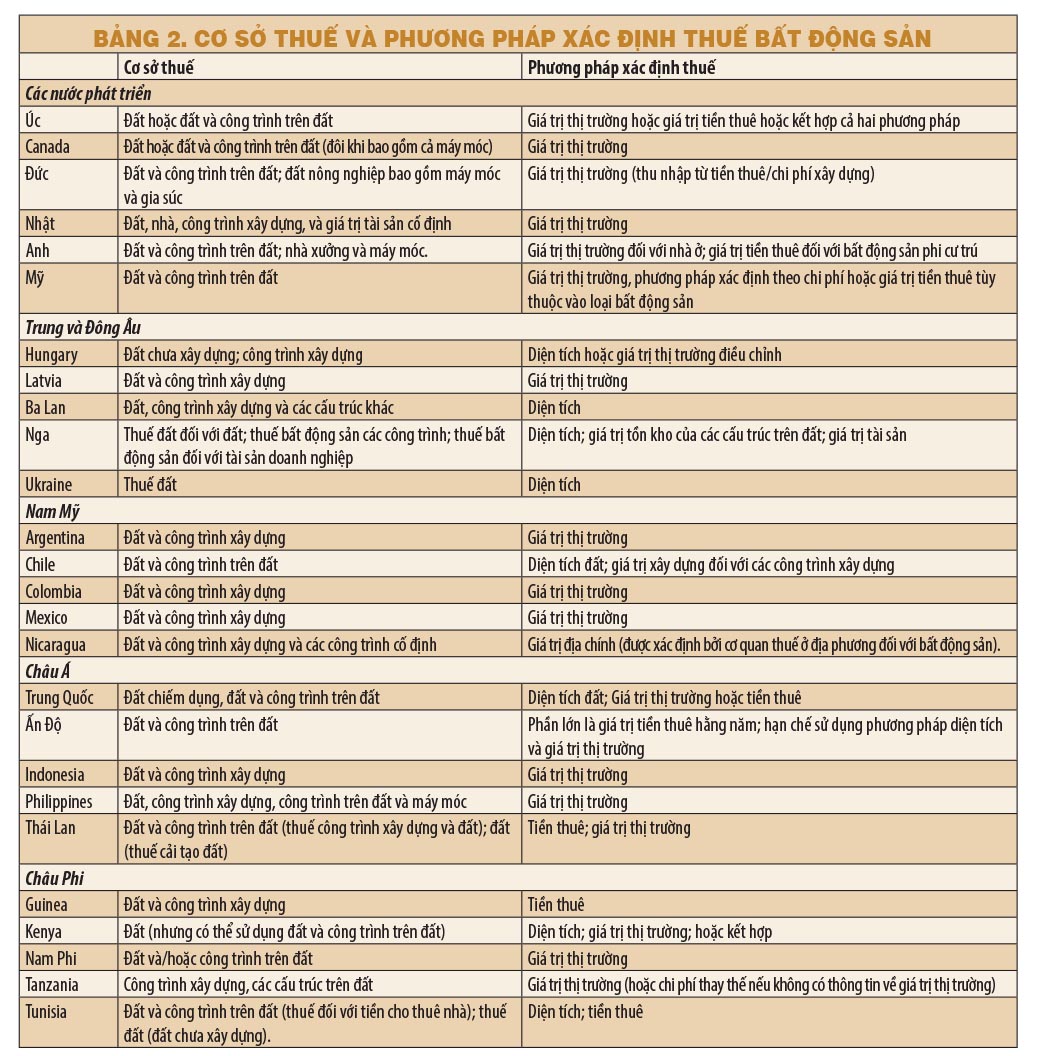

Phần lớn các nước đều đánh thuế đối với đất đai và các công trình trên đất. Một vài nước chỉ đánh thuế đối với đất đai, một số nước khác thì chỉ đánh thuế đối với nhà và các công trình trên đất (như các tòa nhà, hệ thống thủy lợi và các công trình do con người tạo ra...). Tại hầu hết các nước, thuế bất động sản là thuế của địa phương và thuế bất động sản là nguồn thu quan trọng của các địa phương, trừ một vài nước như Latvia và Chile (phần lớn là thuế của trung ương).

Việc chỉ đánh thuế đối với đất có thể giúp cải thiện hiệu quả sử dụng đất đai. Do các công trình trên đất không bị đánh thuế nên chủ đất sẽ tìm cách để sử dụng đất có lợi nhất. So với việc đánh thuế cả đất và các công trình trên đất thì việc chỉ đánh thuế đối với đất sẽ khuyến khích hoạt động đầu tư các công trình liên quan trên đất. Tuy nhiên, việc xác định giá trị đất đai là khó khăn bởi vì đối với hầu hết các bất động sản ở đô thị đều bao gồm cả giá trị đất và công trình trên đất. Do đó, giá trị của công trình trên đất cần phải được trừ ra khi định giá đất đai.

Ở một số nước, một vài loại bất động sản sẽ được miễn thuế. Việc miễn thuế thường dựa vào các yếu tố như quyền sở hữu (sở hữu nhà nước chẳng hạn), mục đích sử dụng bất động sản (mục đích từ thiện), đặc điểm của người sở hữu (người già, người tàn tật). Ở một vài nước, việc miễn trừ được quy định bởi chính quyền trung ương hoặc địa phương; còn ở các nước khác việc miễn trừ có thể chỉ do chính quyền địa phương quy định hoặc do cả chính quyền trung ương và địa phương quy định.

Về miễn thuế bất động sản kinh doanh, hầu hết các nước cung cấp các ưu đãi thuế cho các doanh nghiệp, chủ yếu dưới hình thức miễn thuế một thời gian cho các doanh nghiệp mới thành lập hoặc mở rộng sản xuất kinh doanh và các chương trình giảm thuế bất động sản khác. Những ưu đãi này thường được thiết kế để thu hút và giữ chân doanh nghiệp và thúc đẩy phát triển kinh tế địa phương.

Xác định giá trị thuế

Sau khi đã xác định cơ sở thuế thì bước tiếp theo cũng rất quan trọng đó là xác định giá trị của cơ sở thuế.

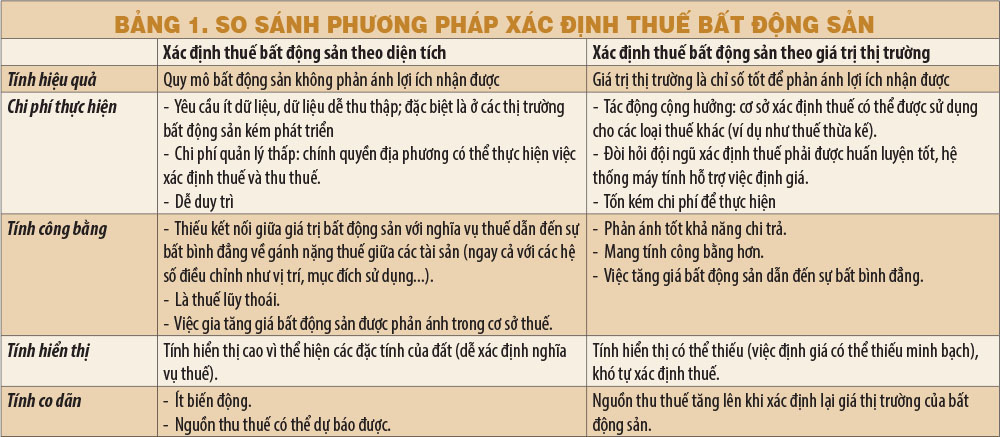

Nhìn chung, có hai phương pháp được sử dụng để xác định giá trị thuế bất động sản: xác định theo diện tích và xác định theo giá trị (bảng 1). Phương pháp xác định theo giá trị gồm hai phương pháp đó là xác định theo giá trị thị trường và xác định theo giá trị tiền thuê. Ngoài ra, một vài nước sử dụng hệ thống tự định, như Ireland.

Mỗi phương pháp xác định thuế đất sẽ phù hợp với điều kiện phát triển của thị trường bất động sản. Đối với các thị trường bất động sản kém hiệu quả thì phương pháp xác định thuế theo diện tích sẽ phù hợp hơn. Ngược lại, đối với các thị trường bất động sản hiệu quả (phần lớn dựa vào thông tin sẵn có về người mua và người bán) thì việc xác định thuế theo giá trị thị trường sẽ phù hợp. Xác định thuế trên giá trị thị trường thường được dựa trên giả định việc sử dụng đất là cao nhất và tốt nhất và được xem là cơ sở xác định thuế công bằng nhất (mặc dù nó có thể không phản ánh việc sử dụng đất ở hiện tại và do đó có thể bất lợi cho người nộp thuế). Ngược lại, xác định thuế theo tiền thuê thường dựa trên việc sử dụng đất ở hiện tại và do đó không nhất thiết phản ánh mức sử dụng cao nhất và tốt nhất. Bảng 2 trình bày các phương pháp xác định thuế bất động sản của các nước.

(*) Trường Đại học Kinh tế - Luật, ĐHQG TPHCM