(KTSG Online) - Trong bất kỳ nền kinh tế hiện đại nào, thuế luôn đóng vai trò quan trọng trong việc tạo lập nguồn thu ổn định cho ngân sách nhà nước.

- Đề xuất hai phương án thay biểu thuế thu nhập cá nhân

- Băn khoăn chuyện nộp thuế thu nhập 20% từ bán chứng khoán ‘nếu có lãi’

Khoản thu này không chỉ bảo đảm cho chi tiêu công như xây dựng cơ sở hạ tầng, giáo dục, y tế hay an sinh xã hội, mà còn là công cụ để nhà nước thực hiện chức năng tái phân phối thu nhập. Thông qua hệ thống thuế, nhà nước có thể giảm thiểu chênh lệch giàu nghèo, thúc đẩy công bằng xã hội, từ đó góp phần ổn định chính trị và phát triển bền vững.

Tỷ trọng thuế TNCN trong thu ngân sách của Việt Nam tương đương nhóm cuối OECD

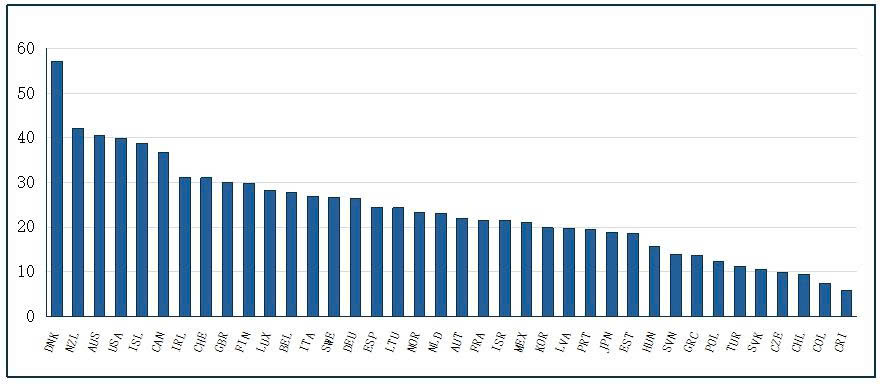

Liên quan đến thuế thu nhập cá nhân (TNCN), khi nền kinh tế càng phát triển, thu nhập của các cá nhân ngày càng cao, kéo theo đó là vai trò ngày càng lớn của thuế thu nhập cá nhân trong tổng thu ngân sách nhà nước. Ở các quốc gia có thu nhập cao, thuế thu nhập cá nhân thường chiếm tỷ trọng lớn hơn nhiều so với các sắc thuế khác. Điều này phản ánh sự thay đổi trong cấu trúc nguồn thu của ngân sách, chuyển từ các sắc thuế gián thu sang các loại thuế trực thu gắn với thu nhập và tài sản. Tại Việt Nam, tỷ trọng thuế thu nhập cá nhân trong tổng thu ngân sách nhà nước đang tăng rất nhanh, hiện vào khoảng gần 10% và tương đương với các nước thuộc nhóm cuối của OECD như Thổ Nhĩ Kỳ, Slovakia, Séc, hay Chi lê trong khi hệ thống phúc lợi và an sinh xã hội còn thua kém xa.

Theo đó, cần điều tiết thuế TNCN theo hướng giảm nhẹ gánh nặng thuế đối với thu nhập từ tiền công/tiền lương và thu nhập từ tiền lãi/cổ tức chứng khoán, và tăng gánh nặng thuế bất động sản.

Với định hướng tăng trưởng trong những năm tới dựa nhiều hơn vào đầu tư công, Việt Nam đang rất cần nguồn lực tài chính cho các dự án cơ sở hạ tầng lớn. Tuy nhiên, bất kỳ loại thuế nào cũng tạo ra những méo mó nhất định đối với thị trường, ảnh hưởng tiêu cực đến hành vi của cá nhân và doanh nghiệp. Khi phần lớn thu nhập từ tiền công, tiền lương bổ sung bị bào mòn bởi thuế (ở mức thuế suất 30-35%), những người giỏi có thể lựa chọn giảm cường độ làm việc, hoặc tìm kiếm cơ hội ở những nước có mức chi trả và phúc lợi xã hội tốt hơn.

Do vậy, thuế đánh vào tiền công và tiền lương nếu quá cao có thể làm giảm động lực làm việc của những người giỏi và các chuyên gia trong các lĩnh vực then chốt, gây chảy máu chất xám hoặc không thu hút được những tài năng về nước làm việc, giảm khả năng cạnh tranh của doanh nghiệp.

Tương tự như vậy, thuế đánh vào tiền lãi hoặc giao dịch trên thị trường chứng khoán nếu quá cao sẽ làm giảm lợi nhuận kỳ vọng của nhà đầu tư vào cổ phiếu và trái phiếu doanh nghiệp. Điều này có thể khiến dòng vốn chảy ra khỏi thị trường chứng khoán, sang các kênh ít bị đánh thuế và không tạo ra nhiều giá trị cho nền kinh tế như bất động sản, vàng hoặc tiền mã hóa.

Bên cạnh đó, khi giao dịch bị đánh thuế cao, thanh khoản thị trường giảm, làm tăng chi phí vốn và khiến các doanh nghiệp khó huy động được nguồn lực để đầu tư, mở rộng sản xuất hoặc đổi mới công nghệ. Nếu hệ thống thuế không phân biệt rõ giữa đầu tư dài hạn và đầu cơ ngắn hạn, mức thuế cao có thể sẽ khuyến khích đầu cơ thay vì cung cấp vốn dài hạn cho nền kinh tế.

Đặc biệt, ở các nước đang phát triển như Việt Nam, thị trường chứng khoán còn non trẻ và cần được khuyến khích mở rộng. Đánh thuế quá sớm hoặc quá cao vào thu nhập từ thị trường vốn có thể bóp nghẹt một kênh huy động vốn quan trọng trong giai đoạn đầu phát triển, làm tăng và kéo dài sự phụ thuộc vào tín dụng ngân hàng và gây mất cân bằng trong hệ thống tài chính. Singapore là quốc gia không đánh thuế lãi vốn để thu hút đầu tư.

Trong khi đó, thị trường bất động sản tại Việt Nam lại đang trong tình trạng phát triển thiếu kiểm soát do vắng bóng các sắc thuế điều tiết hiệu quả. Việc thiếu thuế đánh vào hành vi sở hữu nhiều bất động sản, thuế lũy tiến theo giá trị hoặc lũy thoái thời gian nắm giữ đã dẫn đến tình trạng găm giữ đất đai, đầu cơ nhà ở, khiến tài nguyên bị lãng phí và một lượng lớn vốn nằm “chết” trong thị trường này thay vì chảy vào các lĩnh vực đem lại lợi ích lâu dài cho nền kinh tế. Chính vì vậy, cải cách hệ thống thuế cần hướng đến mục tiêu tái cân bằng giữa các sắc thuế, nhằm vừa khuyến khích lao động, thúc đẩy đầu tư, vừa hạn chế đầu cơ tài sản và nâng cao hiệu quả phân bổ nguồn lực trong nền kinh tế.

Do vậy, hệ thống thuế thu nhập cá nhân của Việt Nam hiện nay nên được thiết kế lại theo hướng giảm nhẹ gánh nặng cho thu nhập từ tiền công/tiền lương và thu nhập từ tiền lãi/cổ tức chứng khoán, và tăng gánh nặng thuế đối với tiền lãi từ việc đầu cơ, găm giữ các tài sản không phục vụ sản xuất, ít đem lại lợi ích lâu dài cho nền kinh tế như bất động sản bỏ không/găm giữ, vàng hay tiền mã hóa.

Thuế đánh vào lương: mức giảm trừ gia cảnh chưa phù hợp

Xét riêng thuế thu nhập từ tiền công và tiền lương, trong Dự thảo luật thuế TNCN và Tờ trình dự thảo Nghị quyết của Ủy ban Thường vụ Quốc hội (UBTVQH) về điều chỉnh mức giảm trừ gia cảnh của thuế TNCN mới đây, nhiều thay đổi quan trọng đã được đề xuất, từ các mức giảm trừ gia cảnh cho bản thân người nộp thuế và người phụ thuộc, cho đến biểu thuế và các khoản giảm trừ. Tuy nhiên, bên cạnh những điểm tiến bộ như miễn thuế cho thu nhập từ tiền lương, tiền công từ thực hiện nhiệm vụ khoa học, công nghệ, đổi mới sáng tạo sử dụng ngân sách nhà nước, hay cho phép giảm trừ vào thu nhập trước khi tính thuế các khoản chi cho y tế, giáo dục và đào tạo của người nộp thuế và người phụ thuộc, các dự thảo lần này cũng còn nhiều điểm cần cân nhắc thận trọng trước khi được quyết định chính thức.

Trước tiên hãy bàn về mức giảm trừ gia cảnh (GTGC). Theo Tờ trình dự thảo Nghị quyết của UBTVQH, có hai phương án được đề xuất với: (1) 13,3 triệu/tháng đối với người nộp thuế và 5,3 triệu đồng/tháng đối với người phụ thuộc và; (2) 15,5 triệu/tháng đối với người nộp thuế và 6,2 triệu đồng/tháng đối với người phụ thuộc. Kể từ năm 2013 đến nay, mức GTGC chỉ được thay đổi một lần duy nhất (từ 9 lên 11 triệu đồng/tháng đối với người nộp thuế và từ 3,6 triệu đồng/tháng lên 4,4 triệu đồng/tháng đối với người phụ thuộc) vào năm 2020 khi lạm phát tích lũy đủ 20%. Đây là một thiệt thòi lớn cho người lao động bởi mức GTGC được cố định quá lâu trong khi hàng năm lạm phát vẫn xảy ra. Hơn nữa, ngay cả khi được nâng lên vào năm 2020, mức GTGC này vẫn được coi là chưa phù hợp với chi phí sinh hoạt ở các đô thị lớn ở thời điểm đó và nhanh chóng lạc hậu khi được cố định trong suốt 5-6 năm qua.

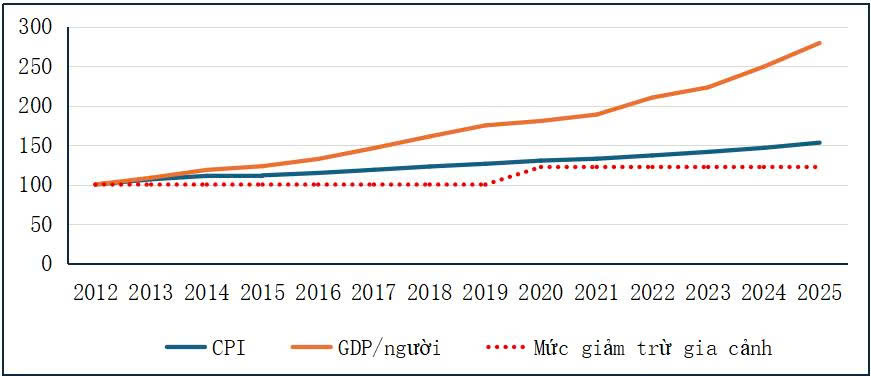

Theo lý giải của Bộ Tài chính, mức GTGC trong phương án 1 được điều chỉnh theo cùng tốc độ tăng CPI trung bình hàng năm, với điểm gốc là năm 2020. Tuy nhiên, nếu lấy gốc thời gian là năm 2012 khi Luật Thuế TNCN được sửa đổi thì con số sẽ rất khác. Trong cả giai đoạn từ đầu năm 2012 đến hết năm 2025, CPI tăng khoảng 1,67 lần. Điều này hàm ý rằng các mức GTGC 9 triệu đồng cho người nộp thuế và 3,6 triệu đồng cho người phụ thuộc được lựa chọn trong năm 2012 sẽ lần lượt có sức mua tương đương với 15 triệu đồng và 6 triệu đồng vào cuối năm 2025.

Bên cạnh đó cũng cần lưu ý rằng, mức GTGC là số tiền tối thiểu mà người lao động có thể trang trải cho những hàng hóa và dịch vụ thiết yếu để duy trì cuộc sống. Trong rổ hàng tính CPI, nhiều nhóm hàng thiết yếu có tốc độ tăng giá rất nhanh, ví dụ như hàng ăn và dịch vụ ăn uống tăng 1,63 lần, chi phí nhà ở và vật liệu xây dựng tăng 1,68 lần, chi phí giáo dục tăng 2,6 lần, chi phí y tế tăng 4,47 lần, cao hơn nhiều lần so với tốc độ tăng của CPI. Điều này hàm ý rằng điều chỉnh mức GTGC theo tốc độ tăng CPI trung bình sẽ khiến những nhóm người thu nhập thấp và trung bình – những người chủ yếu chi tiêu cho hàng hóa và dịch vụ thiết yếu chịu thiệt thòi hơn.

Mức GTGC ngoài việc đảm bảo nhu cầu sống tối thiểu ở thời điểm hiện tại thì còn phải nhìn được về tương lai (forward looking). Bởi vì mức GTGC thường được cố định rất lâu (từ 2013 đến nay chỉ thay đổi 1 lần duy nhất vào năm 2020) nên khiến người lao động chịu thiệt. Theo kịch bản của Chính phủ, tăng trưởng từ năm tới là hai con số, lạm phát theo đó cũng sẽ có xu hướng cao hơn. Thế nên, nếu mức GTGC chỉ được điều chỉnh tăng bằng đúng với mức tăng của CPI trong quá khứ thì sẽ không bù đắp được sự gia tăng của chi phí sinh hoạt trong những năm tới cho tới lần điều chỉnh tiếp theo.

Như vậy có thể nói, mức GTGC được đề xuất theo phương án 1 là không bắt kịp với tốc độ tăng của chi phí sinh hoạt trong quá khứ, cũng không tính đến sự gia tăng lạm phát trong tương lai, chứ chưa nói gì đến cải thiện đời sống vật chất cho người có thu nhập từ tiền công, tiền lương.

Để bắt kịp với sự cải thiện thu nhập của người dân, Bộ Tài chính cũng đề xuất điều chỉnh mức GTGC theo tốc độ tăng của GDP bình quân đầu người trong phương án 2. Phương án này ưu việt hơn bởi nó quan tâm tâm đến mức sống của người lao động, tuy nhiên cách tính lại có vấn đề khi sử dụng đồng đô la Mỹ để đo lường thu nhập và chỉ lấy mốc thời gian là 2020. Việc sử dụng GDP bình quân đầu người theo đơn vị đô la là chưa phù hợp bởi vì VND mới là đơn vị tiền tệ được người dân được phép sử dụng để chi tiêu trong nước. Theo dữ liệu của Cục Thống kê, GDP bình quân đầu người của Việt Nam vào năm 2012 là 45,67 triệu đồng và cuối năm 2025 dự kiến là khoảng 127,53 triệu đồng, tăng khoảng 2,8 lần. Nếu dựa theo phương pháp này, mức GTGC nên là 25 (= 9 x 2,8) triệu đồng cho người nộp thuế và 10 (= 3,6 x 2,8) triệu đồng cho người phụ thuộc (thay vì mức 15,5 triệu và 6,2 triệu đồng tương ứng theo đề xuất hiện nay). Hình 2 cho thấy sự tụt hậu của mức giảm trừ gia cảnh so với cả CPI và GDP bình quân đầu người kể từ năm 2012 đến nay.

Biểu thuế nên loại trừ các mức thuế suất cao nhất

Về biểu thuế, thực tiễn trên thế giới rất đa dạng, tuy nhiên các mức thuế suất cao nhất lên đến 30-35% sẽ không khuyến khích được những người giỏi/trình độ cao làm việc và cũng không khuyến khích được doanh nghiệp thuê tuyển những người như vậy vì chi phí quá đắt đỏ. Mức 30-35% chỉ nên được áp dụng ở những nhà nước phúc lợi cao khi họ cung cấp rất tốt các dịch vụ như y tế, giáo dục, an sinh xã hội, v.v. cho người dân. Với thu nhập từ tiền công, tiền lương ở mức thấp nếu áp dụng các mức thuế suất quá cao như các nước phát triển sẽ không khuyến khích được người giỏi, chuyên gia về nước làm việc hoặc gây ra hiện tượng chảy máu chất xám.

Ngoài ra, nếu so với thuế đánh vào tiền lãi chuyển nhượng bất động sản (chỉ là 20% tiền lãi), việc áp các mức thuế lên đến 30-35% vào thu nhập từ tiền công, tiền lương là chưa đạt được mục tiêu giảm bất bình đẳng bởi vì người giàu thường có thu nhập từ đầu tư bất động sản lại không bị đánh thuế cao như người làm công ăn lương. Khi tốc độ tăng giá tài sản luôn vượt quá xa so với tốc độ tăng tiền công, tiền lương và chỉ số giá nhà/thu nhập ở Việt Nam đã thuộc hàng cao nhất thế giới thì không nên dùng sắc thuế đánh vào tiền công, tiền lương, mà phải dùng thuế đánh vào bất động sản, để tái phân phối thu nhập. Để khuyến khích và thu hút người giỏi, Singapore chỉ áp dụng thuế suất cao nhất 24% trong biểu thuế TNCN của họ.

Khuyến khích nghiên cứu khoa học, đổi mới sáng tạo không nên phân biệt nguồn tài trợ

Dự thảo thuế TNCN hiện tại đang đề xuất miễn thuế cho thu nhập từ tiền công, tiền lương từ việc thực hiện nhiệm vụ khoa học công nghệ sử dụng ngân sách nhà nước. Tuy nhiên, nếu khu vực tư nhân hay những tổ chức “bán công lập” như các trường đại học tự chủ về tài chính tự bỏ tiền ra thực hiện các nghiên cứu khoa học, đổi mới sáng tạo, thì lại không nhận được ưu đãi này. Điều này là chưa phù hợp với tinh thần Nghị Quyết 68 coi kinh tế tư nhân là một động lực quan trọng nhất và không khuyến khích đầu tư đổi mới sáng tạo ở khu vực này.

Việt Nam nên xem xét điều chỉnh chính sách thuế thu nhập cá nhân theo hướng nâng mức giảm trừ gia cảnh (lên 25 triệu cho người nộp thuế và 10 triệu cho người phụ thuộc) và loại bỏ các bậc thuế cao nhất (25, 30 và 35%) trong biểu thuế hiện hành. Việc này không chỉ góp phần giảm gánh nặng thuế cho người dân, đặc biệt là các hộ gia đình có thu nhập thấp và trung bình, mà còn tăng khả năng chi tiêu tiêu dùng, từ đó kích thích nhu cầu trong nước.

Khi tiêu dùng nội địa tăng lên, lợi nhuận của các doanh nghiệp được cải thiện, doanh thu từ các loại thuế gián thu như thuế giá trị gia tăng (VAT) hoặc thuế trực thu khác như thuế thu nhập doanh nghiệp, cũng sẽ tăng tương ứng. Điều này có thể bù đắp một phần hoặc toàn bộ phần hụt thu từ thuế thu nhập cá nhân, đồng thời thúc đẩy tăng trưởng sản xuất, tạo việc làm và cải thiện phúc lợi xã hội.

Bên cạnh đó, trong bối cảnh cạnh tranh công nghệ toàn cầu ngày càng gay gắt, Việt Nam cần có cơ chế khuyến khích mạnh mẽ hoạt động nghiên cứu, đổi mới sáng tạo. Một trong những giải pháp quan trọng là miễn thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của những cá nhân trực tiếp tham gia thực hiện các nhiệm vụ khoa học công nghệ, bất kể nguồn tài trợ đến từ ngân sách nhà nước hay khu vực tư nhân. Chính sách này sẽ góp phần thu hút nhân tài, khuyến khích đội ngũ chuyên gia, nhà nghiên cứu cống hiến lâu dài, qua đó thúc đẩy đổi mới công nghệ, năng suất lao động và tăng trưởng bền vững.

Bài viết của PGS rất hay, thực tế, và rất có ý nghĩa trong việc sử dụng chính sách thuế để tạo động lực phát triển bền vững. Rõ ràng chính sách thuế cần đánh đúng đối tượng, mục tiêu tạo công bằng xã hội, phân phối lại thu nhập từ những lĩnh vực không khuyến khích (như BĐS), tạo động lực cho các lĩnh vực ưu tiên!

Mong PGS có thêm những bài viết như vậy!