(KTSG) - Phần lớn các ngân hàng đều quyết định giữ lại lợi nhuận để tăng vốn cho năm sau thay vì chia cổ tức bằng tiền cho cổ đông. Để hiểu rõ được vấn đề trên thì đòi hỏi chúng ta phải hiểu được các vấn đề đặc thù của ngành ngân hàng.

Ngân hàng cũng là doanh nghiệp giống như các loại hình doanh nghiệp khác. Các quyết định quản trị dòng vốn của ngân hàng cũng tuân thủ các nguyên tắc chung như các doanh nghiệp. Dòng tiền tạo ra hàng năm của ngân hàng sẽ được phân bổ cho hai mục tiêu, là tái đầu tư và phân phối cho cổ đông. Việc ngân hàng gần như giữ lại lợi nhuận đang hàm ý rằng mục tiêu tái đầu tư của ngân hàng được ưu tiên hơn rất nhiều.

Áp lực tăng vốn từ tăng trưởng liên tục

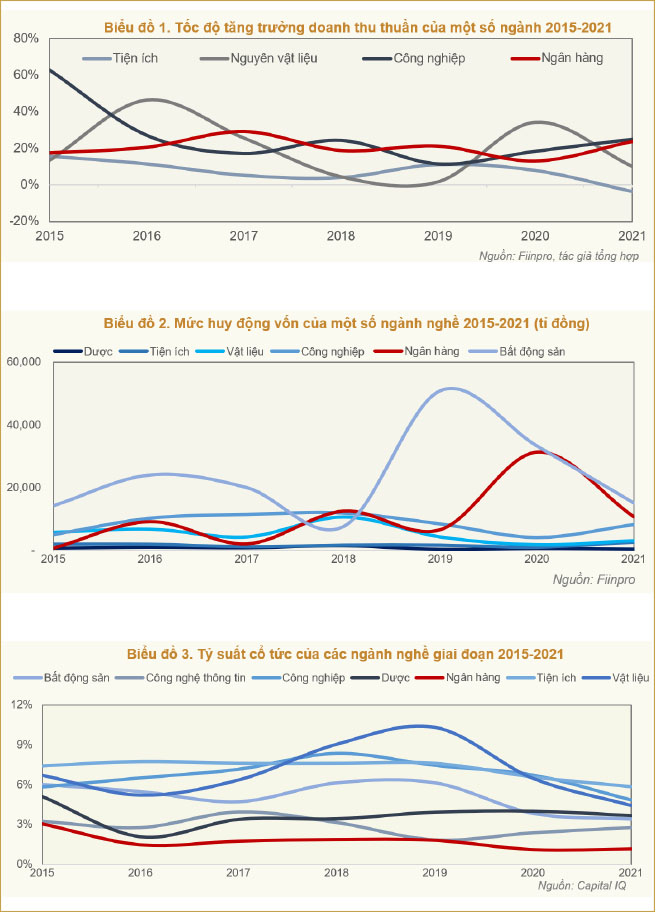

Hiếm ngành nghề nào ở Việt Nam có thể duy trì tốc độ tăng trưởng doanh thu cao và ổn định như ngành ngân hàng. Biểu đồ bên dưới thể hiện tốc độ tăng trưởng doanh thu thuần hàng năm của ngành ngân hàng so với các ngành nghề khác. Đường tốc độ tăng trưởng của ngân hàng được duy trì một cách ổn định đáng kinh ngạc khi so sánh với các ngành nghề khác. Trong nhiều năm liền ngành ngân hàng luôn giữ mức tăng trưởng doanh thu trung bình khoảng 20% mỗi năm. Một số ngành nghề có tốc độ tăng trưởng cao như nguyên vật liệu nhưng cũng mang tính chu kỳ rất cao nên doanh thu không thể ổn định.

Nguồn thu của ngân hàng đến từ hoạt động tín dụng và hoạt động cung cấp dịch vụ tài chính. Hàng năm, Ngân hàng Nhà nước (NHNN) đều đặt ra mục tiêu tăng trưởng tín dụng cho toàn ngành, qua đó đảm bảo mức tăng trưởng doanh thu từ hoạt động cấp tín dụng cho ngân hàng. Bên cạnh đó, nguồn thu từ hoạt động cung cấp dịch vụ ngày càng gia tăng cũng góp phần gia tăng tốc độ tăng trưởng doanh thu.

Ngân hàng là một ngành có mức đòn bẩy tài chính cao, nghĩa là chỉ với 1 đồng vốn chủ sở hữu ngân hàng sẽ có thể huy động từ 8-15 đồng vốn từ tiền gửi của người dân. Do đó, NHNN sẽ tìm cách hạn chế mức rủi ro tài chính của các ngân hàng thương mại thông qua việc quy định tỷ lệ vốn tự có trên tổng tài sản có rủi ro (các tài sản được điều chỉnh theo hệ số quy đổi rủi ro), được gọi là hệ số an toàn vốn CAR. Hệ số CAR yêu cầu các ngân hàng phải gia tăng quy mô vốn tự có tương ứng với tốc độ gia tăng quy mô tín dụng và tổng tài sản có rủi ro hàng năm.

Huy động từ thị trường chứng khoán khó khăn

Các phương án ngân hàng có thể sử dụng để gia tăng vốn tự có gồm phát hành cổ phiếu để tăng vốn cổ phần, phát hành trái phiếu dài hạn và giữ lại lợi nhuận. Trong đó, phương án tăng nguồn vốn từ lợi nhuận giữ lại được xem là khả thi nhất cho ngành ngân hàng dựa trên quy mô phát triển của thị trường chứng khoán Việt Nam.

Biểu đồ 2 thể hiện quy mô nguồn vốn chủ sở hữu huy động giữa các ngành nghề qua các năm. Số liệu trên cho thấy, dù với quy mô lớn hơn rất nhiều so với các ngành nghề khác, kèm theo đó là áp lực phải tăng vốn liên tục hàng năm, nhưng số vốn mà các ngân hàng huy động chỉ ở mức trung bình, thấp hơn rất nhiều so với các doanh nghiệp trong lĩnh vực bất động sản; nhiều năm còn thấp hơn cả các doanh nghiệp ngành công nghiệp. Điều đó thể hiện rằng việc ngân hàng huy động vốn từ thị trường chứng khoán là điều rất khó khăn. Hơn nữa, so với các ngành nghề khác thì các ngân hàng trong nước sẽ chịu giới hạn về tỷ lệ sở hữu của các nhà đầu tư nước ngoài.

Mức lợi nhuận giữ lại hàng năm lớn khiến cho các cổ phiếu ngân hàng được xếp vào nhóm cổ phiếu có mức tỷ suất cổ tức thấp nhất trên sàn chứng khoán Việt Nam. Tỷ suất cổ tức được xác định bằng cách lấy mức cổ tức hàng năm chia cho giá của cổ phiếu ngân hàng. Ở các thị trường phát triển tỷ suất cổ tức của ngành ngân hàng là khá cao so với các ngành nghề khác. Do ngành ngân hàng ở Việt Nam vẫn là một ngành có tốc độ tăng trưởng cao, nhu cầu tái đầu tư lớn để mở rộng nên tỷ suất cổ tức thấp cũng là một kết quả hợp lý. Dựa vào bản chất của ngành, tỷ suất cổ tức của các ngân hàng ở mức thấp một cách ổn định trong nhiều năm và khả năng cao chính sách cổ tức của các ngân hàng sẽ tiếp tục duy trì như thế trong xu hướng duy trì tăng trưởng tín dụng ở mức cao của ngành ngân hàng để hỗ trợ phát triển kinh tế.

Các ngân hàng cũng tập trung rất nhiều vào nguồn vốn huy động qua kênh phát hành trái phiếu kỳ hạn dài nhằm gia tăng nguồn vốn tự có. Đó là lý do tại sao chúng ta vẫn hay thấy ngành ngân hàng luôn nằm trong tốp đầu phát hành trái phiếu trên thị trường. Số liệu thống kê từ Finnpro cho thấy có đến hơn 33% số thương vụ phát hành trái phiếu thuộc về nhóm ngân hàng chỉ trong năm tháng đầu của năm 2022.

Một ngân hàng không thể gia tăng nguồn vốn tự có sẽ đồng nghĩa với việc tự giới hạn khả năng tăng trưởng của mình. Trong dài hạn, các ngân hàng không có lợi thế về nguồn vốn huy động sẽ chậm chân trong vấn đề đổi mới và chiếm được lòng tin của khách hàng so với các ngân hàng khác. Quá khứ đã chứng minh các ngân hàng gặp khó khăn trong việc kiểm soát việc gia tăng nguồn vốn tự có sẽ bị bỏ lại phía sau trong cuộc đua tăng trưởng đầy khốc liệt.

Hệ thống ngân hàng hiện nay đang có những bước tiến mạnh mẽ để chuyển mình từ Basel II sang Basel III cho bắt kịp với các hệ thống ngân hàng lớn trên thế giới. Một trong những yếu tố quan trọng trong Basel III là nâng hệ số an toàn vốn tối thiểu lên mức 10,5%. Trong một bối cảnh như thế thì khả năng rất cao là chính sách giữ lại lợi nhuận của phần lớn các ngân hàng sẽ tiếp tục duy trì trong thời gian tới.

(*) CFA

(**) HUB