(KTSG) - Tesla đã phát động cuộc chiến về giá xe điện, đi trước một bước so với các nhà sản xuất ô tô truyền thống cũng như những nhà sản xuất mới nổi khác. Tiếp nối phân tích về chiến lược trong các số trước, bài viết này tập trung vào cơ sở của chiến lược giảm giá để Tesla có thể mở rộng thị trường và sau đó, đánh giá hiệu suất trên thị trường chứng khoán của các nhóm nhà sản xuất ô tô.

- Tích hợp dọc làm thay đổi nền công nghiệp ô tô - trường hợp Tesla

- Saudi Arabia và Tesla đàm phán xây dựng nhà máy xe điện

Tesla đã liên tục thực hiện các đợt giảm giá mạnh tại các thị trường lớn kể từ năm 2022 đến nay. Với quan điểm ưu tiên tăng trưởng doanh số hơn lợi nhuận, Elon Musk mong muốn nhanh chóng chiếm thị phần xe điện trước khi các nhà sản xuất truyền thống gia tăng sản lượng, giảm lợi thế cạnh tranh về giá của các nhà sản xuất Trung Quốc và loại bỏ các nhà sản xuất đối thủ mới tham gia. Ba mục tiêu này của Tesla cho thấy sự phù hợp với vị thế của nhà sản xuất này trong bối cảnh chuyển đổi điện hóa ngành ô tô.

Tiên phong trong mô hình bán xe không cần đại lý, Tesla kiểm soát mức giá cuối cùng mà khách hàng phải trả và có thể điều chỉnh giá nhanh chóng theo nhu cầu của thị trường.

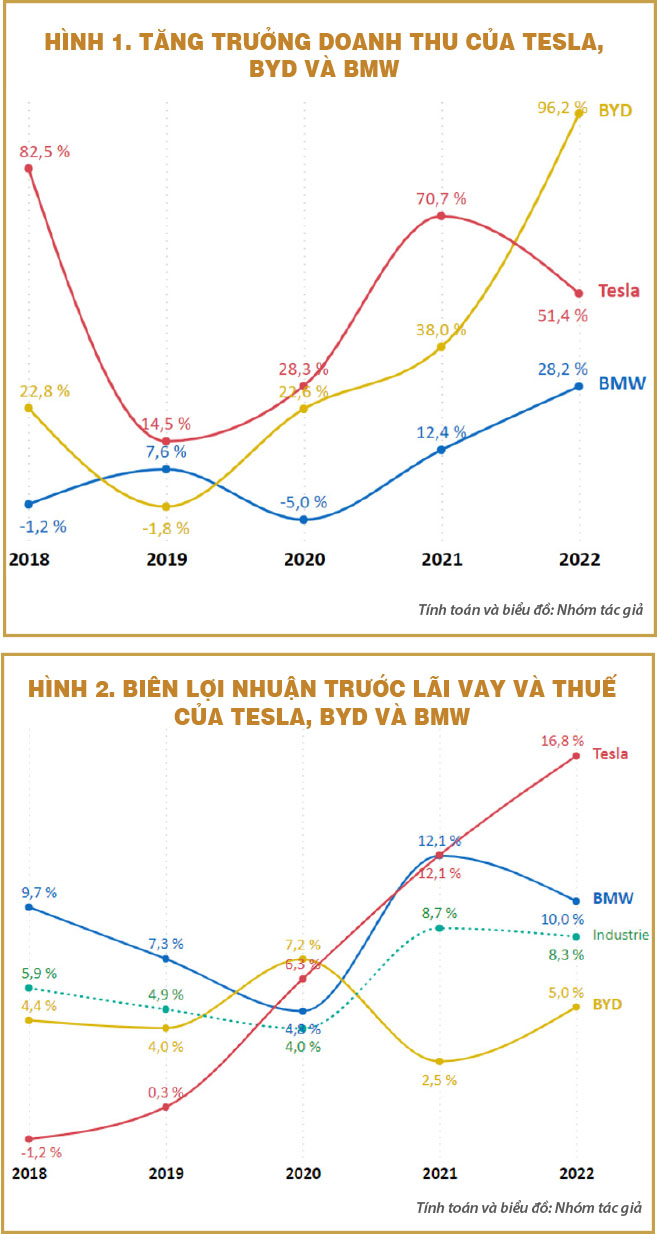

Tốc độ tăng trưởng doanh thu và biên lợi nhuận trước lãi vay và thuế cao là những cơ sở để Tesla có thể áp dụng thành công chiến lược giảm giá, mở rộng thị trường

Các nhà sản xuất ô tô mới nổi như Tesla và BYD đã chứng kiến tốc độ tăng trưởng doanh thu ấn tượng.

Cả hai nhà sản xuất này đều duy trì tốc độ tăng trưởng doanh thu rất cao trong những năm gần đây. Ngay cả trong khủng hoảng của ngành công nghiệp ô tô năm 2020 do Covid-19, Tesla và BYD vẫn đạt được tốc độ tăng trưởng trên 20% và duy trì tốc độ tăng trưởng rất cao trong năm 2021 và 2022.

Biên lợi nhuận trước lãi vay và thuế (EBIT margin) là một chỉ tiêu tài chính quan trọng, thể hiện hiệu quả quản lý các chi phí hoạt động của doanh nghiệp, thể hiện một đồng doanh thu thuần doanh nghiệp tạo ra bao nhiêu đồng lợi nhuận trước lãi vay và thuế.

Tesla lần đầu tiên có lợi nhuận vào năm 2019 sau khi liên tục lỗ kể từ khi thành lập. Sau thời điểm này, lợi nhuận của Tesla tăng mạnh qua các năm. Chỉ riêng lợi nhuận trước thuế và lãi vay (EBIT) trong năm 2021 đạt 6,5 tỉ đô la Mỹ, đã đủ bù đắp cho toàn bộ các khoản lỗ của các năm hoạt động trước đó.

Dù chi phí nguyên liệu tăng cao trong năm 2022, khả năng sinh lời của Tesla còn ấn tượng hơn nữa khi EBIT đạt 13,7 tỉ đô la và biên EBIT cao kỷ lục với 16,8%, gấp đôi bình quân của ngành.

Để so sánh, BYD đứng đầu về số lượng xe điện bán ra trong năm 2022, nhưng biên lợi nhuận trước lãi vay và thuế của BYD lại thấp hơn nhiều so với bình quân của ngành. Năm 2021 hệ số này của BYD là 2,5%, và dù có cải thiện hơn vào năm 2022 nhưng chỉ dừng lại ở mức 5% so với con số bình quân của ngành là 8,3%. Việc luôn theo đuổi chiến lược định giá xe thấp và chi phí lớn cho hoạt động mở rộng thị trường bên ngoài Trung Quốc có thể giải thích cho biên lợi nhuận khiêm tốn của BYD.

Tuy cùng là những nhà sản xuất xe điện hàng đầu, Tesla có những yếu tố giúp hãng đạt được lợi nhuận cao hơn so với BYD và các nhà sản xuất khác.

Biên lợi nhuận trước lãi vay và thuế của Tesla cao là nhờ:

Thứ nhất, lợi thế về quy mô: Bên cạnh thị trường rộng, thương hiệu mạnh, mô hình kinh doanh đột phá, đổi mới trong sản xuất và tích hợp dọc sâu rộng (đã được phân tích trong các số trước), Tesla sản xuất số lượng lớn trên một vài mẫu xe - chỉ riêng hai model 3 và Y đã chiếm 95% số lượng xe bán ra của Tesla trong năm 2022. Điều này giúp cho Tesla đạt được lợi thế kinh tế quy mô chưa từng có của ngành công nghiệp ô tô và giúp giảm đáng kể chi phí khi sản xuất hàng loạt cho các model này.

Thứ hai, chi phí quảng cáo rất nhỏ: Khác với các nhà sản xuất ô tô khác, Tesla không có chi phí cho hoạt động tiếp thị truyền thống và cũng không có bộ phận tiếp thị. Theo công ty tình báo quảng cáo Vivvix, công ty đo lường hoạt động quảng cáo trên nhiều nền tảng, bao gồm truyền hình, mạng xã hội, trang web và bảng quảng cáo, Tesla chỉ chi 151.947 đô la cho quảng cáo ở Mỹ vào năm 2022. Con số này thấp hơn rất nhiều so với Ford và Toyota Motor Corp khi hai hãng này đã chi lần lượt 370 triệu đô la và 1,1 tỉ đô la, trong khi các thương hiệu của General Motors đã chi tổng cộng 1,35 tỉ đô la cho quảng cáo tại Mỹ vào năm trước đó(1).

Tesla dựa vào sự hài lòng của khách hàng để quảng bá phương tiện của mình. Theo nền tảng phân tích truyền thông xã hội của Global Data (GlobalData Social Media Analytics Platform), Tesla là chủ đề thảo luận hàng đầu trên Twitter về 10 nhà sản xuất ô tô lớn nhất trong nửa đầu năm 2023 (với tỷ lệ 22%).

Sức mạnh truyền thông của Elon Musk: Ông chủ Elon Musk, Vua Công nghệ (Technoking) của Tesla, có khả năng “vô tiền khoáng hậu” trong việc thu hút sự chú ý của giới truyền thông nhờ tính cách và những phát biểu táo bạo của mình. Các buổi ra mắt và công bố sản phẩm của Tesla thường được công bố rộng rãi, mang lại khả năng nhận diện cao cho thương hiệu.

“Tesla không quảng cáo hay chi tiền quảng cáo chứng thực. Thay vào đó, chúng tôi sử dụng số tiền này để tạo ra những sản phẩm tốt” - Elon Musk tweet vào năm 2019. Nhưng trước sự cạnh tranh ngày càng lớn, nhất là từ Trung Quốc, Tesla bắt đầu thay đổi hướng đi. Nhà sản xuất này đã cân nhắc việc quảng cáo để củng cố vị thế của mình. Tuy nhiên, cho đến hiện tại, chiến lược hạn chế chi phí quảng cáo, tận dụng sức mạnh truyền thông của Elon Musk, kết hợp với các chiến lược sáng tạo chưa từng có khác, đã góp phần tạo nên sự khác biệt của Tesla, đưa thương hiệu nổi bật trên thị trường ô tô và xây dựng được lượng khách hàng trung thành.

Khả năng tăng trưởng và sinh lợi vượt trội của cổ phiếu Tesla và BYD đã thúc đẩy rất nhiều nhà sản xuất mới nhanh chóng niêm yết trên sàn chứng khoán

Sự tăng trưởng giá cổ phiếu đáng kinh ngạc đã khiến cổ phiếu của Tesla có lợi nhuận rất cao. BYD đứng ở vị trí thứ hai. Khoản đầu tư 1.000 đô la vào Tesla trong năm 2011 sẽ có giá trị hơn 200.000 đô la trong năm 2021 và khoản đầu tư 1.000 đô la trong năm 2018 sẽ có giá trị khoảng 19.000 đô la tính đến đầu tháng 11- 2021 (hình 3).

Năm 2022, dù kết quả kinh doanh ấn tượng, giá cổ phiếu Tesla đã sụt giảm thảm khốc trên thị trường chứng khoán với mức giảm tới 73% sau 12 tháng, từ 400 đô la vào đầu năm, giá trị cổ phiếu Tesla chỉ còn 109 đô la vào cuối năm. Một trong những nguyên nhân là do sự lo ngại của các nhà đầu tư về động lực và phương thức quản lý của Elon Musk sau thương vụ mua lại Twitter.

Bất chấp sự sụt giảm nghiêm trọng của giá cổ phiếu Tesla và sự đi ngang của giá cổ phiếu BYD vào năm 2022, cổ phiếu hai công ty này vẫn là những cổ phiếu sinh lời nhiều nhất trong lĩnh vực ô tô.

Đến nay, Tesla và BYD đã vượt qua BMW và các nhà sản xuất truyền thống khác để trở thành những nhà sản xuất ô tô lớn nhất tính theo vốn hóa thị trường (hình 4). Tuy nhiên, khi các nhà sản xuất lâu năm đã bắt đầu tham gia thị trường xe điện và các thương hiệu mới ra đời, sự cạnh tranh ngày càng trở nên gay gắt, thì khoảng cách giữa các nhà sản xuất xe điện thuần túy và các nhà sản xuất ô tô lâu đời có thể sẽ dần thu hẹp.

Niềm tin vào tương lai của xe điện và lợi nhuận cổ phiếu cao (của các nhà sản xuất xe điện tiên phong như Tesla và BYD) khiến nhiều nhà sản xuất mới tìm cách niêm yết cổ phiếu nhanh chóng trên thị trường chứng khoán, đặc biệt là thông qua SPAC (công ty mua lại mục đích đặc biệt). Lordstown, Canoo, Nikola Fisker, Electric Last Mile Solutions, Faraday Future, Lucid và gần đây hơn là Vinfast đã chọn phương án này.

Tesla và BYD dẫn đầu hiệu suất của cổ phiếu (stock performance), trong khi các nhà sản xuất trẻ, đặc biệt là từ Trung Quốc, chưa thật sự hấp dẫn các nhà đầu tư

Phân tích trên cho thấy khả năng sinh lời mạnh mẽ của cổ phiếu Tesla và BYD, nhưng cùng với đó là sự biến động lớn về giá cổ phiếu. Để so sánh cổ phiếu của Tesla, BDY, BMW và các nhà sản xuất ô tô khác về sự cân bằng rủi ro và lợi nhuận, bài viết phân tích hệ số Sharpe (Sharpe Ratio), theo công thức:

Hệ số Sharpe = (Tỷ suất lợi nhuận của cổ phiếu - Tỷ suất lợi nhuận tài sản phi rủi ro )/Tổng rủi ro

Hệ số này càng cao thì hiệu suất của cổ phiếu càng tốt.

Một số giả định được nhóm tác giả sử dụng:

- Khi so sánh tỷ lệ cổ phiếu niêm yết trên các sàn giao dịch chứng khoán toàn cầu khác nhau, sử dụng tỷ suất lợi nhuận tài sản phi rủi ro là lãi suất tín phiếu Kho bạc Mỹ kỳ hạn 10 năm tính đến 30-6-2023.

- Số ngày làm việc tiêu chuẩn trong một năm là 252.

- Dữ liệu cho việc tính hệ số Sharpe thu thập trong khoảng thời gian từ ngày 15-3-2020 (thời điểm được cho là đánh dấu sự bắt đầu lây lan toàn cầu của đại dịch Covid-19) đến ngày 30-6-2023, bao gồm cổ phiếu của Tesla, BYD, BMW và 15 thương hiệu lớn nhất: Ford, Toyota, Volkswagen, Renault, Stellantis, Huyndai, Mercedes-Benz, Honda, Geely, Volvo, SAIC, GAC, Trường An, Dongfeng.

Dựa trên hiệu suất cổ phiếu trong khoảng thời gian này, các nhà sản xuất ô tô được phân chia thành bốn nhóm, phân biệt theo độ lớn của hệ số Sharpe (tương ứng với màu của điểm) trên hình 5, bao gồm:

- Nhóm 1 - Hiệu suất tốt nhất với hệ số Sharpe hàng năm lớn hơn 1: Tesla, BYD, Mercedes-Benz, BMW;

- Nhóm 2 - Hiệu suất tốt với hệ số Sharpe khá cao từ 0,6 đến 0,9: Ford, Stellantis, Renault, Changan;

- Nhóm 3 - Hiệu suất khiêm tốn với hệ số Sharpe tương đối thấp từ 0,3 đến 0,6: Hyundai, GM Motor, Honda, Volkswagen, Toyota;

- Nhóm 4 - Hiệu suất kém nhất với hệ số Sharpe dưới 0,1 hoặc âm: Geely, Dongfeng, GAC, SAIC, Volvo.

Điểm nổi bật từ đánh giá hiệu suất cổ phiếu là hai nhà sản xuất mới nổi, Tesla và BYD, đứng đầu bảng xếp hạng, cùng nhóm với hai nhà sản xuất truyền thống, BMW và Mercedes-Ben. Trong đó:

- Tesla đứng đầu danh sách, khi cho thấy khả năng tạo ra lợi nhuận ấn tượng dù mức độ biến động cổ phiếu rất cao.

- BYD theo sát, với tỷ suất lợi nhuận thấp hơn Tesla, nhưng tốc độ tăng trưởng doanh thu mạnh và ít bị ảnh hưởng bởi biến động toàn cầu khiến mức độ biến động của BYD cũng thấp hơn Tesla.

- BMW mặc dù tỷ suất lợi nhuận thấp hơn nhiều nhưng mức độ biến động giá cổ phiếu cũng thấp hơn nhiều hai đối thủ cạnh tranh, cho thấy mức độ ổn định nhất định. Điều này có được nhờ danh tiếng vững chắc, chiến lược tăng trưởng, tầm nhìn dài hạn và tốc độ tăng trưởng ổn định của hãng.

Nhóm 2 và 3 bao gồm các nhà sản xuất lâu đời có hiệu suất cổ phiếu ở mức vừa phải trong ba năm qua với hệ số Sharpe trung bình.

Ở cuối biểu đồ là nhóm 4 có hiệu suất kém nhất, bao gồm tất cả các nhà sản xuất Trung Quốc (Volvo hiện thuộc sở hữu của nhà sản xuất ô tô Trung Quốc Geely), cho thấy mức độ rủi ro rất cao so với lợi nhuận thu được từ cổ phiếu rất thấp.

(*) Tổ chức Khoa học và Chuyên gia Việt Nam toàn cầu - AVSE Global.

(1) Theo Reuters: Analysis: Elon Musk‘s embrace of advertising at Tesla grabs

marketers‘ attention