(KTSG) - Với hàng loạt chính sách từ ông lớn ngành bán dẫn thế giới là Mỹ, bản đồ ngành bán dẫn đang được vẽ lại. Liệu Việt Nam có tận dụng được cơ hội trong giai đoạn mới?

- Mỹ và Việt Nam đẩy mạnh hợp tác về bán dẫn và an ninh năng lượng

- Công nghiệp bán dẫn: Việt Nam có gì và cần gì?

Khoảng giữa năm 2015, nhà sản xuất chip Trung Quốc thuộc sở hữu nhà nước Tsinghua Unigroup ngỏ ý mua lại Micron - hãng sản xuất chip nhớ thuộc tốp 3 thế giới của Mỹ - với giá khoảng 23 tỉ đô la Mỹ, cao hơn 20% giá trị của hãng trên thị trường chứng khoán tại thời điểm đó. Thương vụ này thất bại bởi sự “tuýt còi” của chính quyền Mỹ.

Các công ty Trung Quốc khó có thể cải thiện khả năng công nghệ khi có quá ít đơn hàng, chỉ chiếm vài phần trăm thị phần toàn cầu.

Dưới sự hỗ trợ của quỹ lớn có sự góp mặt của chính quyền Trung Quốc, việc mua lại các công ty trong chuỗi cung ứng bán dẫn là cách nhanh chóng và đơn giản nhất để nước này có thị phần trong lĩnh vực sản xuất chip và nắm bắt công nghệ. Trước đó, Trung Quốc đã mua lại thành công một công ty đóng gói chip xếp hàng 4 thế giới của Singapore.

Tuy nhiên, những nỗ lực của Trung Quốc với mong muốn tiến sâu hơn vào chuỗi cung ứng ngành bán dẫn vấp phải sự ngăn cản quyết liệt của Mỹ. Cuộc chiến “nóng bỏng” với những lệnh cấm công khai từ hai bên kéo dài suốt hơn nửa thập niên qua và sẽ còn tiếp tục trong thời gian tới.

Sự thống trị của Mỹ và khả năng cải thiện công nghệ của Trung Quốc

“Liệu Trung Quốc có thể dùng tiền mua cả thế giới công nghệ không? Và Mỹ có yếu như truyền thông miêu tả?”, TS. Phạm Sỹ Thành, Giám đốc Trung tâm Nghiên cứu kinh tế và chiến lược Trung Quốc (VESS), đặt câu hỏi mở đầu bài thuyết trình tại tọa đàm khoa học Chiến trường bán dẫn: Viễn cảnh mới về các trung tâm công nghệ được tổ chức ngày 23-10-2024 tại Viện Nghiên cứu Phát triển TPHCM.

Chiến lược đến năm 2050 không chỉ là Việt Nam có 100 hay 1.000 doanh nghiệp trong lĩnh vực đóng gói và thử nghiệm (ATP) mà phải là có hay không có các doanh nghiệp “advance packaging” - đóng gói hiệu quả - trong nhóm này”, theo TS. Phạm Sỹ Thành.

Để trả lời cho tất cả những câu hỏi về cạnh tranh Mỹ - Trung, ông Thành cho rằng cần phải hiểu điểm cốt lõi của cuộc cạnh tranh này là cạnh tranh công nghệ, cụ thể là công nghệ bán dẫn. Đằng sau rất nhiều lĩnh vực công nghệ làm thay đổi thế giới là bộ điều hành xử lý chip.

Nói về ngành bán dẫn, bản chất vẫn là những câu chuyện về nước Mỹ và hệ sinh thái xoay quanh Mỹ, sau đó là chiến lược cạnh tranh giữa các quốc gia và lựa chọn chính sách ngành, theo ông Thành. Cuộc cạnh tranh không chỉ là sự tranh giành thị phần giữa Mỹ và Trung Quốc đơn thuần trong lĩnh vực bán dẫn được miêu tả ở thời điểm hiện tại. TS. Nguyễn Tuệ Anh, chuyên gia nghiên cứu cao cấp, Đại học Greenwich London, chỉ ra bán dẫn là một phần kết quả của quá trình theo đuổi các đổi mới sáng tạo về công nghệ suốt hơn 60 năm qua nhằm phục vụ cho mục đích an ninh quốc phòng và phát triển của nước Mỹ. Sức mạnh thực sự của nước Mỹ nằm ở việc Mỹ cùng các đồng minh đã đi rất xa so với các nền kinh tế khác trong việc làm chủ và nắm bắt công nghệ lõi của lĩnh vực này.

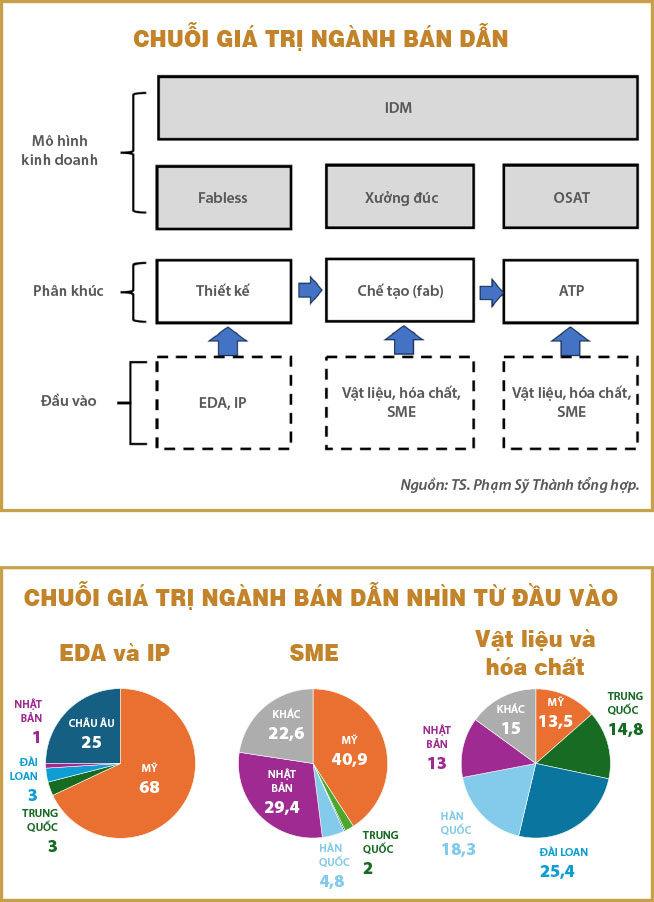

Hiểu đơn giản nhất, trên thế giới hiện có ba loại chip gồm chip về logic, chip về bộ nhớ và các thiết bị quang điện tử rời rạc. Để có được một con chip, nhà sản xuất cần các phần mềm tự động hóa thiết kế điện tử (EDA) và phải được cấp phép về sở hữu trí tuệ sử dụng lõi sở hữu trí tuệ (IP) để thiết kế con chip mong muốn.

Sau quá trình này, thiết kế sẽ được chuyển giao để chế tác, khắc con chip. Lúc này, nhà sản xuất cần các vật liệu, hóa chất liên quan và đặc biệt là các thiết bị chế tạo bán dẫn (SME). Nhóm này có tầm quan trọng rất lớn. Giả sử cần xây dựng một nhà máy chế tạo bán dẫn để sản xuất chip 3nm trở xuống cần 21 tỉ đô la Mỹ, 80% chi phí được dùng để mua vật liệu và SME. Nút quy trình càng hiện đại, càng tiên tiến thì chi phí SME càng cao.

Sau khi chế tạo xong, toàn bộ chip sẽ được cắt rời và đóng gói theo thiết kế. Lĩnh vực đóng gói và thử nghiệm (ATP) này cũng cần các vật liệu, hóa chất và SME. Tuy nhiên, phân khúc này không đòi hỏi chất lượng cao về vật liệu, hóa chất như phân khúc trước.

Với ba phân khúc hoạt động như vậy, sẽ có bốn mô hình hoạt động của một công ty bán dẫn hoặc chỉ tập trung vào một phân khúc hoặc mô hình sản xuất tích hợp thực hiện toàn bộ quy trình sản xuất.

Về đầu vào của chuỗi giá trị, theo thống kê của nhóm nghiên cứu, trong tháp giá trị gia tăng của ngành bán dẫn, các công ty về thiết kế đang chiếm phần lớn nhất trong giá thành của một con chip. Những đầu vào quan trọng nhất trong việc thiết kế, sản xuất một con chip thực tế đang nằm trong tay một vài trung tâm. Có thể có hàng triệu công ty tham gia vào phân khúc này nhưng chỉ có 2-3 công ty chiếm lĩnh 85% thị trường trở lên. Trong bức tranh đó, Mỹ và châu Âu chủ yếu nắm giữ sở hữu trí tuệ, EDA và SME. Mỹ và Nhật Bản giữ vai trò quan trọng về các hóa chất và vật liệu.

Nhìn vào chuỗi giá trị ngành, các chuyên gia lý giải tại sao Mỹ có đủ tự tin trong cuộc cạnh tranh này. Trên thế giới có thể có hàng triệu công ty EDA nhưng chỉ có ba công ty có khả năng bán các EDA có thể thực hiện đủ tất cả các bước để thiết kế toàn bộ con chip. Trung Quốc cũng đầu tư để tự lực cánh sinh trong lĩnh vực này nhưng các doanh nghiệp nước này chỉ có thể làm được một vài bước trong cả phổ đó.

Giải thích về điều này, TS. Phạm Sỹ Thành cho hay, các công ty đang thống lĩnh thị trường đều thống lĩnh khách hàng. Trong lĩnh vực bán dẫn, điều kiện tiên quyết là kỹ sư cần phải làm việc hàng ngày và học tập trên công việc. Kỹ sư làm việc liên tục, xử lý các phản hồi của khách hàng mới có thể nâng cao tay nghề. Đây là lý do các công ty Trung Quốc khó có thể cải thiện khả năng công nghệ khi có quá ít đơn hàng, chỉ chiếm vài phần trăm thị phần toàn cầu.

Khả năng kiểm soát chuỗi giá trị ngành ngay từ nguồn của Mỹ và châu Âu rất lớn. Trong lĩnh vực chế tạo thiết bị bán dẫn, nhóm nghiên cứu cũng nhìn thấy điều tương tự. Phân rã thành phần cho thấy, chuỗi này cần khoảng 1.000 bước với hơn 400 loại hóa chất và 50 thiết bị chuyên dụng không thể thiếu. Số liệu rất lớn nhưng thực tế, chỉ một hoặc một vài doanh nghiệp trong ngành đã có thể bao phủ thị trường bởi mức độ tập trung về vốn, công nghệ và bảo mật về sở hữu trí tuệ trong ngành này rất cao. Mỹ, Nhật Bản, Hà Lan nắm gần như toàn bộ SME của thế giới với 90% thị phần của toàn chuỗi. Mức độc quyền của từng doanh nghiệp cũng rất lớn, ví dụ trong lĩnh vực sản xuất máy quang khắc, công ty ASML của Hà Lan chiếm 80-90% thị phần.

Những điều này giúp lý giải vì sao Mỹ muốn kiểm soát Trung Quốc thì chỉ cần “nắm chắc” một số nước và vùng lãnh thổ như Nhật Bản, Hàn Quốc, Đài Loan và Hà Lan.

Xét về đầu ra của chuỗi giá trị, đến hết năm 2023, Trung Quốc có 3.551 công ty thiết kế bán dẫn nhưng doanh thu chỉ khoảng 2% toàn cầu (tương đương 3 tỉ đô la Mỹ), theo ước tính của Hiệp hội Bán dẫn Trung Quốc. Đây là một con số rất nhỏ trong thị trường thiết kế khổng lồ. Ở lĩnh vực chế tạo, vào năm 2020, Mỹ chiếm khoảng 10% công suất chế tạo; Trung Quốc khoảng 24%; Đài Loan, Nhật Bản, Hàn Quốc mỗi nơi chiếm khoảng 10-18%. Tuy nhiên, Trung Quốc chỉ có thế mạnh trong việc sản xuất các chip trưởng thành từ 28nm trở lên. Nước này cũng sản xuất theo hướng thời vụ rất cao, ví dụ phục vụ cho các lĩnh vực thời sự như xe điện, thiết bị năng lượng. Các loại chip trưởng thành có thể mở rộng sản xuất rất nhanh. Trong khi đó, các con chip dưới 7nm chỉ có Đài Loan và Hàn Quốc sản xuất được. “Bức tranh về công suất không phản ánh sức mạnh của quốc gia đó trên bản đồ bán dẫn toàn cầu. Trung Quốc chiếm 24% công suất chế tạo chip toàn cầu nhưng chỉ chiếm 7% doanh thu. Điều này có nghĩa các sản phẩm chỉ ở nút công nghệ thấp”, ông Thành nhận định.

Sáu trung tâm bán dẫn toàn cầu hiện chiếm khoảng 94% thị phần bán dẫn. Mức độ tập trung của ngành này cũng rất cao. Vì vậy, thế giới có thêm một hay một vài trục, một vài nhà máy mới tham gia thị trường sẽ không làm thay đổi bức tranh ngành bán dẫn toàn cầu. Bức tranh ngành bán dẫn đang thay đổi ở việc Trung Quốc là một mắt xích quan trọng trong việc cung cấp hóa chất, vật liệu toàn cầu, nay họ sẽ tách riêng phục vụ sản xuất của mình.

Có cửa nào cho Trung Quốc trong cuộc chiến bán dẫn?

Đạo luật CHIPS và Khoa học của nước Mỹ chủ yếu để kiểm soát về mặt con người - những người thực hiện và nắm giữ công nghệ thay vì kiểm soát các cấu phần về mặt công nghệ. “Bản đồ bán dẫn toàn cầu đang được cấu trúc lại một cách không thể đảo ngược bởi nó đang được luật hóa bởi một trong những đạo luật được Mỹ đẩy lên mức độ cao nhất liên quan đến an ninh quốc gia. Mỹ kiểm soát vấn đề liên quan đến gián điệp công nghệ chứ không phải công nghệ. Đây là then chốt để có thể nhìn ra khuynh hướng chính sách của Mỹ và Trung Quốc trong tương lai”, TS. Phạm Sỹ Thành chỉ ra.

Theo ông Thành, Trung Quốc có hai khó khăn tử huyệt. (1) Trong từng phân khúc của ngành bán dẫn, Trung Quốc đều có những điểm nghẽn không thể khắc phục được do Mỹ và các nước phương Tây nắm giữ, bởi nó liên quan đến những lĩnh vực trọng yếu như an ninh quốc gia và sở hữu trí tuệ. Vì vậy, Trung Quốc không có cách gì để mua, tiếp cận hay chuyển giao. Ông Thành chia sẻ thông tin, trong một lần hiếm hoi, tạp chí thuộc Bộ Khoa học Công nghệ của Trung Quốc điểm danh danh mục khoảng 35 điểm nghẽn công nghệ “chí tử” - được định nghĩa là những thứ Trung Quốc không thể phát triển được, có tới bảy điểm nghẽn liên quan trực tiếp đến chế tạo bán dẫn. (2) Trung Quốc có thể là quốc gia duy nhất phải xây dựng toàn bộ chuỗi bán dẫn trong nội địa bởi những phần quan trọng nhất họ không thể hợp tác với bên ngoài được nữa.

Vậy liệu Trung Quốc có vượt qua được những điểm nghẽn để có thể làm chủ được công nghệ ở trình độ cao nhất hay không? Câu trả lời của ông Thành là không thể. Ngành bán dẫn có những đặc tính rất quan trọng liên quan đến vấn đề về sở hữu trí tuệ và hệ sinh thái ngăn cản Trung Quốc. Ông Thành lấy ví dụ, sản xuất máy quang khắc để sản xuất chip dưới 3nm là thứ Trung Quốc cần phải tự chủ được. Tuy nhiên, hiện tại, tia cực tím là một trong số những công đoạn trong đó Trung Quốc chưa thể tự sản xuất. Công nghệ này ASML phải phát triển trong vòng 15 năm mới có được.

Quan trọng hơn cả công nghệ là hệ sinh thái, kể cả khi sản xuất được tia cực tím, Trung Quốc vẫn cần những hợp tác với công ty sản xuất thấu kính của Đức, công ty hóa chất của Nhật Bản và hàng ngàn công ty con khác để có thể thực hiện. Với lĩnh vực công nghệ tiên tiến, Trung Quốc khó có thể đột phá ít nhất trong vòng 15 năm nữa bởi những phức tạp và khắt khe trong lĩnh vực sở hữu trí tuệ. Thực chất, mục tiêu của Trung Quốc hiện nay không phải là cạnh tranh với Mỹ mà làm sao để sống sót.

TS. Nguyễn Tuệ Anh bổ sung, một nghiên cứu nói rằng Mỹ muốn nội địa toàn bộ chuỗi sản xuất chip tại nội địa sẽ mất 1.000 tỉ đô la Mỹ. Dù con số này được ước tính rất thấp nhưng đã có thể khiến sản phẩm đầu ra tăng giá khoảng 35-65% so với hiện tại. Theo bà Tuệ Anh, mục tiêu của Đạo luật CHIPS đưa ra không phải để sản xuất toàn bộ chip trong nước Mỹ hay bóp toàn bộ Trung Quốc. Cuộc chiến giữa Mỹ và Trung Quốc không có nghĩa là chiến trường kết thúc bằng bên thắng - bên thua. Mối quan hệ này là sẵn sàng cung cấp nhưng có những thứ không thể chia sẻ. “Mỹ xác định cuộc chơi của họ ở phần trên. Họ muốn nội địa hóa phần sản xuất chip 5nm hoặc nắm các công nghệ mới hơn nữa chứ không phải muốn Trung Quốc không làm gì. Mỹ không hề muốn chiến thắng một cách tuyệt đối”, bà Tuệ Anh nói.

Chiến lược và cơ hội cho Việt Nam

Việt Nam đang tích cực lên chiến lược quốc gia ngành bán dẫn với tham vọng bước chân vào lĩnh vực quan trọng này. Hệ sinh thái bán dẫn tại Việt Nam còn rất mới, tập trung chủ yếu vào mảng thiết kế - kiểm thử, đóng gói. Dù vậy, với sự thành công trong việc thu hút đầu tư của một loạt doanh nghiệp lớn như Intel, Hana Micron, Samsung, Amkor, đây là cơ sở và nền móng rất quan trọng để Việt Nam học hỏi và các doanh nghiệp trong nước tham gia sâu hơn vào chuỗi cung ứng của các ông lớn công nghệ.

Trả lời câu hỏi Việt Nam nên tham chiến vào lĩnh vực nào trong “chiến trường” không dễ dàng này, theo TS. Nguyễn Tuệ Anh, điều này cần một nghiên cứu với những số liệu rất cụ thể về Việt Nam từ cả trong và ngoài nước. Các quốc gia có vị thế trong bản đồ bán dẫn đều có sự quyết tâm của chính phủ trong việc phát triển ngành rất cao. Ví dụ, nước Mỹ dù phân chia về mặt chính trị nhưng luôn thống nhất trong chiến lược phát triển công nghệ, phát triển bán dẫn trong suốt hơn 60 năm qua.

Để thắt chặt kiểm soát công nghệ với Trung Quốc, Mỹ yêu cầu ngày càng khắt khe với các đối tác trong việc liên quan tới Trung Quốc. “Liệu Việt Nam có tồn tại được khi đứng giữa hai ông lớn hay không? Để xây dựng cả ngành công nghiệp bán dẫn, bên cạnh việc xác định mục tiêu ở đâu cần một con đường phát triển lâu dài. Bản chất cuộc chiến là cuộc chiến của công nghệ. Vậy Việt Nam có khả năng phát triển công nghệ để tự bảo vệ bản thân hay không?”, bà Tuệ Anh đặt vấn đề. Từ kinh nghiệm của nước Mỹ, vị chuyên gia từ Đại học Greenwich London chỉ ra, chiến lược quốc gia là đưa ra một đề bài rất lớn và kỳ vọng dần dần từng bước nhỏ sẽ tiến tới câu trả lời. Tổng thể của cả đề án sẽ tạo nên một loạt công nghệ khác nhau và đưa xuống cho các doanh nghiệp tư nhân phát triển.

Để tạo ra một chiến lược hiệu quả, TS. Phạm Sỹ Thành cho rằng cách tiếp cận cần nhìn từ khía cạnh đầu ra (tạo ra giá trị thế nào) thay vì tập trung tới mục tiêu đầu vào có bao nhiêu kỹ sư, bao nhiêu nhà máy... Các trung tâm bán dẫn đều coi nhà nước như một nhà đầu tư mạo hiểm chia sẻ rủi ro thay vì cách như các định chế tài chính theo cơ chế xin cho, thẩm định - phê duyệt. “Chiến lược bán dẫn về cơ bản là chiến lược ngành và chiến lược bảo hộ để có được doanh nghiệp bản địa cạnh tranh trong tương lai, như cách Hàn Quốc đầu tư cho Samsung, Đài Loan đầu tư cho TSMC...”, ông Thành nói.

Tương lai đột phá công nghệ trong lĩnh vực bán dẫn, theo ông Thành, đến từ thiết kế cấu trúc mới nâng cao hiệu suất và giải quyết hiệu quả bài toán về năng lượng. Cấu trúc hiệu quả có thể được giải quyết bằng công nghệ đóng gói hiệu quả (advance packaging). Khi quá trình thu nhỏ chip bắt đầu đạt đến giới hạn vật lý, các nhà sản xuất chip buộc phải xác định giải pháp thay thế trong lĩnh vực đóng gói để tiếp tục cải thiện hiệu năng của chip. Các công ty hàng đầu như Intel, TSMC, Samsung đều đang đặt cược vào công nghệ này. Về mặt kỹ thuật, để Việt Nam có thể tham gia vào khâu nào đó trong chuỗi giá trị ngành và có công nghệ đột phá, ông Thành gợi ý khâu “advance packaging”. “Như vậy, chiến lược đến năm 2050 không chỉ là Việt Nam có 100 hay 1.000 doanh nghiệp trong lĩnh vực đóng gói và thử nghiệm (ATP) mà phải là có hay không có các doanh nghiệp “advance packaging” trong nhóm này”, ông Thành nêu.

Gợi mở cho mục tiêu ngành vi mạch bán dẫn của TPHCM

TPHCM vừa tổ chức Triển lãm quốc tế ngành vi mạch, bán dẫn với 150 gian hàng của các doanh nghiệp trong các lĩnh vực thiết kế, kiểm thử, hiệu chỉnh vi mạch bán dẫn; hóa chất và thiết bị xử lý bề mặt; giải pháp cắt, khắc gia công và xử lý bề mặt cho bo mạch; vật liệu phủ quang học; công nghệ mạ điện độ tinh khiết cao...

TPHCM - đầu tàu kinh tế của cả nước đặt mục tiêu trở thành trung tâm của khoa học công nghệ, đặc biệt là trong lĩnh vực vi mạch bán dẫn. Chia sẻ tại buổi triển lãm, Phó giám đốc Sở Công Thương TPHCM Nguyễn Thị Kim Ngọc cho hay UBND TPHCM đã ban hành Quyết định phê duyệt “Chương trình Phát triển công nghiệp vi mạch TPHCM tại khu công nghệ cao giai đoạn 2025-2030”, có mục tiêu tổng quát là phát triển công nghiệp vi mạch bán dẫn thành phố với hạt nhân là khu công nghệ cao có đủ năng lực tham gia vào các khâu có giá trị gia tăng cao trong chuỗi giá trị ngành vi mạch bán dẫn toàn cầu. Đến năm 2030, khu công nghệ cao trở thành một trung tâm nghiên cứu, phát triển ngành công nghiệp vi mạch bán dẫn của quốc gia, có hệ sinh thái vi mạch bán dẫn mạnh.

Phát triển nhân lực là một trong những điểm nhấn quan trọng của chương trình, với những chỉ tiêu cụ thể về số lượng đào tạo, nâng cao trình độ. Để đạt được mục tiêu, TPHCM nghiên cứu thành lập Quỹ Phát triển (nguồn nhân lực thiết kế) vi mạch quy mô 5 triệu đô la Mỹ, đào tạo nâng cao kỹ năng cho khoảng 40.000 kỹ sư từ nay đến năm 2030 (tương đương khoảng 6.000 kỹ sư/năm).

Trong một cuộc trao đổi với Kinh tế Sài Gòn hồi đầu năm nay, ông Thiều Phương Nam, Tổng giám đốc Qualcomm Việt Nam, Lào, Campuchia, nhấn mạnh tầm quan trọng của việc học từ chính công việc của mình hàng ngày (learn on the job) đối với các kỹ sư trong lĩnh vực bán dẫn. Khác với các nước có mạng lưới doanh nghiệp bán dẫn lớn mạnh, Việt Nam nói chung và TPHCM nói riêng chưa có nhiều doanh nghiệp bán dẫn. Nổi bật nhất trong lĩnh vực đóng gói và kiểm thử truyền thống hiện có nhà máy của Intel đặt tại khu công nghệ cao. Làm thế nào để nhân sự ngành bán dẫn có thể cọ sát, học hỏi nâng cao năng lực công nghệ là một bài toán cần giải. Đặc biệt, đội ngũ đào tạo cho các kỹ sư từ đâu khi thiếu người hướng dẫn lành nghề từ các doanh nghiệp, đội ngũ giáo sư nghiên cứu sâu...?

Chương trình của thành phố cũng đặt ra những chỉ tiêu rất cụ thể khác như thu hút 60 dự án ươm tạo, phát triển ít nhất hai doanh nghiệp lĩnh vực thiết kế vi mạch và phát triển sản phẩm, trên các vi mạch Việt có khả năng cạnh tranh với các công ty thiết kế nước ngoài... Các chỉ tiêu cụ thể từ khâu đầu vào liệu có mang lại hiệu quả cho việc hình thành một nền công nghiệp bán dẫn đủ lớn mạnh và có thế mạnh riêng?

Trong chuỗi cung ứng ngành bán dẫn, nhìn từ ba phân khúc, Việt Nam đang có thế mạnh ở đóng gói và thử nghiệm. Đây cũng là phân khúc dễ gia nhập hơn cả, so với thiết kế và chế tạo (fab). Hiện nay, các doanh nghiệp lớn đang đánh cược vào công nghệ đóng gói hiệu quả “advance packaging” để cải thiện hiệu năng con chip. Cuối năm 2023, Amkor - doanh nghiệp FDI đầu tư thực hiện khâu này tại Việt Nam đặt nhà máy tại Bắc Ninh. TPHCM với mong muốn trở thành trung tâm nghiên cứu, phát triển ngành vi mạch bán dẫn cần thu hút nhiều hơn nữa những “ông lớn” công nghệ ở các khâu tiên tiến hơn trong chuỗi, để nâng cao khả năng học hỏi và mở rộng năng lực.

Như Ý