(KTSG) - Giữa tháng 9 vừa qua, tôi đại diện cho một doanh nghiệp tiếp đoàn kiểm tra thuế của một quận ở TPHCM. Doanh nghiệp này trước là công ty TNHH hai thành viên (gọi tắt là A và B) và trong các đợt kiểm tra thuế trước thì tiền lương của giám đốc A cũng là người tham gia góp vốn đều được ghi nhận là chi phí và được trừ khi tính thuế thu nhập doanh nghiệp (TNDN).

Khi thành viên B không may qua đời thì A mua lại phần vốn góp thừa kế để sở hữu 100% và chuyển sang loại hình công ty TNHH một thành viên. Vì thế, ở lần kiểm tra thuế này thì tiền lương của giám đốc A không được đoàn kiểm tra thuế coi là chi phí nữa.

Là người đại diện pháp luật cho doanh nghiệp nêu trên, tôi đã nêu ra những lập luận để chứng minh rằng chỉ có tiền lương theo tư cách chủ doanh nghiệp tư nhân, chủ công ty TNHH một thành viên (TNHH MTV) do cá nhân làm chủ mới không được trừ, còn tiền lương của người chủ này (giám đốc A) với tư cách là giám đốc doanh nghiệp phải được trừ. Trong khi đoàn kiểm tra thuế nói: “phải làm theo hướng dẫn của Tổng Cục thuế”.

Tổng cục thuế hướng dẫn như thế nào?

Trước hết, theo điều 4.2 Thông tư 96/2015/TT-BTC các khoản chi không trược trừ là “Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ); thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất, kinh doanh”.

Còn theo Công văn 1590/TCT-DNNCN ngày 22-4-2019, Tổng Cục thuế trả lời doanh nghiệp về việc chi phí tiền lương, tiền công của chủ công ty TNHH MTV (do một cá nhân làm chủ) đồng thời trực tiếp tham gia điều hành sản xuất kinh doanh của công ty như sau:

Về thuế thu nhập cá nhân, căn cứ vào điều 90 Bộ luật Lao động (BLLĐ) 2012 về tiền lương, điều 2.2 (a,d) Thông tư 111/2013/TT-BTC thì khoản tiền của giám đốc công ty TNHH MTV (do một cá nhân làm chủ) nhận được không phải là thu nhập từ tiền lương, tiền công và không chịu thuế thu nhập cá nhân.

Về thuế thu nhập doanh nghiệp, căn cứ điều 4 Thông tư 96/2015/TT-BTC thì các chi phí tiền lương, tiền bảo hiểm, tiền thuê nhà và các dịch vụ khác kèm theo đã chi cho giám đốc công ty TNHH một thành viên (do một cá nhân làm chủ), (không phân biệt có hay không tham gia trực tiếp điều hành sản xuất kinh doanh) đều thuộc khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN.

Hiểu sao cho đúng hàm ý của điều luật?

Trước hết, khi xem kỹ thì điều luật nêu trên chỉ loại trừ tiền lương, tiền công (sau đây gọi chung là tiền lương) của chức danh “chủ” công ty TNHH MTV, hoàn toàn không có ý nào nói đến tiền lương của chức danh “giám đốc” công ty TNHH MTV sẽ bị loại trừ. Theo tôi, trường hợp này đã có sự nhầm lẫn khi xác định tư cách một người vừa là chủ công ty TNHH MTV vừa là giám đốc điều hành doanh nghiệp đó. Vì vậy, để tránh nhầm lẫn khi vận dụng điều luật trên, cần phải xác định tư cách của người đó khi mang trên mình mỗi chức danh khác nhau.

Trên thực tế, tuy là một người nhưng tùy vào vai trò trong công việc cụ thể mà người này sẽ có nhiều tư cách khác nhau. Chẳng hạn bạn là người cha nuôi dưỡng, dạy dỗ con trai của mình ở nhà sẽ khác với tư cách của chính bạn khi làm thầy giáo ở trường mà con trai của bạn cũng là học sinh. Có thể thấy, cũng là bạn nhưng tùy theo vai trò là người cha hay người thầy, bạn sẽ có tư cách làm cha hay làm thầy trước con trai và từ đó bạn sẽ có quyền, nghĩa vụ khác nhau.

Trở lại chủ đề đã nêu trên, tôi thấy hàm ý của điều luật chỉ nói đến tư cách của chủ công ty TNHH MTV thì tiền lương chức danh này phải loại trừ chi phí. Điều luật này đúng vì chủ công ty TNHH MTV là người bỏ tiền ra thành lập doanh nghiệp, theo Luật Doanh nghiệp năm 2020(1) thì quyền và nghĩa vụ của họ là quyết định những vấn đề quan trọng, thỉnh thoảng mới tham gia ban hành quyết định mang tính định hướng chung của doanh nghiệp trong quá trình hoạt động. Người mang tư cách chủ công ty TNHH MTV không tham gia điều hành công việc hàng ngày của doanh nghiệp sẽ không có tiền lương vì tiền lương chỉ được trả cho người lao động làm việc cho doanh nghiệp theo dạng hợp đồng lao động.

Trong khi đó, Luật Doanh nghiệp 2020 nói rõ người mang tư cách giám đốc công ty TNHH MTV là người trực tiếp điều hành hoạt động và đưa ra các quyết định hằng ngày của doanh nghiệp. Theo Bộ luật Lao động thì giám đốc có tham gia làm việc hàng ngày cho doanh nghiệp thì được xem là người lao động, phải ký hợp đồng lao động và được nhận lương. Chi phí tiền lương của người có tư cách là giám đốc công ty TNHH MTV là khoản chi thực tế, có liên quan trực tiếp đến hoạt động sản xuất kinh doanh của doanh nghiệp, có đầy đủ chứng từ hợp pháp thì thỏa mãn điều kiện ghi nhận chi phí theo điều 4.1 TT 96/2015/TT-BTC.

Như vậy, nếu chi phí tiền lương của chủ doanh nghiệp được ghi nhận với tư cách là giám đốc công ty TNHH MTV thì cần được xem là chi phí tính thuế TNDN theo điều 4.1 Thông tư 96/2015/TT-BTC.

Hậu quả pháp lý

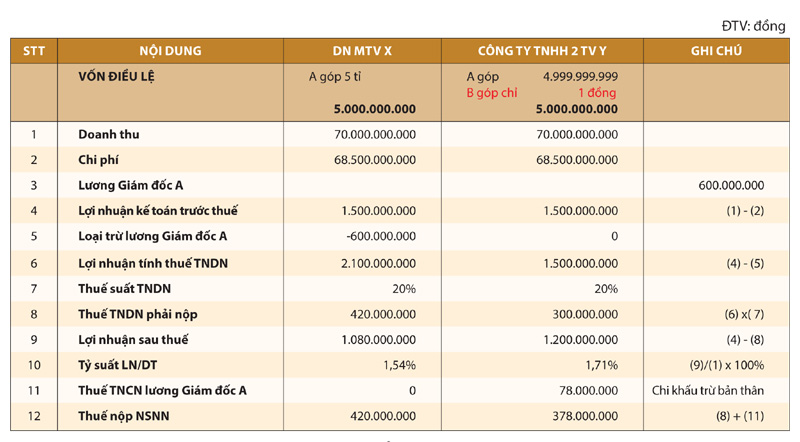

Với cách hiểu tiền lương của giám đốc là chủ công ty TNHH MTV sẽ phải loại trừ khi xác định thuế TNDN và tiền lương này sẽ không bị tính thuế TNCN, sẽ dễ làm nảy sinh điểm bất cập nếu doanh nghiệp muốn lách để chọn phương pháp tính thuế. Trong bảng 1, hai doanh nghiệp X và Y là gần như nhau, trong đó thành viên A chỉ cần nhờ thành viên B đứng tên góp vốn 1 đồng, thì kết quả kinh doanh và nghĩa vụ nộp thuế TNDN, thu nhập cá nhân (TNCN) của hai doanh nghiệp X và Y khác nhau. Nếu hiểu theo hướng dẫn của Tổng cục thuế thì những đối tượng trốn thuế có thể lợi dụng cách tính thuế TNDN và TNCN khác nhau để lựa chọn loại hình doanh nghiệp, điều chỉnh tiền lương của giám đốc công ty TNHH MTV theo con số mong muốn để có lợi về thuế dẫn đến thất thu ngân sách nhà nước (NSNN), tạo ra một sự bất công giữa các doanh nghiệp.

Đề xuất

Đối với doanh nghiệp: nên chuẩn bị sẵn hợp đồng lao động, bảng lương, chứng từ thanh toán lương ghi rõ chức danh giám đốc, không nên ghi chức danh chủ doanh nghiệp tư nhân hay chủ sở hữu công ty TNHH MTV. Khi cơ quan thuế lập biên bản kiểm tra thuế, nếu tiền lương giám đốc bị loại trừ thì trong biên bản kiểm tra thuế phải ghi đúng chức danh giám đốc để doanh nghiệp còn có căn cứ để khiếu nại hoặc khởi kiện ra tòa án.

Đối với cơ quan quản lý nhà nước, đề nghị Bộ Tài chính cần xem lại điều luật trên được tham khảo từ luật của các nước khác hay ban soạn thảo nghiên cứu đưa ra sẽ biết được rõ hàm ý điều luật. Sau đó, Bộ Tài chính có văn bản hướng dẫn chi tiết, rõ ràng, dễ hiểu và phổ biến rộng rãi để cơ quan thuế và doanh nghiệp cùng áp dụng đúng luật.

(*) Công ty Luật TNHH Nghiệp Thành

(1) Điều 76, 77 và 82 Luật Doanh nghiệp 2020

bài viết thì vào tháng 10/2022 mà lại đưa dẫn chứng Luật LĐ 2012 và Thông tư năm 2015 của BTC ??? Nên bài viết này ko đúng làm người đọc hiểu sai vấn đề

Phần đề cập tới Bộ luật Lao động 2012 và Thông tư 96/2015/TT-BTC là nội dung trong Công văn số 1590/TCT-DNNCN ngày 22-4-2019 của Tổng Cục thuế. Vui lòng đọc kỹ bài viết.

Về hiệu lực các Thông tư từ 2015 vẫn còn hiệu lực nhé bạn, riêng cái BLLĐ 2012 thì có lẽ bị nhầm sang 2019. Điều 90 của 2 BL này cũng đều nêu về tiền lương.

Hiện tại thuế TNCN & thuế TNDN vẫn phần lớn thực hiện theo Thông tư hướng dẫn năm 2013 & 2015 á bạn gì comment phía trên ơi (chỉ có vài thay đổi nhỏ theo từng Thông tư điều chỉnh cho các năm cụ thể, ví dụ như điều chỉnh mức giảm trừ gia cảnh nhưng không điều chỉnh các quy định khác). Chưa kể là nếu quyết toán thuế thì năm 2022 này sẽ quyết toán cho những năm trước đó => áp dụng luật có hiệu lực tại những năm đó chứ không áp dụng luật hiện hành.

1. Thử phân tích điều luật xem đúng sai:

“Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ);”

Vậy theo điều luật cứ là “tiền lương, tiền công” của người được xác định là chủ công ty TNHH MTV thì không được trừ.

2. Ls tự giải thích luật như sau:

khi xem kỹ thì điều luật nêu trên chỉ loại trừ tiền lương, tiền công (sau đây gọi chung là tiền lương) của chức danh “chủ” công ty TNHH MTV, hoàn toàn không có ý nào nói đến tiền lương của chức danh “giám đốc” công ty TNHH MTV sẽ bị loại trừ.

tôi thấy hàm ý của điều luật chỉ nói đến tư cách của chủ công ty TNHH MTV thì tiền lương chức danh này phải loại trừ chi phí.

Tóm lại, theo tôi hiểu ý ls là tiền nhận được với chức danh “chủ CTy” thì không được trừ, còn tiền nhận với chức danh “giám đốc” cty thì phải trừ.

3. Cách hiểu luật sư có đúng ko?

Luật nói cứ tiền công, tiền lương của người chủ cty, theo tôi hiểu nghĩa là dù ông đứng vai gì trong công ty cũng ko được trừ. Nếu là chủ thì là tiền công, nêu có quản lý (ký HĐLĐ) thì là tiền lương. Dù “công hay lương” thì vẫn không được trừ.

Tại sao LS lại chỉ nói vế “công” mà ko hiểu vế “lương”.

4.Kết Luận

Nếu chỉ hiểu theo câu chữ tại quy định PL thì tôi thấy bên thuế có cơ sở để không cho trừ.