(KTSG Online) - Hiệu ứng “hòn tuyết lăn” từ trái phiếu đã xuất hiện, buộc nhiều doanh nghiệp phải chủ động đưa ra các phương án tái cấu trúc, bán tài sản để chỉnh đốn, sắp xếp lại nguồn lực tài chính cùng các khoản nợ, dù đó là sự lựa chọn gây tổn thương cho chính họ.

- Thủ tướng yêu cầu chấn chỉnh thị trường trái phiếu, bất động sản

- Giải cứu thanh khoản trái phiếu: tiền đâu và bơm thế nào?

Những cuộc tái thiết mang lại nhiều tổn thương

Từng là chiếc "phao cứu sinh" về vốn, trái phiếu giờ đây trở thành những yếu tố rủi ro với nhiều doanh nghiệp. Theo số liệu của Bộ Tài chính, tổng giá trị trái phiếu riêng lẻ đáo hạn trong 2 tháng cuối năm 2022 là 55.989 tỉ đồng. Chưa kể, giá trị trái phiếu riêng lẻ đáo hạn năm 2023 là 282.160 tỷ đồng; năm 2024 là 362.900 tỉ đồng. Đây là áp lực lớn của các tổ chức phát hành trong bối cảnh hoạt động kinh doanh gặp nhiều khó khăn khiến thanh khoản cạn kiệt.

Rủi ro từ nợ trái phiếu đang có tác động lan rộng lên phản ánh tiêu cực cả thị trường chứng khoán trong thời gian qua nhất là các doanh nghiệp bất động sản có tỷ lệ phát hành trái phiếu lớn. Trong đó, diễn biến giá và giao dịch của các doanh nghiệp của hai mã chứng khoán NVL của Novaland và PDR của Công ty cổ phần Phát triển bất động sản Phát Đạt được xem là chỉ báo.

Cụ thể, cổ phiếu NVL đã có 17 phiên giảm sàn liên tục (từ ngày 2-11 đến 25-11), giảm từ 69.200 đồng/cổ phiếu giảm còn 20.450 đồng/cổ phiếu, tương ứng giảm hơn 70%. Tương tự, cổ phiếu PDR cũng có 16 phiên giảm sàn, đưa giá cổ phiếu từ 40.300 đồng/cổ phiếu về 12.900 đồng/cổ phiếu, tương ứng giảm hơn 69%.

Trước tình cảnh éo le như vậy các doanh nghiệp này đã buộc phải đưa ra những phương án tái cấu trúc quyết liệt để đưa doanh nghiệp về trạng thái cân bằng. Cụ thể, NovaGroup đã công bố sẽ bán 150 triệu cổ phiếu NVL để có thêm nguồn tiền xử lý các vấn đề trái phiếu - tín hiệu cho thấy, doanh nghiệp đã có được giải pháp và đối tác để cùng xử lý.

Tương tự với PDR, cũng liên tục có tin công bố mua trái phiếu trước hạn, những động thiết thực như lãnh đạo đăng ký mua vào cổ phiếu. Đặc biệt, vừa công bố sẽ chuyển nhượng hơn 28 triệu cổ phần phổ thông tương đương 88,99% vốn điều lệ của công ty cổ phần Địa ốc Hòa Bình (công ty liên kết). Việc chuyển nhượng cổ phần này nằm trong chiến lược tái cơ cấu danh mục đầu tư của Phát Đạt với mục đích tối ưu nguồn lực đầu tư, đảm bảo dòng tiền, tăng khả năng thanh khoản nợ vay và tất toán trái phiếu trước hạn.

Mới đây, Phát Đạt công bố tất toán trước hạn lô trái phiếu phát hành lần 9 năm 2021 với tổng giá trị 150 tỉ đồng, đưa dư nợ trái phiếu xuống còn 2.698 tỉ đồng trong khi các tài sản thế chấp khoảng 7.000 tỉ đồng. Phát Đạt cũng đã tất toán khoản vay vốn lưu động có giá trị tổng cộng 220 tỉ đồng cho Tập đoàn tài chính Mirae Asset (Hàn Quốc).

Nhưng không phải doanh nghiệp nào cũng thuận lợi trong bài toán tự cứu. Đứng trước nhiều áp lực, ảnh hưởng đến thanh khoản trong ngắn hạn, từ trái phiếu, đến giải chấp, dòng tiền , nhiều doanh nghiệp buộc phải tái cấu trúc để xử lý các vấn đề ngắn hạn. Đây có thể là giải pháp chủ động nhất để doanh nghiệp giữ thăng bằng trên khối nợ lớn.

Ngay cả Novaland, không chỉ dừng lại ở việc cơ cấu nợ trái phiếu mà còn công bố chiến lược tái cấu trúc toàn diện tập đoàn. Hiên tập đoàn này đang thực hiện thủ tục xin ý kiến cổ đông về việc thay đổi cơ cấu HĐQT, điều chỉnh số lượng thành viên HĐQT từ 7 xuống 5 và bầu cử lại thành viên HĐQT.

Đồng thời, Novaland tinh giảm các ngành nghề chưa cần thiết, cắt giảm nhân sự, điều chỉnh lại chiến lược. Gần đây, đơn vị cũng mời các chuyên gia, các đơn vị tư vấn hàng đầu thế giới vào để giúp doanh nghiệp tái cấu trúc để đảm bảo ổn định hoạt động sản xuất kinh doanh.

Hiện doanh nghiệp cùng các cổ đông, đối tác nước ngoài, các đội ngũ chuyên gia hàng đầu của EY - Parthenon, Red Capital, Công ty luật YKVN,… đánh giá tổng thể tình hình và đưa ra các giải pháp tái cấu trúc toàn diện. Theo đề án tái cấu trúc, ông Bùi Thành Nhơn sẽ trở lại với cương vị là Chủ tịch HĐQT Novaland.

“Tôi trở lại với vai trò Chủ tịch HĐQT và đại diện pháp luật của Novaland vì tôi nghĩ rằng, đã là doanh nhân - chúng ta phải chấp nhận đối mặt với khó khăn và thách thức. Vì trở ngại này vừa vượt qua thì khó khăn khác sẽ đến. Tôi hy vọng ý thức luôn thượng tôn pháp luật thì mọi vấn đề sẽ tốt đẹp trở lại”, ông Bùi Thành Nhơn cho hay trong một thông báo.

Trong khi đó, bà Đào Thị Thiên Hương, lãnh đạo EY - Parthenon Việt Nam, đơn vị tư vấn chiến lược và tái cấu trúc cho biết, đây là giai đoạn thị trường trong nước cũng như quốc tế đang đối diện với rất nhiều thách thức và có những ảnh hưởng tiêu cực đến hoạt động cũng như thanh khoản của nhiều doanh nghiệp.

“Với Novaland, không chỉ là một dự án tái cấu trúc nợ của một doanh nghiệp đơn thuần, mà còn là câu chuyện ảnh hưởng đến hàng trăm nghìn gia đình người lao động của cả doanh nghiệp và hệ sinh thái đối tác của họ”, bà Hương nhấn mạnh.

Ưu tiên “cầm máu để sống sót”

Khi sự kiện Tân Hoàng Minh xảy ra, có lẽ, không ai ngờ thị trường trái phiếu lại trở nên mất cân bằng như hiện nay, kéo theo hiểm họa vỡ nợ chéo. Đặc biệt, trong vòng hơn 1 tháng qua, làn sóng tháo chạy khỏi trái phiếu diễn ra trên phạm vi rộng. Tâm lý hoang mang về trái phiếu doanh nghiệp không chỉ dừng lại ở những đơn vị phát hành, các quỹ đầu tư trái phiếu cũng gặp nhiều khó khăn trong thời gian qua.

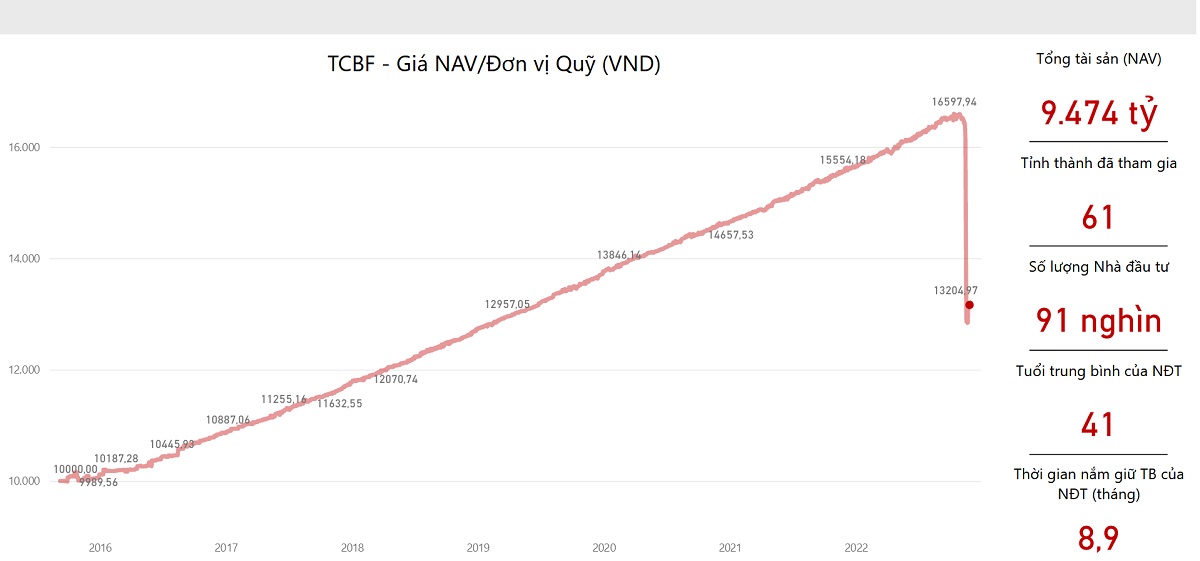

Điển hình như quỹ mở trái phiếu TCBF của Công ty chứng khoán TCBS. Giá chứng chỉ quỹ giảm từ 16.597 đồng/chứng chỉ quỹ về chỉ còn 12.841 đồng/chứng chỉ quỹ, tương ứng giảm gần 23% chỉ trong một thời gian ngắn. Đỉnh điểm là phiên giao dịch ngày 18-11, khi đó giá trị trái phiếu tính theo thị trường giảm mạnh đến 22%.

Bên cạnh TCBF, nhiều quỹ trái phiếu khác trong thời gian qua đối diện với tình huống nhà đầu tư lo ngại mà đặt vấn đề bán lại chứng chỉ quỹ, dù mức phí không hề rẻ (phí giao dịch từ 0,5-1% nếu thời gian nắm giữ dưới 1 năm tại TCBF), cộng thêm đó là giá trị trái phiếu tính theo giá thị trường cũng giảm mạnh.

Để ứng phó, ngay sau đó, TCBF áp dụng việc mua lại theo cơ chế mua lại mới từ ngày 21-11. Việc mua lại được thực hiện phân phối bình đẳng theo tỷ lệ, dựa trên giá trị gốc, lãi từ tài sản trái phiếu hoặc từ việc chủ động bán trái phiếu.

TCBS cũng hủy phương án tăng vốn hơn 8.100 tỉ đồng đã thông qua tại đại hội cổ đông trước đó (phương án chào bán cổ phiếu riêng lẻ và phát hành cổ phiếu thưởng), bằng phương án tăng vốn thêm 10.500 tỉ đồng từ việc phát hành riêng lẻ cho công ty mẹ là Ngân hàng Techcombank.

Bên cạnh đó, trong thông cáo gần đây, TCBS còn biết hiện tại đang đàm phán huy động vay tín chấp từ các định chế tài chính lớn ở châu Á. Khoản vay có thể lên đến 150 triệu đô la này dự kiến hoàn tất trong tuần đầu tháng 12.

Vay vốn nước ngoài cũng đang là xu hướng tìm kiếm sự hỗ trợ tạm thời, dù chi phí vay hiện nay được cho là rất cao cũng như thời gian thẩm định của các tổ chức nước ngoài thường kéo dài. Mặt khác, các tổ chức phát hành cũng đang đi tìm kiếm thêm nguồn tiền từ hoạt động phái sinh như cho vay cầm cố các giấy tờ có giá, trong đó có trái phiếu, theo đại diện Công ty chứng khoán VNDirect.

Ngoài những nỗ lực “dung hòa” tâm lý nhà đầu tư trước các diễn tiến phức tạp của thị trường, động thái “bơm” thêm tiền trực tiếp được xem như là phương án mạnh mẽ nhất để ổn định thị trường. Tuy nhiên, không phải doanh nghiệp nào cũng có được lợi thế về khả năng huy động vốn nhanh từ thị trường, đặc biệt là các doanh nghiệp phát hành “mắc kẹt” với các trái phiếu đến hạn, hoặc phải mua lại trước hạn hiện nay.

Tại hội thảo “Phát hành trái phiếu doanh nghiệp: Niềm tin và giải pháp” diễn ra mới đây, ông Mã Thanh Danh, Chủ tịch Công ty cổ phần tư vấn quốc tế (CIB), cho rằng đây là thời điểm mà các doanh nghiệp đặt mục tiêu ưu tiên là “cầm máu” và “sống sót”, do đó cần đưa ra quyết định bán tài sản nhanh nếu cần thiết.

“Với doanh nghiệp có tài chính không đủ mạnh hoặc kinh doanh kém quả quan, yêu cầu mua lại trái phiếu thực sự là áp lực không nhỏ. Vì vậy, doanh nghiệp cần chuẩn bị một kế hoạch tái cấu trúc rõ ràng để thương lượng với trái chủ. Nếu không được, doanh nghiệp buộc phải bán các tài sản mình đang có để thanh toán, đó có thể là đất đai, thương hiệu, hệ thống phân phối”, ông Danh bình luận.