(KTSG Online) – Thanh khoản thị trường tài chính Việt Nam thêm lần nữa được thử thách khi đồng đô la Mỹ có xu hướng mạnh lên trên toàn cầu. Dù xu hướng này được các chuyên gia nhấn mạnh chỉ là ngắn hạn, nhưng cũng là phép thử quan trọng không chỉ trên thị trường tiền tệ, mà còn ảnh hưởng mạnh mẽ đến thị trường vốn, hiện đang được đẩy mạnh tái cấu trúc và chờ hồi phục.

Việc điều hành chính sách nhằm ổn định tỷ giá gần đây đã dẫn đến những diễn biến mới trên thị trường tiền tệ và thị trường vốn, đặc biệt là khi cùng thời điểm này năm ngoái, chính sách tiền tệ đảo chiều sang thắt chặt.

Trong phiên cuối tuần qua, Ngân hàng Nhà nước (NHNN) phát hành thêm 20.000 tỉ đồng trên kênh tín phiếu với lãi suất trúng thầu là 0,95% kỳ hạn 1 tháng. Như vậy, tổng lượng phát hành trong hai tuần đầu tháng 10 là gần 112.000 tỉ đồng, và hơn 205.000 tỉ đồng trong 17 phiên phát hành liên tiếp. Tuy nhiên, lãi suất trúng thầu trong một vài phiên gần đây đã giảm, sau khi tăng lên mức gần 2% vào hồi tuần đầu tháng 10.

Câu chuyện “hút tiền” này trở thành đề tài bàn luận chính, khi nhiều người lo lắng chính sách tiền tệ có thể đảo chiều trong bối cảnh tỷ giá chịu áp lực tăng trở lại, dưới sức ép của đồng đô la Mỹ trên thị trường quốc tế.

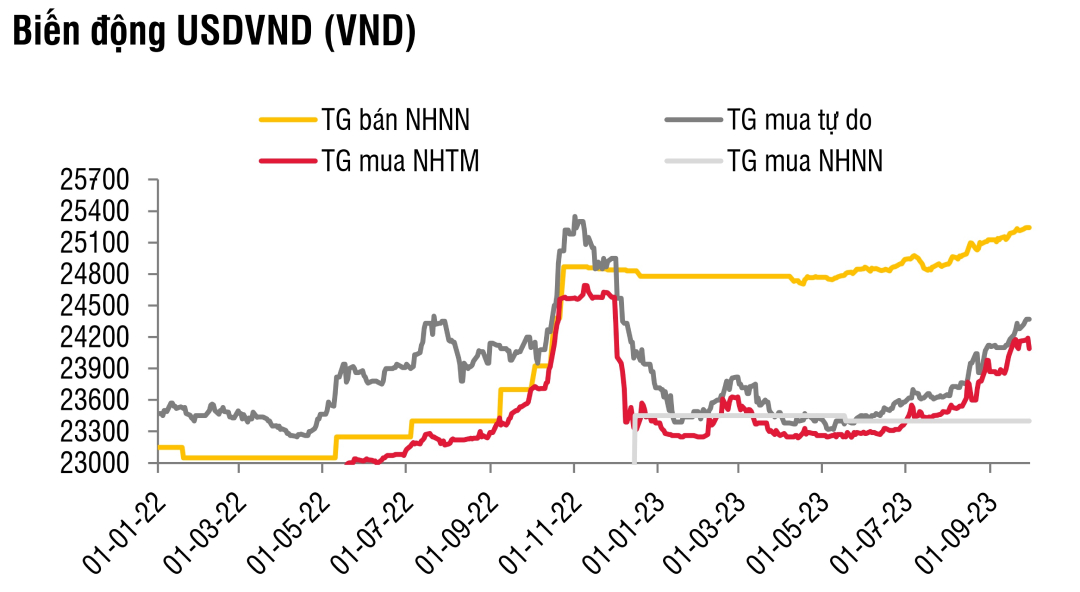

Tỷ giá bật tăng mạnh trong bối cảnh gần đây khi đồng đô la Mỹ tăng giá mạnh, sau khi đã ổn định đáng kể trong 2 tháng đầu tiên của quí. Tỷ giá quí 3 tăng khoảng 3,3% nhưng nếu tính riêng trong tháng 9, mức tăng là 3,1% trong khi đô la Mỹ ghi nhận tăng 3,2%. Sức ép vẫn đang tiếp tục diễn ra khi nhìn vào đà tăng của của DXY, chỉ số đo lường sức mạnh đồng đô la với rổ ngoại tệ mạnh khác, vẫn chưa suy giảm đà tăng.

Mặc dù vậy, trong bối cảnh này, hầu hết các chuyên gia phân tích khẳng định diễn biến thị trường tiền tệ hiện chưa có yếu tố gì để lo ngại quá mức cần thiết.

Theo nhóm phân tích của Công ty quản lý quỹ Dragon Capital, công cụ phát hành tín phiếu được sử dụng nhiều lần trước đây, là hoạt động điều tiết bình thường trên thị trường mở của NHNN chứ không phải là dấu hiệu của đảo chiều chính sách.

“Hệ thống theo dõi của chúng tôi về lãi suất liên ngân hàng, lãi suất tiền gửi và lãi suất trái phiếu doanh nghiệp vẫn chưa cho thấy dấu hiệu cảnh báo nguy hiểm nào”, báo cáo thị trường quí 3 mới đây của Dragon Capital nhận định.

Đánh giá tương tự, bà Nguyễn Hoài Thu, Tổng giám đốc Điều hành Quỹ Đầu tư chứng khoán và trái phiếu VinaCapital, chia sẻ bên lề tại hội nghị đầu tư gần đây, cho rằng dư địa bảo vệ tỷ giá trong năm nay là còn rất lớn nhờ quỹ dự trữ ngoại hối dồi dào. “Chúng tôi không quá quan ngại về câu chuyện tỷ giá trong năm nay”, bà Thu bình luận.

Thanh khoản vẫn còn dồi dào được cho là cơ sở quan trọng nhất để duy trì sự vững chắc của hệ thống trước sức ép tỷ giá. Lãi suất tiết kiệm trong tháng 9 của nhiều nhà băng đã giảm khoảng thêm 0,2 điểm phần trăm. Đầu tháng 10, hàng loạt ngân hàng thương mại quốc doanh tiếp tục giảm lãi suất. Hiện lãi suất tiền gửi kỳ hạn 6 tháng ở một ngân hàng tư nhân lớn chỉ chưa tới 3,3%/năm, tức thấp hơn nửa so với năm ngoái.

Theo báo cáo cuộc điều tra xu hướng kinh doanh quí 4-2023 với các tổ chức tín dụng của Vụ Dự báo thống kê (NHNN), thanh khoản được đánh giá là tiếp tục duy trì ở trạng thái tốt, cải thiện hơn so với quí 2. Tình hình thanh khoản được dự báo là tiếp tục dồi dào trong quí 4 và cả năm 2023 so với năm 2022. Ngoài ra, mặt bằng lãi suất huy động và cho vay toàn hệ thống cũng được kỳ vọng giảm thêm 0,26-0,35 điểm phần trăm.

“Chúng tôi cũng không kỳ vọng chuyện tương tự tháng 10 năm ngoái lại xảy ra, khi đợt tăng liên tục của tỷ giá buộc NHNN phải mạnh tay tăng lãi suất”, nhóm phân tích của HSBC bình luận trong báo cáo kinh tế công bố mới đây.

Lý do là các điều kiện vĩ mô của tiền đồng ngày nay đã được cải thiện đáng kể. Theo HSBC, thặng dư tài khoản vãng lai của Việt Nam gần như đã quay trở lại mức đỉnh trước đó là gần 5% GDP, nhờ thặng dư thương mại mạnh mẽ, lượng kiều hối dồi dào và doanh thu du lịch tăng.

Tuy nhiên, dù thanh khoản còn dồi dào nhưng áp lực cuối năm cũng có những diễn biến mới, khiến nhiều nhà phân tích có những đánh giá lại về chính sách tiền tệ khi dư địa để giảm lãi suất không còn nhiều.

Tín hiệu đầu tiên đến từ động thái tiếp theo của Cục Dự trữ liên bang Mỹ (Fed). “Mặt bằng lãi suất trong nước khó có thể giảm thêm nếu đồng đô la tiếp tục mạnh lên và lợi suất trái phiếu chính phủ Mỹ 10 năm tiếp tục tăng cao trong thời gian tới”, nhóm phân tích của Dragon Capital bình luận.

Một biến số khác được nhắc đến và xem xét trở lại là lạm phát. Trong dự báo mới nhất về lãi suất, nhóm phân tích HSBC cho biết cân nhắc khả năng cắt giảm lãi suất cơ bản thêm 50 điểm vào quí 4 của năm khi điều kiện lạm phát gia tăng và rủi ro ngoại tệ xuất hiện trở lại. “Lãi suất kỳ vọng NHNN sẽ giữ lãi suất chính sách ổn định ở mức 4,5% trong suốt năm 2024, trừ khi có cú sốc lớn từ bên ngoài”, nhóm HSBC bình luận.

--------

Dòng chảy của tiền (kỳ 2): Nền kinh tế giảm đòn bẩy, chờ ‘gió đông’