(KTSG) - Thị trường bất động sản khó khăn, nhiều chủ đầu tư phải giảm mạnh giá để đẩy hàng tồn kho. Bất động sản là tài sản thế chấp chủ yếu tại các ngân hàng nên giá cả của các bất động sản làm tài sản bảo đảm cũng sẽ bị điều chỉnh theo xu hướng này.

- Ngành bất động sản khu công nghiệp: Tiềm năng xen lẫn thách thức!

- Lực đẩy yếu ớt từ các chính sách hỗ trợ thị trường bất động sản

Đối với một nền kinh tế Việt Nam, tín dụng ngân hàng luôn là nguồn vốn chính cho các doanh nghiệp, và với các khoản vay ngân hàng, có tài sản bảo đảm gần như là một yếu tố bắt buộc.

Tài sản bảo đảm đóng vai trò là một nguồn trả nợ thứ cấp đối với khoản vay, để trong trường hợp việc kinh doanh của doanh nghiệp hay cá nhân gặp vấn đề dẫn đến không trả được nợ thì ngân hàng có thể thu hồi nợ thông qua các tài sản bảo đảm. Việc định giá tài sản bảo đảm trở thành một nghiệp vụ phổ biến trong việc cho vay của ngân hàng.

Quan điểm nhận tài sản bảo đảm của các ngân hàng

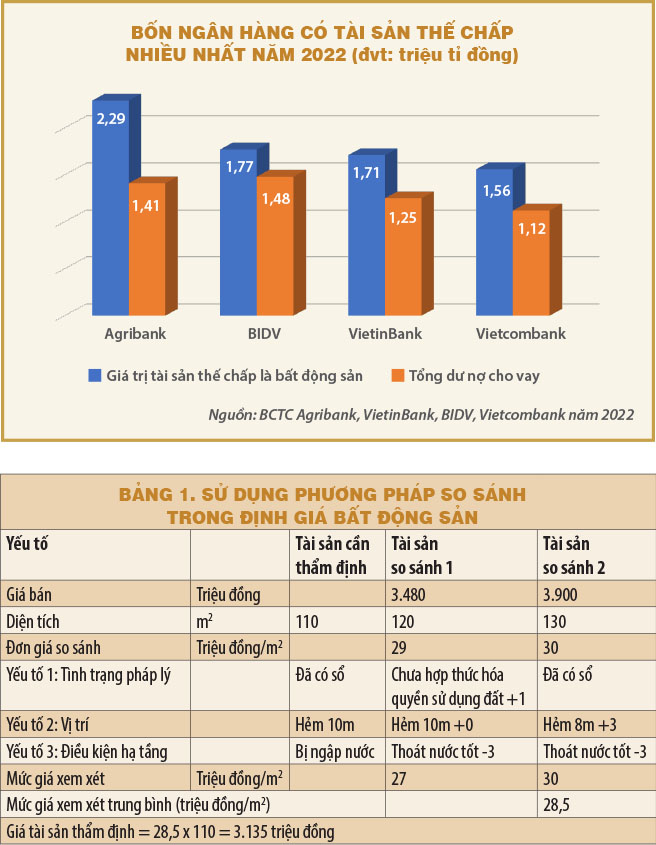

Biểu đồ bên dưới thể hiện dư nợ và giá trị tài sản bảo đảm của bốn ngân hàng thương mại gốc nhà nước lớn nhất ở Việt Nam là Agribank, BIDV, VietinBank và Vietcombank xét về quy mô dư nợ từ báo cáo tài chính cuối năm 2022. Giá trị tài sản bảo đảm bằng bất động sản của các ngân hàng đều lớn hơn so với giá trị các khoản vay.

Ở đây chúng ta cần lưu ý là ngoài các tài sản bảo đảm là bất động sản, ngân hàng cũng còn nhận các loại tài sản bảo đảm khác như: sổ tiết kiệm, máy móc thiết bị, giấy tờ có giá... Nhưng, bất động sản luôn chiếm tỷ trọng ưu thế tuyệt đối trong cơ cấu. Đây cũng là một điểm rất đáng lưu ý khi không phải doanh nghiệp nào đi vay cũng trực tiếp sở hữu tài sản bảo đảm là bất động sản để thế chấp cho ngân hàng. Nhiều trường hợp các tài sản bảo đảm phải đến từ bên thứ ba, thường là các cổ đông của doanh nghiệp.

Mặc dù quy mô dư nợ khá tương đồng với nhau, nhưng có một sự khác biệt rất lớn trong tài sản thế chấp được định giá giữa Agribank và ba ngân hàng còn lại. Tỷ lệ tài sản bảo đảm bằng bất động sản trên dư nợ của Agribank lên đến 1,62 lần trong khi con số này của ba ngân hàng còn lại chỉ là 1,36 (VietinBank), 1,2 (BIDV) và 1,39 (Vietcombank). Các số liệu thống kê trong quá khứ cũng cho thấy chất lượng tín dụng của ba ngân hàng còn lại cũng tốt hơn so với mức của Agribank. Tỷ lệ nợ xấu của Agribank ở mức 1,81% cuối năm 2022, cao hơn đáng kể so với Vietcombank (0,63%), BIDV (0,81%) và VietinBank (1,3%). Chất lượng tín dụng rõ ràng cũng có mối quan hệ tương đối với cách thức nhận tài sản bảo đảm của các ngân hàng. Điều đó cũng hàm ý rằng khi phương án kinh doanh vay vốn có mức độ rủi ro cao thì ngân hàng đó sẽ phải quan tâm nhiều hơn đến tài sản bảo đảm như là một yếu tố quan trọng hơn, thậm chí với mức độ bảo đảm cao hơn cho giá trị khoản vay.

Rõ ràng việc giá bất động sản tăng nhanh không chỉ tạo ra bong bóng cho thị trường này, mà nguy cơ vỡ bong bóng cũng tiềm ẩn những hệ lụy to lớn cho cả hệ thống ngân hàng và nền kinh tế.

Thông thường các ngân hàng sẽ xác định một mức cho vay khoảng 70% so với giá trị tài sản bảo đảm là bất động sản được định giá. Việc phê duyệt các khoản vay dựa trên giá trị bất động sản được định giá sẽ dẫn đến việc sự biến động của giá trị bất động sản sẽ ảnh hưởng rất nhiều đến quy mô và chất lượng khoản vay. Trong những giai đoạn thị trường bất động sản tăng trưởng tốt và giá trị bất động sản gia tăng phi mã, các doanh nghiệp cũng sẽ gia tăng mức vay từ các ngân hàng dựa trên giá trị của tài sản bảo đảm. Tất nhiên, phương án kinh doanh vẫn là yếu tố chính quyết định nhu cầu vốn của doanh nghiệp. Tuy nhiên, trong bối cảnh thị trường Việt Nam, giá trị tài sản bảo đảm có những tác động rất đáng kể. Ví dụ như trong giai đoạn 2021-2022, khi giá bất động sản từ đất nền đến căn hộ tăng mạnh từ 30-50% thì tương ứng với đó là mức cho vay của các ngân hàng cũng sẽ cao hơn khi doanh nghiệp sử dụng những bất động sản trên để thế chấp.

Cách định giá tài sản bảo đảm phổ biến của các ngân hàng

Có nhiều phương pháp có thể sử dụng để định giá bất động sản được thế chấp tại các ngân hàng, nhưng phương pháp so sánh là phổ biến nhất. Với phương pháp này, giá trị tài sản thế chấp được so sánh với các bất động sản được giao dịch gần thời điểm định giá, dựa trên việc điều chỉnh sự khác biệt trong đặc điểm giữa các bất động sản.

Bảng 1 sẽ thể hiện một ví dụ đơn giản về sử dụng phương pháp so sánh trong việc định giá bất động sản. Chúng ta sẽ sử dụng ba đặc điểm của bất động sản cần thẩm định với các bất động sản cần so sánh là điều kiện pháp lý, lợi thế kinh doanh và điều kiện hạ tầng để điều chỉnh mức giá cho phù hợp. Hai tài sản so sánh được định giá lần lượt là 29 triệu đồng/mét vuông và 30 triệu đồng/mét vuông dựa trên mức giá vừa giao dịch.

- Các bất động sản có sổ đỏ sẽ có một mức định giá tốt hơn so với các tài sản chưa có sổ, trong trường hợp này thì bất động sản so sánh 1 chưa có sổ nên sẽ được điều chỉnh +1 triệu đồng/mét vuông.

- Xét về vị trí với bất động sản 3, việc nằm ở hẻm 8 mét kém thuận lợi hơn so với hẻm 10 mét của tài sản so sánh nên sẽ được điều chỉnh +3 triệu đồng/mét vuông.

- Cuối cùng là yếu tố ngập nước hay không cũng ảnh hưởng đến giá trị bất động sản. Do cả hai bất động sản so sánh đều ở vị trí thoát nước tốt nên sẽ được điều chỉnh giảm 3 triệu đồng/mét vuông để so sánh với bất động sản cần thẩm định.

Sau khi đã điều chỉnh cho các yếu tố thì chúng ta sẽ ra được mức giá gợi ý cho bất động sản cần thẩm định so với bất động sản so sánh 1 và 2 lần lượt là 27 triệu đồng/mét vuông và 30 triệu đồng/mét vuông. Tính trung bình thì mức giá áp dụng có thể là 28,5 triệu đồng/mét vuông. Từ đó chúng ta sẽ tính được giá trị bất động sản cần thẩm định là 3.135 triệu đồng.

Thông qua ví dụ trên thì chúng ta có thể thấy vấn đề lớn nhất mà trong việc sử dụng phương pháp định giá phổ biến này là nếu các tài sản so sánh không được định giá hợp lý thì sẽ ảnh hưởng đến giá trị của tài sản cần thẩm định. Các giao dịch vì vậy cứ được neo lại với một mức giá cao dựa trên việc so sánh với các tài sản xung quanh. Khi đó, việc thẩm định giá sẽ không có nhiều ý nghĩa nếu như bất động sản của toàn khu vực đang được định giá không hợp lý.

Rủi ro cho hoạt động của ngân hàng trong giai đoạn tới

Giá nhà đất đang bắt đầu giảm dần trong xu hướng đóng băng của thị trường bất động sản hiện tại. Như vậy, các doanh nghiệp cũng sẽ gặp nhiều khó khăn vì nếu giá bất động sản sụt giảm thì ngân hàng sẽ yêu cầu bổ sung tài sản bảo đảm, việc này không chỉ ảnh hưởng đến ngân hàng mà còn ảnh hưởng đến khả năng vay nợ của doanh nghiệp.

Giá nhà đất nếu sụt giảm từ 20-30% trong giai đoạn tới sẽ ảnh hưởng rất nhiều đến bảng cân đối kế toán của ngân hàng khi phải thanh lý tài sản bảo đảm để thu hồi các khoản nợ.

Rõ ràng việc giá bất động sản tăng nhanh không chỉ tạo ra bong bóng cho thị trường này, mà nguy cơ vỡ bong bóng cũng tiềm ẩn những hệ lụy to lớn cho cả hệ thống ngân hàng và nền kinh tế.

(*) CFA

(**) HUB

Bất động sản thế chấp, nhìn chung đã giảm bình quân từ 20-30%. Quan trọng hơn, thanh khoản rất kém. Thị trường bất động sản chỉ có sinh khí một khi phát động được nhiều dự án mang tính động lực cao, từ đó mới có khả năng khôi phục dòng tiền xã hội trở lại. Hệ thống ngân hàng đang đứng trước rủi ro cực lớn, đặc biệt là những khoản vay được thế chấp với tỷ lệ cao từ 70% trở lên, hoặc định giá cao vào thời điểm thị trường đang sôi động.