(KTSG) - Lãi suất đi lên khiến tăng trưởng huy động vốn của các ngân hàng có sự phân hóa đáng kể trong sáu tháng đầu năm 2024. Tuy nhiên, đó chưa hẳn là động lực cốt lõi dẫn dắt kết quả thu hút nguồn vốn của các ngân hàng. Còn có những yếu tố nào khác?

Sự phân hóa

1,5% là tốc độ tăng trưởng huy động vốn của hệ thống các tổ chức tín dụng so với cuối năm 2023, theo dữ liệu của Tổng cục Thống kê tính đến ngày 24-6. Đây là tốc độ rất thấp trong nhiều năm trở lại đây và chưa bằng một nửa mức tăng trưởng của cùng kỳ năm ngoái. Tuy nhiên, nếu nhìn vào báo cáo tài chính bán niên của các ngân hàng, có thể thấy mức tăng trưởng huy động vốn không đến mức quá ảm đạm như thế.

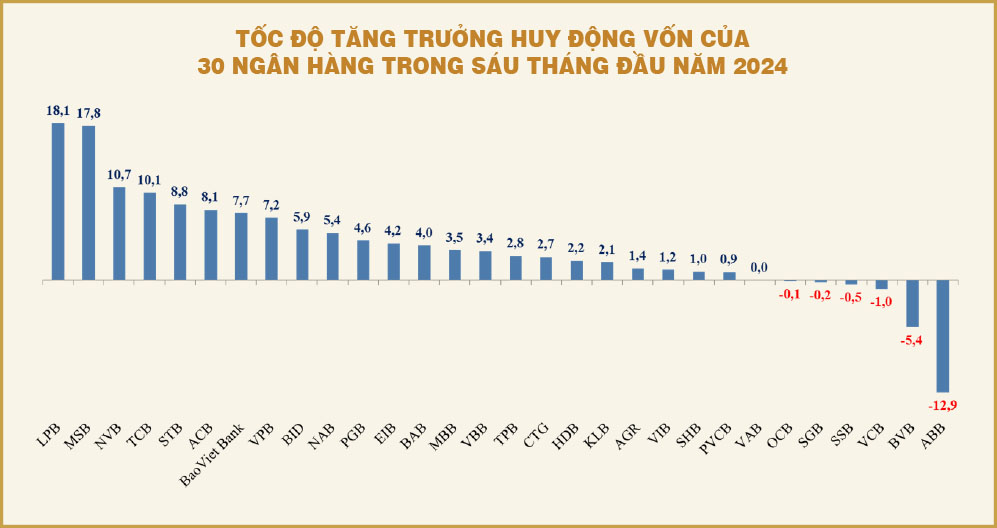

Cụ thể, theo số liệu của 30 ngân hàng trong nước đã công bố báo cáo tài chính, tổng huy động vốn của các ngân hàng này đến hết quí 2-2024 đạt hơn 13,43 triệu tỉ đồng, tăng hơn 490.000 tỉ đồng, tương đương tăng 3,8% so với cuối năm 2023. Con số này chiếm hơn 90% tổng số dư huy động vốn của toàn hệ thống, trong đó riêng nhóm big 4 (gồm Agribank, BIDV, VietinBank và Vietcombank) đã chiếm tỷ trọng gần 47%.

Đáng lưu ý là trong bối cảnh mặt bằng lãi suất tiền gửi đã duy trì xu hướng đi lên trở lại từ đầu quí 2 đến nay, không ít ngân hàng đã liên tục tăng mạnh lãi suất, hoạt động huy động vốn của các ngân hàng cũng có sự phân hóa rõ rệt. Trong khi có 15 ngân hàng đạt tốc độ tăng trưởng huy động vốn ít nhất từ 3% trở lên, 15 ngân hàng còn lại có tốc độ tăng trưởng huy động vốn rất thấp. Đặc biệt trong số này có đến sáu ngân hàng ghi nhận mức sụt giảm so với đầu năm.

Nhóm có tốc độ tăng trưởng huy động vốn từ hai con số trở lên gồm LPBank tăng 18,1%, MSB tăng 17,8%, NCB tăng 10,7% và Techcombank tăng 10,1%. Còn nếu xét theo mức tăng tuyệt đối, BIDV xếp đầu với mức tăng 110.800 tỉ đồng, tiếp tục duy trì vị thế dẫn đầu về quy mô huy động vốn; kế tiếp là Techcombank tăng 54.480 tỉ đồng, LPBank tăng 51.640 tỉ đồng, Sacombank tăng 47.300 tỉ đồng và ACB tăng 43.530 tỉ đồng.

Những ngân hàng đạt tốc độ tăng trưởng huy động vốn cao cũng là những ngân hàng ghi nhận tốc độ tăng trưởng tín dụng mạnh từ đầu năm đến nay, do đó cần phải tập trung huy động vốn để đáp ứng nguồn vốn đầu ra. Có thể thấy tín dụng vẫn là động lực chính yếu dẫn dắt chính sách huy động vốn của các ngân hàng.

Trong nhóm sụt giảm, ABBank giảm lớn nhất với hơn 14.900 tỉ đồng so với đầu năm, tương đương giảm đến 12,9%. Nhưng có lẽ bất ngờ nhất là Vietcombank khi số dư huy động vốn chứng kiến mức sụt giảm hơn 14.000 tỉ đồng, tương đương giảm 1%, trong đó riêng tiền gửi khách hàng giảm hơn 21.000 tỉ đồng, ngược lại phát hành giấy tờ có giá (GTCG) vẫn tăng được gần 7.000 tỉ đồng. Bốn ngân hàng còn lại chứng kiến huy động vốn đi xuống là Bản Việt giảm 3.640 tỉ đồng, tương đương giảm 5,4%; SeABank giảm lần lượt là 759 tỉ đồng, tức 0,5%; OCB và Saigonbank giảm không đáng kể, tương ứng là 93 tỉ đồng và 43 tỉ đồng.

Trong số này, ba ngân hàng Bản Việt, SeABank và OCB dù tiền gửi khách hàng có tăng nhưng do mức giảm của GTCG quá lớn (giảm lần lượt là 3.988 tỉ đồng, 5.373 tỉ đồng và 5.727 tỉ đồng), nên đã kéo theo tổng huy động vốn từ khách hàng đi xuống. Dù số liệu cho thấy các ngân hàng đã tích cực phát hành trái phiếu từ đầu năm đến nay, giúp giá trị GTCG của 30 ngân hàng nói trên tăng ròng hơn 30.200 tỉ đồng, tương đương tăng 2,8% so với đầu năm, nhưng trong đó cũng có đến 11 ngân hàng ghi nhận mức sụt giảm.

Yếu tố dẫn dắt?

Trong những năm gần đây, nghiệp vụ phát hành GTCG ngày càng đóng vai trò quan trọng trong việc tăng cường nguồn vốn kinh doanh của các ngân hàng, đặc biệt khi đây là nguồn vốn trung và dài hạn có chi phí đầu vào hợp lý, nên không ít tổ chức tín dụng đã tích cực tận dụng kênh huy động vốn này. Đặc biệt, trước tình hình lãi suất thiết lập xu hướng đi lên trở lại, nhiều ngân hàng càng tranh thủ phát hành GTCG trong những tháng gần đây.

Trong sáu tháng đầu năm nay, giá trị GTCG do Techcombank phát hành tăng cao nhất, hơn 27.280 tỉ đồng, tương đương tăng 32,2%. Con số này cao hơn mức tăng gần 27.200 tỉ đồng ở tiền gửi khách hàng, trở thành động lực chính giúp tổng số dư huy động vốn của ngân hàng này đạt mức cao đến thế. Một số ngân hàng khác cũng có số dư GTCG tăng khá mạnh như ACB tăng hơn 14.500 tỉ đồng, tương đương tăng gần 28%; TPBank tăng tương ứng gần 11.800 tỉ đồng và 49%; Sacombank tăng hơn 8.860 tỉ đồng và 31%; MSB tăng 5.750 tỉ đồng và 64%.

Ngược lại, việc giảm sút ở GTCG cũng là yếu tố kéo tốc độ tăng trưởng huy động vốn của một số ngân hàng xuống mức thấp hoặc thậm chí sụt giảm. Ngoài Bản Việt, SeABank và OCB kể trên, có thể kể đến MBBank với GTCG giảm hơn 27.000 tỉ đồng, tương đương giảm hơn 21%. Do đó, dù tiền gửi khách hàng tăng mạnh hơn 51.000 tỉ đồng, tương đương tăng 9% nhưng tổng số dư huy động vốn chỉ còn tăng 3,5%.

Hay như tại VietinBank, tiền gửi khách hàng tăng hơn 55.900 tỉ đồng, tương đương tăng 4%, nhưng GTCG lại giảm gần 15.120 tỉ đồng, tương đương 13% nên tổng số dư huy động vốn chỉ còn tăng 2,7%. Tương tự là các ngân hàng như VIB hay SHB, với GTCG giảm lần lượt hơn 33% và 16%, dẫn đến số dư huy động vốn chỉ còn tăng tương ứng 1,2% và 1%.

Với nguồn vốn dồi dào đạt được từ cuối năm 2023, trong khi tín dụng trong nửa đầu năm 2024 tăng chưa đạt như kỳ vọng, có lẽ các ngân hàng này đã chủ động giảm lượng GTCG phát hành nhằm cân đối vốn phù hợp hơn, tối ưu hóa chi phí trả lãi đầu vào. Như dư nợ tín dụng của SeABank sáu tháng đầu năm nay chỉ tăng trưởng 3,5%; OCB tăng 3,7%, VIB tăng 4,7%, SHB tăng 5,2%, thấp hơn nhiều so với các ngân hàng khác và mức bình quân của ngành, thậm chí ABBank đang giảm 7,2%.

Ngược lại, những ngân hàng đạt tốc độ tăng trưởng huy động vốn cao cũng là những ngân hàng ghi nhận tốc độ tăng trưởng tín dụng mạnh từ đầu năm đến nay, do đó cần phải tập trung huy động vốn để đáp ứng nguồn vốn đầu ra. Như NCB tăng trưởng tín dụng sáu tháng đạt 16%; LPBank tăng 15,2%; Techcombank tăng 14,2%; ACB tăng 12,8%; MSB tăng 11,6%... Có thể thấy tín dụng vẫn là động lực chính yếu dẫn dắt chính sách huy động vốn của các ngân hàng.

Cần lưu ý, các ngân hàng đạt tốc độ tăng trưởng huy động vốn cao trong nửa đầu năm nay không nhất thiết là các ngân hàng đã tăng mạnh lãi suất đầu vào và có mức lãi suất cao trên thị trường, đơn cử như Techcombank hay LPBank luôn nằm trong nhóm có lãi suất đầu vào thấp nhất trong hệ thống. Riêng NCB có lãi suất nằm trong nhóm cao nhưng sự tăng trưởng mạnh mẽ của ngân hàng này có lẽ còn đến từ sự hỗ trợ của đối tác mới tham gia tái cơ cấu.

Ngược lại, một số ngân hàng ghi nhận sự sụt giảm huy động vốn như OCB hay Bản Việt lại nằm trong nhóm đang có lãi suất huy động cao nhất trên thị trường. Ngoài ra, còn có thể kể đến Bắc Á, VPBank, TPBank, VietBank... cũng là các ngân hàng đang nằm trong nhóm có lãi suất huy động đầu vào dẫn đầu hiện nay.