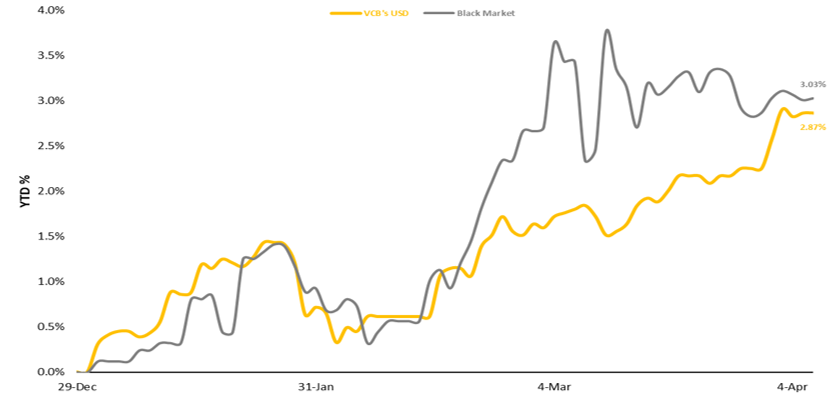

(KTSG Online) – Tỷ giá đã tăng hơn 3% kể từ đầu năm, chạm ngưỡng mục tiêu điều hành chính sách ngoại hối. Các chuyên gia cho rằng áp lực tỷ giá sẽ còn dai dẳng theo diễn biến giảm lãi suất đô la của Fed, nhưng vẫn có thể đạt mục tiêu kiểm soát vào cuối năm.

- Vì sao tỷ giá chịu sức ép lớn trong quí 1?

- Ứng xử với tỷ giá

- NHNN: đã sẵn sàng các phương án để ổn định thị trường vàng

Vẫn tiếp đà tăng

Tỷ giá vẫn tiếp tục chịu áp lực tăng đáng kể từ đầu tuần trước đến nay, khi liên tục phá đỉnh và giao dịch trong vùng giá cao lịch sử.

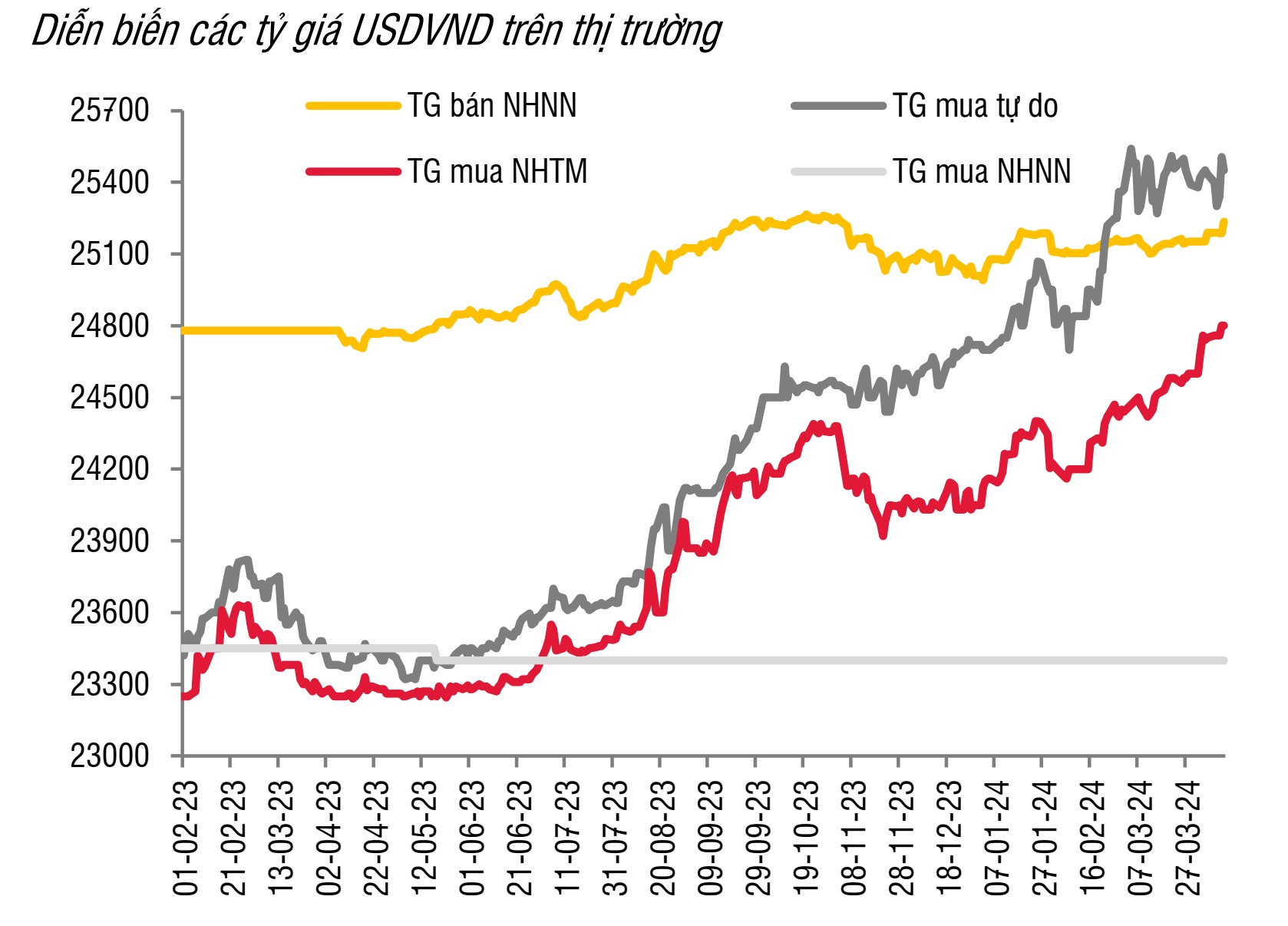

Tính đến sáng ngày 17-4, tỷ giá chào bán niêm yết tại Vietcombank là 25.440 đồng/đô la, tăng 92 đồng so với ngày hôm qua. Trong khi đó, tỷ giá trung tâm của ngân hàng nhà nước công bố là 24.431 đồng/đô la, cũng tăng 90 đồng. Trên thị trường phi chính thức cũng chào giá cao hơn thị trường ngân hàng, với mức 25.663 đồng/đô la trong ngày hôm qua.

Trong tuần trước, tỷ giá liên ngân hàng có một tuần tăng mạnh đến 1,3%, và đã tăng 3,1% nếu so với cuối năm 2023. Vùng giao dịch này không còn cách quá xa mức tỷ giá bán đô la mà Ngân hàng Nhà nước (NHNN) đưa ra, theo báo cáo thị trường tiền tệ tuần trước của Công ty chứng khoán SSI.

Sức ép tỷ giá được cho chủ yếu đến từ thị trường quốc tế, với tâm điểm là số liệu lạm phát và chỉ số giá tiêu dùng của Mỹ đều tăng cao hơn dự báo. Chỉ số DXY đo lường sức mạnh đồng đô la với rổ ngoại tệ mạnh khác tăng đến 2,6% trong tuần qua.

Hệ quả chung là hàng loạt đồng tiền chủ chốt trên thế giới đều suy giảm chứ không chỉ riêng tiền đồng. “Mức giảm giá khoảng 3% từ đầu năm 2024 đến nay của tiền đồng nằm trong xu thế chung và ở mức trung bình”, ông Đinh Đức Quang, Giám đốc điều hành Khối kinh doanh tiền tệ, Ngân hàng UOB Việt Nam đánh giá.

Trong báo cáo cập nhật mới nhất, nhóm phân tích của Công ty quản lý quỹ Dragon Capital, cũng đánh giá các yếu tố vĩ mô (kiều hối, vốn FDI giải ngân, thặng dư thương mại) tiếp tục hỗ trợ cho tiền đồng, nhưng sức ép từ các câu chuyện khác còn mạnh hơn.

“Sự kéo dài chênh lệch âm lãi suất giữa đô la và tiền đồng đã tạo điều kiện cho các doanh nghiệp trong nước tích cực đảo nợ, trả nợ ngoại tệ trước hạn hoặc các doanh nghiệp FDI chuyển bớt lợi nhuận về nước”, báo cáo nêu vấn đề.

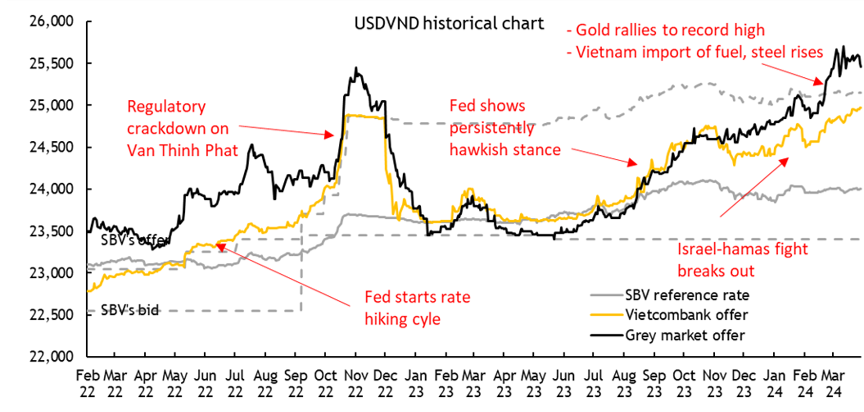

Bên cạnh đó, một lý do khiến tỷ giá chịu áp lực cao là vì biến động của giá vàng. Không phải chỉ ở Việt Nam, giá vàng quốc tế đang tăng rất mạnh do các chính phủ trên toàn cầu tích trữ vàng để đảm bảo an ninh quốc gia trong bối cảnh rủi ro địa chính trị gia tăng, đặc biệt là Trung Quốc đã mua ròng vàng trong 16 tháng, các cá nhân cũng mua vàng vì lý do trú ẩn an toàn và đầu cơ gia tăng.

“Khi giá vàng toàn cầu tăng vọt, giá vàng tại Việt Nam cũng đã tăng lên mức cao kỷ lục mới, tạo áp lực lên tỷ giá trên thị trường chợ đen và cuối cùng ảnh hưởng đến thị trường chính thức”, nhóm phân tích của Công ty chứng khoán Maybank Investment Bank (MSVN) bình luận.

Kịch bản tỷ giá

Trên thực tế, xu hướng tỷ giá tăng đã diễn ra trong thời gian dài, chịu sức ép từ đầu năm đến nay, khi thị trường tài chính toàn cầu có nhiều biến động lớn, giá các loại hàng hóa tiếp tục bị ảnh hưởng. Khi thế giới chưa hết những lo ngại, tiền đồng sẽ còn chịu sức ép.

Ngay cả kỳ vọng giảm lãi suất đô la cũng đang giảm sự lạc quan theo thời gian. Trong tuần trước, công cụ FedWatch cho thấy xác suất Fed giảm lãi suất trong kỳ họp tháng 6 đã giảm mạnh từ mức 55% trong tháng trước xuống chỉ còn 20%. Tính cho cả năm 2024, xác suất Fed sẽ cắt giảm 1 lần (25 điểm cơ bản) tăng mạnh từ 10% lên gần 30%, trong khi xác suất giảm 75 điểm cơ bản giảm từ 34% xuống chỉ còn 17%.

Về mặt chính sách điều hành, nhóm phân tích MSVN đánh giá sau những nỗ lực thu hẹp chênh lệch lãi suất trên thị trường liên ngân hàng, áp lực tỷ giá đã được giảm bớt. CKể từ đầu năm, lãi suất liên ngân hàng kỳ hạn 1 tháng đã tăng từ vùng 1,5% lên vùng 4,5% như hiện nay. Chênh lệch lãi suất thu hẹp lại chỉ còn khoảng 70 điểm cơ bản, theo số liệu của SSI.

Tuy nhiên, cũng có ý kiến cho rằng việc điều tiết thanh khoản qua kênh tín phiếu chưa đạt được hiệu quả trong mục tiêu hạ nhiệt tỷ giá. Theo đánh giá của nhóm phân tích Công ty chứng khoán ACBS, NHNN sẽ sớm phải sử dụng tới các công cụ khác, ví dụ như bán ngoại tệ kỳ hạn.

Trong diễn biến có liên quan, NHNN hiện đang sửa đổi Thông tư 02/2021 của NHNN về điều chỉnh tỷ giá bán kỳ hạn, được giải thích là nhằm tăng tính linh hoạt, chủ động trong điều hành thị trường ngoại hối, phù hợp với diễn biến thị trường quốc tế và trong nước thay đổi nhanh chóng. Trong bài phát biểu gần đây, lãnh đạo NHNN nói đã sẵn sàng phương án để bình ổn thị trường vàng, cũng như có thể sẽ can thiệp thị trường ngoại hối khi cần thiết. T

Hiện nay, đa số các nhà phân tích đều cho rằng áp lực lên tỷ giá sẽ vẫn còn tiếp tục. Theo Dragon Capital, quí 2 là cao điểm của mùa trả cổ tức và sự ngược chiều chính sách của các ngân hàng trung ương với Fed sẽ tăng lên ở cuối chu kỳ tăng lãi suất, nghĩa là có thể sẽ khiến cho đồng đô la tiếp tục mạnh lên.

“Trong kịch bản xấu, tiền đồng có thể mất giá khoảng 3-3,5%. Tuy nhiên, tình hình có thể sẽ được cải thiện, đặc biệt khi khi Fed dự kiến hạ lãi suất vào cuối năm 2024”, nhóm này dự báo.

Đánh giá tương tự, nhóm phân tích của MSVN cho rằng từ nay đến tháng 6, triển vọng trở nên không chắc chăn do sự phức tạp của cả yếu tố từ thị trường nước ngoài (thời điểm cắt giảm lãi suất của Fed, biến động mạnh mẽ của giá vàng) và yếu tố từ thị trường trong nước.

Theo đó, kịch bản “đẹp” là Fed cắt giảm lãi suất vào tháng 6 và NHNN có thể không cần có động thái mạnh (can thiệp bán ngoại tệ…) và chính sách tiền tệ tiếp tục nới lỏng. Còn nếu Fed trì hoãn giảm lãi suất đến quí 3, áp lực tỷ giá sẽ tiếp tục duy trì nhưng kỳ vọng dòng ngoại tệ chảy vào (từ kiều hối, FDI, thương mại…) sẽ hỗ trợ cân đối trong bối cảnh NHNN can thiệp mạnh. Kịch bản xấu hơn là không nhận được sự ủng hộ của sự ổn định vĩ mô trong nước.

Trong bối cảnh này, các biến động ngắn hạn hoặc trung hạn có thể khiến cho tỷ giá tăng cao hơn so với mục tiêu. Tuy nhiên, MSVN cũng cho rằng xét về vĩ mô (bao gồm các yếu tố cơ bản như thặng dư tài khoản vãng lai, dự trữ ngoại hối, lạm phát…), việc kiểm soát tỷ giá ở mức 3% vẫn sẽ khả thi.

Còn theo đại diện UOB Việt Nam, kịch bản chung là tiền đồng và cả các đồng tiền khác, có khả năng tăng giá trở lại so với đô la trong nửa sau 2024 khi lãi suất đô la Mỹ có thể được cắt giảm.

“Chúng tôi cũng kỳ vọng phục hồi kinh tế trong nước sẽ mạnh mẽ hơn, đặc biệt từ lĩnh vực sản suất và tiêu dùng bán lẻ, sẽ hỗ trợ lãi suất tiền đồng tiếp cận mức hợp lý hơn so với tổng thể tăng trưởng, lạm phát tại một thị trường đang phát triển như Việt Nam”, ông Quang nói.

Trước đây, NHNN từng đặt ra mục tiêu giới hạn tăng tối đa cho tỷ giá USD là 2%/ năm. Rốt cuộc, sau nhiều thử thách khắc nghiệt của thị trường, giới hạn này đã bị phá sản. Tiếp đến, áp dụng cơ chế “rổ tỷ giá”, có vẻ thị trường hơn, nhưng vẫn đưa ra chốt chặn 5% để kiểm soát. Tóm lại, tỷ giá của ta đang đi theo cơ chế “ngày càng thị trường hơn”, chứ không phải “thả nổi theo thị trường”. Điều này cũng dễ hiểu, vì phải có sự hiện diện của quản lý nhà nước. Thực ra, vấn đề chính không nằm ở chính sách tỷ giá mà ở chất lượng nền tảng hoạt động kinh tế. Khi nền kinh tế tuân thủ tốt các quy luật thị trường, mọi thứ sẽ dễ điều hành, dễ dự đoán, dễ tránh được rủi ro bất ngờ nhiều hơn.

Dù có nhiều cách gọi khác nhau. Nhưng sẽ không bao giờ có cái gọi là “cơ chế tỷ giá thả nổi”. Kể cả với nền kinh tế thị trường hoàn hảo/ hoặc không. Bởi lẽ, NHTƯ lúc nào cũng phải có trách nhiệm giám sát kỹ mọi diễn biến phức tạp chung quanh giá trị đồng tiền của mình trong mối tương quan với một số đồng tiền chủ chốt. Tuy nhiên, quản lý tiền tệ chỉ mới là một phần của vấn đề. Quản lý sức mạnh nền kinh tế mới là mục tiêu quan trọng hơn.

Tùy theo mô hình chính sách tiền tệ. Khối EU và Anh luôn thả nổi tỷ giá vì họ chọn mô hình đó, đổi lại là dòng vốn tự do ra vào. Muốn trở thành trung tâm tài chính quốc tế thì điều đầu tiên phải làm đó là tiền tự do lưu thông theo nhu cầu. Làm gì có chuyện đạt được cả 3 điều đồng thời, đó là tỷ giá cố định theo ý muốn, chính sách tiền tệ tự chủ và dòng vốn tự do. Ai muốn kiểm soát chặt thì phải chấp nhận nền kinh tế ít độ mở.