(KTSG) - Kết quả kinh doanh quí 1-2024 của các tổ chức tín dụng (TCTD) đang dần hé lộ, phần lớn cho thấy lợi nhuận quí 1 tiếp tục tăng trưởng, nhưng ngược lại vẫn có ngân hàng bất ngờ sụt giảm, trong bối cảnh rủi ro nợ xấu gia tăng và tăng trưởng tín dụng có sự phân hóa.

Từ kết quả lợi nhuận phân hóa trong quí 1...

Lợi nhuận trước thuế (LNTT) hợp nhất của SeABank trong quí 1-2024 tăng vọt gần 41% so với cùng kỳ năm 2023, lên 1.506 tỉ đồng. Trong đó, riêng thu nhập thuần ngoài lãi của SeABank tăng vọt gần 51% so với cùng kỳ, đạt 705 tỉ đồng, đóng góp 47% lợi nhuận quí 1.

Quy mô kinh doanh tăng mạnh là một trong những yếu tố chính giúp lợi nhuận quí 1-2024 của nhiều ngân hàng tăng tích cực so với cùng kỳ năm 2023, chủ yếu nhờ sự đóng góp lớn của quí 4-2023, còn riêng quí 1-2024 lại có sự phân hóa đáng kể. Những ngân hàng tăng trưởng tín dụng mạnh từ đầu năm đến nay gồm HDBank tăng 6%; MSB, MB và VietinBank tăng 5%; Sacombank tăng 4%, ACB tăng 3,7%; OCB tăng 4,6%.

Theo đó, báo cáo mới đây của Công ty Chứng khoám MBS dự báo lợi nhuận quí 1-2024 của HDBank ước tăng 48% dựa trên mức nền thấp của quí 1-2023; VietinBank ước tăng hơn 44%; Sacombank ước tăng 31,6%; MB ước tăng 14,8% và Vietcombank ước tăng dưới 10%. Đây là kết quả rất tích cực, cho thấy ngân hàng vẫn là một trong những nhóm ngành duy trì sự tăng trưởng trong bối cảnh nền kinh tế vẫn đang đối mặt với không ít khó khăn và thách thức.

Yếu tố thứ hai là nhờ vào hệ số biên lãi ròng (NIM) của các ngân hàng trong quí 1 năm nay có khả năng đã mở rộng hơn. Nếu như cùng thời điểm quí 1 năm ngoái, ngành ngân hàng đối mặt với lãi suất huy động đầu vào đi lên mạnh mẽ do ảnh hưởng của cuộc đua lãi suất từ quí 4-2022 kéo dài sang những tháng đầu năm 2023, thì ngược lại, quí 1 năm nay các ngân hàng chứng kiến chi phí vốn đầu vào giảm nhanh nhờ vào mặt bằng lãi suất tiền gửi duy trì xu hướng đi xuống trong một năm qua, các khoản tiền gửi thời kỳ lãi suất cao đã đáo hạn, trong khi lãi suất cho vay dường như giảm chậm hơn.

Yếu tố thứ ba là các nguồn thu nhập ngoài lãi của một số ngân hàng bất ngờ chứng kiến tăng trưởng mạnh mẽ. Dù các mảng kinh doanh như trái phiếu doanh nghiệp, bancassurance đã chững lại, nhưng các hoạt động khác như kinh doanh ngoại hối ghi nhận lãi lớn tại một số ngân hàng. Như tại MSB, tổng khối lượng giao dịch ngoại hối quí 1 lên đến 51 tỉ đô la Mỹ, lãi từ mảng hoạt động này ước hơn 550 tỉ đồng, tương đương 54% lãi thuần hoạt động kinh doanh ngoại hối năm 2023.

Dĩ nhiên vẫn có một số ngân hàng đi ngược dòng khi lợi nhuận quí 1-2024 suy giảm, như VIB trong cuộc họp đại hội đồng cổ đông mới đây cho biết LNTT quí 1 năm nay ước đạt 2.600 tỉ đồng, giảm nhẹ so với mức lãi 2.694 tỉ đồng của cùng kỳ năm ngoái. Dù tăng trưởng tín dụng quí 1 của ngân hàng này đạt gần 1%, nhưng doanh thu từ mảng bancassurance trong quí 1 ghi nhận kết quả giảm sút.

Trong khi đó, lợi nhuận của AB giảm nhẹ khoảng 5% so với cùng kỳ, do năm nay không còn khoản thu bất thường lớn từ xử lý nợ như năm trước.

...Đến kế hoạch năm 2024

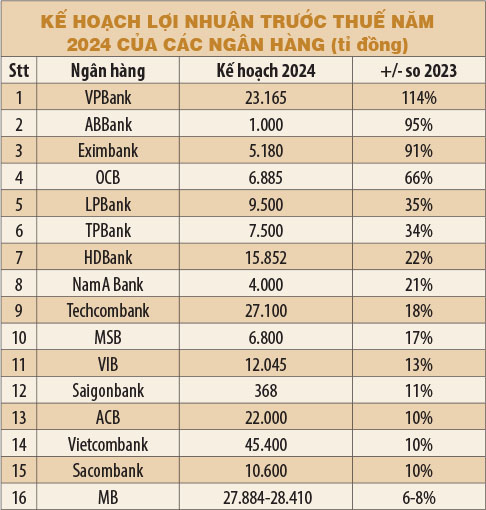

Với kết quả lợi nhuận của phần lớn ngân hàng tiếp tục tăng trưởng khả quan trong quí 1-2024, các ngân hàng càng có thêm cơ sở để đặt kế hoạch lợi nhuận tăng trưởng mạnh mẽ trong năm 2024 này để trình đại hội đồng cổ đông. Trong đó, kế hoạch tăng trưởng mạnh mẽ nhất có lẽ phải nói đến VPBank với mục tiêu LNTT hợp nhất năm 2024 tăng đến 114% so với năm 2023, lên mức 23.165 tỉ đồng. Trong đó, riêng ngân hàng mẹ dự kiến đóng góp 20.709 tỉ đồng, Công ty Chứng khoán VPS góp 1.902 tỉ đồng và Công ty Bảo hiểm OPES góp 873 tỉ đồng vào tổng lợi nhuận. Công ty Tài chính tiêu dùng FE Credit được kỳ vọng có sự trở lại mạnh mẽ sau hai năm liền thua lỗ, với mức lợi nhuận hợp nhất trước thuế dự kiến là 1.200 tỉ đồng trong năm 2024.

Ngược lại, cũng có những ngân hàng đưa ra kế hoạch khá thận trọng, như Vietcombank, ACB và Sacombank đều đặt mục tiêu tăng trưởng lợi nhuận chỉ 10%, MB tăng từ 6-8%, Saigonbank tăng 11% và VIB tăng 13%. Trong khi các ngân hàng như Vietcombank, MB hay ACB hiện có quy mô lợi nhuận đã khá lớn, các ngân hàng như Sacombank và Saigonbank vẫn đang trong giai đoạn tái cơ cấu.

Để có thể hoàn thành kế hoạch lợi nhuận đặt ra, các ngân hàng cũng đặt mục tiêu tăng trưởng tín dụng mạnh mẽ, như VPBank dự kiến tín dụng năm 2024 tăng đến 25%; VIB tăng 20%; MSB tăng 18%; TPBank tăng 16%; MB tăng 15-16%; ACB tăng 14%; Saigonbank tăng gần 13%, Sacombank tăng 11%. Vì vậy, có thể nói diễn biến xu hướng tín dụng trong những tháng tới sẽ có vai trò quyết định quan trọng đến kết quả lợi nhuận năm nay của các ngân hàng.

Tuy nhiên, cũng cần nói thêm rằng kết quả lợi nhuận quí 1-2024 tích cực không đảm bảo cho việc lợi nhuận sẽ duy trì xu hướng tăng trưởng trong những quí tới. Đầu tiên vì lợi nhuận quí 1 thường được công bố trước thềm họp đại hội đồng cổ đông, nên các ngân hàng thường có khuynh hướng giữ kết quả lợi nhuận khả quan, đảm bảo có sự tăng trưởng. Ngoài ra, các ngân hàng cũng ít khi tăng cường trích lập dự phòng rủi ro tín dụng trong quí 1, mà thường để dồn về quí 3 hoặc quí 4 mới trích lập.

Thứ hai, như nhiều phân tích đã chỉ ra, rủi ro lớn nhất trong năm nay của ngành ngân hàng chính là rủi ro tín dụng. Theo đó, nợ xấu của hệ thống có khả năng sẽ tiếp tục đi lên, càng gây áp lực lên chi phí trích lập dự phòng rủi ro tín dụng của các ngân hàng, đặc biệt trong nửa cuối năm. Điểm tích cực là Luật các TCTD sửa đổi sẽ có hiệu lực vào ngày 1-7-2024, tạo thêm các hành lang pháp lý cho việc xử lý nợ, có thể phần nào hỗ trợ các ngân hàng xử lý nợ tốt hơn.

Mới đây Ngân hàng Nhà nước đã trình Chính phủ gia hạn thời gian áp dụng Thông tư 02/2023/TT-NHNN về việc tái cơ cấu nợ thêm sáu tháng, thay vì kết thúc vào ngày 30-6-2024, từ đó có thể giúp các ngân hàng tránh áp lực phải chuyển nợ xấu trên cân đối. Nhưng cần lưu ý rằng, theo quy định, dù có tái cơ cấu nợ nhưng các TCTD vẫn phải trích lập dự phòng rủi ro tín dụng theo đúng tiến độ quy định hàng năm đối với các khoản vay tái cơ cấu này.

Thứ ba, hệ số NIM của các TCTD cũng có thể đối mặt với thách thức trong năm nay, khi lãi suất huy động đầu vào đang có dấu hiệu đi lên trở lại tại một số ngân hàng. Ngược lại, lãi suất cho vay liên tục nhận được yêu cầu từ Chính phủ phải tiếp tục giảm xuống để hỗ trợ nền kinh tế. Việc các TCTD phải công bố lãi suất cho vay bình quân từ ngày 1-4-2024 cũng gây sức ép cạnh tranh lên hoạt động tín dụng, có thể thúc đẩy các ngân hàng phải giảm lãi suất cho vay hơn nữa để thu hút, lôi kéo khách hàng.

Từ những lý do trên, dễ hiểu vì sao theo kết quả khảo sát mới đây, bên cạnh 86,2% TCTD kỳ vọng lợi nhuận trước thuế năm 2024 tăng trưởng dương so với năm 2023, vẫn có 10,1% TCTD lo ngại lợi nhuận tăng trưởng âm trong năm 2024 và 3,7% ước tính lợi nhuận không thay đổi.