Nên tăng tỷ lệ dự trữ bắt buộc để kiểm soát cung tiền

Đinh Tuấn Minh

(TBKTSG)- Tác giả cho rằng nếu như Ngân hàng Nhà nước (NHNN) không dùng ngay biện pháp nâng tỷ lệ dự trữ bắt buộc mà chỉ trông cậy vào công cụ thị trường mở hoặc các biện pháp hành chính thì sẽ rất khó lòng có thể rút tiền trong lưu thông để kiềm chế lạm phát.

Chỉ số giá tiêu dùng (CPI) tháng 3-2011 của Việt Nam tăng 2,17%, đẩy lạm phát tính theo năm lên mức 13,89%. Với việc tăng giá xăng, dầu thêm 2.000-2.800 đồng vào ngày 29-3, nhiều khả năng CPI tháng 4 sẽ tiếp tục duy trì ở mức cao. Nếu CPI tháng 4 tăng 1,5% thì mức lạm phát tính theo năm sẽ là 15,44%. Điều này chắc chắn đòi hỏi NHNN phải có động thái rút tiền trong lưu thông về mạnh hơn nữa để kiềm chế lạm phát.

Bức tranh về cung tiền mở rộng (M2) của Việt Nam giai đoạn 2006-2010

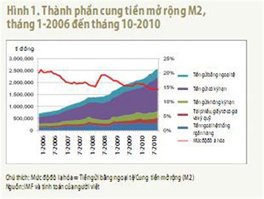

Cung tiền mở rộng (M2) hay tổng phương tiện thanh toán của Việt Nam đã tăng rất mạnh trong giai đoạn 2006-2007 và 2009-2010. Hình 1 cho thấy từ tháng 1-2006 đến tháng 12-2007, M2 đã tăng 87,8%. Tương tự từ tháng 1-2009 đến tháng 10-2010, M2 tăng 53,8%. M2 chỉ tăng chậm trong giai đoạn từ tháng 1-2008 đến tháng 8-2008, với mức tăng trong giai đoạn này chỉ có 4,85%.

|

Cũng trong hình này chúng ta thấy rằng mức độ đô la hóa của nền kinh tế có dấu hiệu giảm theo thời gian, từ mức 20% vào đầu năm 2006 xuống còn 14,3% vào tháng 10-2010. Điều này cho thấy đô la hóa của Việt Nam không phải là vấn đề đáng ngại.

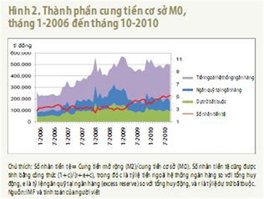

Hình 2 cho ta thấy cung tiền M2 trong giai đoạn 2006-2007 tăng chủ yếu là do tăng cung tiền cơ sở, trong khi số nhân tiền tệ duy trì khá ổn định. Cung tiền cơ sở M0 tăng 59,4% giai đoạn 2006-2007, trong khi chỉ tăng 9,7% trong giai đoạn từ tháng 1-2008 đến tháng 10-2010. Trong giai đoạn 2006-2008 số nhân tiền tệ chỉ giao động trong khoảng 2,44-3,72. Ngược lại giai đoạn 2009 đến tháng 10-2010 số nhân tiền tệ đã gần như liên tục tăng từ mức 2,94 lên mức 5,21.

Cung tiền cơ sở M0 tăng trong giai đoạn cuối 2006 đến hết 2007

|

là do NHNN phải bơm ra một lượng tiền mặt lớn để trung hòa lượng ngoại tệ đổ vào Việt Nam trong giai đoạn này. Tuy cung tiền cơ sở đã được thu về một phần trong nửa đầu năm 2008 do chính sách mua trái phiếu bắt buộc của NHNN, nhưng sau đó lại tăng trở lại vào cuối năm do NHNN lại bơm tiền mạnh ra để hỗ trợ tăng trưởng cho nền kinh tế khi suy thoái kinh tế toàn cầu xảy ra.

Do cung tiền cơ sở M0 thường tăng ở mức khá ổn định nên việc phân tích tăng cung tiền M2 thường được tập trung vào sự gia tăng của số nhân tiền tệ.

Kiểm soát cung tiền qua hệ số nhân tiền tệ

Với một quốc gia đang phát triển, hệ số nhân tiền thường có xu hướng gia tăng do hoạt động của hệ thống ngân hàng ngày càng hiệu quả. Ở Việt Nam hệ số nhân tiền đã gia tăng dần từ mức 1,6-1,7 vào các năm 1996-1997 lên mức 2,3-2,5 vào các năm 2000-2001, 3-3,5 vào các năm 2006-2007 và đạt mức 5-5,2 vào cuối năm 2010.

Nguyên nhân chính khiến hệ số nhân tiền ở các nước đang phát triển có xu hướng tăng trong dài hạn là do tỷ lệ tiền ngoài hệ thống có xu hướng giảm dần.

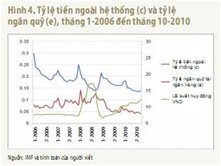

Tỷ lệ tiền ngoài hệ thống của Việt Nam đã giảm từ mức trên 50% vào các năm 1996-1997 xuống mức 25-30% vào các năm 2005-2006 và ở mức 14-18% năm 2010. Tỷ lệ ngân quỹ tại các ngân hàng thương mại (NHTM) thường biến động tăng giảm phụ thuộc vào mức lãi suất trên thị trường. Thông thường tỷ lệ ngân quỹ tại ngân hàng và lãi suất của nền kinh tế có mối quan hệ nghịch với nhau. Khi lãi suất giảm thì tỷ lệ ngân quỹ sẽ tăng còn khi lãi suất tăng thì tỷ lệ này sẽ giảm.

Điều này cũng dễ hiểu bởi khi lãi suất tăng cao, các NHTM sẽ giảm đến mức tối thiểu lượng tiền trong ngân quỹ để gia tăng lợi nhuận. Hình 4 minh họa khá rõ mối quan hệ này. Trong các năm 2006 và 2007, khi lãi suất có xu hướng giảm thì tỷ lệ ngân quỹ có xu hướng tăng, trong khi vào các năm 2009 và 2010, tỷ lệ ngân quỹ thể hiện xu hướng giảm khi lãi suất thị trường liên tục tăng.

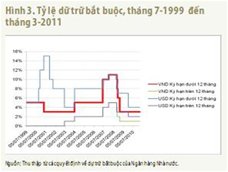

Tốc độ gia tăng hệ số nhân tiền tệ vì thế được kiểm soát tăng nhanh hay chậm chủ yếu là do tỷ lệ dự trữ bắt buộc. Hệ số nhân tiền của Việt Nam đã được kìm giữ ở mức trên dưới 3 trong hai năm 2007 và 2008 chủ yếu là do cả tỷ lệ dự trữ bắt buộc và tỷ lệ ngân quỹ tại ngân hàng tăng. Tỷ lệ dự trữ bắt buộc tăng từ 5% lên 10% vào tháng 7-2007 cho các kỳ hạn gửi dưới 12 tháng (hình 3). Mức tăng cao này được duy trì cho tới tháng 8-2008. Tỷ lệ ngân quỹ được giữ ở mức cao trong năm 2007 là vì lãi suất thấp còn trong năm 2008 chủ yếu do vẫn đề thanh khoản.

Trong giai đoạn 2009 đến tháng 10-2010, hệ số nhân tiền tệ tăng mạnh là do cả ba thành phần của hệ số này đều giảm. Trong khi tỷ lệ tiền ngoài hệ thống vẫn trong xu hướng giảm thì tỷ lệ dự trữ bắt buộc lại giảm mạnh từ mức 8% xuống còn 3% vào tháng 2-2009 và duy trì ở tỷ lệ này cho tới nay. Tỷ lệ ngân quỹ cũng giảm từ mức 12% vào tháng 10-2008 xuống mức 4% vào tháng 10-2010, chủ yếu do lãi suất tăng (xem hình 4).

Hàm ý chính sách cho việc kiểm soát cung tiền năm 2011

|

Trong năm 2011 áp lực tăng cung tiền cơ sở là khá mạnh do NHNN sẽ phải bơm tiền mặt ra để mua ngoại tệ về nhằm tăng dự trữ ngoại hối. Để tránh hiện tượng như cuối năm 2006 và cả năm 2007, các hình thức phát hành tín phiếu để trung hòa lượng tiền bơm ra này rất có thể sẽ được NHNN áp dụng. Nếu như biện pháp phát hành tín phiếu được áp dụng, chúng ta hy vọng cung tiền cơ sở M0 sẽ được duy trì ở mức ổn định như từ năm 2009 cho tới nay.

Để có thể kìm hãm đà tăng cung tiền mở rộng M2 ở mức 15-17%, NHNN chỉ có thể trông chờ vào việc kiểm soát hệ số nhân tiền. Trong năm 2011, hệ số nhân tiền tiếp tục chịu áp lực gia tăng do tỷ lệ tiền ngoài hệ thống vẫn trong xu hướng giảm. Thêm vào đó, do lãi suất thị trường vẫn trong xu hướng tăng nên tỷ lệ ngân quỹ tại các ngân hàng cũng sẽ trong xu hướng giảm.

|

Nếu như phân tích trên đúng thì để có thể kiểm soát tốc độ tăng cung tiền M2, NHNN sẽ buộc phải nâng tỷ lệ dự trữ bắt buộc. Tất nhiên, NHNN cũng có thể “ép” các NHTM, đặc biệt là các NHTM quốc doanh phải nâng tỷ lệ ngân quỹ. Tuy nhiên, nếu điều này được thực hiện thì thực chất cũng là một hình thức nâng tỷ lệ dự trữ bắt buộc nhưng không đồng đều cho tất cả các ngân hàng.

Từ quan điểm của người nghiên cứu, tôi cho rằng NHNN nên áp dụng biện pháp nâng tỷ lệ dự trữ bắt buộc thay vì biện pháp ép các NHTM phải nâng tỷ lệ ngân quỹ vì biện pháp sau rất khó kiểm soát. Từ kinh nghiệm của năm 2008, một mức tăng tỷ lệ dự trữ bắt buộc dần dần, từ 3% hiện nay lên 6% hoặc 8% trong quí 2 và 3-2011, cho các khoản gửi bằng VND kỳ hạn dưới 12 tháng có lẽ là giải pháp mà NHNN nên tính đến.