(KTSG) - Nợ xấu của ngành ngân hàng là vấn đề đang được quan tâm nhất hiện tại. Báo cáo tài chính được công bố của nhiều ngân hàng tại quí 1-2024 cho thấy tỷ lệ nợ xấu tăng mạnh so với quí trước. Việc Thông tư 02 sẽ tiếp tục được gia hạn cho thấy bức tranh nợ xấu hiện tại của ngành vẫn còn rất nhiều rủi ro tiềm ẩn trong thời gian tới. Hiểu về đặc điểm danh mục cho vay của các ngân hàng khác nhau như thế nào giúp hiểu hơn về mức độ tiềm ẩn nợ xấu của các ngân hàng này.

Nợ xấu hay tỷ lệ bao phủ nợ xấu phản ánh những kết quả hiện tại cho chất lượng danh mục cho vay của các ngân hàng. Trong bối cảnh mà tỷ lệ nợ xấu ở các ngân hàng đều tăng vọt trước những khó khăn của cả nền kinh tế trong nước và quốc tế thì chính sách trích lập dự phòng sẽ tùy thuộc vào khẩu vị rủi ro của mỗi ngân hàng. Khi đó, đặc điểm danh mục cho vay của mỗi ngân hàng sẽ có thể cung cấp nhiều thông tin hữu ích hơn cho chúng ta.

Mỗi ngân hàng có một danh mục cho vay đặc thù dựa trên chiến lược riêng, phản ánh chiến lược tăng trưởng tín dụng của các ngân hàng thông qua các thông tin về đối tượng cho vay (doanh nghiệp hay cá nhân) và ngành nghề có tỷ trọng cho vay nhiều (sản xuất công nghiệp, bất động sản hay thương mại). Do đó, việc hiểu rõ danh mục cho vay là nền tảng để đánh giá tiềm năng tăng trưởng của ngân hàng cũng như dự báo rủi ro nợ xấu có khả năng phát sinh trong từng giai đoạn.

Danh mục cho vay của các ngân hàng

Về bản chất, ngân hàng là một định chế tài chính kinh doanh dựa trên nguồn vốn huy động. Trong đó, ngân hàng phân bổ dòng vốn huy động từ khách hàng vào nhiều mục đích khác nhau như đầu tư trái phiếu hoặc cho vay. Theo thống kê từ báo cáo tài chính, các ngân hàng thương mại ở Việt Nam thường sử dụng khoảng 70-80% tổng tài sản của mình để cho vay. Khi cho vay phần lớn tổng tài sản, các nhà quản trị ngân hàng phải cân nhắc, quản lý chặt chẽ nguồn vốn tín dụng để vừa tối ưu hóa lãi kinh doanh mà vẫn giảm thiểu rủi ro tín dụng và đảm bảo khả năng thu hồi vốn.

Mặt khác, hoạt động cho vay là nguồn thu nhập chính, thường chiếm hơn 80% tổng thu nhập hoạt động của ngân hàng. Bên cạnh đó, ngân hàng cần phải trích lập dự phòng cho các khoản nợ xấu có khả năng phát sinh. Do đó, lợi nhuận của ngành luôn nhạy cảm trước những thay đổi về khả năng hấp thụ vốn và sức khỏe của nền kinh tế. Đặc biệt trong bối cảnh triển vọng kinh tế chưa có nhiều khởi sắc, tỷ lệ nợ xấu đang gia tăng khó lường như hiện nay, ngân hàng phải đảm bảo điều hướng dòng vốn đến những lĩnh vực có nhu cầu vốn và quản trị các khoản vay sẽ được thu hồi đầy đủ, đúng hạn.

Khi tập trung cho vay vào một số ngành hoặc lĩnh vực nhất định, ngân hàng dễ bị ảnh hưởng bởi những biến động tiêu cực trong các ngành đó. Danh mục cho vay đa dạng giúp ngân hàng đạt được mức độ phân tán rủi ro tốt hơn, tiếp cận nhiều khách hàng tiềm năng. Về khía cạnh quản trị, mỗi nhóm khách hàng với các đặc điểm chung về mục đích vay, thời hạn vay, lãi suất cho vay, phương thức bảo đảm và khả năng tài chính dễ dàng quản lý hơn việc tiến hành cho vay một cách ngẫu nhiên và phân mảnh.

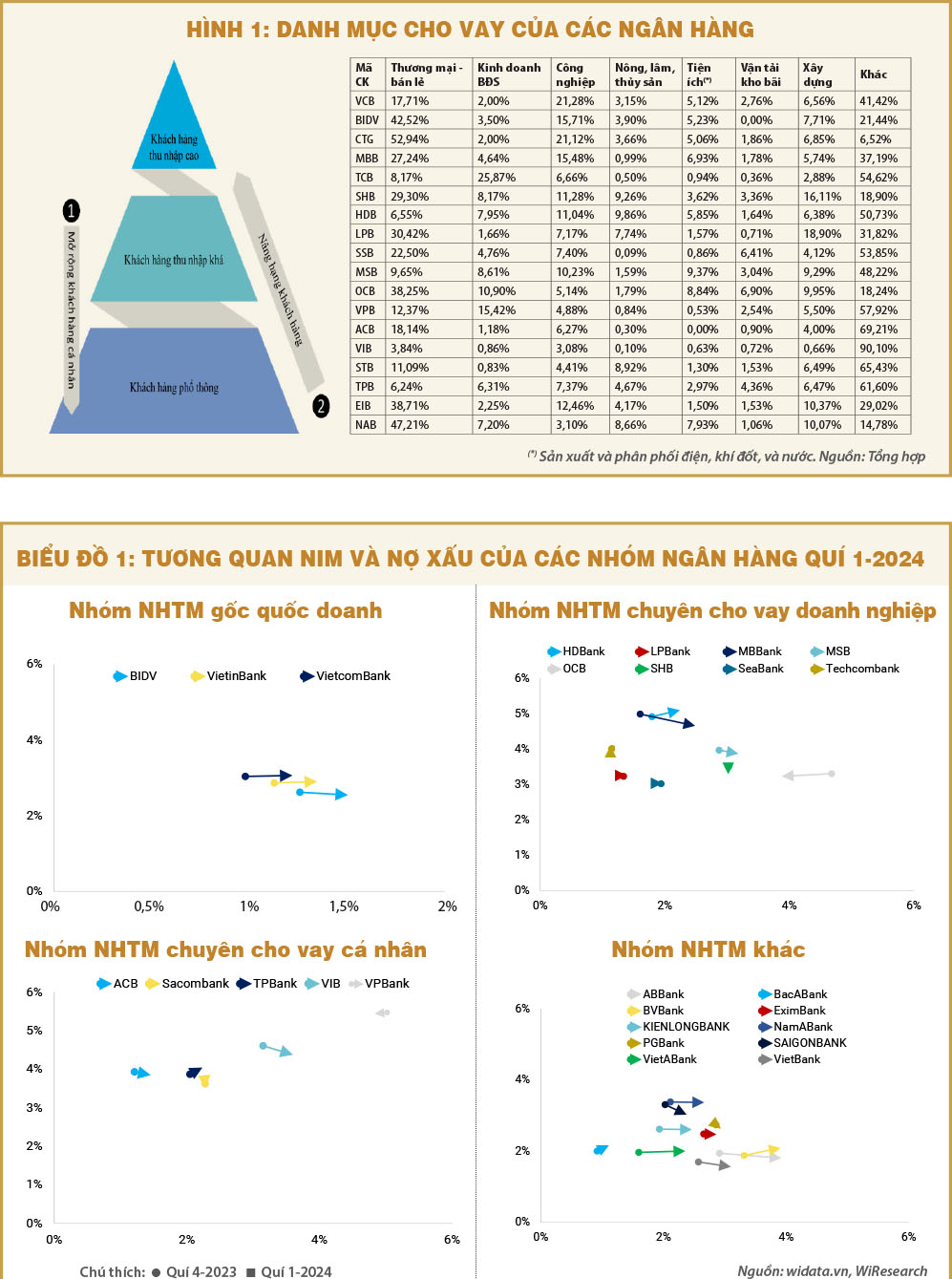

Sự phân hóa trong danh mục cho vay dẫn đến mức NIM (biên lãi thuần) và mức NPL (tỷ lệ nợ xấu) rất khác nhau giữa các nhóm ngân hàng gốc quốc doanh, chuyên cho vay doanh nghiệp, chuyên cho vay cá nhân hay các nhóm ngân hàng nhỏ lẻ khác...

Đối với khách hàng cá nhân, ngân hàng sẽ thực hiện chiến lược tiếp cận khác biệt giữa đối tượng phổ thông đến cao cấp, mở rộng sẽ được thực hiện theo chiều rộng các đối tượng trong cùng một nhóm. Đối với nhóm khách hàng doanh nghiệp, ngân hàng cân đối mức độ ưu tiên trong việc phân bổ dòng vốn vào các lĩnh vực khác nhau dựa trên mức độ rủi ro, tình hình tài chính, khả năng phát triển của ngành.

Theo hình 1, các ngân hàng thương mại thường chú trọng vào mảng thương mại - bán lẻ và công nghiệp. Đây cũng là các ngành có tỷ trọng cho vay dao động trên 40% tại các ngân hàng gốc quốc doanh. Đối với nhóm ngân hàng chuyên cho vay doanh nghiệp, phần lớn các ngân hàng như MBBank, SHB, LPBank, SeABank tập trung cho vay thương mại - bán lẻ. Ngoại trừ Techcombank, ngân hàng này có đến 25% danh mục cho vay là các doanh nghiệp kinh doanh bất động sản. Bên cạnh đó, phần lớn dư nợ ngành khác của các ngân hàng nhóm chuyên cho vay cá nhân như VIB, VPBank và TPBank liên quan đến hoạt động tiêu dùng của hộ gia đình và mua nhà để ở.

Tương quan giữa danh mục cho vay và tỷ lệ nợ xấu

Mỗi ngành - lĩnh vực kinh tế có những đặc điểm rủi ro và tiềm năng lợi nhuận riêng đối với hoạt động cho vay của các ngân hàng. Do đó, sự phân hóa trong danh mục cho vay dẫn đến mức NIM (biên lãi thuần) và mức NPL (tỷ lệ nợ xấu) rất khác nhau giữa các nhóm ngân hàng.

Nhóm ngân hàng gốc quốc doanh như BIDV, Vietcombank và VietinBank thường chú trọng vào khách hàng có năng lực tài chính tốt hoặc các tài sản bảo đảm có giá trị cao. Với khả năng huy động được nguồn tiền gửi với lãi suất huy động thấp nhất trong ngành, các ngân hàng trong nhóm này có khả năng cung cấp các khoản vay với lãi suất đầu ra thấp, từ đó, họ có thể chọn lọc cho vay nhóm khách hàng ít rủi ro hơn, những khách hàng có lịch sử tín dụng tốt và tài sản bảo đảm lớn, nhằm giảm thiểu rủi ro nợ xấu.

Sự lựa chọn này giúp ngân hàng gốc quốc doanh duy trì lợi nhuận ổn định và quản lý rủi ro hiệu quả hơn. Trong quí 1-2024, có thể thấy nhóm ngân hàng gốc quốc doanh là các ngân hàng có NIM ít biến động nhưng nằm ở mức thấp khoảng 2,5-3%, trong khi nợ xấu lại tăng khá mạnh từ mức 0,2-0,3%. Đây là một điểm đáng lưu ý khi danh mục cho vay của các ngân hàng này có mức độ an toàn cao như đã phân tích ở trên.

Các ngân hàng tư nhân thường huy động với lãi suất cao hơn, để kinh doanh có lãi thì lãi suất cho vay của các ngân hàng cũng cao hơn so với các ngân hàng gốc quốc doanh.

Các ngân hàng tư nhân thường huy động với lãi suất cao hơn, để kinh doanh có lãi thì lãi suất cho vay của các ngân hàng cũng cao hơn so với các ngân hàng gốc quốc doanh. Để có thể cạnh tranh và giữ vững vị thế, mỗi ngân hàng tư nhân cũng thiết lập danh mục cho vay tương thích với nguồn lực cũng như khả năng của ngân hàng đó.

Đối với nhóm chuyên cho vay doanh nghiệp như MBBank, Techcombank và HDBank, những ngân hàng này rất phát triển về mặt tiện ích thanh toán, dịch vụ tư vấn tài chính, quản lý dòng tiền cho doanh nghiệp. Điều này cho phép ngân hàng có thể quản trị nợ xấu tốt hơn thông qua việc nắm bắt nhu cầu vốn và biến động dòng tiền từng thời điểm của doanh nghiệp. Phát triển mảng cho vay doanh nghiệp cũng giúp các ngân hàng trong nhóm có tăng trưởng tín dụng tốt hơn trong năm 2023 và quí 1-2024 khi cho vay tiêu dùng gặp khó khăn. Nhờ vậy mà nhóm cũng duy trì mức NIM cao và tương đối ổn định trong quí 1-2024 vừa qua, tuy nhiên tỷ lệ nợ xấu của một số ngân hàng có mức tăng đáng chú ý khi vượt qua ngưỡng 2% (như MBBank) do gặp khó khăn về việc nợ xấu chéo phát sinh.

Ngược lại, các ngân hàng chuyên cho vay cá nhân như ACB, Sacombank, VIB thường có mức NIM nhỉnh hơn trung bình ngành, dao động quanh ngưỡng 4%. Trong đó, hai ngân hàng VIB (với tỷ lệ cho vay cá nhân cao khoảng 85%) và VPBank (chuyên cho vay tiêu dùng) có mức NIM, tỷ lệ nợ xấu cao hơn ACB và Sacombank (các ngân hàng tập trung cho vay cá nhân và các doanh nghiệp SME). Việc quản lý các khoản cho vay nhỏ, thiếu tính tập trung và khó kiểm soát như mảng cho vay cá nhân có rủi ro cao hơn, nhưng đó cũng là khu vực mang lại mức biên lãi hấp dẫn. Thêm vào đó, việc thúc đẩy tiêu dùng trong những năm gần đây tạo điều kiện thuận lợi để mở rộng dư địa phát triển cho các ngân hàng nhóm này.

Đối với nhóm ngân hàng khác, bất lợi về quy mô nguồn lực nhỏ và chi phí vốn dẫn đến lãi suất đầu ra kém cạnh tranh hơn so với các ngân hàng lớn. Song, nhóm ngân hàng này vẫn chưa thể phát triển câu chuyện chiến lược, tạo ra bản sắc của riêng mình. Thiếu tính định hướng trong danh mục cho vay cũng khiến các ngân hàng gặp khó khăn về việc quản trị rủi ro nợ xấu. Hầu hết các ngân hàng (trừ Bắc Á Bank) đều có xu hướng tăng tỷ lệ nợ xấu trên 2%, trong khi mức NIM tương đối thấp, cao nhất là Nam Á Bank với NIM là 3,4% tại quí 1-2024. Ngân hàng Quốc dân trở thành ngân hàng duy nhất trong ngành đã liên tiếp lỗ ròng trong ba quí.

Mỗi danh mục cho vay đều có mối tương quan nhất định với bối cảnh kinh tế, tương ứng là rủi ro riêng biệt trong danh mục dẫn đến từng ngân hàng có diễn biến nợ xấu khác nhau. Do đó, việc điều chỉnh chiến lược danh mục cho vay phù hợp là yếu tố then chốt để ngân hàng đạt được mục tiêu kinh doanh cũng như phát triển bền vững trong bối cảnh nhiều biến động. Đối với nhà đầu tư, hiểu đúng về danh mục cho vay giúp nhà đầu tư đánh giá cơ hội đầu tư và định giá ngân hàng một cách chính xác hơn.

(*) CFA

(**) Wiresearch