(KTSG) - Khi mà cái gì cũng tăng thì có bong bóng không là câu hỏi hiện nay của nhiều người...

- Kinh tế Nga bất ngờ đối mặt bong bóng bất động sản

- Bong bóng đầu tư năng lượng mặt trời ở Trung Quốc có nguy cơ bùng vỡ

“Giá vàng cao nhất lịch sử”, “bitcoin vượt đỉnh”, “chỉ số cổ phiếu Nikkei lên cao nhất lịch sử”, “chỉ số S&P 500 luẩn quẩn xung quanh khu vực dưới đỉnh cao kỷ lục”, “giá ca cao vượt đỉnh cao nhất mọi thời đại”. Nếu bạn theo dõi thị trường tài chính toàn cầu, “vượt đỉnh cao mọi thời đại”, “vượt đỉnh lịch sử”, “chạm mốc cao kỷ lục”... là những tít báo bạn đọc được suốt trong tháng 2 đến đầu tháng 3-2024. Và đến lúc này, vẫn tiếp tục có hàng loạt tài sản tưởng đã bị “dập te tua” đang quay lại đỉnh năm 2021, bao gồm một số đồng tiền mã hóa ít phổ biến hơn, hay một số cổ phiếu tàu du lịch, và ngay cả một vài nhóm cổ phiếu Trung Quốc đang bị gọi là “không thể đầu tư” với nhà đầu tư nước ngoài.

“Một thị trường mà cái gì cũng lên” là nhận định của một người bạn tôi ở Canada. Nó có thể hơi thậm xưng, nhưng không sai nếu bạn mở một trang theo dõi thị trường tài chính toàn cầu. Điều gì đang xảy ra?

Năm 2024 không tệ như 2023

Có người quy kết rằng tại vì các chính phủ “in tiền” nhiều quá, nên tài sản nào cũng tăng. Có phần đúng nếu nhìn vào cách mà Chính phủ Mỹ hỗ trợ nền kinh tế thông qua các gói chi tiêu công lớn trong năm 2023. Nhưng không phải nước nào cũng được như Mỹ. Nên nhớ nền kinh tế rất nhiều nước đều áp dụng chính sách tiền tệ thắt chặt trong năm 2023, tăng lãi suất diễn ra ở đa số các nền kinh tế lớn của phương Tây và Mỹ đã tăng lãi suất nhiều hơn dự đoán. Do đó, cho rằng “in tiền” là nguyên nhân thì không thuyết phục hoàn toàn.

Lý do hợp lý hơn, theo tôi, đơn giản là năm 2024 sẽ “không tệ như 2023”, hay “không tệ như dự đoán”. Đó là góc nhìn mà một số lãnh đạo các quỹ đầu tư mạnh tay “gom hàng” nhất trong năm 2023 - những người lạc quan và đã đúng về đợt tăng giá này của các tài sản trên toàn cầu - lấy ví dụ như Tom Lee của Fundstrat chỉ ra. 2023 là giai đoạn khó khăn với nhiều dự báo về suy thoái toàn cầu, vỡ nợ ở Trung Quốc, khủng hoảng ngân hàng ở Mỹ. Ở một khía cạnh nào đó, một vài mầm mống cho thấy những điều đó đúng, ví dụ sự kiện Ngân hàng Silicon Valley ở Mỹ, rồi Credit Suisse ở châu Âu, đến cuối năm là Zhongzhi phá sản ở Trung Quốc. Evergrande thì rồi cũng bị giải thể vào đầu năm nay. Đó là một bài “diễn tập” đủ để cho giới đầu tư “làm quen với khó khăn và bất định”.

Sang năm 2024, dù dự báo chung là tăng trưởng toàn cầu tiếp tục đà suy giảm, nhưng mọi thứ không xấu như tưởng tượng. Đúng là một vài nền kinh tế lớn đi vào suy thoái kỹ thuật như Anh và Nhật Bản. Bất động sản thương mại toàn cầu đi vào giai đoạn khó khăn khi nhiều khoản nợ đến hạn tái cấu trúc. Theo Hiệp hội cho vay bất động sản Mỹ (Mortgage Bankers Association), khoản nợ bất động sản thương mại ở Mỹ sẽ đáo hạn trong vòng hai năm tới lên đến 1.200 tỉ đô la Mỹ. Ước tính của một số ngân hàng đầu tư là 1.500 tỉ đô la. Nghĩa là trước cuối năm 2025, những công ty kinh doanh các thương xá, văn phòng sẽ phải đi tìm kiếm nguồn cho vay mới để đáo hạn số nợ vay này, với lãi suất cao hơn nhiều so với mức lãi suất mà họ vay từ năm 2018 trở về trước. Ước tính 25% trong số đó là nhóm các văn phòng và trung tâm bán lẻ đang có tỷ lệ bỏ trống ngày một cao. Về phía Trung Quốc, lần lượt Country Garden rồi Vanke, những nhà phát triển bất động sản hàng đầu nước này lâm vào khó khăn. Trong lĩnh vực ngân hàng, ở Mỹ, NYCB - ngân hàng đã mua lại Ngân hàng Signature bị phá sản năm ngoái ở Mỹ, bị đánh giá là có nhiều rủi ro, giá cổ phiếu rớt 70%.

Hàng loạt tin tưởng là xấu đó nhưng thật ra lại là... tốt. Đó là vì người ta tưởng rằng sẽ có nhiều vụ sụp đổ, nhưng rồi mọi thứ vẫn ổn, thậm chí ngay cả với những nền kinh tế lâm vào suy thoái kỹ thuật như Anh và Nhật Bản, thật ra số liệu vẫn tốt hơn dự đoán. NYCB được “bơm” 1 tỉ đô la hỗ trợ để tái lập lại niềm tin của người gửi tiền và nhà đầu tư. Những phiên đấu giá trái phiếu chính phủ quy mô lớn hơn cả GDP một vài quốc gia tầm trung ở Mỹ diễn ra suôn sẻ, các lo ngại về “tai nạn” - nghĩa là đợt đấu giá thất bại - không hề diễn ra.

Đến lúc này của năm 2024, nhóm lạc quan đã trúng. Không ai phủ nhận năm 2024 còn khó khăn, nhưng không tệ như một số lo ngại. Điều đó khiến tiền của nhiều quỹ đầu tư chuyển từ phòng thủ trong vàng và trái phiếu chuyển ra mua cổ phiếu và tài sản có rủi ro khác.

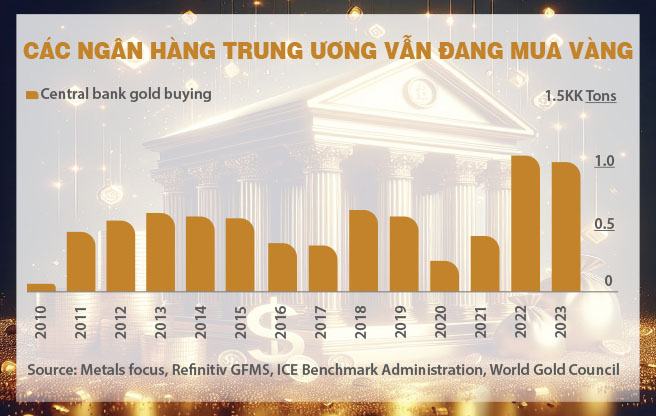

Vậy nhưng tại sao giá vàng cũng lên và trái phiếu vẫn bình ổn? Đó là vì đối trọng lại dòng tiền chảy ra khỏi các quỹ ETF và quỹ đầu tư vàng tư nhân là lực mua vàng của các ngân hàng trung ương và một dòng tiền từ phía Trung Quốc. “Trung Quốc mua vàng nhiều kỷ lục” là tít báo dễ thấy từ suốt tháng 11 năm ngoái tới nay. Đến đầu tháng 3 này, nó đã thành một trong những lực hỗ trợ chủ chốt cho thị trường vàng. Theo Bloomberg, “cơn sốt” vàng trong tuần từ ngày 3 đến 8-3-2024 trên các thị trường toàn cầu xuất phát từ sự phục hồi nhu cầu của người mua tại Trung Quốc.

Trong lúc một số quỹ đầu tư bán vàng ra để mua vào cổ phiếu và... cả bitcoin, Trung Quốc đã đỡ lại lực bán này. Tương tự như vậy, trong khi một số quỹ bán trái phiếu ra để mua cổ phiếu và tài sản “tấn công” khác, các quỹ hưu trí và bảo hiểm lại thấy giờ là thời điểm rất tốt để tăng cường mua trái phiếu ở lợi suất cao trước khi nó giảm - một quá trình xoay vòng tài sản giữa những nhóm nhà đầu tư dài hạn nhiều tiền.

Xoay chiều từ tăng sang kỳ vọng giảm lãi suất ở phương Tây

Nhân tố thứ hai cũng rất quan trọng thúc đẩy sự tăng giá của cổ phiếu, vàng và cả trái phiếu, đó là kỳ vọng về lãi suất. Vào tháng 12 năm ngoái, tôi có nghe một nhận định mà tôi cho là rất hợp lý của cô Savita Subramanian thuộc Bank of America khi nói về năm 2024. Cô này tin rằng chỉ số cổ phiếu S&P 500 của Mỹ sẽ vượt 5.000 điểm vào năm 2024 vì theo cô điều mấu chốt không ở chỗ Cục Dự trữ liên bang Mỹ (Fed) sẽ làm gì mà là Fed “đã làm gì”. Theo cô, việc Fed đã tăng lãi suất lên trên 5% và không gây đổ vỡ nào rất đáng lạc quan. Bởi vì Fed đã làm xong chuyện tăng lãi suất rồi. Vậy thì phía trước chỉ có thể là con đường dễ đi hơn khi Fed không tăng lãi suất nữa, hoặc bắt đầu cắt lãi suất. Và họ có dư địa khá lớn để hỗ trợ cho nền kinh tế trong bối cảnh mọi thứ xấu đi. Nói cách khác, bây giờ có trục trặc gì, thì dư địa của Fed còn để hỗ trợ nền kinh tế là khá lớn.

Nói như cựu Bộ trưởng Bộ Tài chính Mỹ Larry Summers gần đây trên Bloomberg, “chúng ta ít nhất đang ở chân đồi của nhiều bong bóng”. Từ chân đồi lên đỉnh đồi còn một quãng đường nữa, và chúng ta còn một loạt đợt cắt giảm lãi suất mấy năm tới từ nhiều nền kinh tế. Vì vậy tiền của nhiều nhà đầu tư vẫn đang yên tâm leo dốc. Còn người lo sợ thì lại rút vào cố thủ trong... vàng. Lại cũng làm tăng giá cái gì đó!

Kỳ vọng lãi suất sẽ bắt đầu giảm cũng hỗ trợ cho giá vàng phần nào. Trong góc nhìn của một số nhà đầu tư phương Tây, gửi vàng không có lãi suất, nên khi lãi suất cao, sở hữu vàng tốn chi phí cơ hội. Khi lãi suất xuống, sở hữu vàng ít tốn chi phí cơ hội hơn. Ngoài ra, với nhà đầu tư trái phiếu cầm giữ đến khi đáo hạn 10, 20 năm, họ quan tâm lợi suất trái phiếu YTM (yield-to-maturity), điều được dự đoán sẽ đi xuống khi Fed cắt lãi suất. Vì vậy họ chấp nhận mua trái phiếu ở mức lợi suất hiện tại và cầm giữ dài hạn. Các quỹ hưu trí và quỹ bảo hiểm buộc phải mua trái phiếu là thuộc nhóm này.

Sự hồi sinh của tiền mã hóa

Sự hồi sinh của dòng tiền đổ vào tiền mã hóa lại đến từ việc dòng tiền của nhà đầu tư tổ chức lẫn nhà đầu tư nhỏ lẻ đổ vào bitcoin sau khi Ủy ban Giao dịch và Chứng khoán Mỹ (SEC) chấp thuận cấp phép cho các quỹ ETF giao ngay về bitcoin ra đời. Dòng tiền đổ vào những quỹ này liên tục lập kỷ lục mới được xem là câu chuyện lớn để dẫn dắt dòng tiền, đồng thời khiến cho các khoản đầu tư bán khống bitcoin và nhiều loạt tiền mã hóa lỗ nặng, phải cắt lỗ, góp phần làm gia tăng vị thế mua, đẩy thị trường lên.

Sau đó thì hàng loạt lệnh mua phái sinh, có thời điểm lên đến trên 30 tỉ đô la được “chất” đầy trên các sổ lệnh của các giao dịch giao sau, tiếp tục đẩy giá bitcoin lên nữa.

Và nay thì sự hồi sinh của bitcoin lên đỉnh lịch sử đã kéo theo sự lên giá lại của những đồng meme coin với mức tăng từ 200-300% chỉ trong ba tháng. Một số dự án phát hành IDO, ICO đã “sống lại” trên thị trường tiền mã hóa.

Có bong bóng không?

Khi mà cái gì cũng tăng thì có bong bóng không là câu hỏi hiện nay của nhiều người.

Theo tôi, câu trả lời không phải là “có” hay “không”, mà là bong bóng đang bơm cỡ nào, và có “vỡ hàng loạt không”. Vẫn có những rủi ro nhất định, nhưng có dấu hiệu cho thấy quả bong bóng này chỉ mới bắt đầu bơm.

Một vài câu chuyện điển hình là một số công ty chuyên “đào” và đầu tư tiền mã hóa như bitcoin đã bắt đầu ra thị trường để tăng vay nợ, một phần để đảo nợ, một phần để mở rộng. Ví dụ, Microstrategy vừa công bố kế hoạch phát hành 600 triệu đô la trái phiếu. Mà ai cũng biết Microstrategy vay nợ là để mua bitcoin. Tương tự, sau cả tháng tăng nóng, giờ thì một số trang tin tài chính bắt đầu nhắc lại về các quyền chọn mua bitcoin ở giá 200.000 đô la (rất nóng một thời rồi biến mất dạng khi bitcoin giảm mạnh). Nay thì lại bắt đầu thấy những khoản đầu tư như đánh cược này được giao dịch lại. Với mức giá hiện tại quanh 70.000 đô la, thì đây là các quyền chọn mua có rủi ro rất cao, nhưng cũng hấp dẫn, vì giá mua quyền chọn thấp.

Một kiểu chơi “liều ăn nhiều” giai đoạn giá bitcoin ở mức 40.000 đô la giờ mới bắt đầu quay lại. Giai đoạn đó giá bitcoin vẫn tăng tiếp tới trên 60.000 đô la mới rớt mạnh do nhiều xì căng đan như Terra, Luna và rồi là FTX. Lúc này thì có vẻ cuộc chơi mới chỉ bắt đầu trở lại. Coindesk vừa đăng bài “Sự trở lại của tâm lý bầy đàn?” (Return of Animal Spirits?) khiến tôi cảm tưởng chúng ta mới chỉ bắt đầu bơm quả bong bóng. Bởi vì tôi thấy những bài như vậy phải hơn cả năm trước khi thị trường tiền mã hóa sụp đổ. Mà lần này còn có một số quỹ đầu tư trước chê tiền mã hóa giờ đang có dấu hiệu “quay xe” nhảy vào thị trường này.

Nói như cựu Bộ trưởng Bộ Tài chính Mỹ Larry Summers gần đây trên Bloomberg, “chúng ta ít nhất đang ở chân đồi của nhiều bong bóng”. Từ chân đồi lên đỉnh đồi còn một quãng đường nữa, và chúng ta còn một loạt đợt cắt giảm lãi suất mấy năm tới từ nhiều nền kinh tế. Vì vậy tiền của nhiều nhà đầu tư vẫn đang yên tâm leo dốc. Còn người lo sợ thì lại rút vào cố thủ trong... vàng. Lại cũng làm tăng giá cái gì đó!

Tránh đầu tư theo phong trào để khỏi bị “mua cao, bán thấp”

Tóm lại, đây là lúc nhiều người không chọn gửi tiết kiệm mà chọn mua tài sản vì họ vững tâm hơn. Còn ai rất sợ rủi ro thì vẫn đi gửi tiết kiệm. Kết quả là ở nhiều nền kinh tế, bao gồm Mỹ và Việt Nam, ta thấy cả tiền gửi tiết kiệm lẫn giá nhiều tài sản đều tăng. Còn ở Trung Quốc, vì kinh tế khó khăn, bất động sản và cổ phiếu mất giá, nên người ta lại gửi tiết kiệm và mua vàng. Điều tưởng là nghịch lý tiền gửi tiết kiệm và giá tài sản đều tăng là do đó mà ra. Thật ra chỉ là bài toán phân bổ tiền mà thôi. Chủ yếu là tốc độ tăng tiền gửi tiết kiệm chậm hơn trước trong khi tiền đổ qua tài sản nhiều hơn vì lãi suất tiết kiệm ở những nước đã cắt lãi suất như Việt Nam và Trung Quốc thì quá thấp, còn lãi suất tiết kiệm cao của Mỹ và châu Âu thì chắc cũng không duy trì được lâu nữa. Quan trọng hơn, người chịu mạo hiểm đang nhìn thấy phía trước có vẻ không phải con đường toàn ổ gà như người ta sợ nữa nên mạnh dạn “xuống tiền”.

Tất nhiên, vẫn còn đó đầy những rủi ro tiềm ẩn, mà đợt rớt giá của cổ phiếu Nvidia vào cuối tuần đầu tháng 3 này đã cảnh cáo: không có cái gì lên hoài mà không điều chỉnh. Người mua tài sản thêm từ cuối năm ngoái hoặc đầu năm nay giờ đang lời nhiều sẽ tính toán bán chốt lời nên sẽ có những đợt rung lắc trong thời gian tới. Nhưng có vẻ rất nhiều người bây giờ chỉ chờ điều chỉnh để nhảy vào mua vì sợ lỡ tàu của một đợt tăng lớn hơn. Nhiều người vẫn đang nghĩ “đỉnh trung hạn” của nhiều tài sản như cổ phiếu, tiền mã hóa hay giá một số hàng hóa vẫn còn ở đỉnh cao khác trong năm nay.

Tất yếu sẽ có những người không cưỡng lại được lòng tham của mình mà mua tài sản trong một cuộc chơi mình không có hiểu biết. Và chỉ vài đợt rung lắc ở các mức cản kỹ thuật sẽ khiến họ hoảng hốt bán cắt lỗ. Mua cao bán thấp vì nỗi sợ “lỡ tàu”, không bằng bạn, bằng bè. Vì vậy, để cưỡi cơn sóng này, không nên mua theo phong trào cái mà mình không biết và không đủ lỳ lợm để giữ một khi có biến động ngắn hạn, và cũng không đủ nhanh nhạy để nhận ra sự thay đổi trong xu thế của tài sản đó. Biết mình đang làm gì và biết mình không biết cái gì là cần thiết để tránh những cái bẫy “mua cao bán thấp” vì chạy theo phong trào như vậy.

Bài viết rất hay. Cảm ơn tác giả!