(KTSG) - Ngân hàng là một trung gian tài chính, chuyên nhận tiền gửi từ bên thừa vốn và cho vay bên thiếu vốn. Trong suy nghĩ truyền thống, tiền gửi phải có trước và tiền vay có sau trên bảng cân đối kế toán của các ngân hàng. Tuy nhiên, hệ thống tạo tiền hiện đại từ hệ thống ngân hàng khiến những quy tắc đó không phải lúc nào cũng đúng. Tăng trưởng tín dụng và tăng trưởng tiền gửi trong quí 4-2023 vừa qua là một minh chứng cho sự đa dạng trong vận hành của hệ thống ngân hàng.

- Áp lực lãi suất trên thị trường tiền gửi tăng cao

- Đâu là điểm sáng để giới đầu tư kỳ vọng vào thị trường chứng khoán 2024?

Trong quí 4-2023, hệ thống ngân hàng Việt Nam chứng kiến sự tăng trưởng kỷ lục về số lượng tiền gửi, khi tiền gửi tăng trưởng trong quí 4 bằng tất cả quí trước cộng lại. Tiền gửi tăng trưởng thường giải thích bởi thu nhập gia tăng của người dân và việc kinh doanh hiệu quả của các tổ chức, tuy nhiên trong bối cảnh kinh tế khó khăn như trong thời gian qua, lý do đó có vẻ không thuyết phục.

Như vậy, tiền gửi này từ đâu mà có và ai là người đã gửi những khoản tiền khổng lồ vào hệ thống ngân hàng trong quí 4-2023. Nhìn vào báo cáo tài chính trong quí 4-2023 vừa mới được các ngân hàng công bố trước Tết, chúng ta sẽ sáng tỏ được vấn đề trên.

Khi xem xét mối quan hệ giữa tiền gửi và tiền vay, một quan sát thú vị là sự tăng trưởng của cả hai con số này thường diễn ra đồng bộ với nhau, nghĩa là sự tăng trưởng tiền gửi và tiền vay thường đi đôi với nhau, để duy trì sự cân bằng bảng cân đối kế toán của toàn hệ thống ngân hàng. Khi Chính phủ yêu cầu các ngân hàng thương mại đẩy nhanh việc giải ngân tín dụng để hỗ trợ tăng trưởng kinh tế trong năm vừa qua, đó cũng là lúc lượng tiền gửi vào hệ thống tăng vọt.

Tiền vay cũng có thể sinh ra tiền gửi

Khi có thêm nhiều tiền gửi trong hệ thống ngân hàng thì cũng đồng nghĩa với với một lượng cung tiền mới đã gia tăng trong nền kinh tế. Tiền đơn giản là một công cụ có thể dùng để thanh toán cho các giao dịch. Hệ thống ngân hàng thương mại thực tế trở thành một “cỗ máy in tiền” khổng lồ thông qua hoạt động nhận tiền gửi và cho vay cho cả nền kinh tế. Trong bối cảnh của nền kinh tế Việt Nam, vốn phụ thuộc gần như hoàn toàn vào nguồn vốn từ hệ thống ngân hàng, thì điều đó càng đặc biệt đúng.

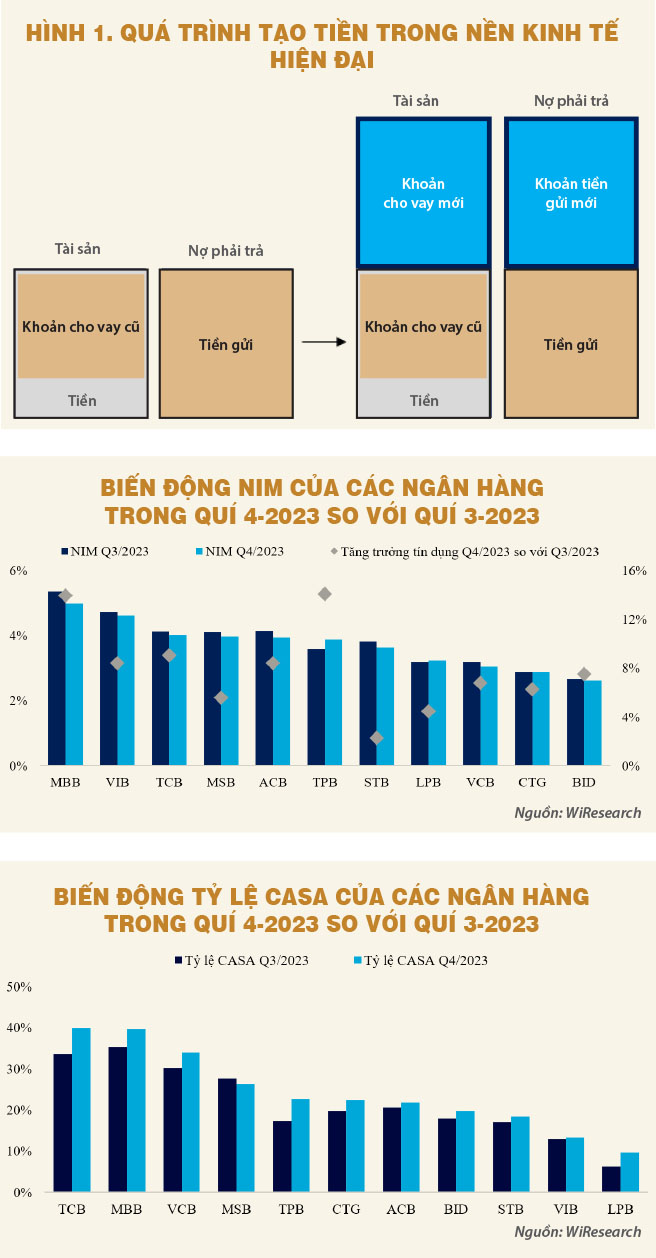

Hình 1 minh họa cho chúng ta về cách các khoản vay mới của các ngân hàng thương mại cũng có thể tạo ra các khoản tiền gửi mới như thế nào. Khi một khoản vay mới được giải ngân thì nó sẽ được thực hiện thanh toán cho một nhà cung cấp của bên vay tiền và bên này cũng có tài khoản ngân hàng. Tiền khi đó thực tế vẫn nằm trong hệ thống ngân hàng và làm cho tổng quy mô của bảng cân đối kế toán của toàn hệ thống ngân hàng tăng lên tương ứng. Như vậy, tiền vay vẫn có thể tạo ra tiền gửi, việc gia tăng giải ngân tín dụng của ngân hàng hoàn toàn có thể tạo ra lượng tiền gửi đối ứng.

Trong điều kiện kinh tế bình thường, điều đó cũng không có gì để nói. Tuy nhiên trong điều kiện cuối quí 4 vừa rồi, chúng ta sẽ phải hiểu áp lực giải ngân của các ngân hàng thương mại là rất lớn vì nếu không sẽ có thể ảnh hưởng đến chỉ tiêu tăng trưởng tín dụng của năm sau đó. Trong khi đó, việc tìm kiếm những người vay đủ năng lực tài chính để hoàn trả nợ trong điều kiện kinh tế khó khăn cũng là một vấn đề.

Dư nợ tín dụng cũng đã tăng mạnh chỉ trong 1-2 tháng cuối năm và để đánh giá liệu hoạt động cấp tín dụng của ngân hàng có thực sự hiệu quả hay không thì chúng ta có thể theo dõi hai lăng kính sau đây từ báo cáo tài chính của các ngân hàng.

NIM giảm mạnh và CASA tăng mạnh ở phần lớn ngân hàng

Phần lớn các ngân hàng đều có NIM sụt giảm mạnh trong quí 4 vừa rồi. Việc đẩy mạnh tín dụng đã tạo áp lực lớn lên mức sinh lời của các khoản vay của ngân hàng. Việc tín dụng giải ngân hàng loạt, nhưng vẫn phải quản trị rủi ro, có thể thúc đẩy một số ngân hàng sử dụng “thủ thuật” để khiến khoản vay được sinh ra nhưng thực tế chỉ đang chạy vòng vòng trong hệ thống ngân hàng chứ không thực sự được bơm vào trong các hoạt động kinh tế thực. Các ngân hàng có mức tăng trưởng tín dụng càng cao trong quí 4 thì mức sụt giảm trong NIM càng đáng kể hơn. Tức là những khoản vay giải ngân mới mang lại mức sinh lời rất thấp cho các ngân hàng.

Bên cạnh sự sụt giảm của NIM là sự gia tăng mạnh của tỷ lệ CASA của các ngân hàng thương mại. CASA là tiền gửi không kỳ hạn của người dân và tổ chức gửi vào ngân hàng thương mại, thường để sử dụng cho các dịch vụ thanh toán. Số liệu từ các ngân hàng thương mại niêm yết cho thấy tỷ lệ CASA của hệ thống ngân hàng thương mại ước tính đã tăng từ mức 19,31% trong quí 3 lên 21,87% trong quí 4-2023. Đây là một mức tăng trưởng vượt trội chỉ trong một thời gian ngắn. Tỷ lệ CASA tăng trưởng mạnh nhất ở các ngân hàng có tỷ lệ cho vay doanh nghiệp cao, đặc biệt là các hệ sinh thái các doanh nghiệp.

Trong bối cảnh kinh tế vẫn đang rất khó khăn, mà CASA lại tăng mạnh, thì đó cũng có thể xem là một hiện tượng. Điều này có thể được lý giải là khi một ngân hàng thương mại giải ngân vốn vay cho một khách hàng doanh nghiệp và doanh nghiệp đó thanh toán cho các doanh nghiệp cũng có tài khoản trong chính hệ thống ngân hàng đó, rồi doanh nghiệp đó lại tiếp tục thanh toán cho doanh nghiệp khác như vậy. Dòng tiền vay khi đó lại tạo ra chính dòng tiền gửi không kỳ hạn của chính ngân hàng cho vay ban đầu.

Một điểm nữa mà chúng ta cần lưu ý đó là nợ xấu của toàn hệ thống ngân hàng cũng đã sụt giảm mạnh trong quí 4-2023, dù bối cảnh kinh tế vẫn đang hết sức khó khăn. Dựa vào báo cáo tài chính của các ngân hàng niêm yết, nợ xấu từ hệ thống ngân hàng đã giảm mạnh từ mức 2,24% cuối quí 3 xuống mức 1,93% vào cuối quí 4-2023. Nợ vay tăng trưởng có thể cũng đã góp phần tái tài trợ cho một số doanh nghiệp hoặc các hệ sinh thái liên quan, khiến cho các khoản nợ xấu trước đó có thể được thanh toán, từ đó giảm tỷ lệ nợ xấu chung của toàn hệ thống.

Tiền vay tạo ra tiền gửi, như những gì chúng ta thấy trong thời gian qua, cũng phần nào cho thấy nền kinh tế đang gặp khó khăn, biểu hiện qua cách lưu chuyển dòng vốn của hệ thống ngân hàng.

Trong năm 2024, các ngân hàng tại Việt Nam đứng trước thách thức không chỉ trong việc đạt mục tiêu giải ngân dư nợ tín dụng mới được giao mà còn phải quản lý hiệu quả lượng tín dụng tồn đọng từ năm trước tích lũy, vốn đang tạo ra thanh khoản dư thừa trong hệ thống. Đó có thể là lý do chúng ta thấy những thông tin gần đây liên quan đến việc tăng trưởng tín dụng thấp trong tháng 1-2024 và Ngân hàng Nhà nước tiếp tục thúc giục các ngân hàng thương mại tăng cường cho vay để hỗ trợ nguồn vốn cho nền kinh tế.

(*) CFA

Doanh nghiệp có tài chính lành mạnh thì không muốn vay, doanh nghiệp yếu kém thì lại muốn vay. Ngân hàng bây giờ đã phải hạ tiêu chuẩn cho vay để hoàn thành chỉ tiêu ở trên giao…Đã dồn đến bước đường cùng rồi.

Về lý thuyết, hệ số nhân tiền tệ max có thể lên đến 10 lần. Giao dịch không tiền mặt càng cao, thì hệ số nhân càng lớn. Tuy nhiên, đây là mô hình kinh doanh có dạng rủi ro theo hình chóp ngược. Nếu không quản lý tốt, thanh khoản bất ổn, nguy cơ sụp đổ hệ thống là rất cao. Chốt chặn ở đây vẫn là, một ngân hàng trung ương đủ mạnh, và một hệ thống tiêu chuẩn giám sát rủi ro từ xa chặt chẽ, hiệu quả, hiệu lực cao.

Một trong những điều chúng ta bức xúc năm qua là trong khi các doanh nghiệp đói vốn, đang sống dở chết dở thì những doanh nghiệp thân hữu, sân sau lại được hưởng ưu đãi, không phải vì có năng lực mà vì hưởng lợi từ quyền lực của những cổ đông ngân hàng, điều này tạo ra sự bất công.