(KTSG) - Sửa đổi chính sách thuế thu nhập cá nhân lần này, Bộ Tài chính đề xuất tăng mức giảm trừ gia cảnh, giảm số bậc thuế và nới rộng khoảng cách giữa các bậc. Những thay đổi như vậy liệu có giải quyết được vấn đề gốc rễ về công bằng thuế trong bối cảnh cơ cấu thu nhập - chi tiêu của người lao động đã thay đổi sâu sắc sau nhiều năm?

- Giảm trừ thuế TNCN với chi phí học, chữa bệnh

- Đề xuất nâng giảm trừ gia cảnh lên 15,5 triệu đồng/tháng

Tăng giảm trừ gia cảnh, thu hẹp số bậc thuế

Sau thời gian dài trông đợi của người dân, nhất là những người làm công ăn lương, Bộ Tài chính cuối cùng cũng đã công bố cùng một lúc hai dự thảo văn bản liên quan đến thuế thu nhập cá nhân, gồm: dự thảo Nghị quyết của Ủy ban Thường vụ Quốc hội về điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân và dự thảo Luật Thuế thu nhập cá nhân (thay thế).

Dự thảo Nghị quyết về điều chỉnh mức giảm trừ gia cảnh dự kiến được Ủy ban Thường vụ Quốc hội cho ý kiến và thông qua trong phiên họp tháng 9-2025, có thể áp dụng từ kỳ tính thuế năm 2026. Hiện tại, Bộ Tài chính đề xuất hai phương án.

Phương án 1, căn cứ vào lũy kế chỉ số giá tiêu dùng (CPI) từ năm 2020-2025 dự kiến tăng 21,2%, có thể xem xét giảm trừ 13,3 triệu đồng/tháng cho người nộp thuế và 5,3 triệu đồng/tháng cho người phụ thuộc. Phương án 2, dựa vào tốc độ tăng thu nhập bình quân đầu người và tốc độ tăng GDP bình quân đầu người, có thể giảm trừ 15,5 triệu đồng/tháng cho người nộp thuế và 6,2 triệu đồng/tháng cho người phụ thuộc. Số giảm thu ngân sách của hai phương án này lần lượt là 12.000 tỉ đồng và 21.000 tỉ đồng.

Dự thảo Luật Thuế thu nhập cá nhân (thay thế) dự kiến trình Quốc hội xem xét, thông qua trong kỳ họp tháng 10 năm nay. Bên cạnh việc mở rộng cơ sở thuế; sửa cách tính thuế với hoạt động chuyển nhượng bất động sản, vốn và chứng khoán…; Bộ Tài chính cũng tập trung sửa đổi các quy định về giảm trừ gia cảnh và biểu thuế lũy tiến từng phần áp dụng với thu nhập từ tiền lương, tiền công.

Trong đó, Bộ đề xuất giao Chính phủ quy định mức giảm trừ gia cảnh để bảo đảm linh hoạt, chủ động điều chỉnh cho phù hợp với thực tiễn và yêu cầu phát triển kinh tế - xã hội của đất nước trong từng thời kỳ.

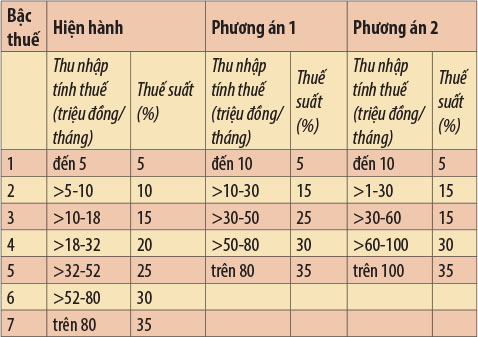

Về biểu thuế, Bộ đề xuất hai phương án cải tiến theo hướng rút gọn số bậc và nới rộng khoảng cách thu nhập giữa các bậc. Cụ thể, ở cả hai phương án, mức thuế suất khởi điểm 5% áp dụng cho phần thu nhập tính thuế từ 10 triệu đồng/tháng trở lên, sau khi đã giảm trừ gia cảnh và các chi phí hợp lệ. Mức thuế suất cao nhất vẫn giữ là 35% được áp dụng với thu nhập tính thuế trên 80 triệu đồng/tháng (phương án 1) hoặc từ 100 triệu đồng/tháng trở lên (phương án 2).

Giảm trừ gia cảnh phải tính đến tương lai

Theo bà Bùi Thị Lệ Phương, Giám đốc Công ty Tài chính kế toán thuế Centax, Chủ tịch Hội Quản trị và Kiểm soát nội bộ Việt Nam, hai phương án điều chỉnh mức giảm trừ gia cảnh tuy cao hơn mức hiện hành (11 triệu đồng/tháng cho người nộp thuế và 4,4 triệu đồng/tháng cho người phụ thuộc), song vẫn còn thấp so với bối cảnh thực tế, khi trượt giá mỗi năm gần 10%, và cũng chưa tương xứng với mức điều chỉnh của lương cơ sở.

“Tất nhiên, ở thời điểm hiện tại, việc chọn phương án 2 có thể là phù hợp, nhưng 3-5 năm tới thì chưa chắc. Vì thế, theo tôi, cần xem xét điều chỉnh mức giảm trừ gia cảnh linh hoạt theo tình hình thực tế, và nên giao cho Chính phủ thực hiện điều chỉnh”, bà Phương đề xuất.

Cũng theo bà Phương, việc áp dụng một mức giảm trừ gia cảnh thống nhất cho toàn quốc là chưa hợp lý, thậm chí có thể gây bất bình đẳng. Bà đề xuất nên phân chia mức giảm trừ theo vùng, dựa trên điều kiện kinh tế - xã hội cụ thể của từng địa phương. Đặc biệt, tại các đô thị lớn, nơi chi phí sinh hoạt cao hơn nhiều so với mặt bằng chung, cần áp dụng mức giảm trừ cao hơn để bảo đảm công bằng cho người nộp thuế.

PGS.TS. Phạm Thế Anh (Đại học Kinh tế Quốc dân) cho rằng: mức giảm trừ gia cảnh, ngoài việc bảo đảm nhu cầu sống thiết yếu tại thời điểm hiện tại, còn cần tính đến yếu tố tương lai. Bởi lẽ, mức giảm trừ này thường được cố định trong thời gian rất dài, đơn cử 15 năm qua chỉ điều chỉnh hai lần khi lạm phát tích lũy vượt 20%. Điều này khiến người làm công ăn lương chịu nhiều thiệt thòi. Hơn nữa, với kịch bản tăng trưởng kinh tế đạt hai con số từ năm tới như Chính phủ kỳ vọng, chi phí sinh hoạt thực tế chắc chắn sẽ tăng nhanh không kém. Do đó, các mức giảm trừ gia cảnh được đề xuất hiện nay hoàn toàn có thể lạc hậu chỉ sau 1-2 năm.

“Như đã nhiều lần khuyến nghị, tôi ủng hộ việc gắn mức giảm trừ gia cảnh, cả cho người nộp thuế và người phụ thuộc, cũng như các mốc thu nhập trong biểu thuế với chỉ số giá tiêu dùng (CPI) hằng năm, thay vì để 5-7 năm mới điều chỉnh như hiện nay. Tức là các mức này sẽ tăng, giảm hàng năm theo biến động của CPI”, ông Phạm Thế Anh nhấn mạnh. Từ góc độ này, việc dự thảo luật không ấn định cứng mức giảm trừ gia cảnh mà giao Chính phủ quyền điều chỉnh theo tình hình thực tiễn hằng năm là hướng đi hợp lý

Về biểu thuế, bà Bùi Thị Lệ Phương đồng tình với việc rút gọn từ bảy bậc xuống còn năm bậc, nhưng cho rằng với cách thiết kế mới, người nộp thuế thực tế cũng không được hưởng lợi đáng kể. Theo bà, thu nhập bình quân đầu người năm 2024 là 5,4 triệu đồng/tháng, tăng 28,57% so với năm 2020. Các chi phí cũng tăng với mức trượt giá mỗi năm gần 10%. Trong khi đó, ở biểu thuế mới, khởi điểm chịu thuế ở bậc 1 là đến 10 triệu đồng/tháng, thay vì mức đến 5 triệu đồng/tháng như hiện hành, nhưng vẫn là mức thấp so với thu nhập bình quân, chi phí xã hội. “Cần điều chỉnh tăng mức này lên tối thiểu 15 triệu đồng/tháng mới tính thuế 5%. Tương tự, các bậc 2, 3, 4, 5 cũng cần giãn ra”, bà Phương đề xuất.

Trong khi đó, ông Phạm Thế Anh cho biết, “thật khó để nói là đúng hay sai” về biểu thuế mà cơ quan soạn thảo đưa ra, bởi thực tiễn áp dụng trên thế giới rất đa dạng, như chính cơ quan soạn thảo dự thảo luật đã nêu. Tuy nhiên, mức thuế suất cao nhất lên tới 35% là ngưỡng khá cao, có thể tạo ra tác dụng ngược. Cụ thể, mức thuế này không những không khuyến khích người có trình độ cao, kỹ năng tốt làm việc trong nước, mà còn khiến doanh nghiệp gặp khó trong việc tuyển dụng nhân sự chất lượng cao do chi phí lao động quá đắt đỏ.

Trên thế giới, mức thuế thu nhập cá nhân từ 30-35% thường chỉ được áp dụng tại những quốc gia có nền phúc lợi xã hội phát triển, nơi người dân được hưởng các dịch vụ công (như y tế, giáo dục và an sinh xã hội) chất lượng cao. Trong khi đó, mức thuế suất cao nhất tại Singapore, quốc gia có chất lượng dịch vụ công và năng lực quản lý nhà nước được đánh giá cao, hiện cũng chỉ dừng ở 24%. Nếu Việt Nam đặt mục tiêu tiệm cận các quốc gia phát triển, thì việc học hỏi kinh nghiệm từ những nước như Singapore là cần thiết, PGS.TS. Phạm Thế Anh nói.

Định lại chuẩn công bằng trong thuế thu nhập cá nhân

Từ ý kiến của các chuyên gia, một vấn đề đặt ra là: những thay đổi trong sửa đổi chính sách thuế thu nhập cá nhân lần này liệu có giải quyết được vấn đề gốc rễ về công bằng thuế trong bối cảnh cơ cấu thu nhập - chi tiêu của người lao động đã thay đổi sâu sắc sau nhiều năm?

Trên thực tế, người lao động đang rơi vào cảnh thu nhập danh nghĩa cao, nhưng khả năng tích lũy ngày càng giảm. Những lao động tại TPHCM hay Hà Nội có mức lương 25-30 triệu đồng/tháng, tức 300-360 triệu đồng/năm, “tiếng” là có “thu nhập trung cao” nhưng sau khi trừ các chi phí thuê nhà, học phí, nuôi con, bảo hiểm, chi tiêu cơ bản, số tiền còn lại gần như không đủ để tích lũy. Nhiều gia đình hai vợ chồng làm công ăn lương với tổng thu nhập gần 50 triệu/tháng vẫn không thể mua nổi căn hộ trung bình ở đô thị lớn.

Hơn nữa, nguyên lý của thuế thu nhập cá nhân là “người có thu nhập cao hơn thì phải đóng thuế nhiều hơn”, nhằm bảo đảm công bằng chiều dọc. Tuy nhiên, biểu thuế hiện hành có xu hướng “đặt gánh nặng” lên tầng lớp trung lưu đô thị - những người có thu nhập cao hơn mặt bằng nhưng chi phí sống cũng gấp nhiều lần so với vùng nông thôn hoặc đô thị nhỏ.

Biểu thuế hiện tại cũng chưa thực sự điều tiết nhóm thu nhập rất cao. Thuế suất tối đa 35% áp dụng từ ngưỡng 960 triệu đồng/năm, tức chỉ hơn 80 triệu/tháng - mức không còn là “giàu có đặc biệt” trong bối cảnh hiện nay. Trong khi đó, người có thu nhập hàng tỉ đồng mỗi tháng lại không chịu thuế suất nào cao hơn, và thậm chí có nhiều cách “tối ưu thuế” thông qua các kênh đầu tư khác không bị đánh thuế như thu nhập từ chứng khoán, bất động sản nếu không phát sinh giao dịch bán.

Rõ ràng, để thiết lập lại chuẩn công bằng thuế thu nhập cá nhân, không thể chỉ điều chỉnh vài con số kỹ thuật. Cần có cách tiếp cận tổng thể hơn với một hệ thống thuế gắn với thực tế cuộc sống, linh hoạt theo vùng miền và biến động kinh tế, phản ánh đúng khả năng nộp thuế của từng nhóm dân cư. Nếu được nhìn nhận một cách sâu sắc và cải cách theo hướng hiện đại, công bằng thuế không chỉ tạo sự đồng thuận trong xã hội, mà còn khơi thông nguồn lực cho phát triển, xây dựng một quốc gia thịnh vượng, công bằng và văn minh.

Tại Nghị quyết về phiên họp chuyên đề xây dựng pháp luật tháng 6-2025, Chính phủ giao Bộ Tài chính nghiên cứu, điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân có xét đến sự khác biệt giữa các khu vực, vùng miền. Tuy nhiên, vấn đề này chưa được Bộ Tài chính đề cập trong cả dự thảo Nghị quyết của Ủy ban Thường vụ Quốc hội và dự thảo Luật Thuế thu nhập cá nhân (thay thế).

Mọi chính sách thuế phải hội đủ nguyên tắc : Công bằng/ Nhân quả/ Tin cậy. Công bằng, giữa người nộp thuế với người thu thuế. Người nộp luôn có tâm lý muốn thuế thấp, người thu thì ngược lại. Vậy nên phải thống nhất lấy tiêu chí đáp ứng nhu cầu cuộc sống thực tế để hóa giải. Trước hết, người nộp thuế phải sống được (chưa nói sống đàng hoàng), người thu thuế có trách nhiệm hoàn thành nhiệm vụ (chưa nói hoàn thành vượt mức). Nhân quả, là phương châm xuyên suốt, có làm có hưởng, có thu có chi. Người nộp thuế nhiều đáng được ghi nhận/ ghi danh/ ưu đãi, người nộp ít thì ngược lại. Tin cậy, là vấn đề sống còn của mọi chính sách, một khi tạo được niềm tin bền vững thì vướng mắc giữa người nộp thuế/ người thu thuế hầu như không đáng kể, bản thân người nộp thuế cảm thấy tự tin và tự hào vì những gì đã làm cho xã hội, người thu thuế cũng có cảm giác an toàn và an tâm khi thực thi chức phận của mình.

Ngoài những con số đã nêu trong bài xoay quanh thuế Thu nhập cá nhân (ngưỡng chịu thuế, mức giảm trừ, số bậc thuế…) còn những con số khác vẫn đang làm khổ doanh nghiệp theo nhiều kiểu.

– 24 giờ / 24 giờ làm việc: thời gian cách biệt tối đa cho phép giữa ngày lập hóa đơn điện tử; ngày ký hóa đơn điện tử. Ngày hiệu lực để khai thuế với người bán là ngày lập hóa đơn, ngày hiệu lực để khai thuế với người mua là ngày ký hóa đơn. Hãy nhìn các Ngân hàng sáng đèn suốt đêm giao thừa & 2 ngày đầu năm, hay các văn phòng sáng đèn xuyên các đêm cuối tháng mà xem, quy định này đã góp thêm 1 gánh nặng (lớn) lên những con người sau các ô cửa sáng đèn đó đấy.

– 7 ngày: thời hạn tối đa để các doanh nghiệp đối soát, nghiệm thu, lập đầy đủ chứng từ; xuất hóa đơn cho các giao dịch “có số liệu lớn” và “thuộc những dịch vụ được điểm tên”. Điều đáng nói là không có bất kỳ khái niệm “thế nào là số liệu lớn”; không có hướng dẫn ngoại lệ với những dịch vụ không được điểm tên. Trong khi đó, những dịch vụ được điểm tên trong quy định (viễn thông, điện, hàng không…) hầu như là dạng dịch vụ 1 chiều – công bố bao nhiêu tiền thì sẽ phải trả bấy nhiêu, còn chuyện đối soát nếu có thì cũng sẽ diễn ra trong thời gian dài sau đó (chẳng hạn khi phát sinh mâu thuẫn về số điện tiêu thụ). Quy định này hoàn toàn chỉ rõ ra ban soạn thảo luật vẫn đang nhìn quan hệ kinh doanh giữa các doanh nghiệp là 1-1 (nên mới mất có 7 ngày để đối soát số liệu hoàn chỉnh) mà không hề nhìn thấy bức tranh kinh doanh đa dạng hiện tại.

Ngoài ra, quy định từ mấy chục năm nay là cho phép doanh nghiệp lớn có 20 ngày kể từ khi kết thúc tháng dương lịch (doanh nghiệp nhỏ thì 30 ngày kể từ khi kết thúc quý) để rà soát hoạt động kinh doanh; lập tờ khai thuế (GTGT / TNCN), vậy tại sao lại chỉ có 7 ngày để nghiệm thu hợp đồng? Lập tờ khai sai sót thì được bổ sung, nộp thuế thiếu thì nộp bổ sung kèm lãi chậm nộp, còn nghiệm thu hợp đồng không kịp trong vòng 7 ngày thì treo lơ lửng cái án phạt đang – được – đề – xuất – lên – tới 80 triệu cho 1 trường hợp xuất hóa đơn sai thời điểm.

– 1 ngày: thời gian cách biệt tối đa giữa ngày thông quan tờ khai hải quan xuất khẩu (tại chỗ); ngày xuất hóa đơn cho giao dịch này. Trong khi 15 ngày là thời hạn để bên nhập khẩu (tại chỗ) mở tờ khai đối ứng. Vì sao lại có sự chênh lệch này? Vì sao phải là 1 ngày với hóa đơn (thủ tục thuế) mà không được là 15 ngày như tờ khai (thủ tục hải quan).

Và còn nhiều con số khác chưa hợp lý nhưng buộc phải tuân thủ.

Thuế TNCN theo tôi nên áp dụng theo Phương án 2 nhưng điều chỉnh mức thuế suất: Bậc 2 là 10%; bậc 4 là 25%; bậc 5 là 30% thì mới có động lực thực sự để người nộp tăng thêm thu nhập cao hơn.

Lương 100tr đồng/tháng thì giá nhà 75tr/m2. Sau khi trừ chi phí thì 10 năm vẫn chưa mua nổi căn chung cư. Thu 35% quá cao và không hợp lý.

Theo tôi Thuế thu nhập cá nhân nên áp dụng 3 mốc 5%, 10%, 20%, tối đa 20% tương đương thuế TNDN. Giảm trừ gia cảnh căn cứ theo lương tối thiểu vùng nhân hệ số.