(KTSG) - Bài này sẽ tập trung vào trái phiếu doanh nghiệp vì tính rủi ro của nó.

- Cần công bố ngân hàng bán bảo hiểm, trái phiếu doanh nghiệp chỉ với tư cách đại lý

- Mấu chốt để giải quyết khủng hoảng trái phiếu doanh nghiệp

Có ba hình thức luật cho phép huy động tiền trong dân để tài trợ đầu tư trong nền kinh tế. Hình thức thứ nhất là bỏ tiền hay tài sản cá nhân làm vốn chủ sở hữu hay vốn tự có (equity) để kinh doanh, và bán cổ phần để gây vốn vì lợi thế là cổ phần có thể dễ bán lại cho người thứ ba.

Để làm tăng nguồn vốn hoạt động, doanh nghiệp có thể dựa vào vay mượn hệ thống ngân hàng hoặc tự phát hành trái phiếu. Hệ thống ngân hàng là mạch máu quan trọng nhất cho nền kinh tế vì có thể hoạt động khắp nơi để thu hút tiền nhàn rỗi và cho người cần vốn vay, với cấp số nhân so với tiền ký gửi.

Vì là mạch máu quan trọng của nền kinh tế, chúng bị đặt dưới sự kiểm soát chặt chẽ của chính phủ để tránh lạm phát, đặc biệt là kiểm soát lượng tín dụng và tiền tệ tạo ra trong nền kinh tế, và quan trọng nhất là tiền gửi được bảo đảm của ngân hàng trung ương.

Từ lâu trái phiếu đã là kênh quan trọng để gây vốn đầu tư dài hạn cho các dự án lớn của nhà nước trung ương và địa phương, và trong ngắn hạn nhà nước cũng bán trái phiếu để chi tiêu ngân sách trước khi thu được thuế. Trái phiếu nhà nước đáng tin cậy vì được bảo chứng bằng danh dự công quyền và sự tin cậy của chính phủ (trung ương và địa phương) và quan trọng nhất là nhà nước có quyền đánh thuế để chi trả.

Doanh nghiệp cũng có thể tự phát hành trái phiếu để dân chúng và doanh nghiệp khác mua. Kênh phụ này ngày càng trở thành kênh quan trọng, nhưng với độ rủi ro cao khi phát triển rộng và không được kiểm soát chặt chẽ, nó đã từng gây ra cuộc khủng hoảng trầm trọng năm 2007 và kéo dài đến năm 2012 ở Mỹ.

Doanh nghiệp tự phát hành trái phiếu vì giảm được mức độ kiểm soát chặt chẽ của ngân hàng. Người mua trái phiếu doanh nghiệp rõ ràng là phải chấp nhận độ rủi ro cao hơn và luật pháp cũng cần có để làm rõ mức độ rủi ro qua việc đòi hỏi làm rõ các điều khoản doanh nghiệp bảo đảm được chứng nhận (covenant terms) khi phát hành, hoặc qua chứng từ tài chính mà công ty bắt buộc phải công bố, hoặc dựa vào sự đánh giá xếp hạng của các công ty đánh giá chuyên nghiệp (credit rating agencies) không chỉ một lần mà thường xuyên định kỳ. Những điều này cần được quy định bởi luật pháp.

Hệ thống trái phiếu doanh nghiệp ở Mỹ

Trái phiếu doanh nghiệp Mỹ cũng có loại được bảo đảm bằng tài sản công ty (secured bonds) và có loại không (unsecured). Loại được bảo đảm cũng chia làm nhiều dạng, được ưu tiên và được ít ưu tiên.

Khi người phát hành trái phiếu không trả được nợ, chủ nợ có thể phát mãi tài sản công ty để lấy lại vốn: ưu tiên cao nhất là ngân hàng, rồi các trái chủ theo từng loại dựa vào điều khoản ban đầu.

Quy định điều kiện phát hành và kiểm soát thị trường trái phiếu thuộc Ủy ban Chứng khoán Nhà nước (SEC). Tại sao chủ nợ lại không mượn ngân hàng với lãi suất thấp hơn mà lại vay bằng trái phiếu? Đó là vì ngân hàng luôn luôn đòi hỏi có tài sản bảo đảm. Trái phiếu thường có lãi suất cao nhưng trái chủ phải chia sẻ rủi ro với chủ nợ.

Khi tỷ lệ nợ so với vốn tự có cao sẽ dễ dẫn kinh tế đi vào khủng hoảng. Thời khủng hoảng tài chính 2007-2012 ở Mỹ tỷ số này là 60% (0,6), nhưng hiện nay chỉ còn 27%.

Trái phiếu ở Mỹ, dù được bảo đảm hay không, còn được phân biệt thành hai hình thức:

a. Hình thức bearer form: Mua thẳng từ người phát hành, nhận được giấy chứng nhận đó là trái phiếu của chủ nợ phát hành, nhưng không ghi tên và địa chỉ trái chủ. Trái chủ tự do chuyển nhượng cho người thứ ba.

Người phát hành theo luật không có nhiệm vụ phải giữ sổ sách tên người mua và nhiệm vụ phải trả lãi thường xuyên tới địa chỉ người mua. Trái chủ phải tự mình mang chứng nhận đến chủ nợ phát hành nhận lãi hay lấy lại vốn khi đến hạn. Lợi ích là chính phủ không thể truy thu thuế. Bất lợi là nếu mất hoặc bị hủy hoại thì vô phương cứu chữa.

b. Hình thức registered form: Mua dưới hình thức registered form, doanh nghiệp phát hành giữ tên và địa chỉ người mua và phải gửi lãi thường xuyên tới địa chỉ người mua. Khi bán cho người thứ ba, người mua phải đến doanh nghiệp phát hành thay đổi tên trái chủ.

Trái chủ vẫn có thể dễ dàng bán lại cho người thứ ba, thông qua hệ thống máy tính như hiện nay. Và để tiết kiệm chi phí và thời gian, hình thức này thường mua thông qua các doanh nghiệp môi giới tài chính (brokerage houses). Họ hoặc đăng ký dưới tên họ hoặc đăng ký dưới tên người mua.

Vì giao tài sản cho công ty môi giới, nên trái chủ phải có niềm tin với công ty môi giới, đồng thời luật pháp cũng có thể đưa ra nhiều điều khoản kiểm soát để bảo vệ thị trường.

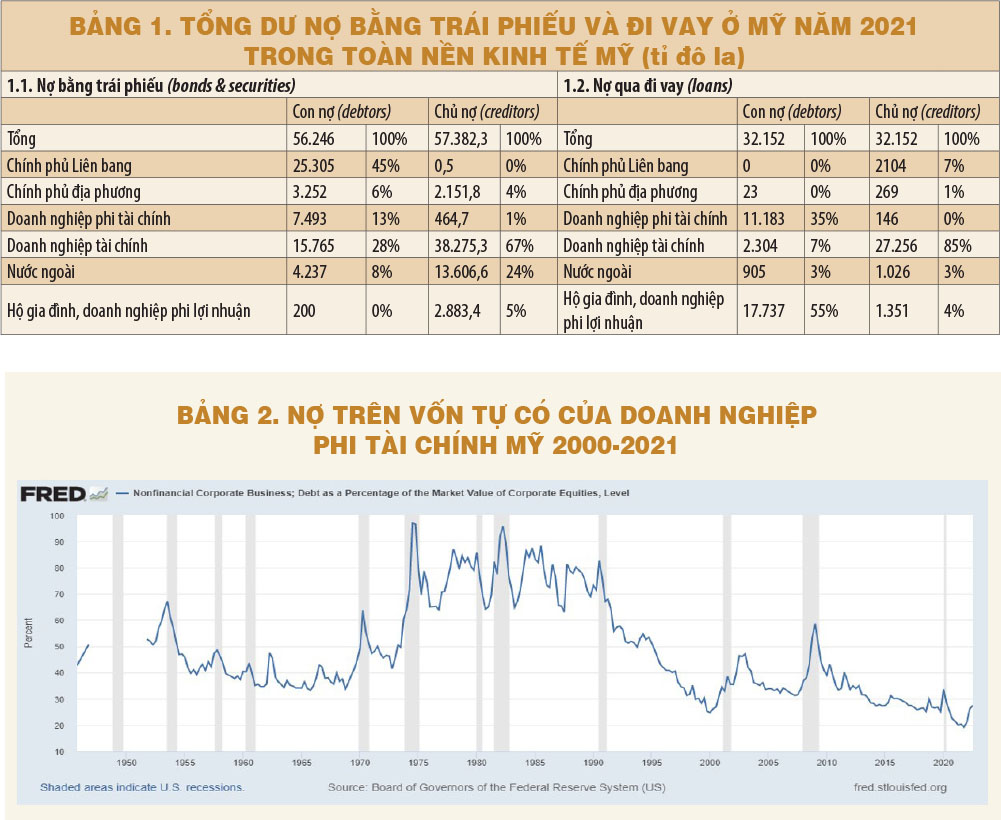

Bảng 1 tổng hợp từ Báo cáo về Tài khoản Tài chính của Mỹ năm 2021 cho thấy công cụ trái phiếu và đi vay được sử dụng trong nền kinh tế Mỹ như thế nào vào thời điểm năm 2021.

- Chính phủ (liên bang và địa phương) chiếm tới 51% tổng dư nợ bằng trái phiếu trong nền kinh tế, sau đó mới là doanh nghiệp, chiếm 41%. Người mua trái phiếu cao nhất là doanh nghiệp tài chính (67%) và nước ngoài (24%). Hộ gia đình mua trực tiếp trái phiếu không đáng kể vì họ mua bán thông qua đầu tư vào doanh nghiệp tài chính (xem 1.1 bảng 1).

- Về nguồn vốn nợ qua cho vay (loans) chính là từ khu vực tài chính, chủ nợ chủ yếu là ngân hàng (85%) và con nợ chủ yếu là hộ gia đình (55%) và doanh nghiệp phi tài chính (35%) (xem 1.2 bảng 1).

- Bảng 1 (so 1.2 với 1.1) cũng cho thấy doanh nghiệp phi tài chính vẫn dựa vào vay nợ (11.183 tỉ đô la) hơn là phát hành trái phiếu (7.493 tỉ đô la).

Càng dựa nhiều vào nợ (trái phiếu và đi vay) doanh nghiệp càng làm tăng thêm rủi ro cho nền kinh tế, điển hình là thời gian 2007-2012. Bảng 2 cho thấy khi tỷ lệ nợ so với vốn tự có cao sẽ dễ dẫn kinh tế đi vào khủng hoảng. Thời khủng hoảng tài chính 2007-2012 ở Mỹ chỉ số này là 60% (0,6), nhưng hiện nay chỉ còn 27% (0,27).

Chỉ số nợ trên vốn tự có của doanh nghiệp phi tài chính tại Việt Nam (sau khi loại trừ khu vực tài chính) thật đáng quan ngại, tác giả tính cho năm 2019 là 150%. Và theo Sách trắng Doanh nghiệp năm 2022, dù không đủ thông tin để tính cho cả khu vực doanh nghiệp phi tài chính, chỉ số trên của doanh nghiệp công nghiệp và xây dựng là 130% (1,3), đã cao gấp nhiều lần doanh nghiệp Mỹ.

Còn với doanh nghiệp nhà nước (gồm cả tài chính) chỉ số hiện nay là 350% (3,5). (Sách trắng Doanh nghiệp nên phân biệt khu doanh nghiệp phi tài chính, ngân hàng vì bản thân ngân hàng là lấy nợ tạo nợ nên chỉ số cao).

Sự phân biệt và hạn chế hoạt động trong ba lĩnh vực ngân hàng, tài chính phi ngân hàng và phi tài chính theo luật Mỹ

Để tránh khủng hoảng như năm 2007, Chính phủ Mỹ đã hạn chế rất nhiều ngân hàng tham gia buôn bán trái phiếu của doanh nghiệp, trừ trái phiếu chính phủ và trái phiếu chính mình hay của tập hợp các ngân hàng, và trong những trường hợp rất hạn chế khác.

Như chúng ta biết, trước đây ngân hàng cho vay mua nhà, không cần đánh giá khả năng trả nợ của người vay, sau đó gom các khoản nợ này lại và biến thành trái phiếu (thực ra gọi là mortgage-backed securities) có lãi suất cao hơn lãi suất trái phiếu chính phủ (vì nợ mua nhà có lãi suất cao) rồi bán ra thị trường, đẩy nợ cho người mua trái phiếu mà không ai kiểm soát.

Người người hô hào mua nhà để bán lại vì giá bị đẩy cao cho đến khi giá nhà suy sụp và người mua nhà mất khả năng trả nợ. Giá nhà giảm 30%. Thị trường chứng khoán giảm 50%. Cứu ai bây giờ? Cứu người mua trái phiếu? Dĩ nhiên Ngân hàng Trung ương Mỹ không cứu doanh nghiệp tài chính và người mua trái phiếu loại này.

Nhiều doanh nghiệp tài chính phá sản, 9 triệu người lao động, bằng 6% lực lượng lao động, mất việc. Nhà nước chỉ mua lại cổ phiếu một vài doanh nghiệp quan trọng nhằm nắm quyền kiểm soát để tổ chức lại doanh nghiệp, sau khi tình hình ổn định, nhà nước bán lại và có lời.

Việc có luật nhằm phân biệt và tách biệt hoạt động ngân hàng, doanh nghiệp tài chính buôn bán chứng khoán và nợ, và doanh nghiệp phi tài chính khác để kiểm soát hoạt động của chúng là điều tối quan trọng trong nền kinh tế Mỹ hiện nay.

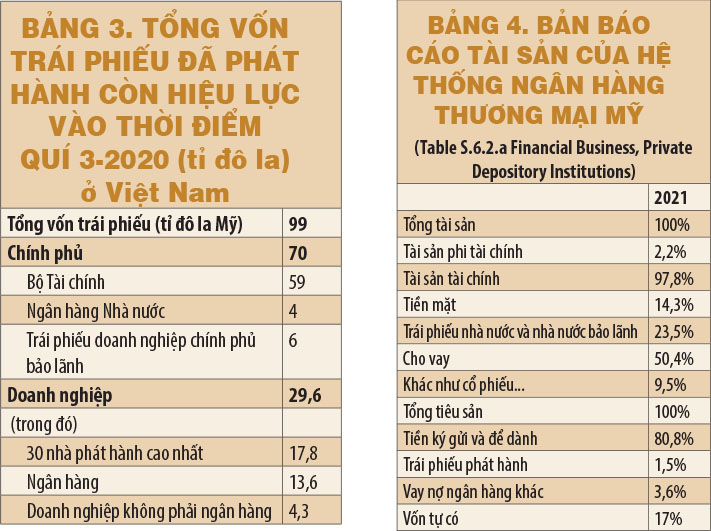

Vốn cho hoạt động của ngân hàng ở Mỹ chủ yếu là từ khách hàng ký gửi, hiện lên đến 85% tổng giá trị nguồn vốn (tổng tiêu sản và vốn tự có); vốn dựa vào phát hàng trái phiếu chỉ chiếm 1,5% và kênh này nhằm chủ yếu phục vụ doanh nghiệp nhà nước tổ chức với mục đích cho người nghèo vay mua nhà hoặc sinh viên vay trả học phí (bảng 3). Ngân hàng đầu tư bằng cách cho khách hàng vay (50,4%), mua trái phiếu nhưng chủ yếu là trái phiếu chính phủ và trái phiếu do doanh nghiệp nhà nước phát hành có bảo đảm (26,9%), cũng như lưu giữ tiền mặt (14,3%) để đáp ứng thanh khoản thanh toán thường xuyên của khách hàng. Và hệ thống ngân hàng không chỉ cho vay phục vụ doanh nghiệp phi tài chính mà cả hộ gia đình, với tổng mức vay của hộ gia đình tính đến cuối năm 2021 bằng 17.700 tỉ đô la (trong đó 12.200 tỉ đô la là để mua nhà), gấp 4 lần mức doanh nghiệp phi tài chính vay.

Vì vai trò cực kỳ quan trọng của ngân hàng thương mại trong nền kinh tế, chúng được đặt dưới sự kiểm soát tập trung và trực tiếp của Cục Dự trữ liên bang Mỹ (Fed). Quan trọng nhất là xác lập dự trữ bằng tiền mặt, theo một tỷ lệ nhất định đối với số vốn ngân hàng cho vay ra, nhằm kiểm soát lưu lượng tiền mặt trong nền kinh tế, lãi suất nói chung và mục đích cuối cùng là nhằm bảo đảm ổn định giá cả, không để lạm phát cao.

Vì có hai kênh vốn, Fed phải bảo đảm rằng kênh trái phiếu doanh nghiệp có rủi ro cao ngày càng tăng không tác động xấu đến khu vực tài chính.

Fed giải thích qua việc điều chỉnh Luật về Công ty Mẹ ngân hàng (The Bank Holding Company Act of 1956 - BHC) nhằm ngăn chặn việc doanh nghiệp phi tài chính bành trướng vào việc sở hữu ngân hàng nhằm phục vụ chính mình, hay ngược lại là ngân hàng cơ cấu anh em với doanh nghiệp phi tài chính; sự bành trướng này phát triển mạnh trong những năm 1960, 1970, 1980. Những điều chỉnh quan trọng gồm:

- Đặt các doanh nghiệp phi tài chính sở hữu hay kiểm soát 25% cổ phiếu một hay nhiều ngân hàng vào diện kiểm soát của Fed như một ngân hàng, và tăng một số hoạt động không được phép tham gia.

- Hạn chế hoạt động của ngân hàng nước ngoài ở Mỹ (muốn hoạt động phải thiết lập theo luật Mỹ ngân hàng độc lập với chủ sở hữu nước), cũng như hạn chế hoạt động ở nước ngoài của các doanh nghiệp sở hữu ngân hàng (BHC).

- Cấm các doanh nghiệp sở hữu ngân hàng tham dự chung với các công ty chứng khoán nợ trong hoạt động bảo lãnh phát hành và xử lý nợ và chứng khoán vốn (như trái phiếu) và đòi hỏi một số điều kiện kể cả về vốn sở hữu khi doanh nghiệp sở hữu ngân hàng nộp đơn xin hoạt động.

- Hành động của Fed cấm hay cho phép là trên cơ sở lợi ích chung (public interest) và Fed đã đưa ra một danh sách hoạt động cấm với lý do, thí dụ cấm tham gia vào lĩnh vực bảo hiểm trừ một số trường hợp.

- Nhằm phân biệt hoạt động, Fed đã cấm quảng cáo tiếp thị và bán trái phiếu, giấy nợ tại cơ sở ngân hàng của các doanh nghiệp sở hữu ngân hàng và doanh nghiệp liên kết nhằm tránh việc lợi dụng chúng được Fed bảo đảm. Fed cũng áp dụng các hành vi cấm trên đối với chính ngân hàng khi ngân hàng phát hành trái phiếu của mình.

- Mới đây (2021), Fed công bố một loạt quy tắc mới cấm mua chứng khoán riêng lẻ, hạn chế giao dịch tích cực và tăng tính kịp thời của báo cáo và công bố thông tin công khai của các nhân viên hoạch định chính sách và nhân viên cấp cao của Fed.

Trái phiếu ở Việt Nam

Việt Nam có trái phiếu chính phủ và trái phiếu doanh nghiệp. Trái phiếu doanh nghiệp có thể phát hành ra công chúng hay phát hành riêng lẻ.

Theo Bộ Tài chính, ngày 16-9-2022, Chính phủ đã ban hành Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung Nghị định số 153, theo đó, Chính phủ chủ trương không thắt chặt việc phát hành trái phiếu doanh nghiệp riêng lẻ, nhưng tăng cường hiệu quả quản lý, giám sát và định hướng thị trường, trong đó giới hạn quyền đầu tư trái phiếu ở nhà đầu tư chuyên nghiệp, với những điều kiện phải đáp ứng.

Chỉ số nợ trên vốn tự có của doanh nghiệp phi tài chính tại Việt Nam (sau khi loại trừ khu vực tài chính) thật đáng quan ngại, tác giả tính cho năm 2019 là 150%. Và theo Sách trắng Doanh Nghiệp năm 2022, dù không đủ thông tin để tính cho cả khu vực doanh nghiệp phi tài chính, chỉ số trên của doanh nghiệp công nghiệp và xây dựng là 130% (1,3), đã cao gấp nhiều lần doanh nghiệp Mỹ. Còn với doanh nghiệp nhà nước (gồm cả tài chính) chỉ số hiện nay là 350%.

Theo VNEconomy, trong tháng 8-2022, tổng giá trị trái phiếu doanh nghiệp riêng lẻ được phát hành là 211.000 tỉ đồng (trên 9 tỉ đô la Mỹ), chiếm 96% thị trường trái phiếu doanh nghiệp. Trong số doanh nghiệp phát hành, lớn nhất là ngân hàng chiếm 54,2%, bất động sản 21,3%, khác 24,5%. Điều này cho thấy hệ thống ngân hàng Việt Nam quá tập trung vào trái phiếu doanh nghiệp riêng lẻ với lãi suất gần đây rất cao, 10-12%/năm, để gây vốn. Điều này ngược với cách làm của Mỹ và các nước khác. Phát hành trái phiếu để có vốn chỉ chiếm 1,5% ở Mỹ.

Cũng theo VNEconomy, trái phiếu doanh nghiệp đáo hạn năm 2023 là 271.000 tỉ đồng (12 tỉ đô la) và năm 2024 là 329.000 tỉ đồng (khoảng 14 tỉ đô la).

Xin đặt ra một số câu hỏi từ bức tranh thị trường trái phiếu doanh nghiệp của Việt Nam như sau:

Thứ nhất, trái phiếu chính phủ là cần thiết cho sự phát triển khu vực công vì lợi ích chung, nhưng phải chăng các nhà quản lý cũng cho rằng trái phiếu doanh nghiệp là cần thiết cho sự phát triển kinh tế mà không cần quản lý và thế chấp? Trong khi đó, các nước như Mỹ cho rằng trái phiếu doanh nghiệp là dành cho những người có tiền, sẵn sàng chấp nhận rủi ro để có lãi cao. Nhưng trong thời gian gần đây, đặc biệt là sau cuộc khủng hoảng tài chính năm 2007, họ thay đổi luật pháp, chủ yếu là bảo đảm rằng các hình thức đầu tư trái phiếu riêng lẻ đầy rủi ro nhằm có vốn cho bất động sản không ảnh hưởng xấu đến nền kinh tế. Trong khi đó, Bộ Tài chính Việt Nam lại chỉ nhấn mạnh đối với doanh nghiệp phát hành trái phiếu cần đảm bảo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn, doanh nghiệp phải có trách nhiệm thanh toán đầy đủ, đúng hạn lãi, gốc trái phiếu và thực hiện các cam kết với nhà đầu tư.

Thứ hai, Bộ Tài chính có dự liệu rằng kênh tín dụng qua trái phiếu doanh nghiệp riêng lẻ sẽ tăng mức rủi ro của nền kinh tế nói chung không? Lãi suất cho khách hàng vay sẽ bị đẩy lên cao, dẫn đến thiếu vốn trong các hoạt động sản xuất trong nước. Tình hình sử dụng tín dụng qua kênh trái phiếu doanh nghiệp, thay vì vốn vay ngân hàng, là lý do đẩy lãi suất lên quá cao như ở Việt Nam hiện nay. Trong khi lạm phát chỉ ở mức 3-4%, mà lãi suất ký gửi ngân hàng trong thời hạn tối thiểu 1 tháng đã đua nhau lên ở mức từ 4-6% và nếu là 1 năm là 8-10%. Trong khi đó ở Mỹ, lạm phát là 7,1% năm 2022 mà lãi suất ký gửi hay để dành chỉ từ 0,1-0,6%, còn lãi suất để dành cao nhất là 3-4% với số tiền tối thiểu là 25.000 đô la và không rút ra trong vòng một năm.

Thứ ba, câu hỏi đặt ra là tại sao nghị định mới không hạn chế việc ngân hàng thương mại phát hành trái phiếu để có vốn, và việc ngân hàng trở thành sân sau của doanh nghiệp, nhất là doanh nghiệp mẹ sở hữu tỷ lệ đáng kể cổ phiếu của một ngân hàng. Mỹ gọi là Bank holding company (BHC), nếu nắm phần quyết định trong ngân hàng thì cần bị đặt vào vòng kiểm soát như ngân hàng, cũng như quy định một số hoạt động không được phép. Ở Việt Nam, theo báo chí, ngân hàng tích cực tham gia phân phối trái phiếu riêng lẻ nhưng Bộ Tài chính đẩy trách nhiệm cho doanh nghiệp phát hành.

Thứ tư, thống kê của Fed (bảng 4) cho thấy nguồn vốn của hệ thống ngân hàng Mỹ chỉ có 1,5% là từ trái phiếu và đây chủ yếu là kênh trái phiếu nhằm gây vốn cho các doanh nghiệp nhà nước phục vụ công ích như cấp tín dụng mua nhà cho người nghèo hoặc cho sinh viên vay để trả học phí.

Không thể kiếm được thống kê tương tự để tìm hiểu vấn đề ở Việt Nam. Nhưng số liệu từ các nguồn khác cho thấy tổng vốn trái phiếu còn hiệu lực là 30 tỉ đô la và tổng vốn tín dụng ngân hàng là 500 tỉ đô la.

Số liệu của Ngân hàng Phát triển châu Á (ABD) cho thấy, dù họ không bảo đảm số liệu là chính xác, ngân hàng thương mại cũng tham gia mạnh vào phát hành trái phiếu. Trong 30 doanh nghiệp phát hành nhiều nhất thì 71% là của ngân hàng thương mại. Tại sao ngân hàng lại tự phát hành trái phiếu nhiều như thế, thay vì dựa vào huy động tiết kiệm của dân chúng?

Ở VN cho DN phát hành trái phiếu nhưng phải được kiểm toán NN thực hiện kiểm toán và đánh giá toàn diện