(KTSG) - Trong quí 3-2024 tín dụng của nền kinh tế Việt Nam đã có dấu hiệu phục hồi mạnh mẽ. Theo báo cáo từ Ngân hàng Nhà nước, tính đến ngày 30-9-2024 tăng trưởng tín dụng toàn hệ thống ngân hàng đạt 9% so với đầu năm, cao hơn so với mức 6,95% của cùng kỳ năm trước. Liệu xu hướng này có thể duy trì trong quí 4-2024?

- Eximbank ra mắt gói ưu đãi tín dụng 3.000 tỉ đồng hỗ trợ doanh nghiệp FDI tăng trưởng cuối năm

- Tăng trưởng tín dụng cuối năm 2024: Tăng tốc cần đi kèm kiểm soát rủi ro

Diễn biến tăng trưởng tín dụng của toàn ngành

Động lực tăng trưởng tín dụng của hệ thống ngân hàng chủ yếu đến từ các ngân hàng niêm yết. Cụ thể, 27 ngân hàng niêm yết đạt mức tăng 11,53%, cao hơn 3,5 điểm phần trăm so với quí 2-2024 và cải thiện hơn rất nhiều so với cùng kỳ năm 2023 khi chỉ đạt 9,22%. Với mức tăng trưởng tín dụng toàn hệ thống ngân hàng cuối quí 3-2024 được công bố vào khoảng 9% thì rõ ràng mức tăng trưởng này phụ thuộc vào các ngân hàng niêm yết. So với mục tiêu tăng trưởng tín dụng 15% cho cả năm 2024, kết quả hiện tại mới chỉ đạt khoảng 60% kế hoạch.

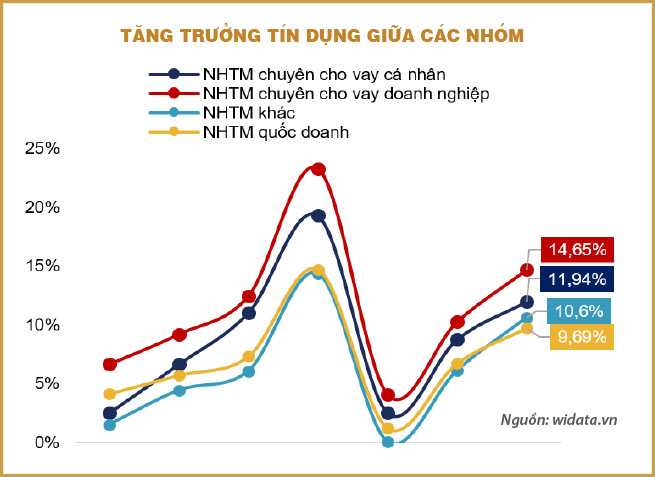

Giữa các ngân hàng thương mại (NHTM) niêm yết cũng có sự phân hóa rõ rệt, thể hiện qua báo cáo tài chính quí 3-2024. Để hiểu sâu hơn về động lực tăng trưởng tín dụng, chúng ta có thể chia 27 NHTM thành bốn nhóm chính dựa trên quy mô tài sản và cơ cấu khách hàng, gồm nhóm NHTM quốc doanh, nhóm NHTM chuyên cho vay doanh nghiệp, nhóm NHTM chuyên cho vay cá nhân và nhóm NHTM quy mô nhỏ (khác). Tương ứng với mỗi nhóm ngân hàng thì sẽ có các chiến lược và động lực tăng trưởng khác nhau.

Dẫn đầu là nhóm ngân hàng chuyên cho vay doanh nghiệp với mức tăng 14,65% so với đầu năm và tăng 4,4% so với quí 2-2024. Mức tăng này tốt hơn đáng kể so với mức chỉ 12,2% trong chín tháng đầu năm 2023. Nhóm này chủ yếu tập trung cho vay các doanh nghiệp, cùng các doanh nghiệp trong hệ sinh thái và đã tận dụng hiệu quả sự phục hồi trong sản suất công nghiệp để mở rộng tín dụng.

Trong khi đó, nhóm ngân hàng chuyên cho vay tiêu dùng gặp nhiều khó khăn khi nhu cầu vay tiêu dùng chững lại. Tuy nhiên, việc chuyển hướng sang cho vay các doanh nghiệp nhỏ và vừa (SME) và doanh nghiệp lớn đã giúp các ngân hàng này giữ được mức tăng trưởng 11,94%.

Nhóm ngân hàng quốc doanh vẫn đóng vai trò đầu tàu với mức tăng trưởng chín tháng lên 9,69%, cải thiện hơn rất nhiều so với cùng kỳ năm ngoái khi chỉ đạt 7,29%.

Trong khi đó, nhóm các ngân hàng quy mô nhỏ mặc dù gặp nhiều khó khăn trong sáu tháng đầu năm so với các nhóm kể trên, nhưng đã ghi nhận mức tăng trưởng đột phá, lên đến 10,6% trong chín tháng. Sự gia tăng này tạo ra thách thức lớn về kiểm soát chất lượng tín dụng trong quí 4, đòi hỏi các ngân hàng phải thận trọng trong quản lý rủi ro để đảm bảo duy trì sự ổn định và hiệu quả trong bối cảnh tín dụng mở rộng nhanh chóng để vừa đạt mục tiêu tăng trưởng của cả ngành và cả mục tiêu kinh doanh của mỗi ngân hàng.

Diễn biến tăng trưởng tín dụng của các ngân hàng

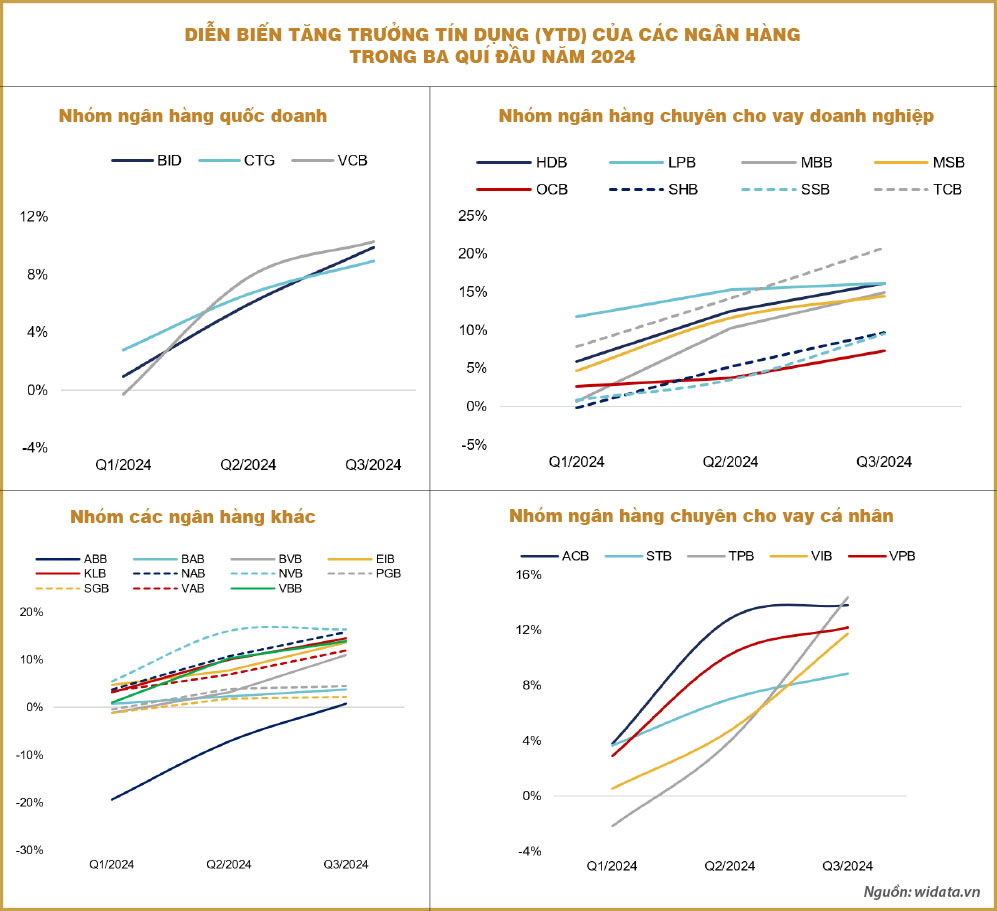

Trong quí 3-2024, một số ngân hàng trong nhóm chuyên cho vay doanh nghiệp đã đạt mức tăng trưởng tín dụng ấn tượng, như Techcombank tăng 4% với động lực chính đến từ lĩnh vực công nghiệp (+26% so với cùng kỳ) và lĩnh vực tài chính (+41%).

Chiến lược đa dạng hóa danh mục đã phát huy hiệu quả giúp Techcombank đạt được mức tăng 20% trong chín tháng đầu năm. HDBank tăng 17,4% với động lực chính tới từ cho vay khách hàng doanh nghiệp lớn và SME (+25,4% so với cùng kỳ); MB tăng 14,9% với các lĩnh vực dẫn dắt tăng trưởng trong quí bao gồm bán buôn bán lẻ (+19,1% so với cùng kỳ) và đặc biệt là hai lĩnh vực kinh doanh bất động sản (+27,6%) và dịch vụ lưu trú (+22,6%) tăng khá nhanh.

Ngược lại, vẫn có các ngân hàng ghi nhận mức tăng trưởng chậm hơn, như OCB với 7,29% và SHB, SeABank chỉ khoảng 9,5%. Điều này phản ánh rõ nét hiệu quả của chiến lược chuyên biệt theo từng phân khúc khách hàng mà mỗi ngân hàng đã triển khai, giúp họ tối ưu hóa lợi thế cạnh tranh và củng cố vị thế trong thị trường tín dụng.

Còn đối với nhóm ngân hàng chuyên cho vay cá nhân, quí này cũng đã ghi nhận mức tăng trưởng đột biến ở một số ngân hàng như TPBank với 10,37% và VIB đạt 7%. Tuy nhiên, phần lớn tăng trưởng vẫn chủ yếu đến từ cho vay doanh nghiệp. Trong bối cảnh nhu cầu vay tiêu dùng suy giảm, việc các ngân hàng bán lẻ chuyển hướng sang cho vay doanh nghiệp để đạt mục tiêu tăng trưởng là điều dễ hiểu.

Ngay cả ACB, động lực tăng trưởng chính cũng đến từ nhóm khách hàng doanh nghiệp vừa và lớn, trong khi nhóm khách hàng cá nhân và SME gần như đi ngang so với quí trước. Tương tự, VPBank cũng đã chuyển sang cho vay các doanh nghiệp FDI và SME, trong khi dư nợ FE Credit lại giảm trong bối cảnh tiêu dùng suy yếu.

Phân tích kỹ hơn về tỷ trọng dư nợ cho vay doanh nghiệp trong quí 3-2024, có thể thấy tỷ lệ này tăng đáng kể so với quí 4-2023. Điển hình là VPBank với tỷ trọng cho vay doanh nghiệp đạt 53%, tăng so với 49% hồi đầu năm; TPBank tăng từ 45% lên 49,7%; VIB tăng từ 16% lên 21%; và ACB từ 33% lên 35%. Mặc dù chiến lược mở rộng cho vay doanh nghiệp giúp các ngân hàng đạt mục tiêu tăng trưởng, nhưng điều này cũng đi kèm với sự sụt giảm NIM (biên lợi nhuận ròng), khiến lợi nhuận có xu hướng bị chững lại.

Nhóm gốc quốc doanh quí 3 có nhịp tăng chậm hơn so với các nhóm còn lại, điều này khá dễ hiểu khi nhóm này có quy mô dư nợ lớn hơn các nhóm khác rất nhiều nên họ rất thận trọng và có khả năng chọn lọc khách hàng tốt để cho vay và tệp ngành nghề rất đa dạng. Có thể thấy sự chậm lại này diễn ra ở VietinBank trong khi BIDV và Vietcombank tăng trưởng rất tốt, Vietcombank chín tháng cùng kỳ năm ngoái chỉ tăng được 3,79% thì năm nay đã là 10%, dẫn dắt chính bởi cho vay khách hàng doanh nghiệp, trong khi nhóm bán lẻ ghi nhận nhu cầu cải thiện chậm.

Quí này, nhóm quy mô nhỏ đã có sự tăng trưởng đột biến ở một số ngân hàng, điều hiếm gặp với nhóm này. Thông thường, nhóm ngân hàng nhỏ không được kỳ vọng sẽ tăng trưởng mạnh do thiếu chiến lược rõ ràng hoặc tập trung cho vay các doanh nghiệp trong hệ sinh thái. Tuy nhiên, nhiều ngân hàng như KienLong Bank, Eximbank, Nam Á Bank, BVB, VAB đã có mức tăng trưởng tín dụng đáng kể trong quí này. Điều kỳ lạ là các ngân hàng nhóm này lại có sự sụt giảm về mức nợ xấu trong quí 3. Mức nợ xấu sụt giảm trong bối cảnh các ngân hàng này tăng mạnh việc giải ngân tín dụng có thể tạo ra những quan ngại về chất lượng danh mục cho vay ở nhóm này.

Kỳ vọng gì ở tăng trưởng tín dụng quí 4 của các nhóm ngân hàng

Mục tiêu tăng trưởng tín dụng của năm 2024 là 15%. Tuy nhiên, do nhóm các NHTM chưa niêm yết thường có mức tăng trưởng thấp và gần như không tăng trưởng, nên gánh nặng tăng trưởng sẽ gần như đổ toàn bộ lên cho các ngân hàng niêm yết. Do đó, mức tăng trưởng cần thiết của các ngân hàng niêm yết là từ 17-18%.

Mỗi nhóm ngân hàng đều có những thuận lợi và khó khăn riêng trong cuộc đua tăng trưởng cho quí còn lại của năm.

Đối với nhóm chuyên cho vay doanh nghiệp: Nhóm này đã đạt mức tăng trưởng khá cao và có những kế hoạch giải ngân khá tốt cho các nhóm ngành nghề mục tiêu, tuy nhiên dư địa room tăng thêm không còn nhiều. Nhiều khả năng Ngân hàng Nhà nước cần phải cấp thêm room tín dụng cho nhóm ngân hàng này trong hai tháng cuối năm thì mới có thể duy trì nhịp tăng trưởng.

Đối với nhóm chuyên cho vay cá nhân: Kỳ vọng cao sẽ nằm ở nhóm này, nơi dư địa tăng trưởng tín dụng vẫn còn rất lớn so với room được cấp và đặc biệt là nhóm ngân hàng này đã bắt đầu chuyển dịch mạnh sang phân nhóm cho vay doanh nghiệp và đã có đà tăng trưởng tốt trong quí 3.

Đối với nhóm gốc nhà nước: Nhóm này nhiều khả năng sẽ duy trì chiến lược tăng trưởng thận trọng và phải cân bằng với mức sinh lời khi việc tăng trưởng tín dụng trong thời gian qua đã khiến nhóm này sụt giảm mức NIM rất đáng kể. Khả năng nhóm này chỉ có thể tăng trưởng ở mức 12-14%.

Đối với nhóm ngân hàng quy mô nhỏ: Động lực lớn nhất hiện nay có thể nằm ở nhóm ngân hàng này, tuy nhiên đây cũng là một nguồn rủi ro cần được kiểm soát. Việc mở rộng tín dụng nhanh chóng trong nhóm này có thể mang lại lợi nhuận ngắn hạn, nhưng cũng đòi hỏi sự kiểm soát rủi ro chặt chẽ hơn trong giai đoạn cuối năm.

Mục tiêu tăng trưởng tín dụng 15% trong năm nay có thể đang quá cao, tuy nhiên mức 13,5-14% thì vẫn có thể đạt được. Quan trọng nhất là dòng vốn tín dụng vẫn cần được kiểm soát chặt chẽ để đảm bảo tính an toàn và dòng vốn cần đi vào các hoạt động kinh tế thực.

(*) CFA

(**) Yuanta Việt Nam