(KTSG) - Giải Tưởng niệm Alfred Nobel trong lĩnh vực kinh tế năm nay được trao cho ba nhà kinh tế người Mỹ gồm Ben Bernanke, (cựu Thống đốc Cục Dự trữ liên bang Mỹ - Fed), Douglas Diamond (Đại học Chicago) và Philip Dybvig (Đại học Washington), là tác giả của những nghiên cứu về ngân hàng và khủng hoảng tài chính.

- Nghiên cứu về ngân hàng và khủng hoảng tài chính được trao giải Nobel Kinh tế

- Giải Nobel Kinh tế 2021: Thí nghiệm và thực nghiệm

Các bài viết của ba nhà kinh tế này, đăng tải vào đầu những năm 1980, đưa ra những lý thuyết và mô hình khá đơn giản nhưng là mới mẻ và khác biệt vào lúc đó. Quan trọng hơn, các nghiên cứu này là nền tảng dẫn tới việc hình thành những chính sách quan trọng mà hầu hết các nước đang áp dụng để quản lý hệ thống ngân hàng nhằm tránh các rủi ro được các tác giả đề cập và phân tích.

Chẳng hạn, trước Bernanke, nhận định chung của giới nghiên cứu kinh tế đều cho rằng khủng hoảng ngân hàng là hậu quả của một nền kinh tế trên đà suy thoái chứ không phải là nguyên nhân gây ra suy thoái. Trong một bài viết vào năm 1983, Bernanke cho rằng cuộc đại khủng hoảng vào thập niên 1930 diễn ra gay gắt và kéo dài như thế là do sự thất bại của hệ thống ngân hàng đã không thể chuyển hóa tiền tiết kiệm của dân cư thành nguồn tiền cho các dự án đầu tư dài hạn.

Lịch sử cho thấy đại khủng hoảng bùng phát từ sự sụp đổ của hàng loạt ngân hàng khi người dân hoảng sợ kéo đến rút tiền về, dẫn tới hàng loạt ngân hàng phá sản. Những ngân hàng còn lại sẽ không dám cho vay dài hạn nữa để phòng hờ người dân đến rút tiền. Từ đó suy thoái mới kéo dài, tình trạng khô kiệt dòng chảy tín dụng trở thành vết sẹo khó lành cho nền kinh tế.

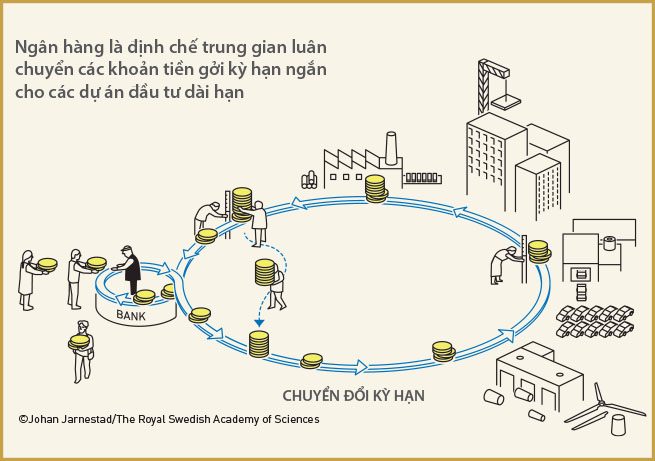

Cũng trong năm 1983 hai ông Diamond và Dybvig đưa ra lý thuyết “chuyển đổi kỳ hạn” để lý giải vì sao nền kinh tế cần có ngân hàng và vì sao đây cũng là điểm yếu cốt tử của hệ thống ngân hàng, cần phải giám sát chặt chẽ.

Người gửi tiền thì luôn có nhu cầu rút tiền về chi tiêu khi cần, nhu cầu này có thể nảy sinh bất chợt. Người vay tiền lại có nhu cầu vay dài hạn để tài trợ cho một dự án đầu tư nhiều năm sau mới sinh lời, có lãi.

Hai nhu cầu chỏi nhau này chỉ có ngân hàng mới hóa giải bằng cách nhận tiền gửi nhiều loại kỳ hạn, hòa trộn chúng thành một nguồn tiền luôn sẵn có để cho vay dài hạn. Vì ngân hàng luôn có khách mới đến gửi tiền nên dễ dàng đáp ứng nhu cầu bất chợt của một tỷ lệ nhỏ người gửi. Đó là ý nghĩa của cụm từ “chuyển đổi kỳ hạn”, tức chuyển từ kỳ hạn ngắn hay thậm chí không kỳ hạn thành các khoản vay dài hạn.

Tuy nhiên đây cũng chính là điểm yếu cốt tử vì giả dụ có một sự cố bất thường xảy ra, người gửi tiền hùa nhau đến rút cùng lúc, ngân hàng sẽ không kịp đòi tiền vay dài hạn về chi trả - dẫn đến các vụ sụp tiệm ngân hàng trong thoáng chốc. Kết hợp với nghiên cứu ở trên của Bernanke, điểm yếu cố hữu của hệ thống ngân hàng cũng có thể là nguồn gốc gây ra khủng hoảng kinh tế kéo dài - đòi hỏi cần có chính sách quản lý đặc biệt và phù hợp.

Hai ông Diamond và Dybvig đề xuất một giải pháp nhằm khắc phục điểm yếu của hệ thống ngân hàng dưới dạng nhà nước bảo hiểm tiền gửi của dân cư. Một khi người gửi tiền biết chính phủ có bảo hiểm hay có một hình thức nào đó bảo đảm cho tiền gửi của họ, họ sẽ không vội vàng đổ xô đến ngân hàng để rút tiền mỗi khi có tin đồn. Giải pháp này hiện được hầu hết các nước áp dụng, như ở Mỹ hiện tiền gửi của cá nhân được bảo hiểm đến 250.000 đô la.

Trong tài liệu phát hành kèm với công bố giải, Ban tổ chức cho rằng các công trình được trao giải của Bernanke, Dybvig và Diamond đóng vai trò thiết yếu cho các nghiên cứu sau đó giúp nâng cao hiểu biết của chúng ta về hệ thống ngân hàng, các quy định dành cho ngân hàng, cách ngăn ngừa các cuộc khủng hoảng ngân hàng và giải quyết các cuộc khủng hoảng tài chính.

Đặc biệt Bernanke trong vai trò là Thống đốc Fed (2006-2014) đã có thể áp dụng lý thuyết vào thực tiễn để đưa ra những chính sách kinh tế nhằm đối phó với cuộc khủng hoảng tài chính năm 2008-2009.

Tuy nhiên cũng chính tài liệu này đã nhấn mạnh các nghiên cứu cũng chưa giúp chúng ta có câu trả lời sau cùng về việc quản lý hệ thống tài chính như thế nào để tránh bị lợi dụng. Chẳng hạn bảo hiểm tiền gửi có thể khuyến khích ngân hàng cho vay rủi ro hơn vì tin rằng ngân sách nhà nước sẽ chống đỡ cho họ. Hay nhu cầu giải cứu hệ thống ngân hàng mỗi khi xảy ra khủng hoảng có thể dẫn đến lợi nhuận đầy túi cho chủ ngân hàng bất kể khó khăn cho nền kinh tế.

Làm sao để buộc mọi người chấp nhận quy luật lợi nhuận cao đi liền với rủi ro cao để buộc họ chấp nhận thiệt hại tương xứng với độ liều lĩnh của họ là điều các quy định hiện thời chưa bao quát hết.

Đọc lại Tư bản luận của Marx, nếu xét về mặt lịch sử tiến hóa, tiền làm trung gian thanh toán là phát minh vĩ đại của con người. Ngân hàng làm trung gian tài chính cũng là một phát minh vĩ đại khác. Nhưng khác nhau ở chỗ, tiền chủ yếu để phục vụ cho lợi ích của con người nói chung, còn ngân hàng phần lớn để phục vụ cho lợi ích của các nhà cầm quyền + nhà tư bản tài chính. Lợi ích của tiền và ngân hàng là vô cùng lớn. Nhưng hậu quả do dùng tiền và ngân hàng sai lầm cũng vô kể. Cần nhắc lại điều này ngày hôm nay để cảnh tỉnh mọi nguy cơ rủi ro, bởi vì con người ta dường như không thể tách rời tiền + ngân hàng 24/7, ngay cả khi đang ngủ say.