(KTSG) - Có quá nhiều nội dung phân tích về các chiến lược kinh doanh mạo hiểm và mô hình quản trị rủi ro sai lầm của Ngân hàng Silicon Valley (SVB), dẫn đến kết cục của ngân hàng này như thế nào. Tuy nhiên, chúng ta cần nhìn rộng hơn để hiểu rõ được bản chất kinh doanh mà ngành ngân hàng toàn cầu nói chung và ở Việt Nam nói riêng đang đối mặt.

15 năm kể từ cuộc khủng hoảng 2007-2009, các cơ quan quản lý cũng như nhà lập pháp trên thế giới đều đồng thuận về những rủi ro lớn đối với hệ thống tài chính xuất phát từ một nhóm nhỏ các ngân hàng có tầm quan trọng trong hệ thống (Systemically Important Banks - SIBs), từ đó mở ra nỗ lực kéo dài trong nhiều năm để đưa ra các quy định khắt khe hơn về đảm bảo an toàn đối với nhóm các ngân hàng này so với nhóm còn lại. Tuy nhiên, các sự kiện gần đây liên quan tới SVB, Signature Bank cho thấy việc tập trung vào quy mô bảng cân đối có thể che lấp “gót chân Achilles” của các tổ chức tín dụng có quy mô nhỏ hơn.

SVB là một ngân hàng quy mô trung bình ở Mỹ, chiếm chưa tới 1% tổng tài sản hệ thống ngân hàng tại Mỹ, và có vẻ như trong quan điểm của nhà quản lý, khó có thể dẫn đến khủng hoảng hệ thống trong trường hợp xấu nhất. Tuy nhiên, một tổ chức tín dụng với quy mô như vậy sẽ không thể không thấy được những rủi ro tiềm ẩn như các chuyên gia đã phân tích. Điểm mấu chốt là chúng ta cần phải hiểu chiến lược kinh doanh và chiến lược tài chính mà ngân hàng này đã lựa chọn.

Những diễn biến gần đây lại một lần nữa nhắc lại cho chúng ta về giải Nobel Kinh tế của cựu chủ tịch Cục Dự trữ liên bang Mỹ (Fed) Ben Bernanke và các cộng sự của ông năm ngoái, liên quan đến việc giải thích các cuộc khủng hoảng của ngân hàng. Hệ thống quản trị ngân hàng luôn được nâng cấp hơn sau mỗi lần khủng hoảng, tuy nhiên các bài học khủng hoảng luôn có sự sáng tạo của riêng nó. Để hiểu điều này, trước hết chúng ta hãy xem lại những điểm lý luận cơ bản mà ông Ben Bernanke đã hệ thống.

Đơn vị chuyển đổi kỳ hạn và điểm tử huyệt của mọi hệ thống ngân hàng

Theo ông Ben Bernanke và các cộng sự, hệ thống ngân hàng thương mại có vai trò như một đơn vị chuyển đổi kỳ hạn. Ở đó, các ngân hàng chủ yếu nhận nguồn tiền nhàn rỗi của người dân, sau đó chuyển tiền gửi đó thành những khoản vay với kỳ hạn dài hơn, từ đó tạo thanh khoản cho nền kinh tế. Đây là chức năng chuyển đổi thanh khoản, chuyển đổi rủi ro của ngân hàng, và cũng là giá trị lớn nhất ngân hàng tạo ra cho nền kinh tế để có thể khơi thông dòng vốn. Nhưng từ đó cũng tạo ra điểm yếu cố hữu của hệ thống ngân hàng, đó chính là rủi ro thanh khoản.

Những ngân hàng chấp nhận rủi ro và tự tin năng lực quản trị tốt đã có thể tận dụng cơ hội đó để phát triển quy mô và lợi nhuận. Tuy nhiên, bài học về các chiến lược kinh doanh sáng tạo của SVB lại một lần nữa nhắc nhở chúng ta về điểm yếu chí mạng của hệ thống vốn dĩ sẵn sàng “giết chết” bất kỳ tên tuổi ngân hàng nào trong một thời gian ngắn nhất.

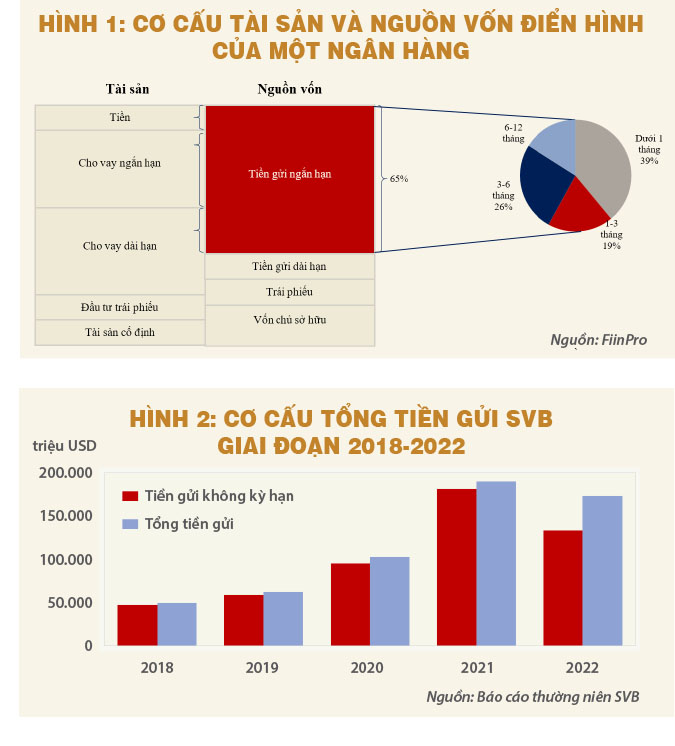

Hãy minh họa các luận điểm trên với số liệu tiền gửi của hệ thống ngân hàng Việt Nam ở hiện tại (xem hình 1). Nếu quan sát sẽ thấy phần lớn tiền gửi tiền vào ngân hàng là kỳ hạn ngắn. Theo số liệu thống kê, hơn 65% tổng tiền gửi của khách hàng có kỳ hạn ngắn hơn một năm. Trong khi đó, nhu cầu vay dài hạn của doanh nghiệp là lớn hơn rất nhiều so với nguồn vốn dài hạn. Rủi ro thanh khoản khi người dân đồng loạt đến rút tiền luôn tiềm tàng bên trong hoạt động của hệ thống ngân hàng thương mại. Các ngân hàng phá sản thường không phải vì họ kinh doanh kém, mà phần lớn do không có khả năng chi trả khi người gửi ồ ạt đến rút tiền như những gì chúng ta đã chứng kiến với SVB và Signature Bank.

Thay đổi trong cấu trúc kinh tế luôn tạo ra rủi ro cho hệ thống ngân hàng

Mọi cuộc khủng hoảng hệ thống ngân hàng đều xuất phát từ việc nền kinh tế xuất hiện những sự thay đổi lớn mang tính cấu trúc. Các ngân hàng sẽ luôn là các đơn vị đón đầu sự thay đổi để tìm kiếm tăng trưởng và đột phá. Chỉ có những sáng tạo trong mô hình kinh doanh của hệ thống ngân hàng mới có thể tạo ra những động lực tăng trưởng mới mà giới chủ ngân hàng tìm kiếm.

Cuộc khủng hoảng tài chính năm 2008 cũng xuất phát từ việc hệ thống ngân hàng thương mại tìm kiếm những động lực tăng trưởng mới cho hoạt động tín dụng, xuất phát từ chương trình phát triển nhà ở dưới thời Tổng thống George W. Bush. Mortgage-backed security (MBS) trở thành phát kiến giúp khơi thông dòng vốn từ hệ thống ngân hàng đầu tư để hỗ trợ khuếch đại dòng vốn tín dụng của hệ thống ngân hàng thương mại. MBS tưởng chừng như là một phát kiến tuyệt vời để thu lợi cho nhà đầu tư và hệ thống ngân hàng, nhưng cuối cùng lại là một trong những nhân tố góp phần tạo nên cơn sóng thần nhấn chìm tất cả.

Sự sụp đổ của SVB cũng đến từ một phát kiến về việc một mô hình ngân hàng dựa trên hệ sinh thái các doanh nghiệp khởi nghiệp công nghệ. Với xu hướng phát triển mạnh mẽ của các công ty công nghệ trong thời kỳ dịch Covid-19, một lượng tiền gửi khổng lồ đã chảy vào ngân hàng này chỉ trong một thời gian ngắn. Các số liệu thống kê cho thấy tiền gửi của SVB tăng nhanh từ mức hơn 60 tỉ đô la Mỹ lên 173 tỉ đô la trong giai đoạn 2019-2022, trong đó phần lớn đều là tiền gửi không kỳ hạn như được trình bày ở hình 2.

Tỷ lệ CASA (tỷ lệ tiền gửi không kỳ trên tổng tiền gửi) được xem là bình thường đối với một ngân hàng thương mại thường ở mức 15-30%, nhưng tỷ lệ này tại SVB lên đến 70-95%. Điều đó có nghĩa là phần lớn đơn vị gửi tiền vào SVB nhằm phục vụ cho mục tiêu thanh toán. Với một danh mục tiền gửi biến động lớn như vậy thì việc danh mục đầu tư của SVB phần lớn là trái phiếu chính phủ Mỹ cũng có thể được xem như một hành động thận trọng để tìm kiếm một mức NIM đủ an toàn. Tuy nhiên, động thái tăng nhanh và đột ngột lãi suất của Fed trong một năm qua đã khiến những ngân hàng như SVB phải đối diện với rủi ro thị trường rất lớn. Việc đầu tư vào các trái phiếu có kỳ hạn dài (để hưởng lợi tức lớn hơn) lại khiến cho danh mục đầu tư của SVB chịu tổn thất nghiêm trọng.

Mỗi ngân hàng sẽ lựa chọn cho mình một mô hình kinh doanh khác biệt để tạo lợi thế cạnh tranh trên thị trường. Việc SVB tận dụng sự bùng nổ của hệ sinh thái công nghệ có thể xem là một quyết định khôn ngoan. Một ngân hàng sẽ phải phát triển một danh mục tài sản đa dạng để quản lý rủi ro là những khuyến nghị từ các tổ chức quản lý an toàn hệ thống. Tuy nhiên, ở góc độ kinh doanh thì nó có thể không phù hợp vì mỗi ngân hàng phải chọn một chiến lược mũi nhọn phát triển phù hợp, không thể lựa chọn dàn hàng ngang như những đề xuất được, đặc biệt là đối với những ngân hàng quy mô nhỏ.

Bài học cho thị trường ngân hàng ở Việt Nam

Nền kinh tế Việt Nam cũng đang trong giai đoạn thay đổi rất nhanh chóng, và với môi trường cạnh tranh ngày càng gay gắt của ngành ngân hàng, việc một số ngân hàng sử dụng một số chiến lược kinh doanh mạo hiểm hơn nhằm tạo sự khác biệt sẽ dễ xảy ra hơn. Những chiến lược đó có thể giúp một số ngân hàng có quy mô nhỏ và trung bình chuyển mình rất nhanh chỉ trong một thời gian ngắn. Nếu chỉ xây dựng một danh mục phát triển thận trọng thì họ sẽ không thể nào cạnh tranh được với nhóm Big4 (Vietcombank, BIDV, VietinBank và Agribank). Nhưng điều đó cũng tạo nên những rủi ro tiềm tàng mà chúng ta đang thấy với các vấn đề trái phiếu doanh nghiệp và cho vay các hệ sinh thái phía sau ngân hàng trong thời gian qua.

Việc Ngân hàng Nhà nước (NHNN) giảm tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn trong những năm qua đã mở đường cho xu hướng phát triển nóng của thị trường trái phiếu ở Việt Nam và kết thúc bằng những rắc rối không rõ hồi kết hiện nay. Những ngân hàng chấp nhận rủi ro và tự tin năng lực quản trị tốt đã có thể tận dụng cơ hội đó để phát triển quy mô và lợi nhuận. Tuy nhiên, bài học về các chiến lược kinh doanh sáng tạo của SVB lại một lần nữa nhắc nhở chúng ta về điểm yếu chí mạng của hệ thống vốn dĩ sẵn sàng “giết chết” bất kỳ tên tuổi ngân hàng nào trong một thời gian ngắn nhất.

Ngân hàng là ngành có đòn bẩy tài chính cao khi vốn chủ sở hữu của ngân hàng thông thường chỉ chiếm từ khoảng 5-15% tổng tài sản của ngân hàng. Những tổn thất trong danh mục nợ vay, trái phiếu doanh nghiệp hay thậm chí là trái phiếu chính phủ như trường hợp của SVB sẽ ảnh hưởng rất lớn đối với giá trị vốn chủ sở hữu của ngân hàng.

Những nghiên cứu của ông Ben Bernake vẫn còn nguyên giá trị khi chúng ta soi lại những vấn đề khủng hoảng tiềm tàng của hệ thống ngân hàng toàn cầu. Nền kinh tế thế giới sẽ luôn thay đổi, sẽ vẫn có những cách làm sáng tạo khác trong hệ thống ngân hàng. Các sai lầm vẫn luôn được lặp lại, nó không hẳn là một lựa chọn sai lầm mà là một quyết định đánh đổi để phát triển trong điều kiện tăng trưởng ngày càng khó khăn nhưng không thể lường trước những thay đổi của môi trường vĩ mô.

(*) HVNH

(**) CFA

Sẽ không có tên tuổi uy tín nào, hoặc tượng đài cao cả nào tồn tại vĩnh viễn, hoặc được quyền miễn trừ trước sức phá hoại vô cùng to lớn, mang tính hệ thống, một khi hội chứng “bankruptcy/ đổ vỡ lòng tin diện rộng” lan tràn. Quy tắc nghiêm ngặt nhất đối với mọi nhà quản lý ngân hàng luôn là tầm nhìn dài hạn, không bao giờ được phép tự mãn, tự tại trước bất kỳ trạng thái ổn định nào. Hiểu theo phép biện chứng, điều này là trái quy luật. Bởi lẽ, đàng sau mọi sự ổn định, cứ tưởng như bền vững, luôn tồn tại những cơn sóng ngầm tích lũy để chờ thời cơ bùng nổ. Ổn định chẳng qua chỉ là sự an ủi về mặt tâm lý mà thôi.