Mở rộng tiền tệ - tín dụng: Sức ép lạm phát và bong bóng giá tài sản

Phạm Thế Anh (*)

(TBKTSG) - Hưởng lợi chính từ chính sách tiền tệ mở rộng chủ yếu là khu vực ngân hàng - tài chính hơn là khu vực sản xuất. Bong bóng giá tài sản có thể không chỉ gây bất ổn kinh tế vĩ mô và làm chậm quá trình hồi phục của nền kinh tế, mà còn làm gia tăng khoảng cách giàu nghèo trong xã hội.

|

| Giá đất ở những địa phương giáp ranh với TPHCM đều tăng khoảng gấp đôi trong năm. Ảnh: HOÀNG TÂN |

Chính sách tiền tệ mở rộng để giảm thiểu tác động tiêu cực của dịch Covid-19

Trong năm 2020, để giảm thiểu tác động tiêu cực của dịch Covid-19 đến doanh nghiệp và người dân, Ngân hàng Nhà nước (NHNN) đã ba lần điều chỉnh các lãi suất điều hành. Kết quả là, lãi suất tái cấp vốn, lãi suất tái chiết khấu và trần lãi suất tiền gửi ngắn hạn (1-6 tháng) lần lượt giảm từ mức 6%, 4% và 5,5% hồi đầu năm xuống còn 4%, 2,5% và 4% những tháng cuối năm.

Bên cạnh đó, Thông tư 01/2020/NHNN cũng cho phép các doanh nghiệp chịu ảnh hưởng bởi dịch Covid-19 được cơ cấu lại thời hạn trả nợ, được giữ nguyên nhóm nợ, được miễn, giảm lãi. Các tổ chức tín dụng có khách hàng được cơ cấu lại thời hạn trả nợ trích lập và sử dụng dự phòng để xử lý rủi ro nhưng không phải áp dụng nguyên tắc điều chỉnh vào nhóm nợ có mức độ rủi ro cao hơn.

Ngoài ra, NHNN cũng ban hành Thông tư 08/2020/TT-NHNN hoãn lộ trình giảm tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn cho vay trung hạn và dài hạn của các ngân hàng thêm một năm(1).

|

Việt Nam nên sử dụng Quy tắc mục tiêu GDP danh nghĩa làm căn cứ để điều hành chính sách tiền tệ. Theo quy tắc này, ngân hàng trung ương sẽ công bố mục tiêu với tăng trưởng GDP danh nghĩa (tính theo giá hiện hành) - một thước đo đại diện rất tốt cho tổng cầu của nền kinh tế. Nếu GDP danh nghĩa tăng thấp hơn mức mục tiêu này, ngân hàng trung ương sẽ tăng cung tiền, mở rộng tín dụng nhằm kích thích tổng cầu và ngược lại. |

Việc mở rộng tiền tệ và nới lỏng/trì hoãn việc thực hiện các quy định an toàn hệ thống đã giúp các doanh nghiệp phần nào tiếp cận được nguồn vốn tín dụng rẻ và dễ dàng hơn.

Tính đến ngày 28-12-2020, tổng phương tiện thanh toán M2 tăng khoảng 13,26% so với cuối năm và 14,61% so với cùng thời điểm năm 2019 (cả năm 2019 tăng 14,78%); tính đến ngày 31-12-2020 tín dụng tăng khoảng 12,13% so với cuối năm 2019 (cả năm 2019 tăng 13,65%). Trong năm 2021, NHNN tiếp tục đặt mục tiêu tăng trưởng tín dụng 12% để định hướng trong điều hành chính sách tiền tệ.

Cung tiền và tín dụng tăng cao hơn tốc độ tăng GDP danh nghĩa

Có thể hiểu, ở Việt Nam, NHNN sử dụng tăng trưởng cung tiền và tín dụng làm các mục tiêu trung gian để đạt được các mục tiêu cuối cùng về kiểm soát lạm phát (ổn định kinh tế vĩ mô) và tăng trưởng kinh tế.

Thông thường, để đạt được các mục tiêu trên, tốc độ tăng cung tiền và tín dụng thường được ngân hàng trung ương các nước giữ xấp xỉ bằng với tốc độ tăng GDP danh nghĩa (tức là bằng tỷ lệ lạm phát cộng với tốc độ tăng trưởng GDP thực). Ví dụ, nếu muốn duy trì tỷ lệ lạm phát ở mức 4% và tốc độ tăng trưởng kinh tế ở mức 6%, thì mục tiêu tăng trưởng cung tiền hoặc tín dụng chỉ nên giữ quanh mốc 10%/năm.

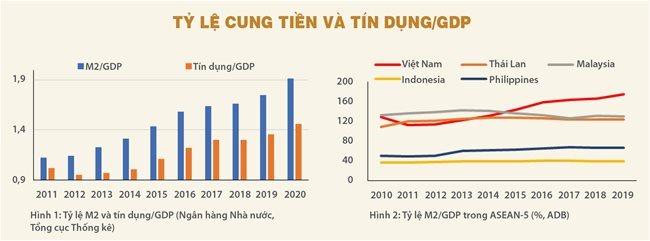

Thực tiễn trong khoảng 10 năm gần đây tốc độ tăng cung tiền và tín dụng ở Việt Nam đã chậm lại rất nhiều so với thời kỳ trước. Tốc độ tăng cung tiền trung bình trong giai đoạn 2011-2015 là 16,7%, giảm tiếp xuống còn 14,9% trong giai đoạn 2016-2020. Tuy nhiên, con số này vẫn còn khá cao bởi tốc độ tăng GDP danh nghĩa chỉ lần lượt là 14,5% và 8,5% trong các giai đoạn tương ứng. Hệ quả là, tỷ lệ cung tiền/GDP và tỷ lệ tín dụng/GDP của Việt Nam tăng rất mạnh trong khoảng 10 năm qua.

Tỷ lệ M2/GDP tăng từ 1,12 trong năm 2010 lên 1,44 trong năm 2015, và 1,92 tính đến cuối năm 2020. Tỷ lệ tín dụng/GDP cũng tăng từ 1,02 trong năm 2011 lên 1,11 trong năm 2015, và khoảng 1,46 tính đến cuối năm 2020 (hình 1). Trong khi đó, tỷ lệ M2/GDP của các nước khác trong ASEAN-5 (Malaysia, Indonesia, Thái Lan, Philippines và Việt Nam) là ổn định trong suốt thời kỳ vừa qua (hình 2).

Khi tỷ lệ cung tiền và tín dụng tăng quá cao so với quy mô sản xuất hàng hóa và dịch vụ thì nền kinh tế sẽ luôn thường trực sức ép lạm phát giá cả tiêu dùng và/hoặc bong bóng giá tài sản. Sở dĩ lạm phát giá tiêu dùng được giữ khá thấp trong những năm gần đây, đặc biệt là trong thời kỳ dịch Covid-19, là nhờ giá tiêu dùng cũng như giá nguyên nhiên vật liệu trên thế giới suy giảm do thu nhập/tiêu dùng và sản xuất sụt giảm trên thế giới cũng như trong nước.

Cùng với lãi suất thực dương, tỷ lệ cung tiền/GDP thấp chính là “dư địa” chính sách tiền tệ mà ngân hàng trung ương một nước có thể sử dụng để mở rộng tiền tệ (hạ lãi suất, thúc đẩy tăng trưởng tín dụng mà không hoặc ít gây lạm phát và/hoặc bong bóng giá tài sản) khi nền kinh tế gặp phải các cú sốc tiêu cực. Tuy nhiên, dư địa này không có nhiều trước thời kỳ dịch Covid-19 và càng hạn hẹp tính đến thời điểm hiện nay ở Việt Nam.

Trong năm 2020, tăng trưởng cung tiền và tăng trưởng tín dụng không thấp hơn quá nhiều (chưa kể phát hành trái phiếu doanh nghiệp tăng mạnh trong năm đưa quy mô thị trường trái phiếu doanh nghiệp lên khoảng 13% GDP, từ mức 10,85% trong năm 2019), nhưng tăng trưởng kinh tế chỉ đạt 2,91%, bằng hơn một phần ba so với con số 7,02% của năm 2019. Bên cạnh đó, động lực tăng trưởng chính của năm 2020 lại đến từ đầu tư công và xuất khẩu của doanh nghiệp có vốn đầu tư nước ngoài (FDI) - khu vực rất ít phụ thuộc vào tín dụng.

Tiền chạy đi đâu?

Điều này đặt ra nghi vấn về đích đến cuối cùng của dòng tiền/tín dụng trong nền kinh tế, và có thể được giải thích bởi ba lý do chính sau. Thứ nhất, một phần tăng trưởng tín dụng là nhờ việc cơ cấu gia hạn/đảo nợ mà các doanh nghiệp gặp khó khăn chưa trả được đúng hạn. Nếu một doanh nghiệp gặp khó khăn không trả được đúng hạn, lãi có thể phải nhập gốc và làm dư nợ tăng lên theo tốc độ bằng lãi suất. Thứ hai, một lượng tiền khá lớn đã được hấp thụ bởi trái phiếu chính phủ.

Theo thống kê từ Sở Giao dịch chứng khoán Hà Nội (HNX), lượng trái phiếu chính phủ do Kho bạc Nhà nước phát hành ròng (phát hành trừ đáo hạn) trong năm 2020 là khoảng 219.000 tỉ đồng, gấp 2,6 lần so với con số của năm 2019, và phần lớn số này được mua bởi các tổ chức tín dụng. Thứ ba, tín dụng không trực tiếp đi vào sản xuất mà chủ yếu đi vào các kênh tiêu dùng hàng nhập khẩu (ô tô), và đặc biệt là giao dịch tài sản (bất động sản và chứng khoán).

Những hiệu ứng phụ nguy hiểm...

Mặc dù giá cả tiêu dùng khá ổn định nhưng bong bóng giá tài sản (bên cạnh nợ xấu) là một rủi ro đáng quan ngại khi chính sách tiền tệ được nới lỏng trong điều kiện dư địa chính sách hạn hẹp. Chỉ số chứng khoán VN-Index tăng 15% so với đầu năm (tăng 66% từ đáy), còn HNX-Index tăng tới 98% so với đầu năm (tăng 110% từ đáy). Trong ngày cuối cùng của năm, vốn hóa thị trường chứng khoán Việt Nam đạt gần 5,3 triệu tỉ đồng, tăng gần 21% (tương đương 910.000 tỉ đồng) so với một năm trước đây.

Bên cạnh đó, giá bất động sản cũng tăng bất thường trong năm, đặc biệt là những nơi có những dự án hạ tầng lớn được triển khai. Theo Hội Môi giới bất động sản Việt Nam (VARs), giá đất nền tại nhiều dự án ở phía Tây Hà Nội, Bắc Ninh, Bắc Giang, những địa phương giáp ranh với TPHCM, Long Thành (Đồng Nai)... đều tăng khoảng gấp đôi trong năm. Giá cho thuê đất công nghiệp đạt đỉnh cả ở miền Bắc lẫn miền Nam.

Ngoài ra, hiệu ứng phụ của việc mở rộng tiền tệ còn thể hiện qua việc lãi suất cho vay (bình quân giảm 1%) giảm chậm hơn lãi suất huy động giúp các ngân hàng thương mại tiếp tục có một năm lãi lớn. Hưởng lợi chính từ chính sách tiền tệ mở rộng chủ yếu là khu vực ngân hàng - tài chính hơn là khu vực sản xuất. Bong bóng giá tài sản có thể không chỉ gây bất ổn kinh tế vĩ mô và làm chậm quá trình hồi phục của nền kinh tế, mà còn làm gia tăng khoảng cách giàu nghèo trong xã hội.

Việt Nam nên sử dụng Quy tắc mục tiêu GDP danh nghĩa...

Tăng trưởng cung tiền (tín dụng) cao hơn tỷ lệ lạm phát cộng với tăng trưởng kinh tế liên tục trong một thời gian dài làm hạn hẹp dư địa chính sách tiền tệ khi cần sử dụng để đối mặt với các cú sốc. Nó cũng khiến nền kinh tế luôn phải đối mặt với sức ép tiềm ẩn về lạm phát hoặc bong bóng giá tài sản. Do vậy, thay vì duy trì mục tiêu tăng trưởng cung tiền và tín dụng cao như một thành tích, Việt Nam nên sử dụng Quy tắc mục tiêu GDP danh nghĩa làm căn cứ để điều hành chính sách tiền tệ.

Theo quy tắc này, ngân hàng trung ương sẽ công bố mục tiêu với tăng trưởng GDP danh nghĩa (tính theo giá hiện hành) - một thước đo đại diện rất tốt cho tổng cầu của nền kinh tế. Nếu GDP danh nghĩa tăng thấp hơn mức mục tiêu này, ngân hàng trung ương sẽ tăng cung tiền, mở rộng tín dụng nhằm kích thích tổng cầu và ngược lại. Bằng cách này, tốc độ tăng cung tiền và tín dụng sẽ bám sát với tốc độ tăng GDP danh nghĩa và tỷ lệ cung tiền (tín dụng)/GDP được duy trì ổn định, là cơ sở cho việc giữ ổn định kinh tế vĩ mô và tạo ra những dư địa chính sách cần thiết khi phải đối mặt với cú sốc trong tương lai.

(*) Trường Đại học Kinh tế Quốc dân

(1) Từ ngày 1-1-2020 đến hết ngày 30-9-2021, tỷ lệ này được áp dụng 40%. Từ ngày 1-10-2021 đến hết ngày 30-9-2022 giảm còn 37%. Từ ngày 1-10-2022 đến hết ngày 30-9-2023 giảm còn 34% và từ ngày 1-10-2023 là 30%.