(KTSG Online) – Cùng với áp lực lạm phát từ chi phí đầu vào tăng, việc Fed chính thức tăng lãi suất cũng sẽ tạo sức ép giảm giá lên tiền đồng trong năm nay, cũng như chi phí vốn ở các ngân hàng thương mại.

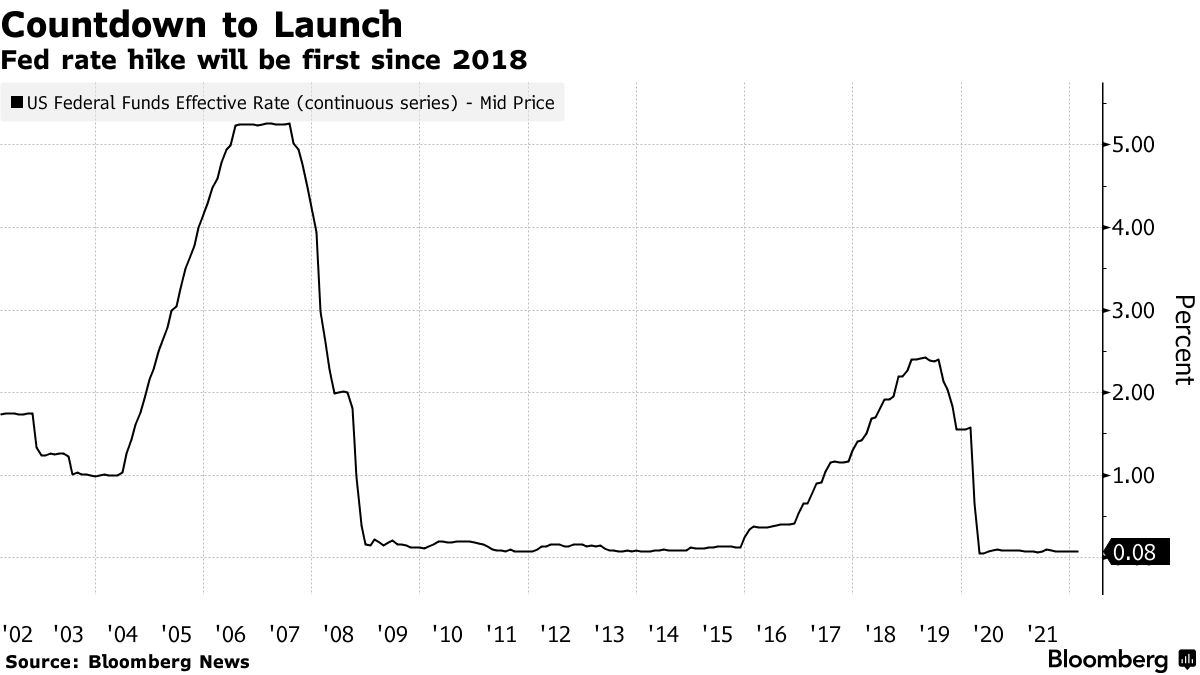

Ủy ban Thị trường mở liên bang (FOMC) thuộc Cục Dự trữ liên bang Mỹ (Fed) chính thức thông báo nâng lãi suất tham chiếu thêm 0,25 điểm phần trăm, lên quanh mức 0,25-0,5%.

Bên cạnh đó, các quan chức Fed cho rằng lãi suất sẽ tiếp tục tăng lên trong tất cả sáu cuộc họp còn lại trong năm nay (so với dự báo trước đó là 3 lần tăng), với dự đoán trung bình khoảng 1,9% vào cuối năm 2022, và tăng khoảng 3 lần trong năm 2023. Ngoài ra, Fed sẽ bắt đầu thu hẹp bảng cân đối kế toán khoảng 8.900 tỉ đô la Mỹ tại những cuộc họp sắp tới, theo báo cáo đầu ngày của UOB.

Đây là lần đầu tiên Fed nâng lãi suất kể từ năm 2018, trong bối cảnh lo ngại về lạm phát khi chỉ số CPI tăng cao kỷ lục trong vòng 40 năm qua. Trước đó, lãi suất giảm liên tục trong giai đoạn này để hỗ trợ nền kinh tế, đặc biệt là khi đại dịch Covid-19 xuất hiện.

Theo ông Quản Trọng Thành, chuyên gia phân tích Maybank IB, mức nâng lãi suất này được đánh giá là mức nâng thấp nhất có thể, trong bối cảnh Fed dường như cố gắng hỗ trợ thị trường. Còn trong tình huống bình thường nếu như không có chiến tranh Nga và Ukraine, mức tăng có thể là 0,5 điểm phần trăm để kiềm chế lạm phát.

“Sau khi tăng lãi suất, chúng ta cũng cần theo dõi số liệu vĩ mô tháng 3, bởi nếu lạm phát tiếp tục tăng cao thì thị trường cho rằng việc tăng lãi suất là không đủ để kiểm soát lạm phát. Lo lắng và bất ổn sẽ kéo dài”, ông Thành bình luận.

Trên thị trường tài chính, sau động thái của Fed, đồng đô la Mỹ giảm nhẹ. Sự ảnh hưởng cũng đến từ các yếu tố khác là nhiều hơn, bao gồm việc các nhà quản lý Trung Quốc đưa ra tuyên bố mạnh mẽ hỗ trợ thị trường sau nhiều phiên bán tháo cổ phiếu sâu trước đó, giúp thị trường cổ phiếu Trung Quốc hồi phục mạnh. Trong khi đó, tin tức các hoạt động ngoại giao giữa Nga và Ukraine có vẻ khả quan nên giúp thị trường nghiêng về sự lạc quan, theo Công ty chứng khoán Maybank IB.

Việc nâng lãi suất của Fed sẽ ảnh hưởng đáng kể đến thị trường tài chính tiền tệ ở nhiều quốc gia khác, trong đó có Việt Nam.

Theo báo cáo thị trường tài chính tiền tệ trong tuần trước, các nhà phân tích của Công ty chứng khoán SSI cho rằng áp lực tiền đồng đã phần nào xuất hiện trong thời gian qua, khi đồng đô la Mỹ có xu hướng mạnh lên trên thị trường quốc tế, cũng như áp lực lạm phát cao hơn từ giá năng lượng tăng.

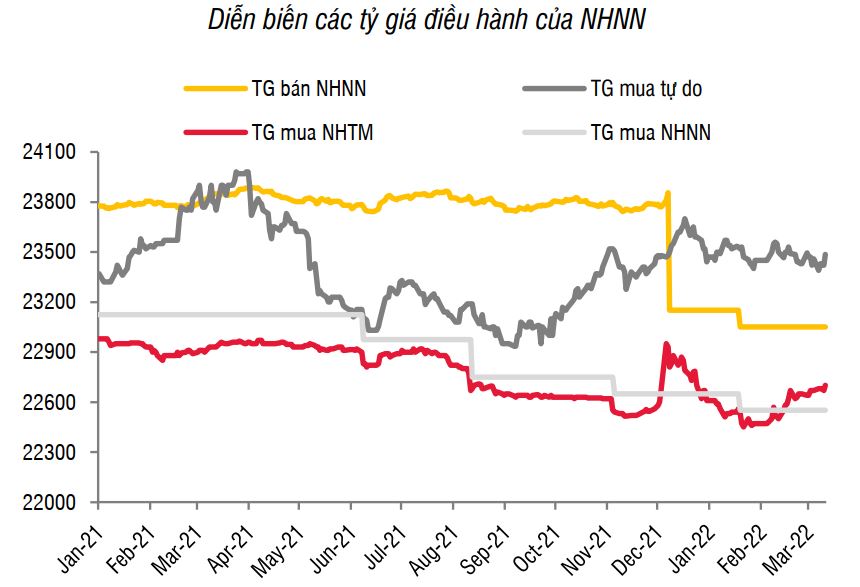

Trong tuần trước, tiền đồng vẫn giao dịch tương đối ổn định. Tỷ giá niêm yết tại các ngân hàng thương mại tăng 30 đồng, trong khi tỷ giá trên thị trường tự do cũng không có nhiều biến động mạnh trong tuần (giao dịch ở khoảng 23.540 đồng chiều bán ra). Còn trong tháng 2, tỷ giá trung tâm được điều chỉnh tăng 50 đồng, tỷ giá giao dịch tại các ngân hàng thương mại cũng tăng 150-200 đồng.

Theo báo cáo đầu tháng 3, Công ty chứng khoán VCBS tiếp tục duy trì quan điểm tiền đồng nhiều khả năng giảm giá so với đồng đô la trong năm nay, với mức giảm không vượt quá 2% trong bối cảnh nhiều ngân hàng trung ương trên thế giới thu hẹp chính sách tiền tệ mở rộng, mà dẫn đầu là Fed.

Áp lực đô la tăng cũng có thể sẽ ảnh hưởng đến hoạt động ngân hàng. Trong đại hội cổ đông mới đây, trước câu hỏi của cổ đông khi đánh giá tác động của việc Fed tăng lãi suất đến lợi nhuận ngân hàng, ông Hàn Ngọc Vũ, Tổng giám đốc Ngân hàng VIB, cho rằng về cơ bản sẽ ảnh hưởng đến chi phí vốn trên thị trường quốc tế. Hiện VIB là một trong số các ngân hàng đẩy mạnh huy động vốn từ ngoại tệ, với mức lãi suất được cho là hấp dẫn hơn và ổn định hơn so với thị trường tiền gửi cá nhân trong nước.

Áp lực về chi phí vốn cũng đang hiện hữu khi lãi suất huy động trên thị trường có dấu hiệu tăng. Theo thống kê của SSI, trong tuần trước, lãi suất huy động dành cho doanh nghiệp đã nhích lên tại một số ngân hàng lớn với mức tăng 20 điểm cơ bản ở các kỳ hạn trên 6 tháng. “Với áp lực lạm phát ngày càng hiện hữu, chúng tôi cho rằng mặt bằng lãi suất đã chạm đáy và tốc độ tăng lãi suất trong thời gian tới sẽ phụ thuộc vào tốc độ phục hồi và lạm phát”, báo cáo của SSI nhận định.