(KTSG) - Sự phát triển quá nóng của thị trường trái phiếu Việt Nam trong những năm qua đã để lại những hệ lụy có thể kéo dài. Đã đến lúc chúng ta có cái nhìn rõ hơn về vai trò của thị trường trái phiếu nội địa để có thể phát triển bền vững trong tương quan với các thị trường trái phiếu khác trong khu vực và quốc tế.

- Thủ tướng yêu cầu doanh nghiệp phải trả gốc, lãi trái phiếu đúng hạn

- Đề xuất cho doanh nghiệp được kéo dài kỳ hạn trái phiếu nhằm cứu thị trường

Việc cơ cấu thị trường trái phiếu tập trung chủ yếu ở các doanh nghiệp ngành ngân hàng và bất động sản, với tổng quy mô phát hành của hai nhóm ngành nghề này chiếm hơn 80% trước dịch Covid-19 và 70% sau dịch, cho thấy những vấn đề của thị trường trái phiếu doanh nghiệp ở Việt Nam.

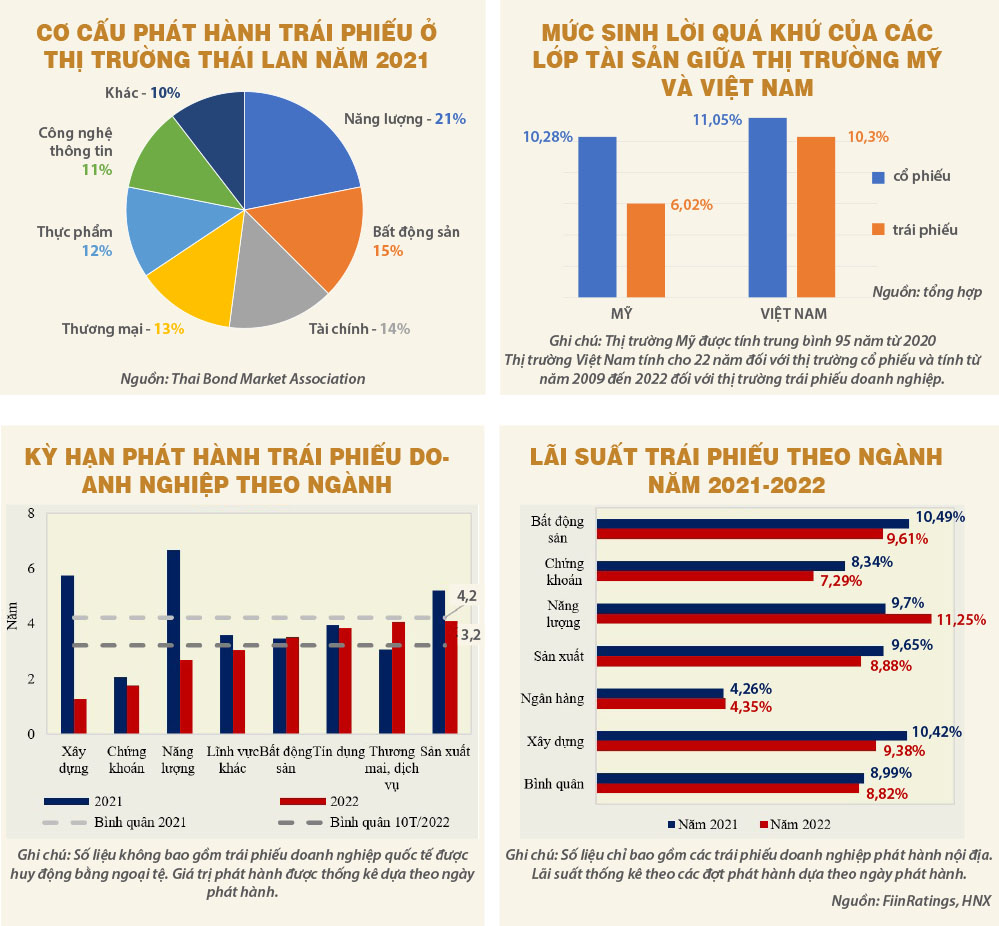

Những con số thống kê từ thị trường trái phiếu doanh nghiệp ở Thái Lan lại cho thấy mức độ đa dạng trong các nhóm ngành nghề. Những ngành như năng lượng hay thực phẩm với đầu ra và dòng tiền ổn định lại có rất nhiều cơ hội để phát triển, vốn phù hợp với đặc điểm phát hành trái phiếu ở các thị trường vốn phát triển hơn.

Nghịch lý mức sinh lời giữa kênh cổ phiếu và kênh trái phiếu

Bản chất của trái phiếu là một kênh huy động nợ dài hạn của doanh nghiệp và được hoàn trả từ dòng tiền hoạt động kinh doanh. Về cơ bản thì trái phiếu phù hợp với các nhóm doanh nghiệp có dòng tiền kinh doanh ổn định hơn là các doanh nghiệp có dòng tiền biến động mang tính chu kỳ như bất động sản.

Ngành điện hay ngành nước, với đặc điểm mô hình kinh doanh ổn định với các hợp đồng đầu ra ổn định từ các công ty công ích của Nhà nước, khiến cho dòng tiền hoạt động kinh doanh của các doanh nghiệp này có tính ổn định và khả năng dự báo đáng tin cậy. Điều này khiến cho các doanh nghiệp nhóm ngành này rất phù hợp để huy động trái phiếu để tài trợ cho hoạt động mở rộng kinh doanh.

Ngành bất động sản, dù đứng thứ hai ở Thái Lan, nhưng hoạt động phát hành trái phiếu của các doanh nghiệp đến nhiều từ các công ty khai thác các dự án bất động sản hơn là các công ty phát triển bất động sản.

Một thị trường trái phiếu có cấu trúc đặc biệt không theo quy luật sẽ dẫn đến những bất ổn trong dài hạn, mà chúng ta có thể thấy đó là sự không cân đối giữa mức sinh lời từ thị trường cổ phiếu và thị trường trái phiếu trong dài hạn. Thông thường, cổ phiếu sẽ cho một mức sinh lời cao hơn đáng kể so với trái phiếu doanh nghiệp.

Như ở thị trường Mỹ, mức sinh lời trung bình của thị trường cổ phiếu trong gần 100 năm qua là 10,28%/năm, trong khi mức sinh lời của trái phiếu chỉ là 6,02%/năm. Trong khi đó, thị trường vốn Việt Nam dù với tuổi đời ngắn hơn rất nhiều, nhưng dựa trên những dữ liệu thống kê trong 22 năm qua thì mức sinh lời trung bình của thị trường cổ phiếu từ khi thành lập đến nay khoảng 11,05%/năm, trong khi mức sinh lời trung bình của thị trường trái phiếu doanh nghiệp lên đến 10,3%/năm.

Điều đó cho thấy phần bù rủi ro cổ phiếu (Equity risk premium) ở Việt Nam là rất nhỏ, trong khi đó mức biến động của thị trường cổ phiếu Việt Nam là lớn hơn nhiều so với các thị trường cổ phiếu phát triển. Điều này cũng có thể phản ánh rằng các doanh nghiệp Việt Nam đang phải chịu mức lãi suất thực cao hơn rất nhiều trong các đợt phát hành trái phiếu do mức độ khan hiếm về nguồn cầu trái phiếu doanh nghiệp trên thị trường.

Những bất thường trong cấu trúc thị trường

Có hai vấn đề lớn đang tồn đọng ở thị trường trái phiếu doanh nghiệp Việt Nam, đó là kỳ hạn của trái phiếu quá ngắn và mức lãi suất quá cao, đồng thời là sự bất hợp lý giữa các nhóm ngành nghề khác nhau.

Số liệu 10 tháng đầu năm 2022 ghi nhận kỳ hạn phát hành trung bình đạt 3,2 năm, thấp hơn con số 4,2 năm của năm 2021. So với các nước thì kỳ hạn phát hành trái phiếu ở Việt Nam thấp hơn nhiều. Kỳ hạn trung bình không những thấp mà còn có xu hướng giảm dần.

Trong đó, năng lượng và xây dựng là hai ngành có sự sụt giảm mạnh nhất về kỳ hạn: Từ 6,7 năm xuống 2,7 năm đối với năng lượng; từ 5,8 năm xuống 1,3 năm đối với xây dựng. Kỳ hạn ngắn khiến cho bản chất các khoản trái phiếu của doanh nghiệp sẽ bị sai lệch, vì khi đó mức độ chủ động vốn của doanh nghiệp sẽ thấp hơn nhiều và áp lực trái phiếu đáo hạn cũng sẽ rất sớm, khiến cho thị trường trái phiếu lại trở thành nơi giải quyết các nguồn vốn ngắn hạn thay vì dài hạn.

Trừ nhóm ngành ngân hàng và chứng khoán, phần lớn các nhóm ngành khác có mức lãi suất trái phiếu không có nhiều sự khác biệt. Thông thường, những nhóm ngành có dòng tiền ổn định như ngành năng lượng, và mô hình kinh doanh ổn định như sản xuất thường có mức lãi suất thấp hơn so với nhóm ngành xây dựng và bất động sản.

Vấn đề lãi suất hàm ý rằng áp lực huy động vốn của các doanh nghiệp bất động sản và xây dựng sẽ đẩy mức lãi suất chung của toàn thị trường. Nhưng trong năm 2022 mức lãi suất của nhóm ngành năng lượng đã tăng tới 11,25%/năm, cao hơn cả trái phiếu của nhóm ngành bất động sản. Có thể do ngành điện năm 2022 có nhiều triển vọng phát triển hơn nhờ những dự báo về việc tăng giá điện khiến các doanh nghiệp điện có nhiều hoạt động mở rộng trong quí 1-2022.

Việc phát triển thị trường trái phiếu quá nhanh, nhưng phần lớn lại phục vụ cho các mục đích đặc thù của một số nhóm ngành nghề nhất định, làm cho lãi suất và kỳ hạn của các đợt phát hành trái phiếu trên thị trường bị biến dạng.

Những sai lệch đó khiến cho thị trường trái phiếu không thể phát huy hiệu quả là một kênh huy động vốn trực tiếp của doanh nghiệp, đặc biệt là trong giai đoạn đầu phát triển của thị trường.

Thị trường trái phiếu doanh nghiệp dường như chỉ là một giải pháp ngắn hạn để các doanh nghiệp, cũng như ngân hàng, giải quyết vấn đề thiếu hụt nguồn vốn trung và dài hạn, hơn là phát triển vì nhu cầu vốn chung của xã hội.

(*) CFA

(**) HUB

Lý luận luôn đi sau thực tiễn. Rủi ro lúc nào cũng đến trước khi ta bắt đầu nhận ra. Mọi thứ chỉ tốt hơn lên khi mọi người đều phải thấm đòn và trả giá. Muốn tham gia cuộc chơi thì phải chấp nhận quy luật này. Quan trọng nhất vẫn là thái độ của người trong cuộc. Trái phiếu, cũng như mọi công cụ đầu tư khác. Phải hiểu mới chơi, phải tin mới dùng, phải thử mới biết, phải nếm mới trải. Tóm lại, đàng sau mỗi tờ trái phiếu luôn là hình bóng/ phẩm chất của một con người cụ thể.

Bản chất trái phiếu doanh nghiệp không sai. Bởi TPDN là một cấu phần trong thị trường vốn. Vấn đề cốt lõi ở thị trường này là bị lợi dụng kẽ hở chính sách để làm méo mó trục lợi cho nhà phát hành và trung gian dịch vụ phát hành dẫn tới trái chủ lãnh đủ.