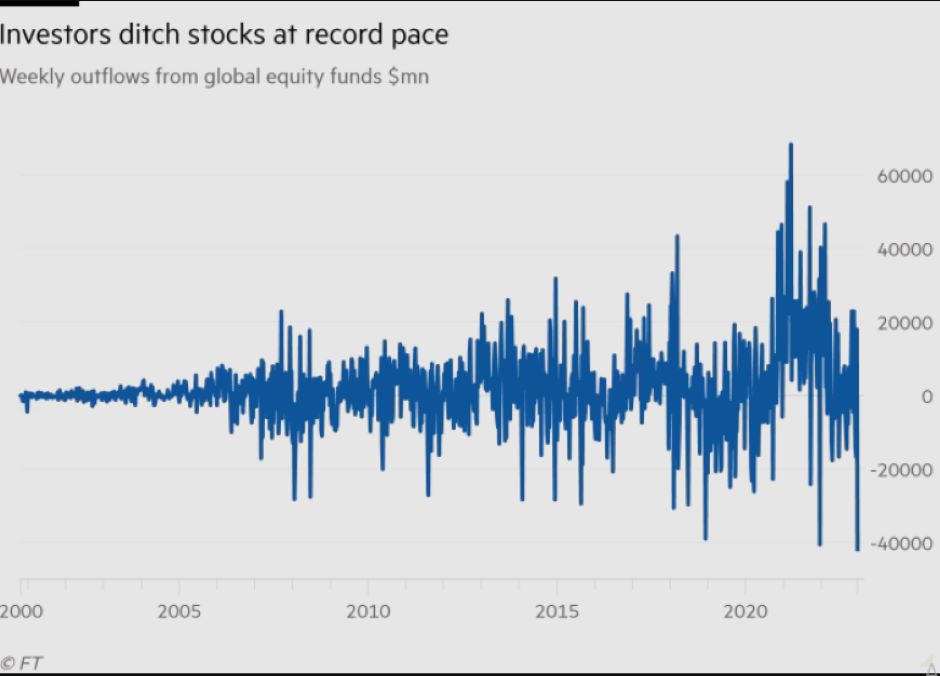

(KTSG Online) – Giới đầu tư cổ phiếu khép lại một năm bầm dập vì lãi suất tăng và lạm phát cao bằng cách ồ ạt rút tiền khỏi các quỹ đầu tư chứng khoán trên toàn cầu với tốc độ nhanh nhất trong hơn hai thập niên. Điều này cho thấy, nhà đầu tư không tin đà phục hồi gần đây của thị trường chứng khoán sẽ kéo dài.

- Nhà đầu tư chứng khoán sẽ được cảnh báo sớm về rủi ro trên thị trường

- Chứng khoán Nga hoạt động kém nhất thế giới vì chiến tranh

Dữ liệu mới nhất từ Công ty EPFR Global cho thấy, các nhà đầu tư đã rút ròng gần 42 tỉ đô la Mỹ từ các quỹ đầu tư chứng khoán trên toàn cầu trong tuần tính đến ngày 14-12. Ngay sau đó, các quan chức của Cục Dự trữ liên bang Mỹ (Fed) cảnh báo chi phí đi vay khó có thể giảm cho đến năm 2024.

Phân tích của Ngân hàng Barclays cho thấy đây là dòng tiền chảy ra lớn nhất từ các quỹ đầu tư chứng khoán, bao gồm quỹ hoán đổi danh mục (ETF) theo dõi giá các cổ phiếu kể từ năm 2000. Điều này vẫn xảy ra dù chứng khoán toàn cầu tăng khoảng 15% từ giữa tháng 10 đến đầu tháng 12.

Theo dữ liệu của Ngân hàng Barclays, các quỹ chứng khoán của Mỹ bị rút ròng nhiều nhất, mất 37 tỉ đô la Mỹ. Trong đó, các quỹ tập trung vào cổ phiếu công nghệ và tài chính chịu ảnh hưởng nặng nề nhất.

Các quỹ chứng khoán toàn cầu và châu Âu lần lượt bị rút ròng 5 tỉ đô la Mỹ và 3 tỉ đô la Mỹ. Các quỹ tập trung vào cổ phiếu chăm sóc sức khỏe và công nghiệp ghi nhận dòng tiền chảy ra mạnh nhất kể từ năm 2003.

Các nhà đầu tư ở các quỹ trái phiếu cũng rút ròng trong tuần kết thúc vào ngày 21-12, với dòng tiền chảy ra từ các quỹ đầu tư trái phiếu doanh nghiệp và chính phủ lên đến 10 tỉ đô la Mỹ. Điều này đánh dấu các quỹ đầu tư trái phiếu trên toàn cầu trải qua tuần bị rút ròng đầu tiên kể từ tháng 11.

Tuy nhiên, các quỹ đầu tư trái phiếu doanh nghiệp châu Âu và trái phiếu chính phủ Mỹ cũng như các quỹ đầu tư chứng khoán Nhật Bản và các thị trường mới nổi lại ghi nhận hút ròng dòng tiền trong tuần trước.

Emmanuel Cau, người đứng đầu bộ phận chiến lược vốn cổ phần châu Âu của Ngân hàng Barclays, nhận định động thái giảm rủi ro trên diện rộng vào thời điểm cuối năm cho thấy giới đầu tư cổ phiếu rất nghi ngờ về đợt phục hồi gần đây. Nhà đầu tư dường như đã tận dụng những đợt phục hồi này như một cơ hội để bán cổ phiếu. Chỉ số chứng khoán toàn cầu MSCI All-World giảm 20% trong năm 2022.

Hành động chốt lãi mạnh trong thời gian cuối năm để chuẩn bị cho kế hoạch đầu tư trong năm mới không phải là hiếm. Tuy nhiên, quy mô rút ròng lớn như vậy từ các quỹ đầu tư chứng khoán trên toàn cầu vào tuần trước cho thấy, mối lo ngại về việc Fed duy trì lãi suất cao trong năm tới ngay cả khi nền kinh tế Mỹ tăng trưởng chậm lại đã lấn át sự lạc quan được thúc đẩy trong vài tháng qua nhờ lạm phát hạ nhiệt.

Theo những nhà phân tích tại Vanda Track, các nhà đầu tư bán lẻ đã hành động trái ngược khi ít lo ngại hơn trước các cảnh báo tăng lãi suất tiếp trong năm tới của Fed. Những nhà đầu tư này đã mua ròng 1,1 tỉ đô la Mỹ giá trị cổ phiếu ở thị trường chứng khoán Mỹ mỗi ngày vào tuần trước.

Chỉ số S&P 500 (theo dõi cổ phiếu của 500 công ty đại chúng lớn tiêu biểu của thị trường chứng khoán Mỹ) tăng 13% từ giữa tháng 10 đến cuối tháng 11 nhưng đã giảm trở lại kể từ đó.

Việc các quan chức Fed dự báo lãi suất cao nhất trong năm 2023 có thể lên 5,1% đã làm lu mờ bất cứ lạc quan nào của giới đầu tư từ động thái tăng lãi suất chậm lại của Fed trong tháng 12. Lãi suất chính sách hiện tại của Fed là từ 4,25-4,5%.

Các nhà chiến lược của Ngân hàng JPMorgan dự báo trong nửa đầu năm tới, chỉ số S&P 500 sẽ giảm về các mức thấp của năm 2022 trước khi phục hồi vào nửa cuối năm và tăng lên mức cao hơn 10% so với hiện tại nếu Fed xoay trục chính sách. Ở điểm thấp nhất trong năm nay, được ghi nhận hồi tháng 10, chỉ số S&P 500 giảm còn 3.577 điểm, thấp hơn 25% so với hồi đầu năm.

Với các nhà chiến lược cổ phiếu có quan điểm lạc quan, chứng khoán toàn cầu có thể phục hồi đáng kể trong năm tới nhờ sức chống chịu tốt của nền kinh tế Mỹ trước mức lạm phát nóng bỏng, tốc độ tăng lãi suất chậm lại của Fed và việc Trung Quốc tái mở cửa nền kinh tế sau khi nhanh chóng dỡ bỏ các hạn chế liên quan đến Covid-19.

Tuy nhiên, bất chấp tất cả những điều đó, một trong những quan điểm nhận được sự đồng thuận lớn của các nhà chiến lược là thị trường chứng khoán vẫn chưa phản ánh đầy đủ triển vọng u ám nói chung của nền kinh tế.

Cuối tháng trước, hai nhà chiến lược Christian Mueller-Glissmann và Cecilia Mariotti của Ngân hàng Goldman Sachs cho biết, mô hình dự báo của họ cho thấy có 39% xác suất kinh tế Mỹ sẽ chậm lại trong 12 tháng tới. Tuy nhiên, thị trường chứng khoán đang được định giá dựa trên 11% xác suất kinh tế Mỹ trì trệ trong năm tới.

Theo Financial Times, Bloomberg