(KTSG) - Chính phủ vừa ban hành Nghị định 52/2024/NĐ-CP quy định về thanh toán không dùng tiền mặt thay thế Nghị định 101/2012/NĐ-CP. Cùng với Luật các tổ chức tín dụng 2024, Nghị định 52 có hiệu lực vào ngày 1-7-2024 sẽ đánh dấu một bước ngoặt quan trọng, thay “chiếc áo” pháp lý mới cho hoạt động thanh toán không dùng tiền mặt tại Việt Nam. Bài viết này phác họa hiện trạng của hoạt động thanh toán không dùng tiền mặt trước thềm khung pháp lý mới có hiệu lực.

- Các trung tâm đăng kiểm phải chấp nhận thanh toán không dùng tiền mặt

- Hành trình thanh toán không dùng tiền mặt tại Việt Nam

Tăng trưởng và nhiều màu sắc

Năm 2012, Nghị định 101/2012/NĐ-CP được ban hành và hình thành nên một khung pháp lý chính thức thúc đẩy hoạt động thanh toán không dùng tiền mặt tại Việt Nam. Hơn một thập niên đưa vào thực hiện và qua hai lần sửa đổi, Nghị định 101 dường như đã hoàn thành tốt vai trò của mình trong việc tạo cơ sở pháp lý cho các hoạt động cung cấp dịch vụ, sử dụng dịch vụ thanh toán không dùng tiền mặt cũng như quản lý và giám sát hệ thống thanh toán.

Việt Nam được đánh giá là một trong những quốc gia có tốc độ tăng trưởng nhanh chóng trong việc chuyển đổi hình thức thanh toán từ tiền mặt sang không dùng tiền mặt. Điều này thể hiện khá rõ nét thông qua các số liệu thống kê của Ngân hàng Nhà nước Việt Nam (NHNN)(1) và một số tổ chức độc lập.

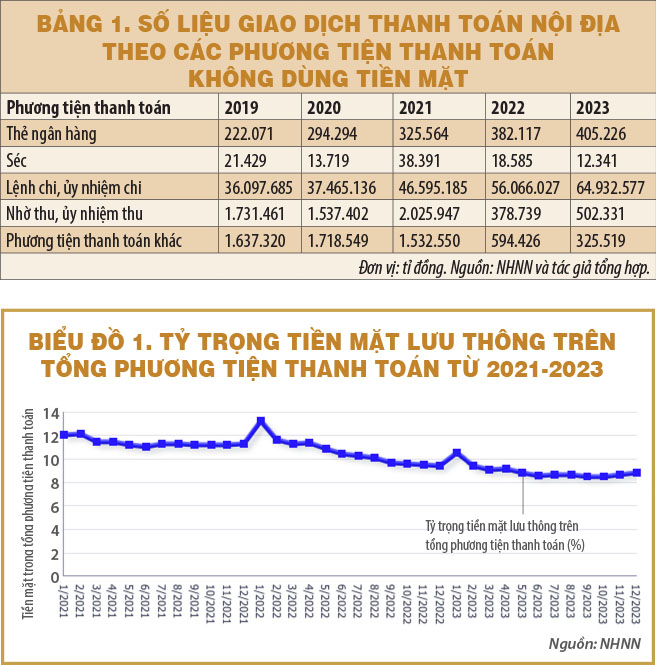

Đầu tiên, tỷ trọng tiền mặt lưu thông trên tổng phương tiện thanh toán liên tục giảm qua các năm. Nếu cuối năm 2021, tỷ trọng này là 11,34% thì cuối năm 2022 giảm còn 9,5% và tiếp tục giảm còn 8,9% vào cuối năm 2023 (biểu đồ 1). Báo cáo nghiên cứu thái độ thanh toán của người dùng năm 2023 do VISA thực hiện(2) cũng cho thấy Việt Nam là quốc gia có nhịp độ phát triển không ngừng trong hoạt động thanh toán không dùng tiền mặt và dẫn đầu chuyển đổi thanh toán số ở khu vực Đông Nam Á với tỷ lệ 88% người tiêu dùng tham gia khảo sát không dùng tiền mặt.

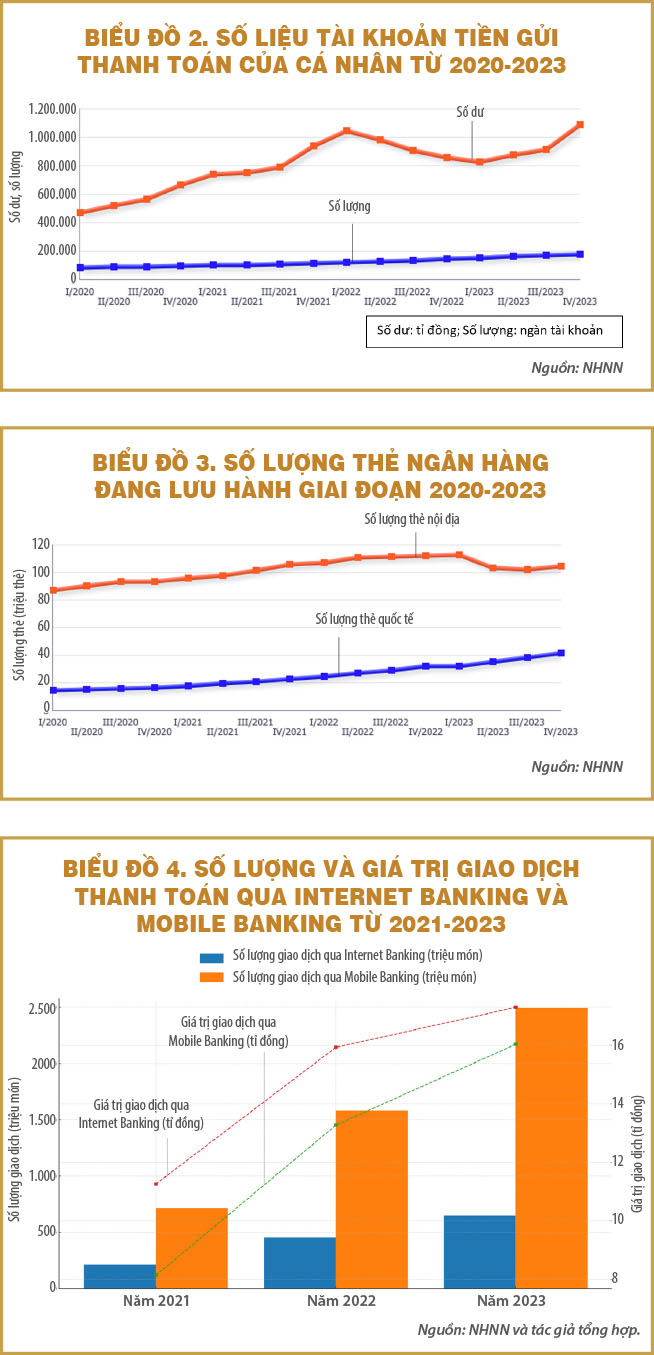

Thứ hai, số lượng tài khoản tiền gửi thanh toán của cá nhân và số thẻ ngân hàng được phát hành tăng trưởng theo cấp số nhân. Đầu năm 2020, số lượng tài khoản tiền gửi thanh toán của cá nhân là khoảng 91 triệu tài khoản với số dư khoảng 476.500 tỉ đồng; đến cuối năm 2023 những con số này đã tăng hơn 2 lần với 182,883 triệu tài khoản và số dư khoảng 1,092 triệu tỉ đồng.

Cuối năm 2023, số lượng thẻ nội địa đã mở theo ghi nhận là 105,17 triệu thẻ (so với con số 87,78 triệu thẻ vào đầu năm 2020). Trong khi đó, số lượng thẻ quốc tế có sự gia tăng mạnh hơn với khoảng 2,7 lần từ con số 15,35 triệu thẻ đầu năm 2020 lên 41,86 triệu thẻ vào cuối năm 2023 (biểu đồ 2 và 3).

Thứ ba, sự chuyển dịch cơ cấu giữa các phương tiện thanh toán không dùng tiền mặt cũng là điểm đáng chú ý. Giá trị thanh toán thông qua lệnh chi, ủy nhiệm chi có sự tăng trưởng đều đặn và chiếm tỷ trọng áp đảo. Thanh toán thông qua thẻ ngân hàng cũng ghi nhận mức tăng trưởng gần 2 lần nếu dựa vào giá trị thanh toán năm 2023 so với năm 2019.

Trong khi đó, thanh toán thông qua séc, nhờ thu, ủy nhiệm thu hay các phương tiện thanh toán khác như hối phiếu, lệnh phiếu, thư tín dụng nội địa, giấy chuyển tiền, giấy chuyển khoản có sự suy giảm đám kể (bảng 1). Điều này cho thấy các phương tiện thanh toán không dùng tiền mặt truyền thống dần không còn được ưa chuộng mà thay vào đó là sự lên ngôi của các phương tiện thanh toán điện tử, kỹ thuật số.

Thứ tư, người dùng ngày càng ưa chuộng các phương thức thanh toán qua Internet và các phương thức thanh toán số. Tính từ năm 2021-2023, số lượng giao dịch qua Internet Banking đã tăng khoảng 3 lần, qua Mobile Banking tăng khoảng 3,5 lần. Giá trị giao dịch thông qua Internet Banking thì tăng từ 11,26 triệu tỉ đồng lên 17,3 triệu tỉ đồng; trong khi đó thông qua Mobile Banking có mức tăng vượt bậc hơn từ 8,14 triệu tỉ đồng lên 16 triệu tỉ đồng (biểu đồ 4).

Thứ năm, đối với phương thức thanh toán số thì ví điện tử và mã QR đang là hai dịch vụ dẫn đầu. Năm 2015, toàn thị trường chỉ có năm tổ chức cung ứng dịch vụ ví điện tử được cấp phép, đến cuối năm 2023 con số này đã tăng khoảng 10 lần lên 49 (trong số 51 tổ chức trung gian thanh toán đang được cấp phép).

Số lượng ví điện tử được kích hoạt và sử dụng cũng tăng trưởng không ngừng với số liệu cuối năm 2023 là 57,17 triệu ví được kích hoạt và có 57,32% trong số này là ví đang hoạt động. Thị trường dịch vụ ví điện tử đang là một cuộc cạnh tranh khốc liệt và bắt đầu có sự đào thải, đơn cử như ví Moca vừa tuyên bố ngừng hoạt động ở Việt Nam từ ngày 1-7-2024.

Theo báo cáo nói trên của VISA thì mức độ sử dụng và yêu thích của người dùng đối với mã QR và ví điện tử đang tăng lên nhanh chóng với tỷ lệ lần lượt là 62% và 58%. Đồng thời, trải nghiệm mua sắm tại cửa hàng cũng có những chuyển đổi sâu sắc với sự gia tăng của hoạt động thanh toán không tiếp xúc như quét và thanh toán bằng điện thoại qua ứng dụng di động của cửa hàng; thanh toán cảm biến tại cửa hàng...

Một số xu hướng mới cũng đã xuất hiện và ghi nhận sự quan tâm của người dùng như dịch vụ mua trước - trả sau (BNPL - Buy Now, Pay later) hay thanh toán theo thời gian thực (Real-time Payment). Việt Nam đang là quốc gia đứng đầu Đông Nam Á về số lượng người dùng mới cao nhất vào năm 2023.

Thứ sáu, hoạt động thanh toán thông qua tài khoản dịch vụ viễn thông (hay còn gọi là tiền di động - Mobile Money) là một màu sắc quan trọng tạo nên bức tranh tổng thể về thanh toán không dùng tiền mặt. Bởi lẽ kể từ khi thí điểm theo Quyết định 316/QĐ-TTg ngày 9/3/2021 của Thủ tướng đến nay, Mobile Money bắt đầu thể hiện được vai trò trong việc phổ cập rộng rãi hoạt động thanh toán không dùng tiền mặt cho người dân tại nông thôn và miền núi.

Theo số liệu của Bộ Thông tin và Truyền thông tại Báo cáo chuyển đổi số quốc gia vào tháng 2-2024, cả nước đã có 8,2 triệu khách hàng đang sử dụng Mobile Money, trong đó có đến 5,8 triệu người đang sinh sống tại khu vực nông thôn, miền núi. Tốc độ tăng trưởng đạt 2,2 lần so với cùng kỳ. Theo đó, đã thiết lập được 11.885 điểm kinh doanh và 251.719 đơn vị chấp nhận thanh toán thông qua Mobile Money. Tổng giá trị các giao dịch thanh toán hơn 3.343 tỉ đồng với 80 triệu giao dịch.

Thay “chiếc áo pháp lý” mới

Luật các tổ chức tín dụng 2024 cùng với Nghị định 52/2024/NĐ-CP có hiệu lực từ 1-7-2024 sẽ tạo nên một khung pháp lý mới cho hoạt động thanh toán không dùng tiền mặt trong giai đoạn sắp tới. Nhiều vấn đề bất cập và yêu cầu của thực tiễn đã được giải quyết tại hai văn bản này. Trong đó, đáng chú ý là việc làm rõ nội hàm pháp lý của thuật ngữ tiền điện tử cũng như các quy định có liên quan về hình thức thể hiện và chủ thể cung ứng tiền điện tử.

Bên cạnh đó, là việc bổ sung các quy định về thanh toán quốc tế, quy định về hoạt động cung ứng dịch vụ thanh toán không qua tài khoản thanh toán của khách hàng đối với doanh nghiệp cung ứng dịch vụ công ích. Một số quy định về hoạt động mở, sử dụng tài khoản thanh toán; cung ứng dịch vụ trung gian thanh toán; tổ chức, quản lý, vận hành và giám sát hệ thống thanh toán cũng được cải sửa cho phù hợp với bối cảnh thị trường và định hướng phát triển trong thời gian tới.

Mặc dù vậy, việc điều chỉnh pháp luật đối với các hoạt động thanh toán không dùng tiền mặt vẫn còn nhiều mảng xám, đơn cử như vẫn chưa có các quy định, tiêu chuẩn chung điều chỉnh các mô hình thanh toán mới nổi như dịch vụ mua trước - trả sau, thanh toán qua mã QR, thanh toán theo thời gian thực...

Với hiện trạng của hoạt động thanh toán không dùng tiền mặt nói riêng, của các hệ thống thanh toán nói chung và tiềm năng phát triển của thị trường, có vẻ như đã đến lúc cần xây dựng một đạo luật về các hệ thống thanh toán để tạo ra một không gian pháp lý rộng rãi và toàn diện hơn.

(*) Trường Đại học Kinh tế - Luật, ĐHQG TPHCM

(1) Số liệu thống kê được công bố trên trang web của NHNN;

(2) https://www.visa.com.vn/vi_VN/about-visa/newsroom/press-releases/nr-vn-240319.html