(KTSG Online) – Theo đuổi chính sách tiền tệ nới lỏng đang là mục tiêu của Ngân hàng Nhà nước (NHNN), nhằm hỗ trợ nền kinh tế tìm lại động lực tăng trưởng trong nửa cuối năm. Tuy nhiên, khả năng giảm lãi suất điều hành trong thời gian tới sẽ phụ thuộc nhiều vào bức tranh vĩ mô bên ngoài và sự phục hồi nhu cầu từ bên trong.

- Vì sao Việt Nam có thể ngược chiều chính sách tiền tệ?

- Xuất hiện áp lực tỷ giá tăng

- Ngân hàng Nhà nước điều chỉnh chỉ tiêu tăng trưởng tín dụng khoảng 14%

Tiếp tục nới lỏng chính sách tiền tệ

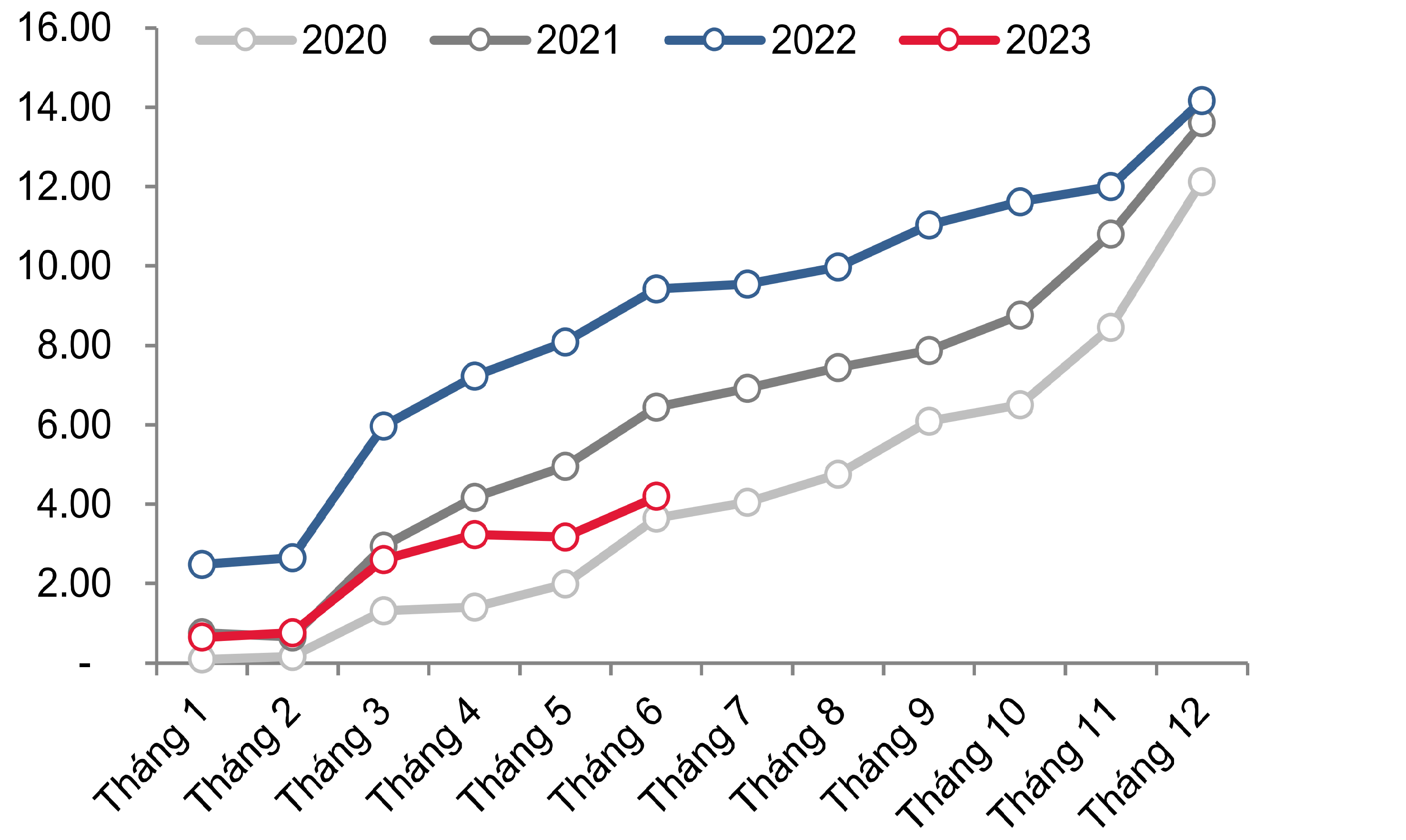

Điều hành chính sách tiền tệ mới đây có thêm diễn biến mới, khi Ngân hàng Nhà nước (NHNN) mới đây công bố điều chỉnh chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng, với mức 14% cho toàn hệ thống.

Với con số này, Công ty chứng khoán Maybank IB (MSVN) ước tính theo chỉ tiêu mới, quy mô tín dụng có thể giải ngân trong nửa cuối năm 2023 bình quân khoảng 180.000 tỉ đồng mỗi tháng, cao hơn so với con số 122.000 tỉ đồng nếu tính theo chỉ tiêu tăng trưởng 11% công bố trước đó.

Tất nhiên, con số tăng trưởng cụ thể của từng nhà băng sẽ khác nhau, nhưng có thể chắc chắn một điều rằng thách thức giải ngân cuối năm sẽ rất lớn, khi con số tăng trưởng tín dụng tính đến 30-6 chỉ mới đạt 4,73% so với cuối năm ngoái.

Theo NHNN, bối cảnh tăng trưởng kinh tế 6 tháng đầu năm thấp hơn so với kịch bản đề ra, các nguồn vốn trong nền kinh tế gặp khó khăn. “Việc điều chỉnh chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng được NHNN thực hiện trên cơ sở đề nghị của tổ chức tín dụng, tình hình hoạt động, năng lực tài chính, quản trị điều hành và khả năng mở rộng tín dụng lành mạnh, đảm bảo thanh khoản và an toàn hoạt động của hệ thống TCTD”, văn bản của NHNN mới đây có đoạn.

"Dư địa” để tăng trưởng tín dụng lần này được thông báo ngay từ giữa năm, nhưng dường như chỉ có tác động tâm lý trong thời điểm hiện tại. “Quyết định này là chỉ báo cho thấy NHNN đang tiếp tục chuyển hướng chính sách sang hỗ trợ tăng trưởng kinh tế, hơn là tạo ra một thay rất lớn nào về triển vọng tăng trưởng tín dụng chung trong năm nay”, nhóm phân tích của MSVN đánh giá. Nhóm này cũng dự báo rằng tổng tín dụng ước tăng cao nhất khoảng 12%, trong bối cảnh các động lực cho vay chính chậm lại, trong các lĩnh vực bất động sản, sản xuất, tiêu dùng.

Nhớ lại thời điểm từ nửa cuối năm ngoái, thị trường ở trong trạng thái ”khát tín dụng”, ngân hàng đụng ”trần”, room tín dụng khi đó trở thành câu chuyện được nhắc đến nhiều. Còn năm nay, thách thức là giải quyết bài toán về khả năng hấp thụ vốn của thị trường trong bối cảnh kinh tế đi xuống.

Tăng trưởng kinh tế khó khăn trong nửa đầu năm 2023 là nguyên nhân chủ yếu khiến NHNN tiếp tục phát tín hiệu nới lỏng chính sách tiền tệ, sau 4 lần giảm lãi suất điều hành chỉ trong khoảng 4 tháng qua.

Theo báo cáo kinh tế vĩ mô mới phát hành, Ngân hàng HSBC đánh giá tăng trưởng GDP quí 2 vượt qua kỳ vọng của thị trường (4,1%), nhưng thách thức cũng ngày càng gia tăng. Tăng trưởng kinh tế của Việt Nam đã giảm mạnh so với cùng kỳ, chủ yếu do các rủi ro bên ngoài.

Vì vậy, nhiều chuyên gia dự báo cơ quan điều hành chính sách tiền tệ sẽ tiếp tục cắt giảm lãi suất trong thời gian tới để hỗ trợ nền kinh tế. Chẳng hạn, HSBC kỳ vọng NHNN tiếp tục cắt giảm lãi suất thêm 50 điểm cơ bản vào quí 3-2023.

Con số này cũng tương tự với nhóm phân tích của Ngân hàng Standard Chartered. Ngoài việc cắt giảm lãi suất, nhóm này cũng cho rằng NHNN sẽ nới lỏng các kì hạn vay, bao gồm hoãn trả nợ (lên đến 12 tháng) với lãi suất vay hợp lý.

Nhưng bất ngờ hơn là nhóm phân tích của Ngân hàng UOB khi đưa ra dự đoán lãi suất sẽ giảm thêm 100 điểm cơ bản trong quí 3, sau đó NHNN sẽ “tạm dừng” để đánh giá các tác động. Dự báo này đưa ra trong báo cáo kinh tế phát hành hồi đầu tháng 7, đi kèm theo đó là giảm dự báo tăng trưởng GDP từ mức 6% xuống còn 5,2%.

“Hoạt động xuất khẩu yếu với khả năng ảnh hưởng đến nhu cầu trong nước, việc Fed tạm dừng tăng lãi suất vào tháng 6 và có thể giảm lãi suất vào năm 2024, cũng như niềm tin vào tỷ giá hối đoái ổn định bất chấp các đợt giảm lãi suất trước đó đã thúc đẩy triển vọng cắt giảm lãi suất tiếp theo của Việt Nam trong năm nay”, báo cáo của UOB bình luận.

Thách thức khi giảm lãi suất

Năm 2023, cơ hội theo đuổi chỉnh sách tiền tệ nới lỏng trở nên rõ ràng hơn trong bối cảnh lạm phát tiếp tục hạ nhiệt, tỷ giá ổn định và có dư địa điều hành (quỹ dự trữ ngoại hối tăng đáng kể). Vì vậy, các chuyên gia đều kỳ vọng NHNN vẫn sẽ tiếp tục điều hành theo hướng giảm lãi suất cho vay trong thời gian sắp tới, nhưng các đánh giá cũng đang dần trở nên thận trọng hơn.

Theo nhóm phân tích của Công ty chứng khoán Mirae Asset, NHNN có thể duy trì môi trường nới lỏng tiền tệ, nhưng việc cắt giảm thêm lãi suất điều hành trong giai đoạn còn lại của năm 2023 chưa “thực sự cần thiết”. Lý do là vì lãi suất huy động cũng như cho vay, cần thời gian để phản ánh mức giảm của lãi suất điều hành trước đó.

Còn theo Standard Chartered, một thách thức khác vẫn nằm ở góc độ “tiền”, đó là việc thu xếp thanh toán tiền lãi và tiền gốc đến hạn đối với trái phiếu, cũng như tài trợ các dự án và vốn lưu động. Đặc biệt đáng chú ý là thị trường bất động sản, vì các biện pháp đã thực hiện cho đến nay dường như mới giúp làm giảm áp lực trả nợ ngắn hạn.

“Chúng tôi cho rằng NHNN hiện đang tập trung nhiều hơn vào tăng trưởng khi áp lực giá cả trong nền kinh tế giảm bớt. Những đợt cắt giảm lãi suất tiếp theo sẽ không vượt quá 50 điểm cơ bản do những lo ngại về rủi ro lạm phát và bất ổn tài chính vẫn còn hiện hữu”, ông Tim Leelahaphan, chuyên gia kinh tế phụ trách Thái Lan và Việt Nam, Ngân hàng Standard Chartered bình luận.

Hiện nay, mặt bằng lãi suất điều hành đều đã giảm về tương đương giai đoạn năm 2020, ở thời điểm NHNN thực hiện chính sách tiền tệ nới lỏng nhằm hỗ trợ Covid-19. Còn lãi suất huy động tiếp tục giảm mạnh, trong khi lãi suất cho vay lại khó nói hơn vì có sự phân hóa rất cao giữa các nhóm nhà băng và khách hàng.

Ông Hoàng Huy, Chuyên viên phân tích vĩ mô của MSVN, bình luận sẽ mất 3-6 tháng để nhìn thấy kết quả của chính sách giảm lãi suất. Chi phí huy động vốn của ngân hàng thấp hơn, từ đó cho phép các ngân hàng giảm lãi suất cho vay. Hiện việc cắt giảm lãi suất chính sách trong nửa đầu năm đã kéo lãi suất cho vay trên thị trường giảm 2-2,5% (tương ứng khoảng 40% của mức tăng 5% năm ngoái), dự kiến sẽ giảm thêm 1-1,5% trong nửa cuối năm 2023.

Các chuyên gia đánh giá khả năng giảm lãi suất hiện nay là phụ thuộc vào câu chuyện từ bên ngoài. Bên cạnh đơn hàng quốc tế, câu chuyện được nhắc đến nhiều nhất là diễn biến của đồng đô la Mỹ.

Hồi giữa tuần, một điểm tích cực là số liệu lạm phát tháng 6 của Mỹ vừa công bố tốt hơn kỳ vọng. Điều này khiến cho khả năng tăng lãi suất trong cuộc họp tháng 9 giảm còn 33% từ mức 50% trước đó, dù nhiều khả năng Fed sẽ tăng lãi suất lần cuối cùng trong tháng 7.

“NHNN Việt Nam sẽ có nhiều không gian cho việc nới lỏng tiền tệ hơn nữa khi Fed dừng tăng lãi suất. Chúng tôi duy trì dự báo NHNN sẽ giảm lãi suất điều hành thêm 25 điểm cơ bản trong quí 3 này”, ông Huy bình luận về diễn biến mới nhất của thị trường.

“Mỏ neo kỳ vọng” hiện được dịch chuyển đến quí 4 năm nay, ở đó nhiều chuyên gia nhận định nền kinh tế sẽ có nhiều chuyển biến lớn trong bối cảnh các biện pháp hỗ trợ tiền tệ gia tăng từ đầu năm đến nay. Ở thời điểm hiện tại, các thách thức trong nội tại nền kinh tế đã bớt đi lo ngại về câu chuyện lạm phát, tỷ giá vẫn ổn định (nhưng đang có dấu hiệu cần được chú ý).

Nhưng một vấn đề quan trọng hơn lãi suất giảm là câu chuyện tăng khả năng hấp thụ nhu cầu vốn trong nền kinh tế. Trong những bài phát biểu gần đây, Thống đốc Nguyễn Thị Hồng cũng đã nhắc đến ngày càng nhiều hơn về nhu cầu cấp thiết cần đến các giải pháp tháo gỡ khó khăn khác của thị trường, trong bối cảnh lãi suất đã trở về mức trước đại dịch Covid-19.