(KTSG) - Ngày càng nhiều người trẻ tìm đến phong trào về hưu sớm như một động lực để có được một cuộc sống ý nghĩa hơn. Về hưu sớm nghĩa là thay vì chờ đến 60 tuổi như suy nghĩ truyền thống để nghỉ hưu thì chúng ta sẽ lên kế hoạch nghỉ hưu sớm hơn. Tuy nhiên, hoạt động này nếu như không được hiểu đúng sẽ có thể trở thành một hệ lụy khiến người trẻ định hướng lười lao động, chỉ nghĩ về việc nghỉ hưu và cân bằng cuộc sống hơn là việc phát triển bản thân.

- Muốn về hưu sớm nhưng vướng bài toán tiết kiệm

- Mỗi người lao động nghỉ hưu sớm, BHXH mất 192 triệu đồng

Thực tế, phong trào FIRE (Financial independence, retire early) dựa trên các nguyên tắc cơ bản trong việc quản trị tài chính cá nhân về quá trình quản lý việc chuyển hóa giá trị nguồn vốn con người và giá trị sức lao động. Mục tiêu chính của người thực hiện kế hoạch về hưu sớm là gia tăng việc tiết kiệm và đầu tư vào các lớp tài sản tài chính có mức độ rủi ro cao hơn để gia tăng mức độ tích lũy tài sản.

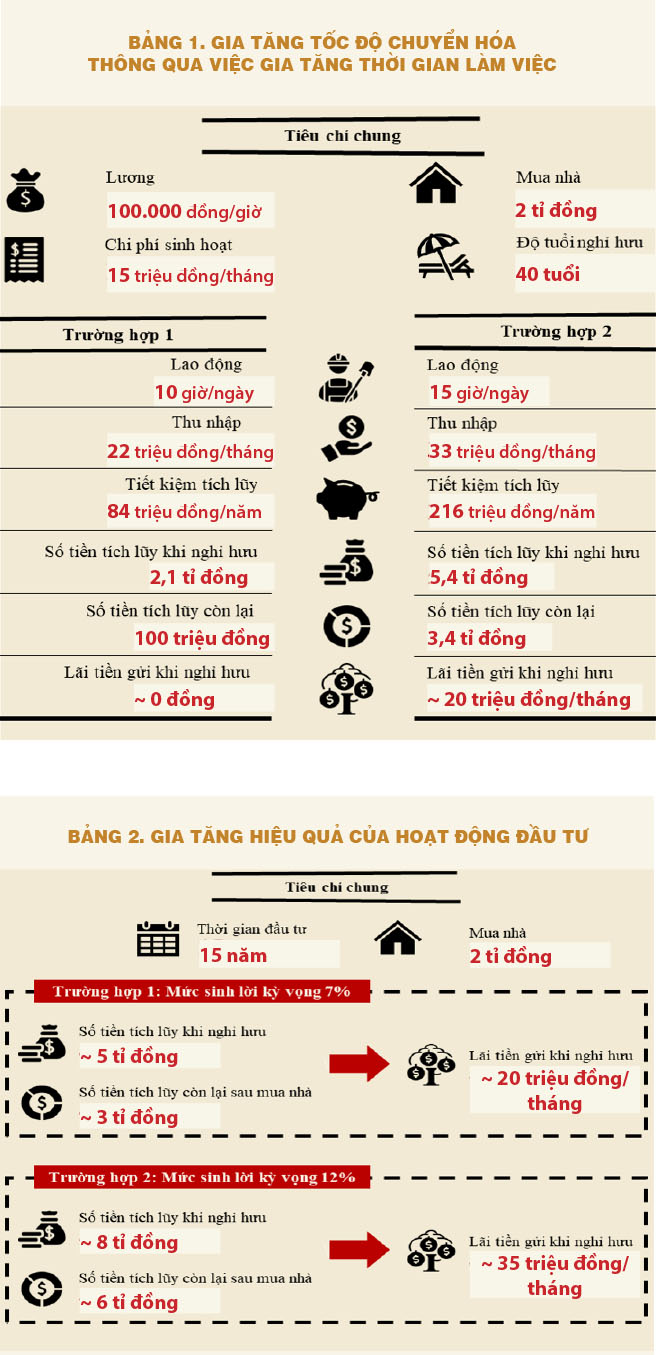

Gia tăng tốc độ chuyển hóa thông qua việc gia tăng thời gian làm việc

Thay vì làm một ngày 10 tiếng trong suốt 40 năm, bạn có sẵn sàng đánh đổi một ngày làm 15 tiếng trong 20 năm để có thể nghỉ hưu sớm ở tuổi 40 thay vì tuổi 60 hay không? Rõ ràng, đánh đổi làm việc nhiều hơn nhưng có thể về hưu sớm hơn 20 năm là rất đáng để xem xét. Như chúng ta đã học thời trung học phổ thông về định luật công, nếu được lợi bao nhiêu lần về lực thì ta sẽ tốn bấy nhiêu lần về công.

Muốn nghỉ hưu sớm thì ta sẽ phải làm việc nhiều hơn mỗi ngày. Tổng thời gian làm việc, hay chính xác hơn là tổng giá trị nỗ lực trong đời của mỗi người, là bằng nhau. Hãy theo dõi bài toán tài chính sau đây để thấy được tính logic của vấn đề và sức mạnh của thói quen tiết kiệm và việc đầu tư tạo ra sự khác biệt như thế nào.

Chúng ta phải hiểu rằng cuộc sống sẽ phải luôn có những quy luật cân bằng. Nếu chúng ta muốn lao động ít trong những giai đoạn về sau thì chúng ta sẽ buộc phải lao động nhiều lúc ban đầu.

Giả sử đơn giá lao động của bạn hiện tại là 100.000 đồng/giờ, mỗi ngày bạn làm việc 10 tiếng tương đương với thu nhập 1 triệu đồng/ngày hoặc 22 triệu đồng/tháng (giả sử mỗi tháng làm việc 22 ngày). Bạn chi tiêu 15 triệu đồng cho bản thân và gia đình thì có thể tiết kiệm được 7 triệu đồng/tháng, mỗi năm bạn tiết kiệm được 84 triệu đồng.

Thay vì làm việc 10 giờ thì bạn sẽ tìm kiếm các công việc làm thêm để tăng số giờ làm việc lên 15 giờ, như vậy thu nhập bạn tạo ra 1 ngày là 1,5 triệu đồng/ngày, tức là 33 triệu đồng/tháng. Sau khi trừ đi chi phí sinh hoạt vẫn là 15 triệu đồng thì bạn sẽ có thể tiết kiệm 18 triệu đồng/tháng, mỗi năm sẽ tiết kiệm được 216 triệu đồng.

Giả định số tiền tiết kiệm này được đầu tư bằng cách gửi tiết kiệm dài hạn với lãi suất 7%/năm và người đang làm việc ở độ tuổi 25. Thay vì làm việc thêm 35 năm nữa thì chúng ta sẽ chọn nghỉ hưu năm 40 tuổi, tức là có 15 năm làm việc. Để đơn giản thì chúng ta sẽ giả định rằng mức lương của cá nhân không tăng trong 15 năm tới. Bảng 1 sẽ trình bày sự khác biệt về số tiền tích lũy của gia đình trong hai tình huống trên.

Số tiền tích lũy được ở năm 40 tuổi trong hai trường hợp như sau. Trường hợp 1 sẽ là 2,1 tỉ đồng và trường hợp 2 sẽ là 5,4 tỉ đồng. Đâu là sự khác biệt trong hai trường hợp này. Giả sử phải tiêu tốn 2 tỉ đồng cho việc mua một căn nhà cơ bản thì trong trường hợp 1, sau khi mua nhà ta sẽ không còn bao nhiêu tài sản tích lũy ở cuối năm 40 tuổi. Tuy nhiên, trong trường hợp 2, tài sản sẽ còn lại 3,4 tỉ đồng. Với số tiền tích lũy 3,4 tỉ đồng thì ở thời điểm về hưu số tiền lãi tiền gửi ta nhận được sẽ là 3.400 x 7% = 238 triệu đồng, tương đương với khoảng 20 triệu đồng/tháng. Đây là phần thu nhập thụ động mà chúng ta có thể nhận hàng tháng mà không cần phải đi làm hàng ngày.

Việc theo đuổi phong trào về hưu sớm thực ra là việc thúc đẩy nhanh quá trình chuyển hóa của giá trị sức lao động thành tiền, để sau đó có thể sử dụng các công cụ tài chính để gia tăng giá trị tích lũy theo thời gian.

Chúng ta sẽ hiểu được rằng giá trị sức lao động của mình sẽ từng bước chuyển hóa sang các tài sản tài chính. Nếu như ngày hôm nay bạn không làm thêm 5 giờ thì giá trị sức lao động trong 5 giờ đó sẽ mất đi mãi mãi. Rõ ràng, sang ngày hôm sau chúng ta không thể nào lấy lại 500.000 đồng mất đi từ việc không làm việc ngày hôm qua. Nhưng ta không chỉ mất đi 500.000 đồng mà còn mất đi giá trị tạo ra từ lãi kép với 500.000 đó theo thời gian. Số tiền đó sẽ thành 1,4 triệu đồng sau 15 năm nữa. Cứ mỗi ngày không lao động thêm cái chúng ta mất đi không phải là chỉ 500.000 đồng mà là 1,4 triệu đồng.

Việc theo đuổi phong trào về hưu sớm thực ra là việc thúc đẩy nhanh quá trình chuyển hóa của giá trị sức lao động thành tiền, để sau đó có thể sử dụng các công cụ tài chính để gia tăng giá trị tích lũy theo thời gian. Các bạn lưu ý là vừa rồi chúng ta chỉ sử dụng lãi suất tiền gửi tiết kiệm ngân hàng để thực hiện đầu tư mà chưa tận dụng mức sinh lời của những kênh đầu tư mạo hiểm hơn nhưng có mức sinh lời trong dài hạn cao hơn như cổ phiếu.

Gia tăng hiệu quả của hoạt động đầu tư

Trong ngắn hạn, cổ phiếu là kênh đầu tư rất rủi ro do sự biến động giá trong ngắn hạn của cổ phiếu đó. Tuy nhiên, trong dài hạn, cổ phiếu có thể được xem là một kênh đầu tư có mức độ an toàn bởi sự gia tăng giá trị của các doanh nghiệp trong một quốc gia. Khi lựa chọn một danh mục cổ phiếu đa dạng thì chúng ta hoàn toàn có thể kỳ vọng một mức sinh lời từ 12-13% trong dài hạn.

Với số tiền tiết kiệm của cá nhân nói trên, trong thời gian đầu tư 15 năm với mức lãi suất 12%/năm thì số tiền tích lũy thu được ở năm 40 tuổi sẽ là hơn 8 tỉ đồng. Như vậy, với cùng một số tiền tiết kiệm hàng năm, nhưng nhờ lựa chọn các công cụ đầu tư có mức độ sinh lời tốt hơn thì ta đã có được số tiền là 8 tỉ đồng thay vì hơn 5 tỉ đồng.

Cũng thực hiện việc trừ đi giá trị căn nhà thì số tiền chúng ta còn lại là hơn 6 tỉ đồng. Với mức lãi suất 7% năm thì số tiền lãi hàng năm chúng ta có được là 420 triệu đồng, tương đương với mức thu nhập 35 triệu đồng/tháng, tốt hơn nhiều so với trường hợp trước đó. Số tiền đủ để chúng ta có nguồn thu nhập ổn định hỗ trợ cuộc sống sau nghỉ làm. Trong trường hợp này, thực tế chúng ta vẫn duy trì thói quen tiết kiệm không đổi mà chỉ theo đuổi kênh đầu tư lựa chọn.

Trong dài hạn, những kênh đầu tư tăng trưởng như cổ phiếu sẽ có thể tạo mức sinh lời tốt hơn. Ví dụ vừa rồi cho chúng ta thấy được sức mạnh của lãi kép theo thời gian và việc lựa chọn sử dụng các công cụ tài chính phù hợp sẽ có thể giúp đẩy nhanh quá trình tích lũy tài sản như thế nào.

Chúng ta phải hiểu rằng cuộc sống sẽ phải luôn có những quy luật cân bằng. Nếu chúng ta muốn lao động ít trong những giai đoạn về sau thì chúng ta sẽ buộc phải lao động nhiều lúc ban đầu. Tuy nhiên, lợi thế của chúng ta so với định luật công đó là sức mạnh của lãi kép trong quá trình tích lũy khi giá trị sức lao động được chuyển hóa sớm hơn. Cùng một nỗ lực nhưng giá trị tạo ra được nhân theo thời gian và tạo sự khác biệt.

(*) CFA

(**) HUB

rất có hũu ích

Làm thuê và làm chủ, trước sau cũng đến lúc về hưu, do chính bạn lựa chọn. Không có bài toán nào chắc chắn 100%. Hưu trí chỉ là khái niệm tương đối. Cuộc đời có rất nhiều cảnh ngộ, không ai giống nhau. Hưu chỉ có ý nghĩa pháp lý, hành chánh hơn là so với đời sống thực tại. Nhiều người, đã về hưu nhưng vẫn tiếp tục bận rộn với công việc. Rất tiếc, có người gần hoặc mới về hưu là… lên đường. Vậy nên con người cần hướng đến sự tự do tự tại, tự chủ trong mọi tình huống. Ngay cả khi đang đi làm thuê hoặc làm chủ. Mấu chốt vẫn là sống và làm việc thế nào, để làm gì, đích đến cuối cùng ra sao ?

Thu nhập sau hưu trí. Không đơn giản chỉ là bài toán của riêng một nhóm thiểu số người, mà là bài toán rất lớn của hệ thống an sinh xã hội quốc gia. Một ít người có thể tự tính toán, tự chủ được thu nhập, thì không có vấn đề gì. Nhưng để đại đa số người về hưu, có thể sống được bằng chính đồng lương hưu (chưa dám nói là sống tốt) tất yếu không thể thiếu vắng vai trò cực kỳ hiệu quả của hệ thống chính sách an sinh. Một chính sách an sinh hướng đến mục tiêu nhân văn, hợp lý, công bằng là tiêu chí tối quan trọng. Rất tiếc, ở ta vẫn loay hoay mãi chưa xử lý được.