(KTSG Online) - Việc lãnh đạo doanh nghiệp tận dụng đòn bẩy quá nhiều từ cổ phiếu đã khiến cho tình trạng bán giải chấp trở nên trầm trọng hơn trên thị trường chứng khoán từ đầu tháng 11 cho đến nay.

Bán giải chấp gây áp lực lớn lên thị trường

Cổ phiếu HPX (Công ty cổ phần đầu tư Hải Phát) tiếp tục “chìm” trong cơn bão giảm giá, đi ngược với xu hướng thị trường khi giảm sàn liên tục trong trong những ngày đầu tháng 12, nối dài những ngày bán giải chấp trong tháng 11.

Theo báo cáo giao dịch của Sở Giao dịch chứng khoán TPHCM ngày 9-12 vừa qua, trong ngày 8-12 vừa qua, công ty chứng khoán tiếp tục bán 3,85 triệu cổ phiếu của ông Đỗ Quý Hải, Chủ tịch HĐQT, nâng tổng số cổ phiếu bán ra giải chấp là khoảng 18,15 triệu tính từ đầu tháng 12.

Trước đó, lãnh đạo của HPX cũng bị bán giải chấp liên tục trong tháng 11. Tính đến nay, tỷ lệ sở hữu của chủ tịch HĐQT đã giảm từ con số 40,04% xuống còn 22,98% (dù trong đó có giao dịch mua vào lại gần 4 triệu cổ phiếu vào ngày 8-12 mới đây).

Từ đầu tháng 11 đến nay, tình trạng bán giải chấp cổ phiếu với quy mô lớn xuất hiện ở nhiều doanh nghiệp, đặc biệt là các doanh nghiệp hoạt động trong lĩnh vực bất động sản. Bên cạnh HPX, hàng loạt cổ phiếu khác cũng là tâm điểm chú ý với tình trạng chung là “nằm sàn” liên tục, khối lượng chờ bán với giá sàn tăng vọt.

Chẳng hạn như trường hợp của Công ty cổ phần đầu tư Phát Đạt (mã cổ phiếu PDR), cổ phiếu thuộc sở hữu của Chủ tịch HĐQT của PDR liên tục bị bán giải chấp, gần đây nhất là 29 triệu cổ phiếu, giảm tỷ lệ sở hữu về mức 43,68%. Các công ty chứng khoán liên tục bán giải chấp cổ phiếu PDR nhưng vì cổ phiếu “nằm sàn” kéo dài nên không thể bán, và rồi trong tuần cuối của tháng 11, hàng chục triệu cổ phiếu PDR cũng đã được “giải quyết” thành công. Tương tự là trường hợp Tổng công ty cổ phần Đầu tư Phát triển Xây dựng (mã DIG).

Tại Tập đoàn Novaland, báo cáo giao dịch công bố công khai gần nhất cho thấy Công ty cổ phần NovaGroup đã bán hơn 40 triệu cổ phiếu NVL trong phiên giao dịch ngày 30-11 theo phương thức giao dịch khớp lệnh và thoả thuận, giảm tỷ lệ sở hữu xuống còn 34,4%. NovaGroup cũng công bố kế hoạch bán 150 triệu cổ phiếu trong vòng 1 tháng, bắt đầu từ cuối tháng 11. Trước đó nữa, nhóm liên quan đến cổ đông lớn cũng công bố bán hơn 34 triệu cổ phiếu trong tuần cuối tháng 11 vừa qua.

Bán giải chấp là nghiệp vụ của công ty chứng khoán, được thực hiện sau khi khoản cho vay được thế chấp bằng tài sản đảm bảo là cổ phiếu xuống dưới ngưỡng tỷ lệ an toàn vốn. Dĩ nhiên trước khi bán, các công ty chứng khoán phải trao đổi trước với người vay, có thể bổ sung thêm tài sản, nếu không buộc phải xử lý.

Trên thực tế, hoạt động bán giải chấp là một trong những lý do khiến thị trường giảm mạnh trong tháng qua, có thời điểm VN-Index xuống chỉ còn hơn 870 điểm. Áp lực bán giải chấp trở nên nặng nề vì cổ phiếu không có thanh khoản liên tục nhiều phiên, thậm chí sau đó dẫn đến tình trạng bán giải chấp “chéo”, tức bán các cổ phiếu khác trong danh mục để đảm bảo xử lý được nợ đưa về tỷ lệ cho vay an toàn.

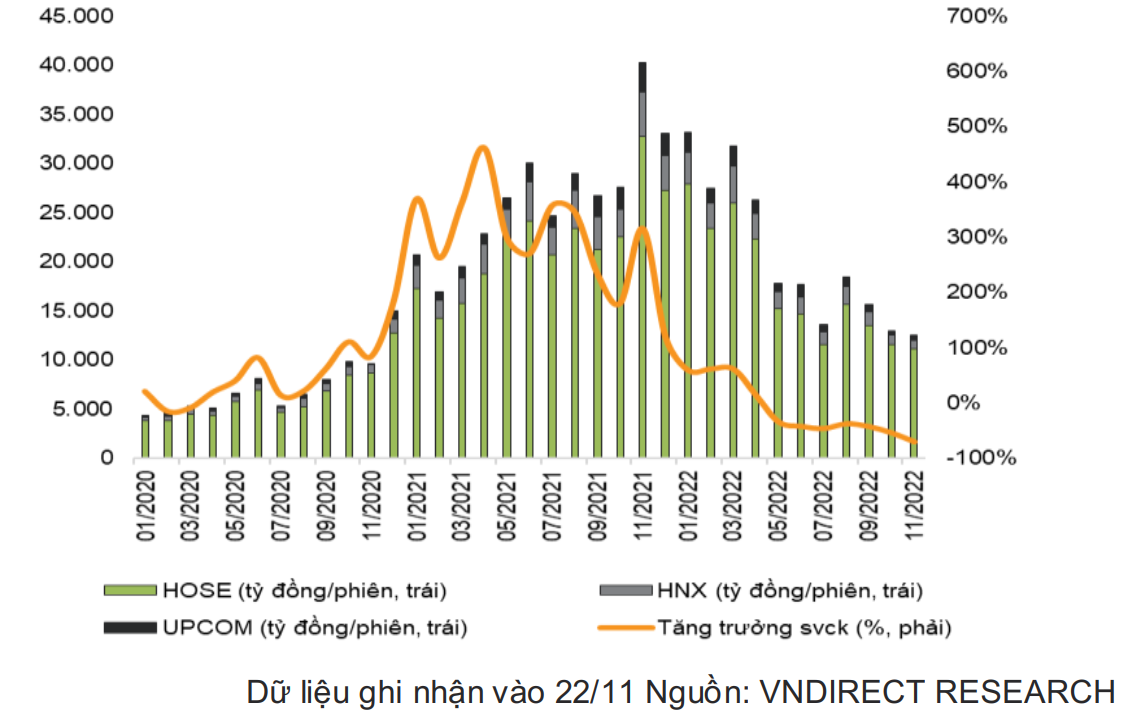

Theo ông Nguyễn Thế Minh, Giám đốc phân tích Công ty chứng khoán Yuanta Việt Nam, lý do quan trọng nhất khiến thị trường rơi vào tình trạng bán giải chấp mạnh mẽ như vừa qua là thiếu thanh khoản nghiêm trọng. Thanh khoản thị trường trong hai tuần đầu tiên của tháng trước có thể nói là rơi vào tình trạng cạn kiệt.

Theo một môi giới chứng khoán của công ty chứng khoán nội địa có thâm niên, nếu như ở điều kiện thị trường bình thường, việc bán giải chấp có thể dễ dàng được thị trường hấp thụ khi giá cổ phiếu điều chỉnh về mức hấp dẫn, thậm chí một số công ty chứng khoán có thể mua lại để chờ bán ra. Tuy nhiên, với điều kiện tâm lý nhà đầu tư rất tiêu cực và chịu ảnh hưởng lớn bởi thông tin bên lề như hiện nay, cộng thêm tình trạng các bên “phòng thủ” thanh khoản, tăng giữ tiền mặt thì rất khó có thể nói trước được điều gì.

Lãnh đạo sử dụng đòn bẩy từ cổ phiếu quá lớn?

Dù vậy, sự kiện bán giải chấp trong tháng 11 vừa qua cũng cho thấy rằng dường như các lãnh đạo sử dụng đòn bẩy từ cổ phiếu quá nhiều. Thậm chí trong danh mục đầu tư của lãnh đạo doanh nghiệp không chỉ có cổ phiếu của công ty mình, mà còn có thể nắm giữ nhiều cổ phiếu công ty khác.

Một trong những động cơ cho việc tăng vay mượn là giá cổ phiếu tăng quá mạnh trong giai đoạn 2020-2021, đẩy mặt bằng giá cổ phiếu ở mức cao, đồng nghĩa với khả năng thế chấp nhiều hơn, giúp gia tăng sức mua và dư nợ cao hơn. Trong khi đó, một lợi thế của các lãnh đạo doanh nghiệp là có giá vốn mua cổ phiếu thường là rất thấp.

Mặt khác, mặt bằng lãi suất trước đó duy trì ở mức thấp cũng kích thích nhiều doanh nghiệp tăng cường vay tiền, trong đó các công ty chứng khoán là một trong những địa chỉ phù hợp với các khoản vay thế chấp bằng cổ phiếu.

Đây cũng là nghiệp vụ thông thường của các công ty chứng khoán giúp mở rộng sức mua, nhưng cầm cố cổ phiếu để vay vốn còn được nhiều doanh nghiệp sử dụng để vay bằng trái phiếu doanh nghiệp.

Chẳng hạn như trường hợp của Phát Đạt, doanh nghiệp sử dụng cổ phiếu để cầm cố cho trái phiếu phát hành. Theo báo cáo tài chính hợp nhất quí 3-2022, PDR huy động khoảng 2.846 tỉ đồng trái phiếu có lãi suất từ 12-13%/năm (đa phần đáo hạn năm 2023). Theo đó, có gần 244 triệu cổ phiếu thế chấp cho các khoản vay bằng trái phiếu này.

Khác với việc bán giải chấp từ khoản vay mua cổ phiếu trên thị trường chứng khoán, với những khoản vay bằng trái phiếu, doanh nghiệp buộc phải bổ sung thêm tài sản đảm bảo. Hàng loạt doanh nghiệp bất động sản gần đây phải bổ sung thêm tài sản đảm bảo, có thể là cổ phiếu hoặc quyền sử dụng đất, các dự án khác.

Một điểm may mắn là vào tuần cuối tháng 11, dòng tiền bắt đáy bất ngờ xuất hiện, cộng thêm dòng tiền khối ngoại giúp tâm lý thị trường trở nên bớt tiêu cực hơn. Điều này đã giúp giải toả nhiều áp lực, từ giải toả sức ép bán giải chấp của công ty chứng khoán và cả áp lực nhà đầu tư.

Tuy nhiên, bao giờ mới hết bán giải chấp thì không ai có thể trả lời được, vì còn phụ thuộc vào nội bộ từng công ty chứng khoán. Điều này đồng nghĩa với việc rủi ro thị trường chưa phải là chấm dứt.

Dù vậy, có thể khẳng định một điều là thị trường cũng đang dần qua thời kỳ tiền rẻ. Nếu như lãi suất cho vay ký quỹ của các công ty chứng khoán trước đây thường là 8-9%/năm thì nay mặt bằng lãi suất đã nâng lên tới mức 14-15%/năm.

Đi qua thời tiền rẻ, giá trị thị trường của cổ phiếu sụt giảm mạnh buộc doanh nghiệp phải tính lại đường huy động vốn. Khi tỷ lệ ngưỡng an toàn tại các công ty chứng khoán quay trở lại ngưỡng ổn định, thị trường sẽ tìm lại được điểm cân bằng. “Nhưng có lẽ sau khi giải quyết xong đợt này các công ty chứng khoán sẽ phải thận trọng hơn khi cho vay các công ty bất động sản”, ông Minh bình luận thêm.