Bất động sản dẫn dắt cuộc chơi trái phiếu

Dũng Nguyễn

(TBKTSG Online) – Trong tháng 10, các doanh nghiệp bất động sản đã vượt qua ngân hàng, trở thành chủ thể phát hành trái phiếu doanh nghiệp nhiều nhất trên thị trường, nhưng đi kèm theo đó là chi phí vốn cũng đang dần tăng lên.

Tháng 10, doanh nghiệp huy động thêm 17.000 tỉ đồng từ trái phiếu

Kỳ lạ doanh nghiệp vay hơn 1.400 tỉ đồng trái phiếu, lãi suất tới 20%

Tiền đâu mua trái phiếu doanh nghiệp?

Mua bất động sản qua hình thức trái phiếu: Cẩn trọng với những chiêu lách luật

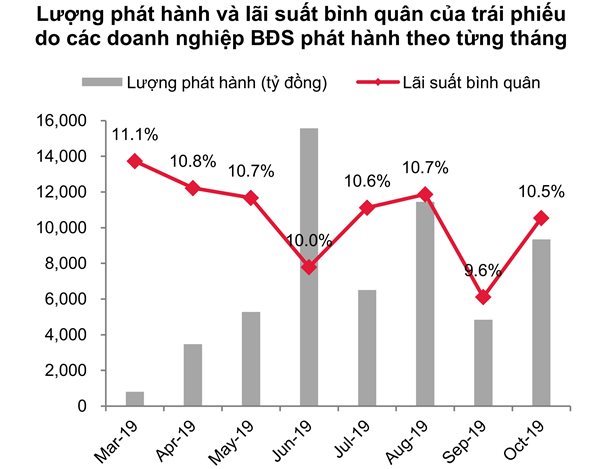

Báo cáo của Công ty chứng khoán SSI mới đây cho biết, tính riêng tháng 10/2019, các công ty bất động sản đã “soán ngôi” các ngân hàng, trở thành chủ thể phát hành trái phiếu nhiều nhất. Theo đó, nhóm ngành bất động sản thu về 9.349 tỉ đồng, chiếm gần 55% tổng quy mô phát hành trong tháng.

Dù vậy, nếu tính chung trong 10 tháng đầu năm thì nhóm bất động sản vẫn xếp sau ngân hàng, với quy mô phát hành 61.269 tỉ đồng (chiếm 34,3%), trong khi ngân hàng phát hành 79.411 tỉ đồng (chiếm 44,4%). Xếp sau nữa là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác. Tuy nhiên, SSI Research cũng lưu ý số liệu này không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do chưa được công bố thông tin.

Theo đó, có thể điểm danh một vài cái tên nổi bật trong tháng 10 như Công ty TNHH Vinametric, chủ sở hữu của khách sạn Saigon Prince Hotel, phát hành tổng cộng 3.705 tỉ đồng kỳ hạn 2 năm, với lãi suất thả nổi (kỳ đầu 10,5%/năm, các kỳ sau bằng lãi suất tham chiếu cộng thêm biên độ 3,65%/năm). Tiếp theo sau là Công ty cổ phần Bất đông sản Sài Gòn Vina (Land Saigon) phát hành 1.850 tỉ đồng trái phiếu kỳ hạn 3 năm, lãi suất cố định 11%/năm.

|

Một điều đáng chú ý là các công ty bất động sản cũng chấp nhận huy động vốn với lãi suất ngày càng cao hơn. Trong tháng 10, lãi suất phát hành bình quân nhóm bất động sản có mức lãi suất bình quân là 10,23%, cao hơn nhiều so với mức 9,6% của tháng 9.

Cá biệt hơn, trong tháng 10 xuất hiện lô phát hành hơn 1.400 tỉ đồng trái phiếu kỳ hạn 5 năm của Công ty cổ phần Đầu tư Thương mại Hồng Hoàng có mức lãi suất lên tới 20%/năm, do công ty chứng khoán ACBS thu xếp phát hành.

Từ đầu năm đến nay thị trường cũng "lộ" ra những công ty "nhỏ nhưng có võ" tương tự. Chẳng hạn như Công ty TNHH Yamagata, trong 2 năm gần đây phát hành 29 lần, thu về tổng vốn hơn 15.900 tỉ đồng tính đến cuối tháng 6-2019, cho dù vốn điều lệ chỉ có 100 tỉ đồng. Một trong những trái chủ của Yamagata là Công ty cổ phần Bông Sen (Bông Sen Corp), chủ sở hữu tổ hợp khách sạn Daeha (bao gồm khách sạn Daewoo) tại Hà Nội.

Đã có nhiều dấu hỏi đặt ra từ đầu năm đến nay khi thị trường trái phiếu doanh nghiệp bùng nổ, không chỉ riêng lĩnh vực bất động sản mà trải rộng ra các ngành nghề khác nhau. Tuy nhiên, khi các công ty bất động sản dẫn dắt thị trường phát hành trái phiếu doanh nghiệp, câu hỏi này trở nên nghiêm trọng hơn, bởi sự ảnh hưởng lan tỏa và sâu rộng của nó đến nền kinh tế.

Rủi ro lớn nhất được nhắc đến đầu tiên là các doanh nghiệp bất động sản chuyển hướng sang trái phiếu phần lớn là vì không thể (hoặc rất khó) tiếp cận dòng vốn ngân hàng. Tuy nhiên, vấn đề ở đây chính các ngân hàng thương mại lại là nguồn “cấp tiền” cho các thương vụ phát hành trái phiếu doanh nghiệp bất động sản. Rủi ro này đã được Ngân hàng Nhà nước lên tiếng cảnh báo vào hồi tháng 8.

Một điểm mới trong năm nay là trái phiếu doanh nghiệp cũng hướng về khách hàng cá nhân nhiều hơn. Lấy ví dụ như trường hợp của Novaland, trước đó nhiều nhân viên môi giới đã chào bán gói đầu tư trái phiếu, đổi lại là quyền lợi mua dự án với giá ưu đãi và nhiều điều kiện hấp dẫn khác. Hay điển hình khác là Techcombank cũng tích cực “gom” trái phiếu doanh nghiệp rồi phân phối lại cho các nhà đầu tư cá nhân.

Một rủi ro khác còn đến từ kết quả kinh doanh của các doanh nghiệp phát hành trái phiếu mà đôi khi nhà đầu tư không biết, hoặc không kiểm soát được. “Đáng lưu ý, tại báo cáo tài chính quí 3-2019, Land Saigon ghi nhận lỗ 14,2 tỉ đồng, hệ số nợ trên tổng tài sản lên tới 69%, dòng tiền hoạt động kinh doanh âm nên việc phát hành thêm lượng lớn trái phiếu là khá rủi ro”, báo cáo mới nhất SSI Research nhận định.

Ai cũng hiểu thị trường trái phiếu doanh nghiệp sẽ tăng trưởng tốt hơn nhờ dòng vốn đầu tư cá nhân và doanh nghiệp, nhưng cơ chế như hiện tại vẫn còn nhiều kẽ hở, không ai bảo vệ được cho các trái chủ khi có quá nhiều điều khoản “cài cắm” có lợi cho doanh nghiệp phát hành.

Tất nhiên, cần phải khẳng định rằng thị trường vốn là đặc biệt cần thiết với Việt Nam hiện nay, cũng là một cách thức để “giảm tải” cho các tổ chức tín dụng truyền thống. Tuy nhiên, các nhà quản lý cần sớm có “khung” cơ bản để bảo vệ nhà đầu tư và giảm sự “bất cân xứng” về thông tin trên thị trường.

|

Xem thêm >>>

Ai bảo vệ nhà đầu tư khi mua trái phiếu doanh nghiệp?

Ngân hàng gia tăng “bật tường vốn” khi mua chéo trái phiếu của nhau?

|

Lo sân sau, đảo nợ Cuối tháng 8, Ngân hàng Nhà nước có văn bản nhận định số dư đầu tư trái phiếu doanh nghiệp của một số ngân hàng chiếm tỷ trọng lớn trong tổng tài sản và tiếp tục tăng, đặc biệt số dư đầu tư trái phiếu vào lĩnh vực xây dựng, bất động sản lớn, trong khi thị trường bất động sản chưa phục hồi vững chắc, hoạt động sản xuất kinh doanh của các doanh nghiệp vẫn còn nhiều khó khăn. Ngân hàng Nhà nước đã yêu cầu các ngân hàng không được mua trái phiếu doanh nghiệp để cơ cấu lại các khoản nợ của doanh nghiệp phát hành. Các ngân hàng phải kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro. |