LTS: Bài viết Tình trạng khủng hoảng ngân hàng hiện nay ở Mỹ trên KTSG số ra ngày 18-5-2023(*) đã trình bày nguyên nhân gốc rễ của cuộc khủng hoảng ngân hàng hiện nay ở Mỹ, bắt đầu với việc Ngân hàng Thung lũng Silicon (SVB) bị sụp đổ vào tháng 3-2023 và sau đó là sự sụp đổ của các ngân hàng khác như First Republic (FRB).

Nhưng có một yếu tố quan trọng đã góp phần vào mức độ và tốc độ của cuộc khủng hoảng ngân hàng hiện nay là các quyết định của Cục Dự trữ liên bang Mỹ (Fed) khi chúng góp phần khuyến khích các ngân hàng đầu tư rủi ro hơn.

Bài viết này nhằm giải thích chính sách tiền tệ ở Mỹ hiện nay, đồng thời cho thấy quyết định chậm trễ tăng lãi suất của Fed vào năm 2021 đi ngược với các quy định mà quy tắc Taylor đã đề ra và Mỹ đã áp dụng từ năm 1995. Liệu đã đến lúc quay lại và dùng một chính sách tiền tệ dựa trên quy tắc thay vì tùy nghi, như kinh tế gia Milton Friedman đã đề xuất hơn nửa thế kỷ trước?

- Doanh nghiệp Mỹ ưu tiên củng cố hiệu quả công nghệ trong thời kỳ kinh tế bất ổn

- Đô la Mỹ nhổm dậy khi thị trường lo ngại Fed thắt chặt tiền tệ mạnh hơn

Sau thất bại của SVB, Fed đã tiến hành đánh giá hậu kỳ toàn diện về giám sát và quy định của Fed đối với SVB. Báo cáo đánh giá này được công bố vào ngày 28-4-2023 và đưa ra bốn yếu tố: i) thất bại của hội đồng quản trị và ban lãnh đạo SVB trong việc quản lý rủi ro; ii) các cơ quan giám sát của Fed chưa đánh giá hết mức độ nghiêm trọng của các vấn đề trong quản trị điều hành, thanh khoản và quản lý rủi ro lãi suất của SVB; iii) sau khi các giám sát viên của Fed đã xác định được các lỗ hổng, họ đã không thực hiện đầy đủ các biện pháp đủ mạnh để đảm bảo SVB khắc phục chúng; và iv) trong vài năm qua, Fed đã thay đổi các chính sách điều tiết và giám sát của mình do sự kết hợp của các thay đổi luật định bên ngoài và các lựa chọn chính sách nội bộ.

Bốn yếu tố mà Fed đưa ra cũng là những yếu tố mà tác giả đã nêu ra trong bài Bài học từ sự khủng hoảng của SVB trên KTSG số 12 ra ngày 23-3-2023(**), ngoại trừ quyết định tăng lãi suất của Fed. Do đó, bài viết này đi sâu vào quyết định này của Fed.

Bản báo cáo của Fed không có bất kỳ đề cập nào về yếu tố kích hoạt dẫn đến SVB và các vụ đổ vỡ ngân hàng khu vực sau đó.

Yếu tố kích hoạt này là quyết định của Fed - giữ lãi suất ở mức gần 0 trong một thời gian dài, từ năm 2009-2022, và các đợt tăng lãi suất lớn và lặp đi lặp lại trong khoảng thời gian 12 tháng bắt đầu từ tháng 3-2022.

Ít nhất trong 60 năm qua, chưa bao giờ có một khoảng thời gian dài mà lãi suất thấp như vậy.

Để hiểu rõ hơn về các quyết định của Fed trong giai đoạn 2021-2023 này, sau đây chúng ta cùng tìm hiểu làm thế nào Fed thực hiện chính sách tiền tệ của họ hiện nay (tháng 5-2023).

Chính sách tiền tệ của Fed

Kể từ cuộc đại khủng hoảng tài chính 2007-2009, Fed đã thay đổi cách thức thực hiện chính sách tiền tệ của mình. Thay vì dựa vào nghiệp vụ thị trường mở (open market operations), giờ đây Fed dựa vào lãi suất của quỹ liên bang (Federal Funds Rate, FFR) như công cụ chính của chính sách tiền tệ. Trong khuôn khổ cũ, Fed không trả bất kỳ khoản lãi nào cho ngân hàng hoặc tổ chức tài chính đối với khoản dự trữ bắt buộc mà họ phải giữ tại Fed. Khoản dự trữ vượt quá mức bắt buộc thì tạo thành một thị trường nơi mà các ngân hàng vay và cho vay khi cần đáp ứng nhu cầu kinh doanh của họ.

Mức tiền lời được lập ra do nhu cầu và nguồn cung của quỹ này qua đêm được gọi là lãi suất FFR và là chính sách mà Ủy ban Thị trường mở liên bang (FOMC) của Fed đã sử dụng để thiết lập chính sách tiền tệ của mình. Mức này nằm giữa mức tiền lời chiết khấu (discount rate), tức là lãi suất mà Fed bắt các ngân hàng phải trả cho Fed tại cửa sổ chiết khấu khi họ vay dự trữ, và mức tiền lời do thị trường dự trữ định ra (nguồn cung của thị trường này do Fed cung cấp thông qua mua hoặc bán chứng khoán Kho bạc Mỹ qua thị trường mở, và nguồn cầu của thị trường này đến từ các ngân hàng).

Nói cách khác, Fed đã sử dụng nghiệp vụ thị trường mở hàng ngày để tinh chỉnh vị trí của đường cung dự trữ và giữ FFR đi theo mục tiêu mong muốn.

Sau cuộc đại khủng hoảng tài chính năm 2008, Fed đã chuyển mục tiêu FFR duy nhất sang một phạm vi mục tiêu (target range) gồm giới hạn tiền lời cao và thấp (upper and lower limits) cách nhau 25 bps. Phạm vi mục tiêu này ban đầu được đặt ở mức 0-25 bps.

Khi phạm vi này được coi là không đủ để đáp ứng kích thích cần thiết, thay vì đưa lãi suất về vùng âm như Ngân hàng Trung ương châu Âu (ECB) đã làm, một quyết định đúng khi nhìn lại những vấn đề ECB đã có ngày nay, Fed bắt đầu hạ lãi suất dài hạn hơn bằng cách “nới lỏng định lượng” (Quantitative Easing), tức là mua chứng khoán dài hạn do chính phủ phát hành (US Treasury Bills) hoặc được bảo lãnh bởi các cơ quan trực thuộc chính phủ như Fannie Mae và Freddie Mac.

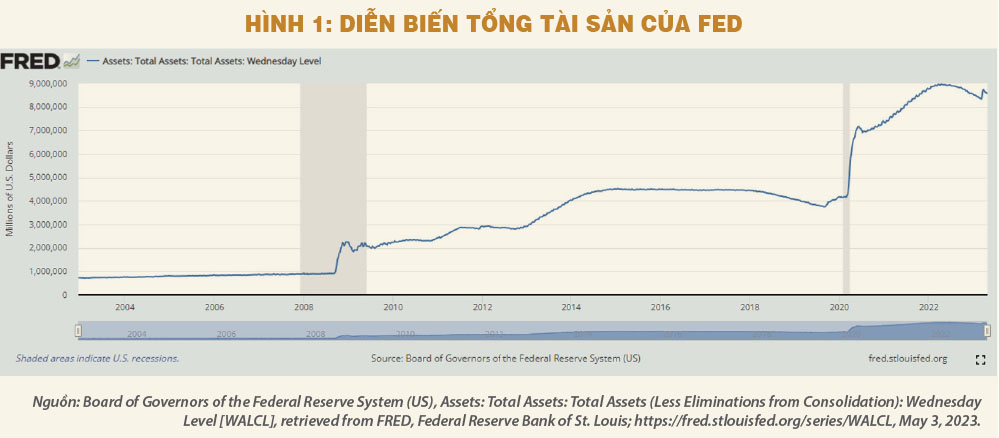

Quá trình này không chỉ làm tăng bảng cân đối kế toán của Fed mà còn làm tăng bảng cân đối kế toán của toàn ngành ngân hàng, dẫn đến một số lượng lớn tiền gửi không được bảo hiểm. Tổng tài sản của Fed đã tăng từ 900 tỉ đô la Mỹ năm 2008 lên 8.900 tỉ đô la vào tháng 3-2022 trong khi tổng tài sản của khu vực ngân hàng tăng từ 10.900 tỉ đô la lên 22.700 tỉ đô la trong cùng lúc. Hình 1 cho thấy diễn biến tổng tài sản của Fed trong giai đoạn này.

Bỏ qua những hậu quả của chính sách tiền tệ đối với sự ổn định tài chính sẽ gây nguy hiểm cho chính chính sách tiền tệ. Ví dụ, nếu cuộc khủng hoảng ngân hàng trầm trọng đến mức ngân hàng trung ương phải dùng đến biện pháp in tiền để giải cứu các ngân hàng, thì mục tiêu kiểm soát lạm phát sẽ bị mất.

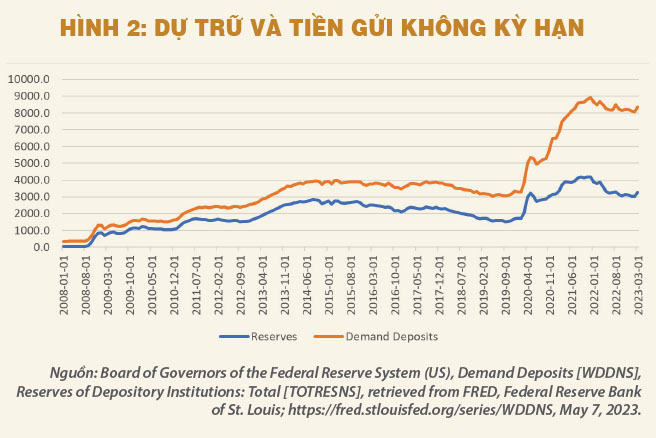

Theo chính sách nới lỏng định lượng, Fed cũng tăng dự trữ (tiền gửi tại Fed) của hệ thống ngân hàng để dự trữ đạt mức cao nhất là 4.200 tỉ đô la vào tháng 12-2021 từ mức 46 tỉ đô la vào tháng 8-2008 (hình 2). Kể từ năm 2020, khi Fed bãi bỏ yêu cầu dự trữ bắt buộc đối với các ngân hàng, không có mối quan hệ nào giữa dự trữ và tổng tiền gửi không kỳ hạn (và do đó với tổng số cung tiền tệ trong nước).

Hình 2 cho thấy diễn biến của dự trữ và tiền gửi không kỳ hạn từ năm 2008 đến nay. Có thể thấy, trong giai đoạn lãi suất thấp này, tiền gửi không kỳ hạn đã tăng nhanh, đặc biệt trong giai đoạn 2020-2021, sau khi yêu cầu dự trữ bắt buộc đối với các ngân hàng được bãi bỏ. Hình ảnh phản chiếu của sự tăng trưởng này là tiền gửi không kỳ hạn của cả SVB và FRB. Như đã trình bày trên KTSG(*), tiền gửi không kỳ hạn của SVB tăng trưởng 62% vào năm 2020 và 90,4% vào năm 2021.

Vào năm 2021, hơn 95% tổng số tiền gửi tại SVB là tiền gửi không kỳ hạn, nghĩa là chúng có thể được rút bất cứ lúc nào. Đối với FRB, tiền gửi không kỳ hạn tăng trưởng 42,8% vào năm 2020 và 41,3% vào năm 2021, chiếm khoảng 85% tổng tiền gửi. Đến năm 2022, khi Fed tăng lãi suất, tiền gửi không kỳ hạn giảm ở cả hai ngân hàng, SVB giảm 26,5% và FRB giảm 2,1%.

Fed cũng thay đổi các công cụ tiền tệ sau cuộc khủng hoảng tài chính.

Với sự cho phép của Quốc hội, Fed bắt đầu trả tiền lời cho các ngân hàng về khoản dự trữ của họ được giữ tại Fed (đầu tiên là cho cả dự trữ bắt buộc và dự trữ vượt mức, sau đó bắt đầu từ tháng 3-2020 thì chỉ cho khoản dự trữ vượt mức).

Nhưng trong một môi trường dự trữ dồi dào, Fed không thể nhắm mục tiêu FFR một cách hiệu quả bằng cách sử dụng nghiệp vụ thị trường mở để thay đổi số lượng dự trữ như trước đây. Vì vậy, Fed dựa vào lãi suất trên số dư dự trữ (IORB) để đóng vai trò là giới hạn thấp hơn cho FFR, vì đối với ngân hàng, bỏ tiền vào Fed qua đêm lấy lãi suất là đầu tư chắc chắn hơn hết và tiền lời ngân hàng trả cho khách nhất định phải cao hơn mức IORB này.

FFR cũng không thể hạ xuống dưới IORB nhiều được, vì như vậy thì các ngân hàng có thể vay với lãi suất FFR và kiếm lãi với lãi suất IORB (chênh lệch giá). Bởi vì Fed trực tiếp quyết định mức IORB nên có thể điều khiển FFR được.

Vì không phải tất cả các cơ quan tài chính đều có thể kiếm được tiền lãi từ khoản dự trữ hoặc có tài khoản tại Fed, nên vào năm 2014, FOMC đã bắt đầu sử dụng “Thỏa thuận mua lại đảo ngược qua đêm” (Overnight Reverse Repurchase Agreement, gọi tắt là ON RRP) để định ra mức tỷ lệ dự trữ sàn dưới IORB. Qua ON RRP, các quỹ thị trường tiền tệ lớn có thể gửi dự trữ tại Fed qua đêm, nhận chứng khoán làm tài sản thế chấp và ngày hôm sau, Fed mua lại chứng khoán đó với lợi nhuận. Do đó, ON RRP cũng đóng vai trò là mức tỷ lệ sàn đặt bên dưới IORB và Fed điều khiển FFR ở giữa hai tỷ lệ này.

Quyết định loại bỏ yêu cầu dự trữ

Vào tháng 3-2020, giữa đại dịch Covid-19 và với tỷ lệ lạm phát thực tế dưới mức 2%, Fed đã quyết định kích thích nền kinh tế bằng cách hạ thấp phạm vi mục tiêu FFR và lãi suất tín dụng cơ bản (xuống 0-0,25% và 0,25%), bằng cách mua thêm các chứng khoán Kho bạc Mỹ và chứng khoán bảo đảm bằng thế chấp của các cơ quan chính phủ. Để khuyến khích các ngân hàng cho vay cho các hộ gia đình và doanh nghiệp bị ảnh hưởng bởi đại dịch, Fed đã xóa bỏ yêu cầu dự trữ bắt buộc cho các ngân hàng và các công ty tài chính.

Ngoài ra, Fed đã phối hợp với các ngân hàng trung ương khác ở các nền kinh tế phát triển để duy trì thanh khoản trên thị trường hoán đổi đồng đô la. Quyết định này phù hợp với tình hình tài chính vào thời điểm đó và đã giúp Mỹ đối phó với đại dịch và phục hồi sau đó, nhưng đã đem thêm rủi ro cho hệ thống ngân hàng vì các ngân hàng không có nghĩa vụ phải giữ lại bất kỳ phần nợ tiền gửi nào của họ bằng tiền mặt hoặc dự trữ tại Fed.

Cũng giống như trường hợp của SVB và FRB, các ngân hàng đem số tiền lớn ký gửi này đầu tư lâu dài dẫn đến rủi ro về thời lượng (duration gap). Do đó, hoạt động rút tiền của ngân hàng có thể xảy ra thường xuyên hơn dưới chế độ này. Hơn nữa, nó đã phá vỡ mối liên hệ trực tiếp duy nhất giữa Fed và nguồn cung tiền, khiến FFR trở thành công cụ gián tiếp duy nhất để kiểm soát lãi suất và tỷ lệ lạm phát trong nền kinh tế.

Dự trữ bắt buộc lần đầu tiên được thiết lập ở Mỹ vào năm 1863, rất lâu trước khi Fed ra đời vào năm 1913 và được coi là một cách để đảm bảo tính thanh khoản của tiền giấy và tiền gửi ngân hàng. Tuy nhiên, sự bắt buộc này đã không thể đảm bảo tính thanh khoản, vì sự tồn tại của chúng trong những năm qua đã không ngăn được những cơn khủng hoảng ngân hàng và những rối loạn tài chính thỉnh thoảng xảy ra từ thời 1863.

Dưới chính sách tiền tệ trước năm 2008, sự bắt buộc này có thể giúp bổ sung công cụ chính sách tiền tệ chính, tức là nghiệp vụ thị trường mở. Tuy nhiên, như đã trình bày ở trên, kể từ năm 2008, Fed không còn sử dụng nghiệp vụ thị trường mở để tinh chỉnh nguồn cung dự trữ. Thay vào đó, Fed chuyển trực tiếp sang sử dụng IORB và ON RRP để hướng dẫn FFR. Bản thân việc loại bỏ dự trữ bắt buộc có thể làm tăng tính biến động của dự trữ như hình 2 ở trên và khiến Fed khó kiểm soát nguồn cung tiền.

Ngoài ra, nó có thể khuyến khích các ngân hàng chấp nhận rủi ro quá mức vì nó khiến các ngân hàng tràn ngập tiền gửi không kỳ hạn (hình 2) được phản ánh trong bảng cân đối kế toán của từng ngân hàng như SVB và FRB.

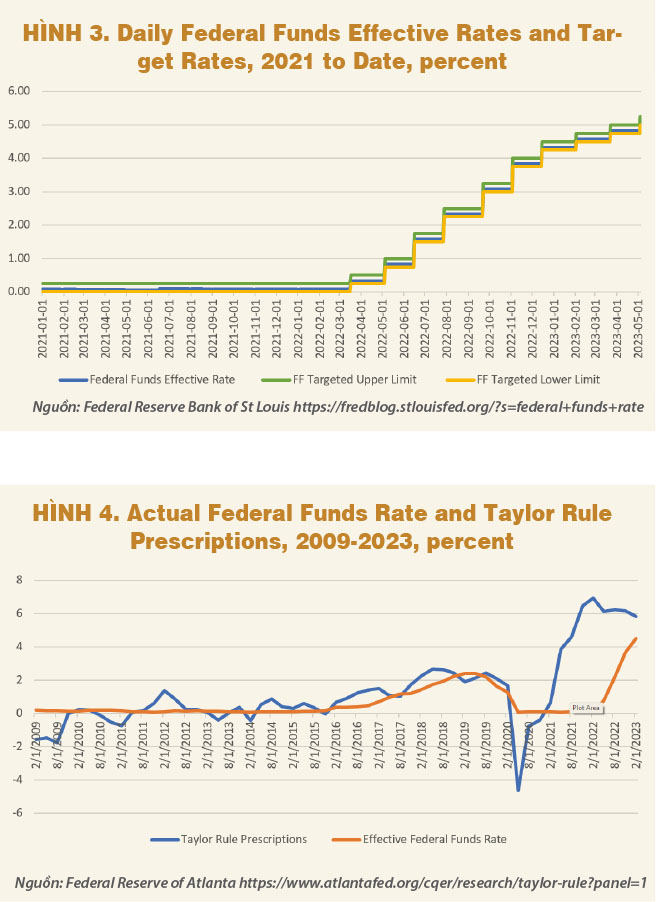

Công cụ chính sách tiền tệ mới sau năm 2008 này đã thực hiện như thế nào trong việc hướng dẫn FFR? Hình 3 cho thấy tỷ lệ FFR và phạm vi mục tiêu của chúng trong giai đoạn này. FFR thực tế chủ yếu nằm ở phía giới hạn thấp, nhưng rõ ràng là Fed đã phải nâng phạm vi mục tiêu ngày càng cao hơn với mỗi lần tăng liên tiếp cho đến tháng 5-2023.

Fed đã dựa vào đâu để định FFR?

Vừa rồi chúng ta đã xem qua việc làm cách nào Fed hướng dẫn FFR. Nhưng dựa vào đâu mà Fed định hướng đi và mức độ của FFR? Phần này giải thích cơ sở lý luận của Fed trong lĩnh vực này. Ở trong Fed, trách nhiệm thiết lập FFR nằm ở FOMC. Nhiệm vụ của FOMC là thúc đẩy tối đa công ăn việc làm trong nước, ổn định giá cả và giữ lãi suất dài hạn vừa phải.

Để thúc đẩy tối đa công ăn việc làm, FOMC rà soát một loạt chỉ số để đánh giá sự thiếu hụt việc làm từ mức tối đa. FOMC đặt lạm phát dài hạn ở mức 2% và tuyên bố rất rõ ràng: “...sau các giai đoạn lạm phát liên tục ở mức dưới 2%, chính sách tiền tệ phù hợp là sẽ nhằm mục đích đạt được mức lạm phát vừa phải trên 2% trong một thời gian”. Lãi suất cân bằng dài hạn cũng được đặt ở mức 2%.

Nhiều ngân hàng trung ương trên khắp thế giới đã tuân theo “quy tắc Taylor” trong mục tiêu điều chỉnh lãi suất danh nghĩa ngắn hạn.

Ngay cả Trung Quốc cũng tuân theo quy tắc này trong việc thực hiện chính sách tiền tệ, theo Thống đốc Ngân hàng Trung ương Trung Quốc (xem bài Chính sách tiền tệ của Trung Quốc và tác động đến các nền kinh tế láng giềng của tác giả trên KTSG số 18 ra ngày 4-5-2023(***). Ở Mỹ, Fed đã tuân theo quy tắc Taylor từ năm 1995 (Asso, Kahn, and Leeson 2007).

Trong một bài báo về Chuỗi hội nghị Carnegie-Rochester về Chính sách công năm 1993, Giáo sư John Taylor ở Đại học Stanford đã đề xuất một quy tắc đơn giản:

r= p+.5y+.5(p-p*)+r*

trong đó r là FFR danh nghĩa, p là tỷ lệ lạm phát thực tế (trong bốn quí trước), y là phần trăm sai lệch của GDP thực tế so với tiềm năng, p* là tỷ lệ lạm phát mục tiêu (2% trong bài báo gốc của Taylor), và r* là lãi suất thực, tự nhiên (cũng là 2% trong bài báo của Taylor).

Do đó, nếu lạm phát thực tế tăng cao hơn tỷ lệ lạm phát mục tiêu hoặc nếu GDP thực tế tăng cao hơn GDP tiềm năng, thì FFR tăng lên. Nếu cả tỷ lệ lạm phát và GDP đều đạt mục tiêu, thì FFR sẽ trở thành 4%, hay 2% theo giá trị thực.

Cho đến nay, Fed vẫn giữ nguyên giá trị 2% của p* và r* trong tính toán của quy tắc Taylor, mặc dù trong thực tế, Fed sử dụng dữ liệu phức tạp hơn cho tỷ lệ lạm phát và cho chênh lệch GDP thực tế so với tiềm năng.

Hình 4 từ Ngân hàng Dự trữ liên bang Atlanta cho thấy mối liên hệ khá chặt chẽ giữa tỷ lệ quỹ liên bang thực tế (FFR) và quy định của quy tắc Taylor trong giai đoạn 2009-2020 và sự khác biệt ngày càng tăng sau đó.

Ưu điểm chính của chính sách tiền tệ dựa trên quy tắc (rules-based monetary policy) như của Taylor là mang lại sự chắc chắn và minh bạch cho những người tham gia thị trường, giúp neo giữ (anchor) kỳ vọng lạm phát và giảm bớt sự không chắc chắn. Điều này có thể giúp thúc đẩy sự ổn định và tăng trưởng kinh tế dài hạn.

Ngược lại, chính sách tiền tệ tùy nghi (discretionary monetary policy) giúp ngân hàng trung ương linh hoạt hơn trong việc điều chỉnh chính sách để đáp ứng với các điều kiện thay đổi của nền kinh tế. Cách tiếp cận này cho phép ngân hàng trung ương phản ứng nhanh hơn và hiệu quả hơn trước những cú sốc hoặc thay đổi bất ngờ trong môi trường kinh tế.

Chính sách tiền tệ tùy nghi có thể thích ứng hơn với các điều kiện kinh tế đang thay đổi, điều này có thể giúp giảm thiểu mức độ nghiêm trọng của suy thoái kinh tế và thúc đẩy phục hồi nhanh hơn.

Lựa chọn chính sách tiền tệ theo quy tắc hay tùy nghi?

Cuộc tranh luận của các nhà kinh tế trên thế giới về việc nên chọn chính sách tiền tệ theo quy tắc hay theo tùy nghi không phải là mới. Hơn 55 năm trước, trong bài báo nổi tiếng đăng ở American Economic Review vào tháng 3-1968 về vai trò của chính sách tiền tệ, Giáo sư Milton Friedman (giải Nobel Kinh tế năm 1976) đã lập luận rằng chính sách tiền tệ không thể gài chốt (peg) tỷ lệ lãi suất cũng như tỷ lệ thất nghiệp lâu hơn một khoảng thời gian rất hạn chế.

Nhưng chính sách tiền tệ có thể làm: i) ngăn chặn tiền “trở thành một nguồn gây rối loạn kinh tế chính”; ii) gài chốt tỷ giá hối đoái bằng cách thay đổi nguồn cung tiền để đáp ứng với dòng chảy tự do của cán cân thanh toán (không chịu sự can thiệp của chính sách như mất cân bằng vô hiệu hóa (sterilization), kiểm soát ngoại hối hoặc thuế quan/hạn ngạch); và iii) góp phần bù đắp những xáo trộn phát sinh từ các nguồn khác (ví dụ, trong thời điểm thâm hụt ngân sách cao, nên giảm tốc độ tăng trưởng tiền tệ để giảm áp lực lạm phát), mặc dù chính Friedman nghi ngờ các cơ quan nhà nước đủ hiểu biết để thực hiện chức năng cuối cùng này.

Để thực hiện những mục tiêu này, Friedman cho rằng chính sách tiền tệ nên được hướng dẫn bởi hai tiêu chí.

Thứ nhất, chính phủ phải biết những gì họ có thể kiểm soát và những gì họ không thể. Theo ông, ngân hàng trung ương có thể kiểm soát ba biến số: tỷ giá hối đoái, mức giá và cung tiền. Đối với Mỹ, Friedman cho rằng mức giá là quan trọng nhất. Nhưng ở đó, ông viết:

“...Mối liên hệ giữa các hành động chính sách của cơ quan tiền tệ và mức giá cả, không nghi ngờ gì nữa là có thực, thì là gián tiếp hơn so với mối liên hệ giữa các hành động chính sách của cơ quan tiền tệ và bất kỳ tổng số tiền tệ nào.

Hơn nữa, hành động tiền tệ mất nhiều thời gian để tác động đến mức giá hơn là tác động đến tổng số tiền và cả độ trễ thời gian cũng như mức độ ảnh hưởng khác nhau tùy theo hoàn cảnh... Do đó, việc cố gắng kiểm soát trực tiếp mức giá có khả năng khiến chính sách tiền tệ trở thành một nguồn xáo trộn kinh tế vì cứ dừng và bắt đầu lại sai mãi”.

Tiêu chí thứ hai là cơ quan tiền tệ phải tránh những thay đổi đột ngột trong chính sách. Friedman tin rằng thông lệ chung của chính sách tiền tệ là xảy ra quá muộn và quá nhiều, do không tính đến sự chậm trễ giữa các hành động và kết quả xảy ra trên thực tế. Do đó, Friedman khuyến nghị:

“...Cơ quan quản lý tiền tệ tìm mọi cách để tránh những biến động thay đổi như vậy bằng cách áp dụng công khai chính sách nhằm đạt được tốc độ tăng trưởng ổn định của một tổng lượng tiền cụ thể... tăng trưởng tiền tệ ổn định sẽ tạo ra một môi trường tiền tệ thuận lợi cho hoạt động hiệu quả của các lực lượng cơ bản của doanh nghiệp, sự khéo léo, phát minh, làm việc chăm chỉ và tiết kiệm, tức là những động lực thực sự của tăng trưởng kinh tế...”.

Do đó, Friedman kêu gọi chính sách tiền tệ quy tắc, dựa trên việc chỉ định tốc độ tăng trưởng ổn định của cung tiền. Lời khuyên của ông về việc tránh sử dụng tiền tệ để kiểm soát mức giá bởi vì nó có khả năng “...làm cho chính sách tiền tệ trở thành một nguồn gây xáo trộn kinh tế vì những điểm dừng và bắt đầu lại sai lầm” ngày nay càng đúng hơn bao giờ hết.

Hình 4 cho thấy rõ sự khác biệt giữa quy tắc Taylor và chuyển động thực tế của FFR. Trong nửa đầu năm 2020, công thức của Taylor bắt đầu đưa ra quy định lãi suất âm và Fed không muốn đi theo lộ trình đó, mặc dù Ngân hàng Trung ương châu Âu đã làm.

Do đó, giai đoạn quan trọng giải thích cường độ và tần suất của các hành động chính sách của Fed sau tháng 3-2022 là việc Fed đã không làm gì trong năm 2021. Đây là giai đoạn mà các quy định của Taylor chỉ ra sự cần thiết phải tăng nhanh FFR, trong khi FOMC thì lại tuyên bố cần thiết phải giữ lãi suất thấp.

Trong suốt năm 2021, FFR được giữ ở mức 0. Quyết định này có thể hiểu được trong nửa đầu năm, khi quá trình phục hồi sau Covid-19 vẫn đang được tiến hành và tình hình đại dịch vẫn còn nhiều rối ren.

Nhưng nhìn lại, khó có thể ủng hộ quyết định của Fed không tăng lãi suất trong nửa cuối năm 2021, khi quy tắc Taylor một lần nữa kêu gọi tăng lãi suất ngắn hạn trong khi Fed vẫn cam kết giữ lãi suất thấp. Fed tuyên bố rằng cả sự gia tăng lạm phát và kỳ vọng lạm phát là “tạm thời” và sẽ sớm được đưa trở lại mức dài hạn là 2%.

Quyết định này đã dẫn đến việc trì hoãn tăng lãi suất cho đến chín tháng sau (tháng 3-2022) và một khi hành động chính sách bắt đầu, đã dẫn đến tốc độ và cường độ của các hành động chính sách tăng nhanh, do đó FFR đã tăng thêm tới 5 điểm phần trăm trong 14 tháng, đạt mức cao nhất trong 16 năm qua.

Kết luận

Tóm lại, có ba lĩnh vực mà Fed đã góp phần gây ra cuộc khủng hoảng ngân hàng hiện nay. Thứ nhất, Fed đã giữ lãi suất gần bằng 0 trong một thời gian rất dài, từ năm 2009-2022. Môi trường lãi suất thấp kéo dài hàng thập kỷ đã khuyến khích tăng tiền gửi không kỳ hạn trong ngân hàng và thúc đẩy các ngân hàng tìm kiếm lợi nhuận cao hơn, và do đó rủi ro cao hơn so với các khoản nợ ngắn hạn của họ. Thứ hai, Fed quyết định loại bỏ dự trữ bắt buộc đối với các ngân hàng vào năm 2020.

Mặc dù quyết định này là dễ hiểu giữa cuộc khủng hoảng Covid-19 để khuyến khích ngân hàng cho vay, nhưng nó lại dẫn đến biến động dự trữ cao hơn và khiến Fed khó kiểm soát cung tiền sau khi cuộc khủng hoảng kết thúc và mặt khác khuyến khích các ngân hàng chấp nhận rủi ro quá mức.

Thứ ba, việc Fed trì hoãn tăng lãi suất vào năm 2021 bất chấp các dấu hiệu lạm phát đang nổi lên chỉ kéo dài kỳ vọng về môi trường lãi suất thấp, sau đó buộc Fed phải tăng lãi suất liên tục để đạt được sự tín nhiệm, một quá trình, như Joe Stiglitz đã chỉ ra, đã làm suy yếu chính sự tín nhiệm về Fed.

Quyết định của Fed vào năm 2021 cũng khác với các quy định của quy tắc Taylor mà họ đã tuân thủ trong nhiều thập kỷ kể từ năm 1995. Với độ trễ nhật ký giữa các quyết định của Fed và kết quả trên thực tế, có lẽ đã đến lúc quay lại và dựa nhiều hơn vào các quy tắc chính sách tiền tệ dựa trên cơ sở, như Friedman đã đề xuất hơn nửa thế kỷ trước.

Liệu chính sách tiền tệ có độc lập với ổn định tài chính hay không? Xét cho cùng, chính sách tiền tệ có các mục tiêu cụ thể, và theo nguyên tắc chính sách hiệu quả của Tinbergen, người ta không thể giải quyết hai mục tiêu bằng một công cụ.

Mặt khác, bỏ qua những hậu quả của chính sách tiền tệ đối với sự ổn định tài chính sẽ gây nguy hiểm cho chính chính sách tiền tệ. Ví dụ, nếu cuộc khủng hoảng ngân hàng trầm trọng đến mức ngân hàng trung ương phải dùng đến biện pháp in tiền để giải cứu các ngân hàng, thì mục tiêu kiểm soát lạm phát sẽ bị mất.

Fed phải đối mặt với một tình thế tiến thoái lưỡng nan trong trường hợp này. Nếu Fed liên tục tăng FFR trong một môi trường mà các ngân hàng cho rằng lãi suất sẽ được hạ thấp thì việc tháo chạy (rút tiền) của ngân hàng chắc chắn sẽ xảy ra trừ khi khuôn khổ giám sát và quản lý vững chắc.

Nếu Fed không nâng FFR thì sẽ mất uy tín khi lạm phát tiếp tục tăng, khó chống trong giai đoạn tiếp theo.

(*) https://thesaigontimes.vn/tinh-trang-khung-hoang-ngan-hang-hien-nay-o-my/?fbclid=IwAR072rkN8ReIzRrTgzRDS2-0Wn8U5TVI1owIS8Zv_p3TNOSru9BfIRS23MM

(**) https://thesaigontimes.vn/bai-hoc-tu-su-khung-hoang-cua-svb/

(***) https://thesaigontimes.vn/chinh-sach-tien-te-cua-trung-quoc-va-tac-dong-den-cac-nen-kinh-te-lang-gieng/

Ghi chú: Bài viết này được trích dịch từ một bài viết quy mô hơn bằng tiếng Anh của tác giả cho Trung tâm Nghiên cứu chính sách các nước đang phát triển (Policy Center for the New South, https://www.policycenter.ma/) ở Morocco, dưới tựa đề “The Current Banking Crisis and US Monetary Policy”.