(KTSG Online) – Tham vọng phình to về quy mô cũng như giữ tỷ lệ nợ xấu ở vùng an toàn, là những động lực quan trọng cho cuộc đua tăng vốn điều lệ của các ngân hàng trong năm nay. Hệ quả chung là nhiều ngân hàng lên kế hoạch chia cổ tức với quy mô lớn, tỷ lệ cao.

- Lợi nhuận ngân hàng – triển vọng vẫn tích cực?

- Phía sau nỗ lực tăng vốn của các ngân hàng

- Cuộc đua tăng vốn điều lệ ngân hàng vào guồng quay mới

Đẩy mạnh chia cổ tức

Thảo luận về cổ tức không phải là vấn đề mới tại mùa đại hội cổ đông ngân hàng, nhưng năm nay có điểm đặc biệt khi nhiều nhà băng đề xuất chi cổ tức mạnh tay, đặc biệt là động thái chia tiền mặt.

Trong đó, một bất ngờ lớn là Techcombank lên kế hoạch chi trả cổ tức với tỷ lệ 15%. Ngân hàng này nhiều năm qua không chia cổ tức, nói rằng lợi nhuận giữ lại sẽ là cơ sở để mở rộng kinh doanh, tối đa hóa lợi ích tốt hơn cho cổ đông.

Trong năm nay, VPBank lần thứ hai tiếp tục chia cổ tức tiền mặt với tỷ lệ 10%, sau khi nhiều lần tăng vốn qua phương án chia cổ tức bằng cổ phiếu với tỷ lệ cao. Thậm chí, lãnh đạo ngân hàng còn đưa ra cam kết rằng sẽ chia cổ tức bằng tiền mặt trong 5 năm liên tiếp.

Một ngân hàng khác là TPBank cũng đã thông qua phương án tiếp tục chia cổ tức tỷ lệ 25%, bao gồm cả hình thức tiền mặt và cổ phiếu. Còn ngân hàng SHB vốn nhiều lần tăng vốn bằng chia cổ phiếu, cũng đề xuất chia cổ tức với tỷ lệ 5% tiền mặt và chia bằng cổ phiếu với tỷ lệ 11%.

Trước đó, các ngân hàng tổ chức đại hội cổ đông sớm như VIB cũng đã thông qua phương án chia cổ tức với 12,5% tiền mặt và 17% cổ phiếu thưởng. Ngân hàng ACB cũng thông qua chia cổ tức với tỷ lệ 15% bằng cổ phiếu và 10% tiền mặt.

Một điều dễ nhận thấy là năm nay, các ngân hàng dường như “rộng rãi” hơn với cổ đông trong việc chia cổ tức, đặc biệt là phương án nhận tiền mặt thay vì nhận cổ phiếu.

Trên thực tế, phương án chia bằng cổ phiếu vốn không được cổ đông ưa chuộng trong nhiều năm qua, khi thị giá cổ phiếu trên thị trường có xu hướng giảm. Trong khi đó, việc chia cổ tức bằng tiền mặt gần đây có vẻ như đã được nới lỏng, sau khoảng thời gian các ông chủ nhà băng nói rằng cơ quan quản lý phê duyệt vì ảnh hưởng bởi dịch Covid-19.

“Động thái chia cổ tức tiền mặt của các ngân hàng lớn đã cho thấy tình hình thanh khoản vẫn tương đối ổn định, cũng như triển vọng tăng trưởng tín dụng trong năm 2024 không quá đột biến”, báo cáo của Công ty chứng khoán Mirae Asset đánh giá.

Theo giới phân tích, một trong những lý do ngân hàng tăng chia cổ tức là vì kỳ vọng sự tăng trưởng sẽ trở lại trong năm nay. Theo kế hoạch đặt ra, lợi nhuận trước thuế năm 2024 dự kiến ở mức trung bình khoảng 14%, trong khi các ngân hàng tư nhân nhỏ hơn tăng mạnh hơn với con số 28%. “Năm nay các ngân hàng có tiềm lực tài chính tốt đã có khả năng trả cổ tức và có kế hoạch trả cổ tức đều đặn hơn”, báo cáo của Công ty chứng khoán VPBankS đánh giá.

Vẫn nóng áp lực tăng vốn

Ngoài câu chuyện tăng cường chia cổ tức tiền mặt, kế hoạch chia cổ tức bằng cổ phiếu nhiều hơn để tăng vốn ở các nhà băng trên thực tế vẫn chưa “nguội” đi. Thậm chí, nhiều ngân hàng đưa ra các kế hoạch tăng vốn quy mô lớn trong năm nay.

Chẳng hạn, ngân hàng Techcombank lên kế hoạch phát hành cổ phiếu mới từ nguồn vốn chủ sở hữu với tỷ lệ lên đến 100%, nhằm tăng vốn điều lệ từ 35.225 tỉ đồng lên 70.450 tỉ đồng. Trước đó, VPBank là ngân hàng tư nhân duy nhất có vốn điều lệ vượt qua mức 70.000 tỉ đồng, cũng từ việc phát hành thêm cổ phiếu và chia cổ tức bằng cổ phiếu với tỷ lệ 80%.

Nhóm ngân hàng có vốn nhà nước trong đợt này cũng chú trọng vào câu chuyện tăng vốn.

Tại Vietcombank, ngân hàng muốn dùng toàn bộ số lợi nhuận giữ lại sau khi trích lập các quỹ năm 2022 (21.680 tỉ đồng) để chia cổ tức bằng cổ phiếu năm 2023 nhằm tăng vốn. Trước đó, ngân hàng cũng đã công bố kế hoạch tương tự với khoản lợi nhuận giữ lại của năm 2021 và lũy kế đến trước năm 2018 (27.700 tỉ đồng). Trong năm ngoái, ngân hàng đã phát hành trả cổ tức với cổ phiếu tỷ lệ 18,1% để tăng vốn.

Với BIDV, đại hội cổ đông thường niên cũng đã thông qua kế hoạch tăng vốn từ mức hơn 57.000 tỉ đồng lên 70.624 tỉ đồng. Khoản tiền tăng vốn được dùng từ nguồn lợi nhuận giữ lại năm 2022 để chia cổ tức bằng cổ phiếu (tỷ lệ khoảng 21%), sau đó phát hành thêm dưới hình thức chào bán riêng lẻ tỷ lệ 9%. Riêng trong năm nay dự kiến chỉ phát hành khoảng 2,89% vốn điều lệ tại thời điểm cuối năm 2023.

Ở trường hợp Vietinbank, kế hoạch kỳ vọng là chia cổ tức bằng cổ phiếu, từ nguồn lợi nhuận sau khi trích lập các quỹ của năm 2023. Thông tin thêm tại đại hội mới đây cũng cho biết Ngân hàng Nhà nước và Bộ Tài chính cho phép giữ lại toàn bộ lợi nhuận năm 2022 để tăng vốn theo hình thức này. Ngoài ra, Vietinbank cũng đề xuất phương án được giữ lại toàn bộ lợi nhuận hàng năm của giai đoạn 2024-2028 để tiếp tục tăng vốn.

Không chỉ có các ngân hàng lớn, một số ngân hàng quy mô nhỏ và vừa cũng tiếp tục chạy đua tăng vốn. Chẳng hạn ngân hàng Bản Việt (BVBank) dự kiến phát hành gần 69 triệu cổ phiếu ra công chúng cho cổ đông hiện hữu với tỷ lệ 8:1, tăng vốn lên mức 6.400 tỉ đồng. Còn ngân hàng LPBank không chia cổ tức mà sẽ chào bán thêm tối đa 800 triệu cổ phiếu cho cổ đông hiện hữu, tăng vốn điều lệ từ mức 25.576 tỉ đồng lên hơn 33.576 tỉ đồng.

Tuy nhiên, trong bối cảnh nhiều ngân hàng đưa ra kế hoạch tăng vốn, một số nhà băng lại chưa có thêm động thái nào mới. “Nỗi khổ” này tập trung nhiều ở các ngân hàng có quy mô vốn điều lệ nhỏ. Như Ngân hàng Kiên Long (KLB), hiện nay vốn điều lệ cũng chỉ quanh ở mức 3.653 tỉ đồng trong 3 năm qua; hay VietABank, VIetbank, SaigonBank ở quanh 5.000 tỉ đồng; tương tự, vốn điều lệ của PVCombank cũng nhiều năm không đổi, ở mức 9.000 tỉ đồng.

Áp lực từ thị trường đang buộc các nhà băng phải tăng vốn. Đây là cơ sở quan trọng để mở rộng hoạt động kinh doanh, cải thiện các hệ số an toàn hoạt động, như chỉ số an toàn vốn tối thiểu (CAR) chẳng hạn.

Trên thực tế, an toàn hoạt động đang là một thách thức lớn với các ngân hàng, chẳng hạn như chỉ số mức trần về tỷ lệ huy động ngắn hạn cho vay trung và dài hạn (30%). Theo báo cáo của Mirae Asset, tỷ lệ này của khối ngân hàng quốc doanh là 22,8%, trong khi ở các ngân hàng tư nhân là 39,87%. “Điều này cho thấy, ngoài một số ngân hàng lớn tài chính mạnh có khả năng thích ứng tốt, thì nhiều ngân hàng nhỏ, yếu kém vẫn chưa hoàn thành mục tiêu”, báo cáo đánh giá.

Áp lực tăng vốn còn đến từ câu chuyện chất lượng tài sản ngân hàng đang ở mức cảnh báo, theo PGS. TS. Nguyễn Hữu Huân, Trường đại học UEH.

Số liệu cho thấy tỷ lệ nợ xấu nội bảng năm 2023 lên đến 4,55%, tăng so với mức 2,03% vào cuối năm 2022. Trong diễn biến có liên quan, giữa tháng 4 mới đây Ngân hàng Nhà nước kéo dài thêm 6 tháng Thông tư về cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ.

“Các nhà băng sẽ phải cố gắng làm cho vốn tự có tăng mạnh để đảm bảo tỷ lệ nợ xấu trong vùng an toàn. Áp lực tăng vốn của các ngân hàng trong năm nay sẽ rất cao”, ông Huân bình luận.

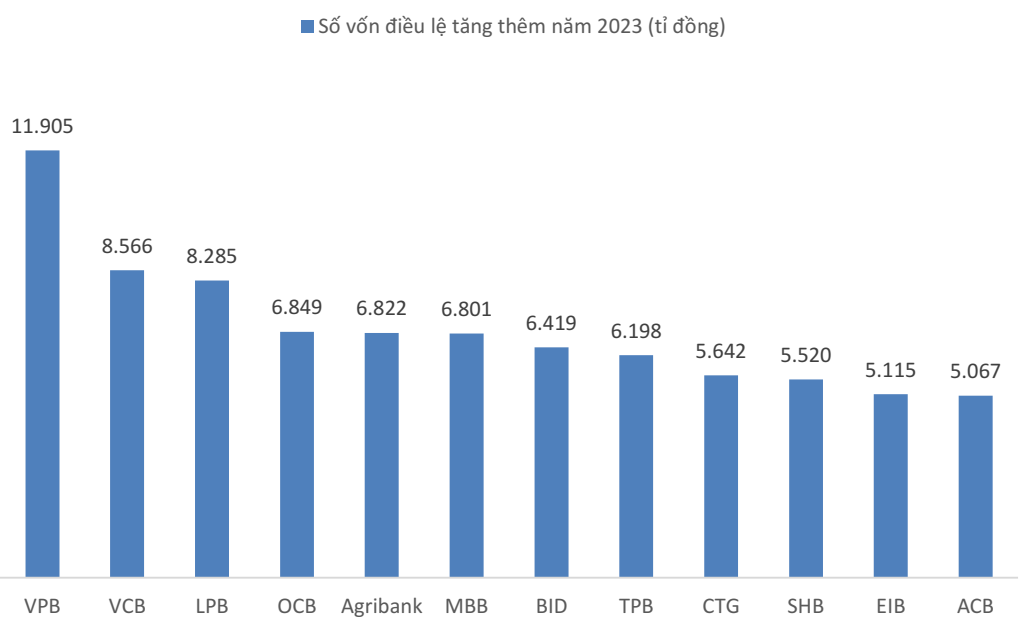

Trong năm ngoái, thống kê của KTSG Online cho thấy tổng số vốn điều lệ tăng thêm của 28 ngân hàng là 100.000 tỉ đồng, tăng trưởng 16% so với năm 2022. Mức tăng trưởng này thấp hơn một chút so với năm 2022.