(KTSG) - Nhật Bản đang chuẩn bị phát hành trái phiếu chính phủ đầu tiên phục vụ cho mục tiêu chuyển đổi xanh. Nikkei Asia đưa tin trong vòng 10 năm tới, Chính phủ Nhật Bản sẽ phát hành 20.000 tỉ yen (133 tỉ đô la Mỹ) trái phiếu chuyển đổi xanh (GXB).

- Hai lô sầu riêng và ớt Việt Nam xuất sang Nhật Bản bị buộc tiêu hủy do tồn dư hóa chất

- Đồng Tháp rộng cửa đón dòng vốn đầu tư Nhật Bản

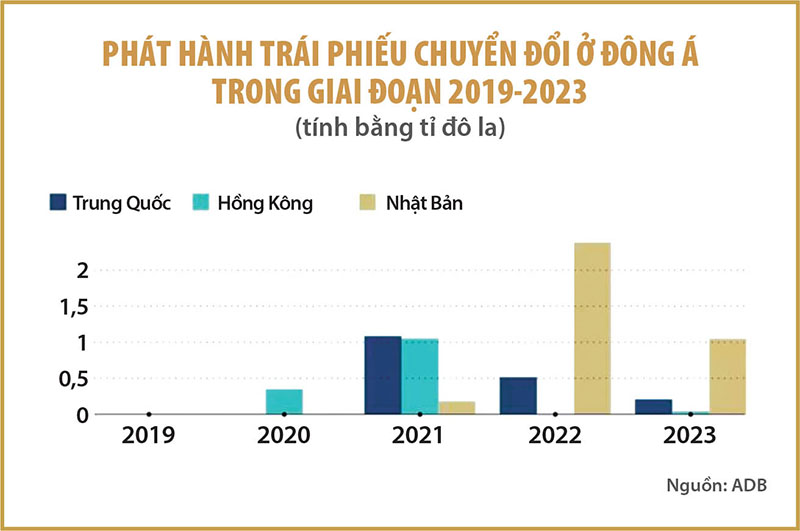

Trái phiếu xanh yêu cầu xác định các dự án đáp ứng các mục tiêu như bảo vệ môi trường, chống biến đổi khí hậu. Trái phiếu chuyển đổi lại tập trung giúp các công ty chuyển đổi từ màu đen hoặc nâu sang “ít nâu hơn” hoặc “xanh hơn”, tức ít gây ô nhiễm và tác động đến khí hậu hơn. Ở Nhật Bản, thị trường trái phiếu xanh cũng còn rất non trẻ, vốn chỉ huy động được 7 tỉ đô la Mỹ kể từ năm 2020.

Thủ tướng Fumio Kishida đề xuất phát hành GXB của chính phủ từ hồi tháng 5-2022. Tuy nhiên, 18 tháng trôi qua, vẫn không rõ là khi nào GXB sẽ được chính thức phát hành, dù một số cơ quan chính phủ và chuyên gia đang nghiên cứu chi tiết về đợt ra mắt.

“Câu hỏi đặt ra là họ khuyến khích các nhà đầu tư như thế nào?”, Mana Nakazora, chiến lược gia trưởng về môi trường, xã hội và quản trị (ESG) thuộc Ngân hàng BNP Paribas của Pháp ở Nhật Bản đặt vấn đề.

Nhu cầu rất lớn, nhưng...

CEO Sean Kidney của Climate Bonds Initiative (CBI), một tổ chức phi lợi nhuận tư vấn về chính sách cho rằng nhu cầu toàn cầu về trái phiếu xanh và trái phiếu chuyển đổi xanh rất lớn và sẽ có sự tham gia của nhà đầu tư quốc tế. “Tôi đoán rằng có thể bán tới 25% GXB cho các nhà đầu tư nước ngoài”, Sean Kidney nói.

Trái phiếu xanh do Chính phủ Nhật Bản phát hành gần đây chỉ có giá trị nhỏ, tính thanh khoản thấp, nhưng đã thu hút nhà đầu tư vì các triển vọng tích cực về thay đổi xã hội và môi trường, cách thức tài trợ rõ ràng và tính minh bạch cao.

Trái phiếu xanh do chính quyền địa phương Nhật Bản phát hành, có bảo lãnh “ngầm” của chính quyền, có thể đóng vai trò là hướng dẫn về mặt định giá. Trong 12 tháng qua, những trái phiếu xanh như vậy được chính quyền trả một khoản phí bảo hiểm nhỏ “greenium” từ 1-2 điểm cơ bản (0,01-0,02%) so với trái phiếu thông thường có thời hạn tương đương.

Fumihiro Kajikawa, người giám sát chính sách của METI về tài trợ khí hậu, cho biết trái phiếu xanh do Chính phủ Nhật Bản đã có kèm greenium và hy vọng GXB cũng được kèm greenium.

Tuy vậy, nhà đầu tư vẫn lo ngại chuyện hứa hẹn thì nhiều, nhưng làm không bao nhiêu, hoặc chuyện “rửa xanh” (green washing) trong quá trình chuyển đổi.

GXB được phát hành với sự đảm bảo từ bên thứ ba là các cơ quan thẩm định, xác minh và cấp giấy chứng thực. Quá trình này nhằm đảm bảo rằng các dự án được tài trợ bằng GXB có kế hoạch hiệu quả trong việc giảm lượng phát thải. Masato Kikuchi, người phụ trách các giải pháp bền vững tại hãng chứng khoán SMBC Nikko Securities, cảnh báo: “Tuy nhiên, nguy cơ rửa xanh hoặc tẩy màu quá trình chuyển tiếp không thể được loại bỏ hoàn toàn. Trái phiếu chuyển đổi có những rủi ro như vậy. Nếu rủi ro đó thành hiện thực, toàn bộ thị trường GXB bị ảnh hưởng. Người ta sẽ gặp khó khăn cho các đợt phát hành mới”.

Cơ quan xếp hạng tín dụng Nhật Bản (JCRA) là bên thứ ba thẩm định các đợt phát hành GXB của Chính phủ Nhật Bản. Atsuko Kajiwara, người đứng đầu nhóm đánh giá tài chính bền vững của JCRA, cho biết bên thẩm định lưu giữ thông tin về từng thay đổi và công bố các thay đổi này trong báo cáo hàng năm. Các tổ chức phát hành trái phiếu phải cam đoan việc báo cáo kịp thời mọi vấn đề cho bên xác minh và công bố thông tin kịp thời cho nhà đầu tư. Bà Atsuko nói thêm rằng công việc của bên thẩm định là cung cấp thông tin xác thực cho nhà đầu tư, chứ không chịu trách nhiệm về các đợt trái phiếu phát hành.

Mặt khác, sự quan tâm của khối ngoại đối với trái phiếu chính phủ GXB cuối cùng sẽ phụ thuộc vào lãi suất trái phiếu, theo Kikuchi của SMBC Nikko Securities. Tính đến cuối tháng 12 năm ngoái, tỷ lệ sở hữu nước ngoài đối với trái Nhật Bản chỉ ở mức 6,5%.

Lãi suất trái phiếu chính phủ Nhật Bản được giữ ở mức thấp do chính sách kiểm soát đường cong lợi suất của Ngân hàng Trung ương Nhật Bản (BOJ). Trái phiếu kỳ hạn 10 năm mới nhất có lãi suất là 0,8%, trái phiếu kỳ hạn 20 năm là 1,5%. Kikuchi dự đoán lãi suất thấp sẽ hạn chế sức hấp dẫn của GXB với nhà đầu tư nước ngoài.

Cuối cùng, GXB có thu hút nhà đầu tư nước ngoài hay không sẽ phụ thuộc vào cách chúng được xây dựng, bao gồm cả các thỏa thuận báo cáo. “Nếu các mục đích phát hành không rõ ràng và không sát với mục tiêu của nhà đầu tư quốc tế thì đó chỉ là trái phiếu nội địa”, Fabian của PRI kết luận.

Ứng phó các thách thức mới của kinh tế Nhật Bản

Sáng kiến trái phiếu chuyển đổi xanh này được Bộ Kinh tế, thương mại và công nghiệp Nhật Bản (METI) khởi xướng. Đây là cơ quan đầu não dẫn dắt sự phát triển kinh tế Nhật Bản thời hậu chiến. Việc METI chịu trách nhiệm các đợt phát hành GXB lần này nhấn mạnh các thách thức mới của nền kinh tế Nhật Bản. Đó là sự trỗi dậy của Trung Quốc và hãng xe công nghệ Tesla.

Cách đây 10 năm rất ít người biết đến Tesla nhưng hiện hãng xe điện này có giá trị cao hơn hai hãng xe truyền thống Toyota và Volkswagen cộng lại. Trong khi đó, Trung Quốc đã vượt qua Nhật Bản để trở thành nhà sản xuất xe hơi lớn nhất, nước xuất khẩu xe hơi nhiều nhất trong năm nay. Trung Quốc cũng vượt mặt Nhật Bản trong sản xuất và xuất khẩu xe điện.

Teppei Yamaga, người đứng đầu chiến lược Net Zero của hãng quản lý tài sản Nomura Asset Management, nói rằng sản xuất công nghiệp là thế mạnh của Nhật Bản và nước này có thể góp phần vào nỗ lực giảm phát thải toàn cầu.

Quá trình chuyển đổi xanh cũng mang lại cơ hội cho các dịch vụ tài chính. Các ngân hàng hiện đang xác định lại vai trò của họ là tài trợ cho nền kinh tế hướng tới các mục tiêu - theo lời của Fabian thuộc PRI.

Nhật Bản cũng cảnh giác trước những thay đổi quá nhanh, có thể làm suy yếu an ninh năng lượng, gây tổn hại cho tăng trưởng. Bộ Tài chính Nhật Bản chịu trách nhiệm tiếp thị và bán GXB. Chính phủ sẽ quyết định tài trợ cho dự án nào và cách thức báo cáo về tiến độ của các dự án. Sau đó, chính phủ yêu cầu bên thứ ba kiểm tra thông tin trước khi phát hành trái phiếu vào đầu năm tới. Các chi tiết khác cần được thảo luận và quyết định gồm thời hạn của trái phiếu, lịch phát hành và lợi suất.

Nguồn: Nikkei Asia, S&P Global, The Banker, Environmental Finance, World Bank, MSCI