(KTSG Online) - Các quỹ thuộc của Bảo hiểm xã hội (BHXH) Việt Nam hiện quản lý lượng vốn khoảng 1,13 triệu tỉ đồng, quy mô đầu tư dự kiến tăng trưởng khoảng 15% trong vài thập kỷ tới. Việc quản lý số vốn này như thế nào để vừa bảo đảm an toàn, vừa tạo kênh điều chuyển vốn cho nền kinh tế, doanh nghiệp là vấn đề được giới chuyên gia cùng các cơ quan quản lý quan tâm thời gian qua.

- Nghiên cứu tác động của chính sách tiền lương mới đến bảo hiểm xã hội

- 10 điểm nổi bật của Luật Bảo hiểm xã hội sửa đổi

Người có vốn vẫn khó gặp người cần vốn

Tại một hội thảo, ông Trần Đình Liệu, Phó tổng giám đốc BHXH Việt Nam từng thừa nhận, do đặc thù là quỹ an sinh xã hội nên các hình thức đầu tư được quy định chặt chẽ. Điều này dẫn tới danh mục đầu tư quỹ chưa đa dạng, tập trung chủ yếu vào trái phiếu Chính phủ và tiền gửi tại các ngân hàng thương mại.

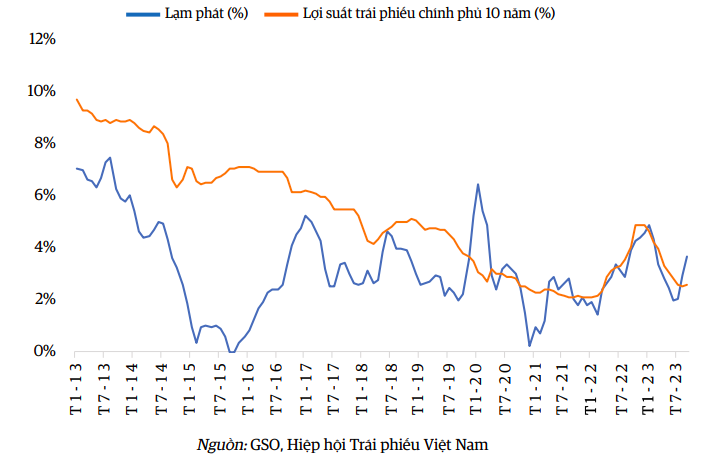

Với sản phẩm trái phiếu Chính phủ (TPCP), hiện chiếm hơn 80% trong tổng danh mục đầu tư (gần 20% còn lại được gửi tại các ngân hàng thương mại) dù đảm bảo độ chắc chắn và hỗ trợ không nhỏ cho ngân sách nhưng lãi suất không cao. Cụ thể, bên cạnh giai đoạn lãi suất trong khoảng 8-10%, cũng có giai đoạn giảm xuống mức 4,7%, thậm chí chỉ ở mức 2,26% trong giai đoạn dịch Covid-19 bùng phát.

“Với danh mục và cơ cấu đầu tư như vậy, hoạt động đầu tư quỹ BHXH tuy được đánh giá là an toàn, nhưng hiệu quả đầu tư chưa cao”, ông Liệu cho biết.

Từ góc nhìn chuyên gia, ông Ketut Ariadi Kusuma, chuyên gia cao cấp về tài chính và thị trường vốn của Ngân hàng Thế giới (WB) cho rằng, Luật bảo hiểm Xã hội chỉ cho phép BHXH Việt Nam đầu tư quỹ vào TPCP hoặc tiền gửi ngân hàng, dẫn tới không có khoản đầu tư vào chứng khoán doanh nghiệp (cổ phiếu và trái phiếu doanh nghiệp).

Quy định này, theo chuyên gia của WB, về bản chất là yêu cầu đơn vị quản lý phải tránh rủi ro thua lỗ. Tuy nhiên, cách tiếp cận quá thận trọng lại ngăn cản việc tạo ra một khoản lợi nhuận ở mức đủ để đảm bảo quỹ hoạt động bền vững và chi trả phúc lợi cho người tham gia trong dài hạn.

“Lợi nhuận đầu tư đang giảm dần, phản ánh lợi suất giảm dần của trái phiếu Chính phủ những năm gần đây. Hiện lợi suất đó còn thấp hơn mức lạm phát dẫn đến mất giá trị thực. Hơn nữa, phạm vi đầu tư hẹp của BHXH cũng đồng nghĩa với bỏ lỡ cơ hội để tiếp tục phát triển các thị trường tài chính bằng cách bổ sung vốn đầu tư dài hạn hơn”, ông Ketut Ariadi Kusuma nhấn mạnh.

Cũng theo chuyên gia của WB, việc thiếu vắng các nhà đầu tư tổ chức, với tỷ trọng đầu tư lớn trên các thị trường trái phiếu phi Chính phủ đã tạo điều kiện để nhà đầu tư cá nhân gia tăng khả năng chi phối và gây nhiều biến động, do hành vi bầy đàn. Điều này cũng góp phần tích tụ rủi ro cho TPDN, kìm hãm vai trò huy động vốn cho khu vực doanh nghiệp của thị trường cổ phiếu.

Từ góc nhìn thành viên thị trường vốn, ông Nguyễn Lý Thanh Lương, Trưởng nhóm phân tích, Khối xếp hạng và nghiên cứu của VIS Rating cho biết, tại dự thảo Luật Chứng khoán (sửa đổi) cơ quan quản lý dự định giới hạn số lượng nhà đầu tư tiếp cận sản phẩm TPDN riêng lẻ, với định hướng hướng chỉ phát hành cho các nhà đầu tư chuyên nghiệp là tổ chức.

Bối cảnh trên đòi hỏi sự tham gia tích cực hơn của các nhà đầu tư tổ chức, nhằm đảm bảo sự phát triển bền vững của thị trường TPDN - một kênh huy động vốn quan trọng của doanh nghiệp.

Tuy nhiên, theo dữ liệu từ Bộ Tài chính và thống kê từ BCTC bán niên của các doanh nghiệp, nhà đầu tư tổ chức như công ty bảo hiểm, quỹ hưu trí và quỹ đầu tư chỉ nắm giữ 8% tổng số TPDN đang lưu hành tại thời điểm cuối tháng 6-2024. Đáng lưu ý, nhà đầu tư tổ chức lớn nhất là quỹ BHXH Việt Nam chưa đầu tư vào thị trường TPDN.

“So với các thị trường TPDN phát triển hơn, Việt Nam thiếu sự hiện diện các nhà đầu tư tổ chức có thời gian đầu tư, nắm giữ dài hạn và khả năng chịu rủi ro cao để vượt qua các biến động ngắn hạn”, ông Lương đánh giá.

Trong khi đó, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, cho biết một số doanh nghiệp Nhà nước phải vay nước ngoài với lãi suất rất cao, khoảng 7-9%/năm. Trong khi đó, BHXH sử dụng nguồn vốn của Nhà nước để đầu tư, nhưng không mang lại lợi nhuận cao và không thể điều chuyển lượng vốn này sang khu vực doanh nghiệp.

Giải bài toán gia tăng hiệu quả đầu tư và bảo đảm an toàn vốn

Trong bối cảnh Việt Nam luôn nằm trong nhóm các quốc gia có tốc độ già hóa dân số nhanh nhất thế giới, yêu cầu đặt ra với BHXH Việt Nam là duy trì năng lực tài chính trong dài hạn, để những người tham gia bảo hiểm hiện tại có thể nhận được các khoản lương hưu đầy đủ trong tương lai.

Với yêu cầu này, ông Ketut Ariadi Kusuma cho rằng, giải pháp đa dạng hóa đầu tư của BHXH sang các thị trường cổ phiếu và trái phiếu, nếu được triển khai dần dần từ mức nhỏ, sẽ nâng cao lợi nhuận cho tài sản của BHXH trong dài hạn.

Chẳng hạn, việc đa dạng hóa dần sang chứng khoán doanh nghiệp ở mức 25% sẽ giúp tài sản có thể đầu tư của BHXH tăng ổn định theo xu hướng tăng trưởng trước đó. Điều này cũng nâng quy mô tài sản thuộc phạm vi quản lý của BHXH lên mức 80 tỉ đô la Mỹ vào năm 2030, cao hơn nhiều so với mức 44 tỉ đô la hiện tại.

Về giải pháp đầu tư, ông Nguyễn Quang Thuân cho rằng, cơ quan quản lý có thể xem xét, cho phép BHXH đầu tư một tỷ lệ nhỏ vào các TPDN có xếp hạng tín nhiệm từ cao đến rất cao hoặc rủi ro từ thấp đến rất thấp, tương tự một số quốc gia trong khu vực. Ngoài ra, có thể đầu tư vào trái phiếu của chính các doanh nghiệp do Nhà nước sở hữu, chi phối như EVN, Vinachem, PVN và công ty con, có xếp hạng tín nhiệm cao.

“Giải pháp này rất có lợi, thay vì phương án vay vốn hoặc trái phiếu quốc tế hiện có lãi suất cao như hiện nay”, ông Thuân lưu ý.

Với sản phẩm cổ phiếu, ông cho cho rằng nên hạn chế đầu tư trực tiếp nhưng có thể đầu tư qua các quỹ đầu tư được cấp phép, có năng lực đã được chứng minh và có khẩu vị rủi ro phù hợp (mô hình quỹ trong quỹ - fund of funds).

Bên cạnh giải pháp đa dạng hóa đầu tư của BHXH Việt Nam, chuyên gia của WB cũng đưa ra giải pháp song hành là khuyến khích các công ty bảo hiểm đa dạng hóa đầu tư sang khu vực doanh nghiệp, quỹ đầu tư và quỹ hưu trí tư nhân thay vì tập trung vào trái phiếu Chính phủ và tiền gửi ngân hàng. Đồng thời, tạo điều kiện để họ cung cấp thêm các dịch vụ ngách cho các nhà đầu tư cá nhân.

“Tại các thị trường phát triển, các quỹ hưu trí và các nhà đầu tư tổ chức là các tổ chức chính đứng ra mua cổ phiếu, TPDN, các quỹ thị trường tiền tệ, quỹ đầu tư ngách và là động lực để phát triển các công cụ khác”, ông Ketut Ariadi Kusuma nói.