(KTSG) - Tỷ trọng dư nợ ngoại tệ đã liên tục đi xuống trong những năm gần đây, cùng với tiền gửi ngoại tệ. Liệu xu hướng này có thể đảo chiều trong giai đoạn tới? Yếu tố tác động có thể đến từ đâu?

- Cung ngoại tệ tăng mạnh, liệu cung tiền sẽ được nới lỏng?

- Chi phí nhập khẩu và giữ giá trị tiền tệ bào mòn dự trữ ngoại hối của khu vực kinh tế mới nổi

Xu hướng dư nợ và huy động ngoại tệ

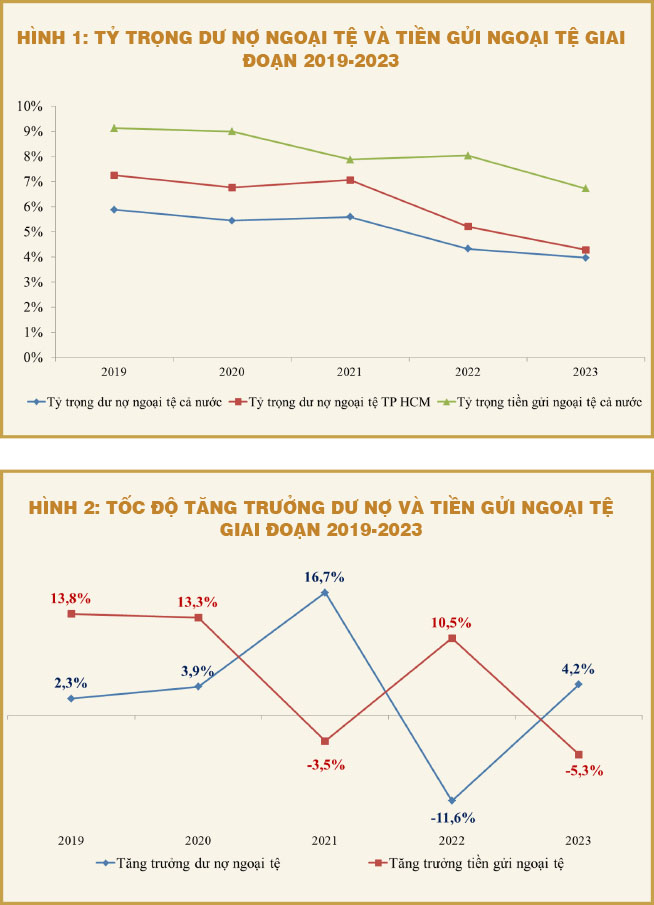

Trong năm năm gần đây, dư nợ ngoại tệ chiếm khoảng 7% trong tổng dư nợ tín dụng trên địa bàn TPHCM và luôn có xu hướng giảm dần, đó là chia sẻ gần đây của đại diện Ngân hàng Nhà nước (NHNN) chi nhánh TPHCM. Cụ thể, dư nợ ngoại tệ chiếm 7,25% trong tổng dư nợ tín dụng trên địa bàn vào năm 2019; tỷ lệ này năm 2020 giảm xuống 6,76%, năm 2021 tăng nhẹ lên 7,06%, năm 2022 lại giảm còn 5,21%, năm 2023 tiếp tục giảm còn 4,28% và tính đến tháng 8-2024 chỉ còn chiếm 3,6%.

Xu hướng này của TPHCM tương thích với xu hướng của cả nước. Theo dữ liệu thống kê, nếu như tỷ trọng dư nợ ngoại tệ trong tổng dư nợ của hệ thống các tổ chức tín dụng vào năm 2015 vẫn đến 10,1% thì tới năm 2019 còn 5,9%; năm 2020 giảm xuống 5,4%; năm 2021 tăng nhẹ lên 5,6%; tới năm 2022 đã giảm trở lại còn 4,3% và năm 2023 tiếp tục giảm xuống 4%. Theo ước tính của người viết, tỷ trọng này trong tám tháng đầu năm nay có lẽ cũng chỉ quanh 3,5%.

Với việc trần lãi suất tiền gửi ngoại tệ được áp dụng ở mức 0% từ cuối năm 2015, kênh tiền gửi ngoại tệ không còn hấp dẫn, thể hiện qua tỷ trọng tiền gửi ngoại tệ trên tổng số dư tiền gửi của hệ thống ngân hàng cũng liên tục giảm kể từ đó đến nay.

Cụ thể, nếu như cuối năm 2015 tiền gửi ngoại tệ vẫn còn chiếm đến 12,3% tổng huy động vốn của hệ thống (đã bao gồm giấy từ có giá) thì tới năm 2019 còn 9,1%; năm 2020 giảm xuống 9%; năm 2021 giảm mạnh xuống 7,9%; năm 2022 là 8% và năm 2023 tiếp tục giảm còn 6,7%. Một số liệu khác được NHNN chia sẻ gần đây cũng cho thấy xu hướng tương tự, với tỷ lệ tiền gửi ngoại tệ trên tổng phương tiện thanh toán giảm từ 11,06% năm 2014 xuống khoảng 6,05% tính đến tháng 6-2024.

Tuy tỷ trọng có sụt giảm, nhưng xét theo số dư tuyệt đối thì cả tiền gửi và dư nợ ngoại tệ vẫn có sự tăng trưởng trong những năm qua.

Năm 2015, tiền gửi ngoại tệ quy đổi ra tiền đồng là 650.000 tỉ đồng; năm 2019 tăng lên gần 856.000 tỉ đồng; năm 2020 tăng 13,3%; năm 2021 giảm 3,5%; năm 2022 tăng trở lại 10,5% và năm 2023 giảm 5,3% về mức hơn 979.000 tỉ đồng. Theo đó trong vòng tám năm (2015-2023) đã tăng thêm 329.000 tỉ đồng.

Tương tự, dư nợ ngoại tệ dù tăng chậm nhưng cũng vẫn ở xu thế đi lên. Cụ thể, năm 2015 là 468.200 tỉ đồng, đến năm 2019 là 481.400 tỉ đồng, năm 2020 tăng 3,9%, năm 2021 tăng mạnh 16,7%, nhưng đến năm 2022 giảm trở lại 11,6% và năm 2023 tăng 4,2% - lên mức 537.700 tỉ đồng. Như vậy, dư nợ ngoại tệ thời điểm cuối năm 2023 so với năm 2015 tăng thêm 69.500 tỉ đồng, chỉ tương đương 21% mức tăng của tiền gửi ngoại tệ. Theo đó, tỷ trọng dư nợ ngoại tệ/ tiền gửi ngoại tệ cũng đã giảm từ mức 72% vào cuối năm 2015 xuống còn 55% vào cuối năm 2023.

Thời gian tới sẽ ra sao?

Với lượng vốn ngoại tệ huy động kể trên, khi không cho vay hết, một số ngân hàng đã có điều kiện lướt sóng trên thị trường ngoại hối và kiếm lãi lớn từ biến động tỷ giá, mang lại lợi nhuận lớn từ hoạt động kinh doanh ngoại hối trong những năm qua. Ngoài ra, các ngân hàng cũng có thể chuyển dịch lượng tiền gửi ngoại tệ sang tiền đồng rồi đem cho vay và có lợi nhuận lớn nhờ hưởng biên độ chênh lệch lãi suất lớn.

Lãi suất cho vay tiền đồng lại đang chịu áp lực tăng trở lại theo sau mặt bằng lãi suất tiền gửi tiền đồng đang tăng dần trong những tháng qua. Rõ ràng trong trường hợp chênh lệch lãi suất cho vay tiền đồng và đô la Mỹ nới rộng ra trở lại, doanh nghiệp chọn vay đô la Mỹ sẽ có lợi hơn, nhất là khi rủi ro tỷ giá hiện nay đã không còn quá lớn như trong ba năm trở lại đây, do đồng đô la Mỹ trên thị trường quốc tế được cho là đang ở giai đoạn đi xuống.

Dù vậy, không loại trừ khả năng xu hướng trên sẽ thay đổi trong thời gian tới, tức tỷ trọng dư nợ cho vay ngoại tệ có thể tăng trở lại. Cần biết rằng một trong những nguyên nhân khiến tỷ trọng dư nợ ngoại tệ liên tục giảm trong các năm qua đến từ chênh lệch lãi suất vay tiền đồng và đô la Mỹ thu hẹp đáng kể. Nếu như nhiều năm về trước, lãi suất vay tiền đồng thường cao hơn lãi suất vay đô la Mỹ từ 4-5%, thì những năm gần đây chỉ còn quanh 2-3% nhờ vào mặt bằng lãi suất cho vay tiền đồng đã giảm mạnh và được giữ ổn định ở mức thấp, trong khi lãi suất cho vay đô la Mỹ đi lên theo xu hướng toàn cầu.

Theo dữ liệu thống kê, chênh lệch giữa lãi suất cho vay tiền đồng và đô la Mỹ ngắn hạn và trung, dài hạn vào năm 2015 ở mức hơn 4,8%; đến năm 2017 tăng lên 5,6%; nhưng đến năm 2019 đã giảm xuống còn 5,2% đối với các khoản vay ngắn hạn và 5,3% đối với khoản vay trung, dài hạn. Sang năm 2021 mức chênh lệch giảm xuống tương ứng còn 4,6% và 4,9%; tiếp đến năm 2023 còn gần 4% ở kỳ ngắn hạn và 4,6% ở kỳ trung, dài hạn.

Nhưng giờ đây xu hướng này có thể đang đảo ngược. Với việc Cục Dự trữ liên bang Mỹ (Fed) đã bắt đầu chu kỳ nới lỏng chính sách trở lại, thể hiện qua động thái giảm 0,5 điểm phần trăm lãi suất cơ bản đô la Mỹ trong cuộc họp tháng 9 vừa qua, lãi suất đô la Mỹ trên các thị trường cũng sẽ biến động tương ứng. Đáng lưu ý là Fed chỉ mới đang ở bước đầu giảm lãi suất, do đó có cơ sở để tin rằng lãi suất cho vay đô la Mỹ trong thời gian tới sẽ giảm về mức dễ chịu hơn.

Ngược lại, lãi suất cho vay tiền đồng lại đang chịu áp lực tăng trở lại theo sau mặt bằng lãi suất tiền gửi tiền đồng đang tăng dần trong những tháng qua. Rõ ràng trong trường hợp chênh lệch lãi suất cho vay tiền đồng và đô la Mỹ nới rộng ra trở lại, doanh nghiệp chọn vay đô la Mỹ sẽ có lợi hơn, nhất là khi rủi ro tỷ giá hiện nay đã không còn quá lớn như trong ba năm trở lại đây, do đồng đô la Mỹ trên thị trường quốc tế được cho là đang ở giai đoạn đi xuống.

Một yếu tố khác cũng có thể tác động đến xu hướng dư nợ tín dụng ngoại tệ, đó là hoạt động thương mại. Trong những năm xảy ra đại dịch Covid-19 vừa qua, do ảnh hưởng bởi chuỗi cung ứng toàn cầu đứt gãy, cầu tiêu dùng trong nước trì trệ do kinh tế khó khăn và thị trường lao động suy yếu, nên hoạt động nhập khẩu tăng trưởng chậm hoặc thậm chí sụt giảm như năm 2023 vừa qua. Điều này khiến nhu cầu vay ngoại tệ để nhập khẩu hàng hóa hay nguyên vật liệu cũng giảm sút.

Tuy nhiên, mọi thứ dường như đang đảo chiều, với hoạt động nhập khẩu đang phục hồi mạnh mẽ trở lại. Báo cáo từ Tổng cục Thống kê cho thấy tổng kim ngạch nhập khẩu tám tháng đầu năm 2024 tăng 17,7% so với cùng kỳ, cao hơn so với mức tăng 15,8% ở kim ngạch xuất khẩu. Ngoài ra, tiền đồng đang tăng giá trở lại cũng kích thích hoạt động nhập khẩu nhiều hơn, từ đó cũng có thể làm tăng nhu cầu vay đô la Mỹ trở lại.