(KTSG) - Room tín dụng là từ khóa xuất hiện nhiều trên báo chí trong giai đoạn gần đây. Cơ quan quản lý cho rằng việc duy trì room tín dụng có những giá trị của nó, nhưng một số chuyên gia ngân hàng lại ủng hộ việc thúc đẩy một cơ chế thị trường hơn cho ngành ngân hàng. Trong phạm vi bài viết này, chúng tôi sẽ không bàn về việc liệu đúng hay sai trong việc giữ room tín dụng mà phân tích sâu vào những tình huống có thể sẽ diễn ra nếu bỏ room.

- NHNN đã điều chỉnh ‘room’ tín dụng với một số ngân hàng

- Nới room tín dụng, nhưng dòng vốn có ‘dễ dàng’ đổ vào bất động sản?

Suốt một thập niên qua, từ năm 2012, đã chứng kiến những cải cách rất lớn của hệ thống ngân hàng thương mại ở Việt Nam, để có thể khôi phục từ khủng hoảng và bắt đầu giai đoạn phát triển ổn định như hiện nay. Từ năm 2011 đến nay, tăng trưởng tín dụng toàn hệ thống đã giảm từ mức trên 30%/năm xuống khoảng 12-14%/năm.

Dù mức tăng trưởng tín dụng thấp hơn nhiều so với giai đoạn trước, nhưng điều đáng nói là mức tăng trưởng kinh tế vẫn duy trì được tương đương. Trong giai đoạn này, một trong những định hướng quan trọng của các ngân hàng đó là quản lý việc tăng trưởng tín dụng có chọn lọc thay vì “thả lỏng” như giai đoạn trước đó.

Định hướng tăng trưởng tín dụng chọn lọc của các ngân hàng có thể bị vỡ

Dựa trên mức hạn mức tăng trưởng tín dụng được Ngân hàng Nhà nước (NHNN) giao, mỗi ngân hàng thương mại phải cạnh tranh với nhau để đạt được mức tăng trưởng hết hạn mức, kết hợp với việc có kiểm soát hoạt động tín dụng.

Hội sở của ngân hàng sẽ định hướng tăng trưởng tín dụng cho mỗi chi nhánh dựa trên đặc điểm của các tập khách hàng mà chi nhánh đang sở hữu, để có thể khai thác được hết tiềm năng về nhu cầu tín dụng.

Việc duy trì hạn mức tăng trưởng tín dụng có chọn lọc không những giúp quản lý chất lượng tín dụng tốt hơn, mà còn giúp các ngân hàng có thể gia tăng thu nhập từ các sản phẩm tiện ích tài chính cung cấp cho các doanh nghiệp.

Dựa trên bối cảnh phát triển của nền kinh tế tiêu dùng trong gần một thập niên qua, việc phát triển tín dụng bán lẻ dựa trên các phân khúc khác nhau đang giúp các ngân hàng xây dựng một chiến lược phát triển bền vững.

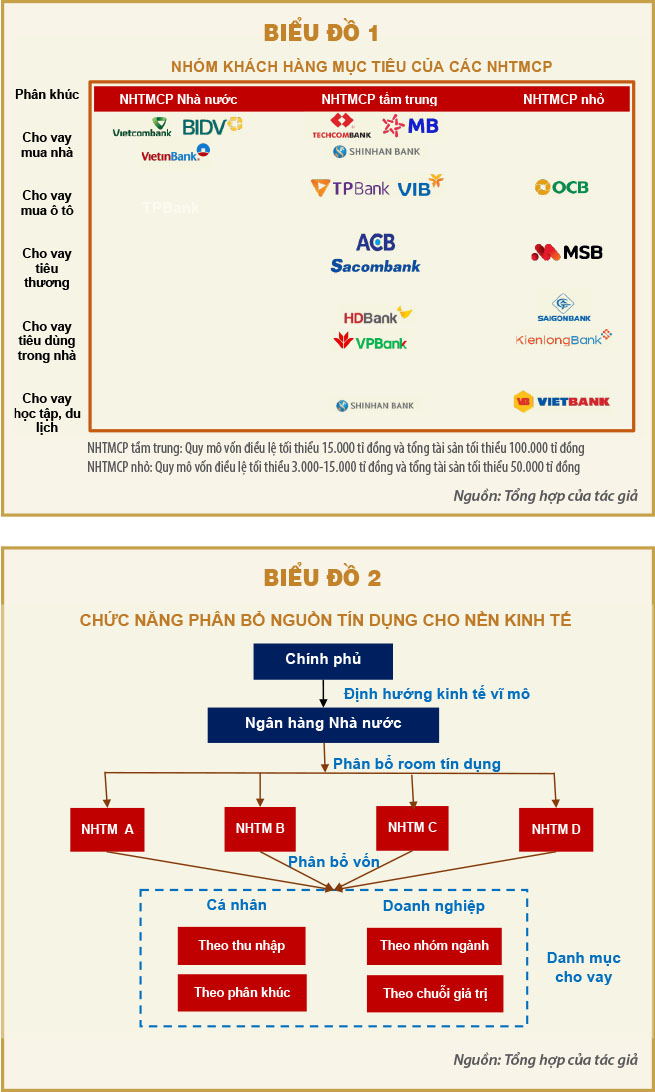

Nhìn vào biểu đồ 1 chúng ta có thể thấy được tập khách hàng mục tiêu của từng nhóm ngân hàng thương mại. Các ngân hàng lớn được lợi thế về lãi suất, nhưng các ngân hàng nhỏ vẫn có nhiều cơ hội tăng trưởng nếu lựa chọn được phân khúc khách hàng phù hợp.

Chính trong giai đoạn này chúng ta thấy được sự sáng tạo của các ngân hàng khi có thể tìm ra các phân khúc thị trường ngách để vừa duy trì tăng trưởng vừa quản trị rủi ro tín dụng.

Khi room tín dụng được bỏ thì có thể các ngân hàng sẽ quay trở lại việc phát triển theo chiều rộng dựa trên kỳ vọng của họ về việc cân bằng giữa lợi nhuận và rủi ro, khi đó sẽ có thể đẩy hoạt động cho vay của toàn ngành đến những lĩnh vực có rủi ro cao.

Cho vay lĩnh vực bất động sản luôn có một sức hút lớn với các ngân hàng thương mại, từ việc cho vay đầu tư phát triển dự án cho đến việc cho vay kinh doanh bất động sản bởi mức lãi suất hấp dẫn, giá trị món vay lớn, vòng quay vốn nhanh...

Chỉ trong sáu tháng đầu năm 2022, tín dụng đối với lĩnh vực bất động sản đã tăng 14,07%, cao hơn nhiều so với mức tăng trưởng tín dụng chung của hệ thống. Đó là chưa kể đến có thể rất nhiều khoản vay đầu tư bất động sản nhưng lại được cấu trúc là khoản vay của doanh nghiệp.

Nếu các ngân hàng thương mại không bị giới hạn về room thì mức tăng trưởng tín dụng bất động sản có thể còn cao hơn nhiều. Chính room tín dụng sẽ là một đà hãm phanh để các ngân hàng có thể giới hạn cấp tín dụng cho những lĩnh vực mà nhà điều hành thấy ẩn chứa nhiều rủi ro.

Xét ở góc độ tích cực, room tín dụng hoạt động như “củ cà rốt” để kích hoạt sự cải thiện hiệu quả hoạt động của các ngân hàng thương mại trong hệ thống. Những ngân hàng có mô hình quản trị tốt cũng như tiên phong hỗ trợ cho công tác lành mạnh hóa thị trường, như áp dụng chuẩn Basel 2, hỗ trợ giải quyết các ngân hàng yếu kém, sẽ có thể được cấp một mức room tín dụng cao hơn.

Chức năng phân bổ dòng vốn của NHNN có thể bị ảnh hưởng

Tín dụng từ hệ thống ngân hàng là nguồn vốn chủ yếu để duy trì tăng trưởng kinh tế ở Việt Nam. Khác với các quốc gia phát triển, tăng trưởng kinh tế hàng năm đóng vai trò quan trọng để đảm bảo an sinh xã hội trước sự gia tăng lớn hàng năm của lực lượng lao động.

Đối với quốc gia đang phát triển như Việt Nam, nguồn tín dụng nếu được bơm vào đúng khu vực hoặc nhóm ngành nghề đang chưa phát huy hết khả năng thì có thể tạo ra sức bật lớn cho khu vực hoặc cả nền kinh tế nói chung. Do đó, Chính phủ, thông qua NHNN, qua từng thời kỳ sẽ định hướng dòng vốn vào các nhóm ngành nghề và khu vực kinh tế mục tiêu nhằm duy trì các động lực tăng trưởng cho nền kinh tế.

Tiêu dùng hộ gia đình đóng vai trò quan trọng trong phát triển của nền kinh tế, vì vậy các ngân hàng phát triển mạnh mảng tín dụng cho cá nhân luôn nhận được sự ủng hộ từ NHNN.

Bên cạnh đó, tín dụng tiêu dùng cũng góp phần đa dạng hóa rủi ro tín dụng so với việc tập trung vào các doanh nghiệp lớn trong giai đoạn trước, qua đó góp phần giảm thiểu rủi ro hệ thống của cả ngành ngân hàng. Những nền tảng đó đã góp phần ổn định kinh tế vĩ mô của Việt Nam trong suốt những năm qua.

NHNN sẽ đẩy mạnh tăng trưởng tín dụng tiêu dùng bằng việc ưu tiên room tín dụng cao hơn cho những ngân hàng thương mại tập trung kinh doanh mảng này. Các ngân hàng có tỷ trọng cho vay tiêu dùng lớn như TPBank, VIB, VPBank được cấp hạn mức tín dụng cao hơn nhiều so với ngân hàng có tỷ trọng cho vay doanh nghiệp cao như BIDV hay VietinBank.

Trong bối cảnh thu nhập của người dân ngày càng cao thì việc định hướng tín dụng vào lĩnh vực này sẽ có thể giúp nền kinh tế duy trì động lực tăng trưởng bền vững, ngoài ra còn giúp cho hệ thống ngân hàng có thể duy trì chất lượng tín dụng tốt, dựa trên nguồn trả nợ bền vững từ các khách hàng vay.

Việc bỏ room tín dụng sẽ có thể khiến cho vai trò định hướng nguồn vốn của NHNN sẽ vấp phải rất nhiều hạn chế so với những gì đang có hiện tại, qua đó ảnh hưởng đến hiệu quả sử dụng tín dụng của nền kinh tế trong việc tạo ra tăng trưởng.

Việc đề xuất bỏ room tín dụng không sai xét về mặt lý luận để có thể trả ngành ngân hàng về cơ chế thị trường vốn có. Tuy nhiên, những hệ lụy tiềm tàng đã đề cập trên sẽ có thể phá vỡ tính ổn định đang có mà room tín dụng đang tạo ra trong suốt một thập niên qua.

Không phải ngẫu nhiên mà chính nhờ tính ổn định này mà hiện tại NHNN đang có một lợi thế trong việc điều hành chính sách tiền tệ một cách linh hoạt trong bối cảnh nhiều bất ổn hiện tại toàn cầu.

(*) CFA

(**) HUB

Nghiện tín dụng là căn bệnh kinh niên của kinh tế VN. Lý do là vì người vay ít có lựa chọn nào tối ưu hơn ngoài kênh tín dụng ngân hàng. Thêm nữa là hiệu quả đầu tư rất phân tán, manh mún, yếu kém. Đến nay tuy đã cắt cơn được nhiều phần, nhưng chưa thể triệt để. Lịch sử cho thấy có biết bao nhiêu phong trào, dự án kinh tế lớn (Đánh bắt xa bờ/ Nhà máy đường/ Thép/ Hóa chất/ Khoáng sản…) đều lần lượt thất bại, người hứng chịu “cái rổ rủi ro” cuối cùng là hệ thống ngân hàng. Tiên trách kỷ, hậu trách nhân. Hệ thống ngân hàng phải luôn tự biết đặt ra “room” cho mình, chủ động cắt cơn cho các con nghiện nặng, thay vì cứ trông chờ NHNN ban phát room làm gì cho khổ !

Sẽ chẳng có hệ quả nào hết nếu quyền chủ động thực sự được giao về cho tổ chức tín dụng, nhất là các NHTM tự điều chỉnh quản trị tốt rủi ro danh mục tài sản có của mình, trong đó có dư nợ vào các ngành kinh tế.

Nước Mỹ từng 2 lần sử dụng room tín dụng vào năm 1941, sau đó là tháng 9/1948 đến tháng 6/1949 nhưng cuối cùng với việc phân bổ tín dụng kém hiệu quả trong từng lĩnh vực kinh tế và 1953 Quốc hội Mỹ tuyên bố từ bỏ công cụ này trong điều hành chính sách tiền tệ.

Gần nhất là Ấn Độ, NHTW đã đưa ra room tín dụng cho từng lĩnh vực ưu tiên như nông nghiệp, xuất nhập khẩu, SME… song các nghiên cứu cả định tính định lượng chỉ ra rằng tổng chi phí cho việc thực hiện các chương trình này là tương đối lớn so với những lợi ích được tạo ra, do đó đã làm giảm lợi ích của toàn nền kinh tế.

Viện nghiên cứu Nathan chỉ ra rằng với 1% tăng lên trong các khoản cho vay các lĩnh vực ưu tiên sẽ tương ứng với 0,22% tăng lên trong giá trị các tài sản không sinh lời của khu vực ưu tiên. Trong khi đó, với mỗi 1% tăng lên của các khoản cho vay các lĩnh vực không ưu tiên, chỉ có 0,17% giá trị tăng lên của các tài sản không sinh lời trong các khu vực này, chưa kể nhiều chi phí cơ hội tính toán room tín dụng của NHTW ấn độ tăng lên… xét thấy phải xem xét lại.

Hơn nữa, kiểm soát cung tiền qua kênh tín dụng còn nhiều công cụ khác thay thế ở tầm vĩ mô là tỷ lệ dự trữ bắt buộc gia tăng lên hạn chế khả năng mở rộng cho vay; tín phiếu bắt buộc từ NHTW yêu cầu TCTD phải mua để hạn chế việc cho vay ra, chưa kể ở công cụ vi mô trong quản trị chất lượng tín dụng là hệ số quy đổi rủi ro đối với tài sản có là dư nợ cho vay ngành rủi ro cao hoàn toàn thay thế cho kiểm soát room tín dụng.

Hạn mức tín dụng là công cụ hành chính nên dẫn đến làm méo mó thị trường, đừng hy vọng nó là vòng cương tỏa cho kiểm soát cung tiền để rồi đưa đến hậu quả không tốt về phân bổ nguồn lực. Chúng ta cần nhìn lại hệ quả sử dụng room này năm 2011-2012, “liệu pháp sốc” rút mạnh tín dụng và hàng chục ngàn DN ra đi và đống nợ xấu bục ra cho đến nay tiếp tục tái cơ cấu gắn với xử lý nợ xấu thì mấy năm nữa hệ thống TCTD mới thực sự lành mạnh?